Владимир Каминский

IVA Technologies. Снижение справедливой стоимости после операционного отчета, короткий комментарий.

- 05 марта 2025, 17:31

- |

«Периодически меня спрашивают про моё отношение к IPO. И я неизменно повторяю, что считаю это мероприятие крайне полезным для развития рынка, но сам я не вкладываю деньги на первичном размещении. Это продиктовано моим подходом в инвестициях, который не позволяет мне оценить перспективность компании и её стоимость на момент IPO.» © Уоррен Баффет

В прошлой заметке разбирал компанию и писал:

“Покупая акции этой компании вы в первую очередь покупаете слова менеджмента о росте бизнеса, нужно понимать, что проверить эти слова пока невозможно. В этой связи есть ряд рисков связанных с достижением и поддержанием того уровня темпа роста бизнеса который заявлен”

Компания кратко и скромно объявила финансовые и операционные результаты за 2024 год. Из них следует рост выручки в 2024 году на 36% по сравнению с предыдущим годом, что составляет годовую выручку в 3,33 млрд рублей. Первый пост и модель по компании писались исходя из слов компании, из которых косвенно следовал рост выручки более чем на 60% в 2024 году (некоторые аналитики давали и еще больше на момент IPO), что существенно выше фактического результата.

( Читать дальше )

- комментировать

- 1.9К

- Комментарии ( 2 )

Инвестиционно-спекулятивный портфель на 1мар.2025. Короткая заметка.

- 04 марта 2025, 03:15

- |

«Большая вода поднимет все лодки, а отлив покажет, кто купался голым» © Уоррен Баффет

Пост месячной давности: https://smart-lab.ru/company/mozgovik/blog/1111235.php

Портфель продолжает обновлять месячные максимумы. Что стоит здесь отметить? Новый максимум по индексу Мосбиржи полной доходности! Мы выше мая прошлого года!

Общая динамика:

Даже учитывая выводы налогов, опередить индекс Мосбиржи полной доходности с начала года так и не удалось. Однако не так плохо проигрывать индексу пару процентов после того, как по итогам прошлого года удалось опередить его более чем на 40%.

Структура портфеля (97% в акциях):

( Читать дальше )

Отчет Ozon за 2024г. Финтех сгладил все углы.

- 03 марта 2025, 15:29

- |

* экспансия в регионы, как драйвер роста

В 2024 году выручка Ozon составила 615,7 млрд рублей, что на 45% больше, чем в 2023 году. В четвертом квартале 2024 года выручка выросла на 69% год к году (г/г) до 216,6 млрд рублей. Рост выручки был обусловлен увеличением доходов от услуг (на 52% г/г) и процентной выручки (на 250% г/г). Рост выручки — прекрасный результат.

( Читать дальше )

Конспект Mozgovik за прошедшую неделю (24 февраля - 2 марта 2025 года)

- 03 марта 2025, 02:13

- |

Вашему вниманию предлагается конспект материалов, которые выходили на прошлой неделе.

25 февраля 2025

👉Анти-брокерская Стратегия 2025: сидеть плотно. Часть 2.

Самый важный вывод заключается в том, что рублей стало очень много. Это одновременно может привести к росту рынка и ослаблению рубля в ближайшие год-два. Я жду избыток ликвидности и дефицит средств сбережений, особенно акций, что может привести к надуванию пузыря на рынке, когда оценки (мультипликаторы) акций будут выше тех, к которым мы с вами привыкли.

Я придерживался этой точки зрения еще в конце прошлого года, и то, что происходит в январе-феврале на рынке (стремительная скорость роста) полностью подтверждает этот взгляд.

Все аналитики оценивают акции в моменте используя ставку дисконтирования более 20% (чаще в районе 24%+). Если ставка ЦБ нормализуется в ближайшие 2 года и опустится ниже 10%, хорошие дивидендные бумаги могут показать рост цены акций 50%+.

Я также жду, что в какой-то момент в 12-18 месяцев начнет ощутимо дорожать недвижимость, т.к. сбережений много, а запасы построенной недвижимости начнут сокращаться.

( Читать дальше )

ФосАгро. Комментарий к отчету МСФО за 2024 год. Каких дивидендов ждем?

- 27 февраля 2025, 03:17

- |

В 2024 году выручка составила 508 млрд руб., что на 15% больше, чем в 2023 году (440 млрд руб.).

Чистая прибыль составила 84,4 млрд руб., что на 2% меньше, чем в 2023 году (86,1 млрд руб.). Данное снижение обосновано в основном таможенными пошлинами о которых мы говорил ранее в предыдущей заметке.

( Читать дальше )

Интересная ситуация с префами Банка Санкт-Петербург

- 25 февраля 2025, 15:37

- |

Интересная ситуация с Банком Санкт-Петербург преф. (акции выросли на 20+% за сегодня)

Бумаги растут на возможной конвертации БСПБ-преф в обычку. Якобы из-за возможного предписания ЦБ бумаги могут приравняться, что при текущей стоимости может дать рост цены префа в пять раз до цены обычки.

Купить такой денежный поток за символические 83 рубля (цена префа) 👆 звучит заманчиво 😁

Есть тенденция, что всё чаще ЦБ выдаёт предписания акционерным обществам, у которых в капитале имеются привилегированные акции, направлять на дивиденды(по префам) выплаты не менее, чем на обыкновенные акции. Имеется слух что кто-то напомнил ЦБ о случае БСПБ-преф и на этом акции выросли.

Брал недавно совсем на копейки как опцион на событие. Однако это явно не является инвестиционным кейсом. Префы могут запросто упасть на 20–30% к своим средним значениям. Можно ждать раскрытия Сургута АО, можно — БСПБ-преф. А можно покупать крепкие компании, делящиеся с нами прибылью(или растущие, но планирующие это делать) и медленно растить свой капитал 💪 Последний вариант мне нравится больше.

( Читать дальше )

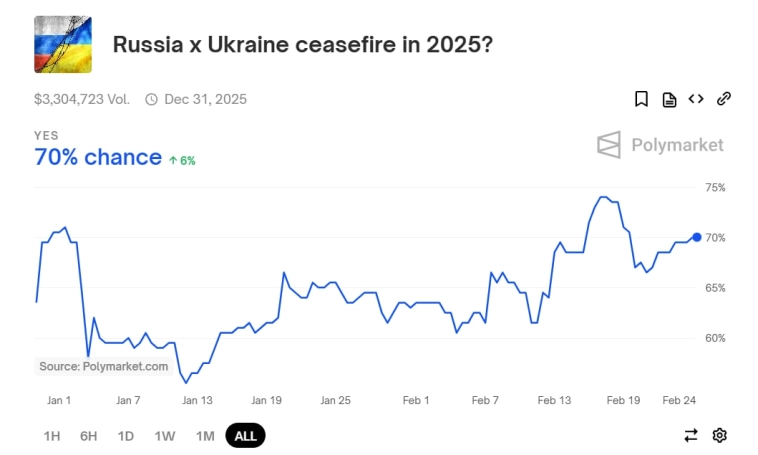

Шансы на то, что конфликт продолжится в 2026 году малы

- 24 февраля 2025, 16:28

- |

Смотря на это ралли в украинских акциях и данные Polymarket, шансы на то, что конфликт продолжится в 2026 году, невелики.

( Читать дальше )

Операционный отчет РусАгро за 2024г., рекордная выручка!

- 13 февраля 2025, 21:35

- |

Сегодня разберем рекордный по выручке операционный отчет РусАгро за прошедший 2024 г.

Предыдущий пост: https://smart-lab.ru/company/mozgovik/blog/1081729.php

Операционная выручка по кварталам

( Читать дальше )

Народ сливает фонды ликвидности 📉

- 10 февраля 2025, 16:59

- |

Народ сливает фонды ликвидности, чтобы затарится акциями и успеть сказать: «Я купил акции, когда индекс МосБиржи был меньше 3000!» 😁

➡️ Теперь отток из фондов ликвидности это не разовое событие, а явная тенденция.

Конспект Mozgovik за прошедшую неделю.

- 02 февраля 2025, 22:53

- |

Добрый вечер!

Вашему вниманию предлагается конспект материалов, которые выходили на неделе.

Облигации регионов России: ищем оптимальные бумаги

Субфедеральные (региональные) облигации – хорошая возможность получить доходность выше ОФЗ с рисками немногим больше, чем по гособлигациям. Доходности субфедеральных облигаций сопоставимы с доходностями 1-го эшелона корпоративных долговых бумаг. Большинство регионов-эмитентов имеет хорошее кредитное качество. С декабря 2024 г. спред по региональным бондам расширился к ОФЗ 3Y до 280 б. п. По мере вероятного снижения ключевой ставки ЦБ РФ в этом году, доходности также должны снизиться, а спред к краткосрочным госбондам сузиться до среднегодового значения − ближе к 100 б. п.

👉 Инвесторам можно обратить внимание на выпуски регионов, которые торгуются выше собственных кривых (приводятся в посте).

Пост от 27.01.2025

Консенсус прогноз по акциям Яндекс на 2024-2026 годы.

Средняя консенсус цена = 4784 руб, что лишь на 19% превышает текущую рыночную цену (4032 руб). Даже самая оптимистичная оценка дивидендов за 2025 год даст доходность всего 4,5%. И 7,3% доходность по итогам 2026 года.

( Читать дальше )

теги блога Владимир Каминский

- AKMM

- bitcoin

- ethereum

- eurrub

- headhunter

- IMOEX

- Polymarket

- RGBI

- TON

- X5

- X5 Retail Group

- Автоваз

- акции

- алроса

- Астра

- атон

- афк система

- банки

- баффет

- Башнефть

- БПИФ Альфа-Капитал Денежный рынок

- БПИФ УК Первая Сберегательный

- Бурятзолото

- валюта

- ВИМ Ликвидность

- вклады

- втб

- Газпром

- ГМК Норникель

- денежно-кредитная политика

- дивиденды

- доллар рубль

- иис

- инвестирование

- инвестиции

- Индекс ММВБ

- Индекс МБ

- Индекс МосБиржи

- индекс РТС

- инфляция

- инфляция в России

- итоги года

- Итоги дня

- итоги недели

- ключевая ставка ЦБ РФ

- Книги

- книги об инвестициях

- КОНКУРС

- конференция смартлаба

- коррекция

- кредит

- криптовалюта

- левередж

- лензолото

- Лензолото АП

- лукойл

- Магнит

- мангер

- мобильный пост

- Нефть

- Нижнекамскнефтехим

- никель

- обзор рынка

- облигации

- ОФЗ

- палладий

- Полиметалл

- полюс золото

- портфель

- Портфель инвестора

- прогноз

- прогноз 2024

- прогноз 2025

- прогноз компании

- прогноз по акциям

- редомициляция

- рецензия на книгу

- Роснефть

- Ростелеком

- сбербанк

- СВО

- смартлаб премиум

- совкомбанк

- Соллерс

- ставка

- сургутнефтегаз

- технический анализ

- трейдинг

- Украина

- Уоррен Баффет

- форекс

- ФосАгро

- фьючерс mix

- фьючерс ртс

- ЦБ РФ

- экономика России

- Элвис Марламов

- ЮГК Южуралзолото

- Яндекс