Пёс по кличке Счастливчик

Итоги января 2021.

- 30 января 2021, 12:17

- |

Итоги января.

Депо: +0,39%. IMOEX: -0,36%.

Эквити открыто в профиле.

Вымучил — выгрыз — доходность чуть выше российского индекса. Депошка отлично подросла к середине месяца и съехала к нулевой доходности к концу января.

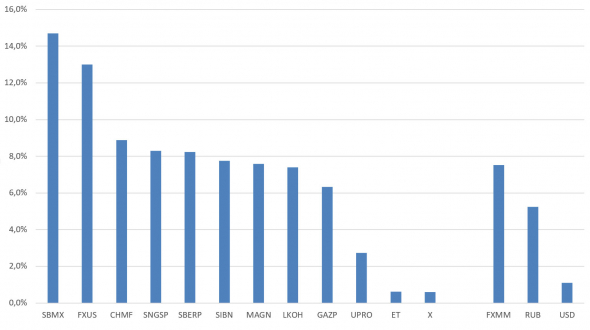

Структура портфеля на 1 февраля.

Российские акции — 53%. Американские акции — 24%. Резервы — 23%.

Кому интересно, какие акции в российском и американском портфеле — полный список выкладываю в свой телеграм-канал «Инвест-будка» - https://t.me/invest_budka. Туда же пишу мысли по рынку и выкладываю все сделки в момент совершения. Вот такая я бесхитростная собака.

Что делалось в январе.

В январе всё делалось по плану, написанному в конце прошлого года. По мере того как рос российский рынок — распродавались российские акции и наращивался объём резервов. При этом на купленные перед новым годом доллары закупались американские акции — в основном нефтегазового сектора.

( Читать дальше )

- комментировать

- 1.4К

- Комментарии ( 9 )

Итоги декабря и всего 2020 года.

- 04 января 2021, 10:34

- |

Ещё один отличный месяц или пора собирать чемоданы.

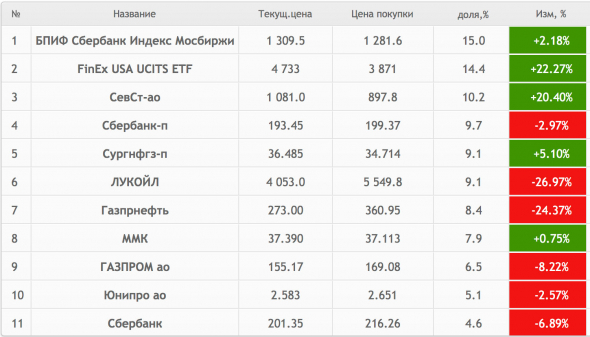

Итоги декабря.

Депо: +7,17%. IMOEX: +5,84%.

Удивительным образом обогнал индекс на росте. Главную роль здесь сыграли металлурги — Северсталь и ММК — которые отлично росли весь декабрь на фоне рекордных цен на сталь.

Результат за год:

Депо: +19,3% IMOEX: +7,98%

Эквити открыто в профиле.

Результат неплох. Для стратегии консервативной инвестиционной собаки — даже можно сказать — отличный результат. Важно отметить, что вся доходность была получена за два последних месяца. К концу октября результат был нулевой. Важно не отчаиваться и действовать по плану. Если план правильный — это приведёт к профиту.

2020 год стал четвёртым полным календарным годом для меня на рынке (ИИС был открыт в декабре 2016). И это четвёртый прибыльный год. Дважды я проигрывал индексу, дважды опережал его. Стратегия с почти постоянным присутствием резервов на счёте позволяет обыгрывать индекс, если в течение года была хорошая просадка.

( Читать дальше )

Итоги ноября 2020.

- 01 декабря 2020, 12:07

- |

Лучший месяц за 4 года на рынке или как вытерпеть профит.

Когда месяц назад, в прошлом обзоре, я писал что октябрь выдался прекрасным — многие, наверное, думали, что я издеваюсь. Октябрь был убыточным для большинства, но он позволил закупиться на будущее. Кто не побоялся купить дёшево — получил в ноябре хороший профит.

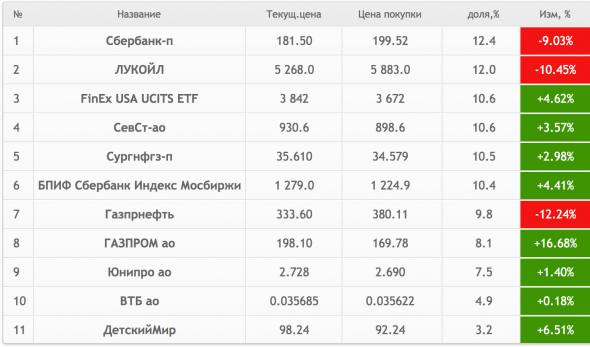

Итоги ноября.

Депо: +13,1%. IMOEX: +15,5%.

Естественно, отстал от индекса на таком росте из-за наличия тормозных бумаг вроде Сурпреф и Юнипро, а также некоторого количества кэша, но отставание вышло совсем небольшое. Отлично отработан месяц.

Эквити открыто в профиле.

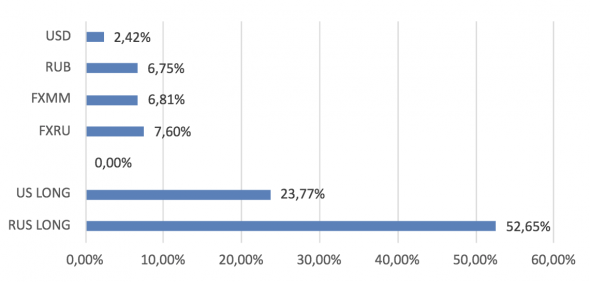

Структура портфеля на 1 декабря.

Акции: 86.1% Резервы: 13,9%

Теперь буду делать такую диаграмму в Экселе, потому что в портфеле появились американские тикеры, а Смартлаб, где я давно веду статистику по портфелю, не позволяет добавлять их в общую таблицу.

( Читать дальше )

Итоги октября 2020.

- 31 октября 2020, 20:55

- |

Прекрасным выдался октябрь в этом году, не находите? Тёплая погода и интересный рынок! :)

Наконец, случилась коррекция, к которой я долго готовился и копил кэш! Каждый раз, когда приходит коррекция — мы действуем неидеально, но наличие плана позволяет не натворить серьёзных глупостей.

Итоги октября.

Депо: -3,77%. IMOEX: -7,41%.

Получил минус, но отработал месяц в два раза лучше индекса. А главное — закупился! Доволен результатом, хотя и не совсем доволен собой.

Эквити открыто в профиле.

Структура портфеля на 1 ноября.

Акции — 96,3%. Резервы — 3,7%, втч FXMM — 2,7%.

Что делалось.

Пролистав дневник, обнаружил запись от 24 августа: Рынок сходил наверх без коррекции на 27% от локального дна апреля. У меня около 23% кэша на счетах. Вполне комфортно для ожидания.

Весь октябрь я тратил эти денежки!

( Читать дальше )

Итоги сентября 2020.

- 01 октября 2020, 16:53

- |

Я ждал коррекцию в РФ и США во второй половине августа. Я дождался её в сентябре. Причём, SP500 упал даже больше, чем IMOEX. Всё развивается по плану и это меня радует, хотя месяц снова выдался довольно скучный.

Итоги сентября.

Депо: +0,24%. IMOEX: -2,04%.

Профит копеечный, но заметно лучше индекса, что сильно радует.

Эквити доступно в профиле.

Структура портфеля на 1 сентября.

Акции и ETF — 87%. Резервы — 13%, в том числе FXMM — 6%.

Структура портфеля акций: https://ibb.co/cLNRcMG

Что делалось.

Делалось всё по плану. Тут я молодец, хорошая собака :)

По плану набираются индексные ETF — сентябрь дал возможность пополнить эту копилку, в том числе удалось добрать FXUS.

Очень мелкими частями докупались упавшие бумаги — ГПН, Лукойл, Газпром.

В соответствии с планом прошлого месяца, была найдена недооценённая бумага и добавлена в портфель — ММК со средней 37,52. По ней уже выплачены 1,5% дивидендов и сейчас позиция в профите. Таргет намечен 45 рублей — ждём, надеемся, верим.

( Читать дальше )

Итоги августа 2020.

- 01 сентября 2020, 10:52

- |

В прошлом обзоре я писал, что жду роста в начале августа и слива к концу месяца. На российском рынке примерно так и произошло, но я всё равно ошибся. Во-первых, я ждал красную месячную свечку, а она так и осталась зелёной. Во-вторых, я ждал коррекцию в США, а СиПи так и рос весь месяц без откатов.

Впрочем, это ничего не меняло в моих действиях. Действовал строго по плану — на зашкаливающем оптимизме немного распродался, на коррекции стал ждать уровни для покупок.

Итоги августа.

Депо: +1.45%. IMOEX: +1.88%.

Отстаю от индекса немножко. Индекс тащили Яндексом и золотодобытчиками. Ни того, ни другого в портфеле нет, отстал бы больше, но портфель вытащил FXUS, который очень радовал весь месяц.

Эквити открыто в профиле.

В августе счёт вышел на перехай по профиту в деньгах. В процентах вплотную подошёл к уровням, с которых портфель начал валиться в марте. В комментах за месяц писал, почему оно так — из-за постоянных пополнений.

Структура портфеля на 1 сентября.

( Читать дальше )

Итоги июля 2020.

- 01 августа 2020, 12:26

- |

Весь месяц ёрзал, сидя на месте, но стратегию выдерживал. Сделки были копепеечными. Результат радует.

Итоги июля.

Депо: +4,68%. IMOEX: +6.14%

Лучший месяц за всё время на бирже. Цифра радует. На росте отстаю от индекса. В акциях около 83% депо — примерно процентов на 20 и отстаю. Из портфеля ушли и не вернулись дивиденды Газпрома и Сургутнефтегаза — они улучшат статистику уже в следующем месяце. (Финам постоянно переводит дивиденды одним из последних. В пятницу БКС и Открытие уже перечислили дивиденды Газпрома. Но я пока жду.)

Эквити открыто в профиле.

Структура портфеля на 1 августа.

Акции и ЕТФ — 83%. Резервы — рублёвый кэш — 17%.

Структура портфеля акций:

Что делалось.

Делалось всё по намеченной стратегии. Сидел в бумагах и не дёргался.

Индексы в этом месяце почти не покупались, потому что рост почти весь месяц не давал выхода на целевые цены.

( Читать дальше )

Итоги июня.

- 01 июля 2020, 23:19

- |

Очень скучный месяц. И при этом не прибыльный. Всё-таки нет здесь прямой зависимости.

Итоги июня.

Депо: +0,41%. IMOEX: +0,31%.

Обогнал индекс на росте :) Но радости нет особой. Боковик-с.

Весь месяц индексы провалялись в боковике. Депо выходило в плюс по году, но к концу месяца сползло чуть ниже уровня 1 января. Стоит отметить, что из портфеля вышли и не вернулись дивиденды Газпромнефти и Юнипро — они улучшат статистику в следующем месяце.

Эквити открыто в профиле.

Структура портфеля на 1 июля.

Акции — 85%. Кэш — 15%.

Структура портфеля акций:

Что делалось:

Не делалось почти ничего. Были намечены цели — и я ждал выхода на них. Не дождался. Рынок болтался в узком боковом канале.

В какой-то момент скинул мелкий объём Детского мира, который так и не успел закупить в нормальном количестве по хорошей цене. Было 3% на дне портфеля — зафиксил 7.3% профита. За месяц — неплохо в процентах. В рублях там немного, конечно.

( Читать дальше )

Маркет-тайминг - реален или нет?

- 05 июня 2020, 12:40

- |

Раз в год, в начале января им платили премию 100 рублей. И хомяки — а это были настоящие хомяки — эту премию инвестировали.

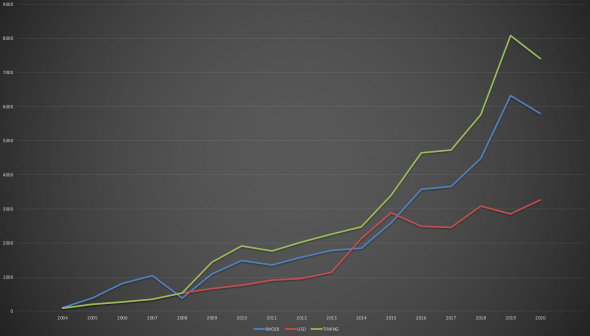

Начали они свои инвестиции в 2004 году. (Просто с этого года я нашёл данные по полной доходности индекса Мосбиржи.)

С тех пор прошло 17 зим — хомяки инвестировали по 1700 рублей и решили померяться капиталами.

Первый хомяк каждый год покупал доллар и клал под матрасик. 1 июня 2020 года его капитал составил 3263 рубля — вырос почти в два раза от суммы взносов.

Второй хомяк каждый год покупал индекс полной доходности Мосбиржи. 1 июня 2020 года его капитал составил 5793 рубля. Рост в три с лишним раза от суммы взносов. Обрадовался второй хомяк и наполнилось его сердце патриотизмом.

Но тут раскрыл свою доходность третий хомяк, который решил попробовать схему простейшего маркет-тайминга. Его доход составил 7406 рублей — в 4.35 раза от суммы взносов.

( Читать дальше )

Итоги мая 2020

- 31 мая 2020, 13:32

- |

Старался не дёргаться, но всё-таки немного дёргался. Слабак, короче.

Итоги мая.

Депо: +1,89%. IMOEX: +3.18%.

Отстаю от индекса на росте. Уже не новость ни разу. Не растёт СурПреф — он и не должен пока. Не растёт в рублях FXUS — рубль дорожает, сжирает долларовую доходность. Сбербанка много в портфеле — и он отставал от индекса весь месяц.

Эквити в профиле.

Структура портфеля на первое июня.

Акции — 88,4% Кэш — 11,6%.

Структура портфеля акций:

Что делалось.

В целом, придерживаюсь долгосрочного плана. Стратегические позиции удерживаются. Индексы набираются мелкими частями по стратегии при ценах ниже среднемесячных. На просадке американского рынка чуть ускорил набор FXUS — довёл долю до 10% — дальше по плану мелкими частями как и SBMX.

С тактическими позициями выходит не так гладко, что лишний раз показывает необходимость чёткого плана. В довесок к стратегической позе в СберПреф была 5% поза в обычке Сбера. Сбер не рос и эта строчка в портфеле давно мозолила мне глаза. Когда Сбер объявил о переносе дивидендов — я решил избавиться от этого довеска и поменять его на ДМ или Алросу, которые тогда можно было взять по хорошей цене. Идея была верной — обе бумаги с того момента здорово выросли. Но исполнение было хреновым. Стал пробовать покупать ДМ частями — как я это люблю делать — а он в тот же день улетел на 9% вверх. В итоге взял мало и не по лучшей цене.

( Читать дальше )

теги блога Пёс по кличке Счастливчик

- 2020

- finex etf

- POLY

- RTS

- S&P500

- The Big Short

- акции

- Алроса

- американский рынок

- БКС

- Газпром

- график

- дневник

- долгосрок

- доллар

- ИИС

- инвестирование

- инвестиции

- иностранные акции

- инфляция

- итоги

- итоги 2019

- итоги августа

- Итоги года

- итоги месяца

- кризис 2020

- купил и держи

- лось

- Лукойл

- ММВБ

- МРСК Сибири

- мтс

- невезение

- недвижимость

- нефтгеазовый сектор

- Нефть

- нефть в рублях

- новичок на рынке

- обзор

- облигации

- отчеты РСБУ

- ОФЗ

- оффтоп

- ПИФ

- Полиметалл

- портфель

- портфель инвестора

- прогноз

- Россети Сибирь

- РТС

- сбербанк

- стратегия

- Торговые войны

- трейдинг

- ФРС

- фьючерс MIX

- хомяки

- Юнипро