Инвестировать Просто

Заявления Набиуллиной на конференции НАУФОР

- 15 мая 2024, 17:39

- |

👉Банк России хочет вернуться к обсуждению вопроса перевода с индивидуальных инвестиционных счетов третьего типа (ИИС-3) дивидендов и купонов на другие счета для повышения привлекательности этого инструмента.

👉Регулятор видит опасность недораскрытия информации «под прикрытием» санкционных рисков, особенно когда эта информация не несет таких рисков.

👉Банк России изучает целесообразность установления минимального порога free-float для допуска акций к организованным торгам, ведь чем ниже free-float, тем проще манипулировать рынком, особенно по компаниям с маленькой капитализацией. В планах на этот год выход на IPO еще 17 компаний. Идея прекрасная, полностью её поддерживаем, ведь высокая доля акций в свободном обращении еще дополнительно стимулирует крупных игроков покупать акции для участия в управлении компанией.

👉 Штрафы за манипулирование на фондовом рынке нужно повышать, ведь по словам Эльвиры Сахипзадовны: "… у нас просто катастрофически низкие, 5-10 тыс. рублей — это о чем? Ни о чем!". Правильный вопрос был поднят, но вот какой размер штрафа будет значимым? Увеличение в 10 раз вряд ли даст нужного эффекта, потому что для крупных разгонщиков такие штрафы останутся каплей в море. Думаю, что даже увеличение штрафа в 100 раз будет слишком мягким решением.

( Читать дальше )

- комментировать

- 826

- Комментарии ( 3 )

🧊Закончился 1 этап обмена заблокированных активов

- 15 мая 2024, 07:26

- |

Мы все помним, что согласно Указа №844 в нашей стране проходит небывалый ранее флэшмоб по обмену замороженных активов между российскими инвесторами и иностранными коллегами. Наши активы были заморожены в Euroclear и Clearstream и заморожены в НРД. Продать можно было согласованный перечень бумаг, состоявший из фондов и иностранных бумаг, которые были куплены на Московской бирже.

Руководитель главного брокера-организатора этого процесса Инвестиционной палаты несколько недель тому с уверенностью утверждал, что потенциально расчетный объем заявок от иностранных инвесторов должен превысить поданные заявки российских частных инвесторов, что всех нас обнадежило на потенциально успешный обмен.

Весь процесс обмена активами был разделен на 4 этапа, первый из которых успешно (я надеюсь) завершился. Отправленные инвесторами заявки своим брокерам были переданы в Инвестиционную палату, проверены и согласованы ею. Я отправил заявки на обмен трем разным брокерам (УК Первая, РСХБ управление активами и КИТ Финанс) и теперь слежу за эффективностью выстроенных процессов в каждом из них. И как бы мы с вами не критиковали КИТ Финанс, но на данный момент именно они отработали заявку максимально быстро, предельно понятно и информативно.

( Читать дальше )

✈️Взлет Аэрофлота и Сбербанка. Итоги 14 мая на Московской бирже

- 14 мая 2024, 19:08

- |

Основные индексы фондового рынка России медленно, то уверенно и четко двигаются вверх, при этом активный рост в первой половине дня сменяется плавным откатом после обеда. В итоге главный бэнчмарк - индекс Московской биржи - к закрытию торговой сессии показал небольшой рост на 📈+0,20%, достигнув 3 463,93 пункта.

В лидеры рынка влетели бумаги Аэрофлота 📈+3,9%. Компания сегодня опубликовала операционные результаты за апрель, в которых рост пассажиропотока на 22% год к году до 4,1 млн. человек.

Поддержали рынок акции Сбербанка. Финансовая организация отчиталась ростом основных показателей в апреле. Так, чистый процентный доход год к году вырос на 17,8% до 209,4 млрд. рублей, чистый комиссионный доход — на 15% до 59,7 млрд. рублей. А чистая прибыль выросла до 131,1 млрд. рублей. На сильной отчетности акции банка выросли на 📈+1,0%.

Продолжилось падение в обыкновенных акциях Сургутнефтегаза 📉-1,4%. Завтра у нас будет день-Х, когда компания объявит рекомендации по дивидендам. Ожидаем 12 рулей и 0,8 рубля, держим кулаки, ждать осталось совсем недолго.

( Читать дальше )

Светофор Групп выходит на IPO

- 14 мая 2024, 12:44

- |

До конца мая 2024 года на фондовый рынок планирует выйти резидент Сколково компания Светофор Групп. Светофор Групп — российская образовательная платформа по подготовке водителей, в том числе для обучения применяются очки виртуальной реальности, технология разработана самостоятельно. В марте 2023г. Минцифры подтвердило Светофору статус аккредитованной IT компании.

В ходе IPO, которое должно пройти на Санкт-Петербуржской бирже, компания разместит почти 2,5 млн. привилегированных акций по 56,25 рублей за бумагу. Таким образом, при полном размещении компания получит 139,58 млн. рублей и в свободное обращение уйдут 10% акций.

Для реализации публичного размещения акций Светофор Групп продало брокеру ИФК Солид необходимые бумаги, которые должны быть оплачены до 31 мая 2024г. Если акции не удастся продать в полном объеме, то Солид вернет оставшиеся бумаги обратно эмитенту до 7 июня 2024г.

По итогам 2023 года выручка Светофор Групп составила 461,7 млн. рублей, увеличившись на 49%. Чистая прибыль за год выросла на 93% до 49,5 млн. рублей.

( Читать дальше )

Облигации ФПК Гарант-Инвест на размещении

- 14 мая 2024, 07:24

- |

Наконец-то стартовал период новых размещений, потому что последние три недели у нас была тишина и покой. Сегодня предлагаю рассмотреть новый выпуск облигации старожила фондового рынка и почетного эмитента облигаций компанию Гарант-Инвест, потому что новый выпуск обещает высокую доходность, хотя размер долга компании не стоит убирать с весов.

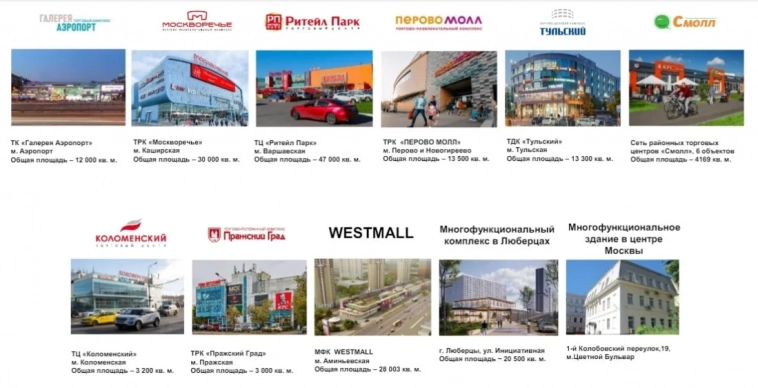

Гарант-Инвест — группа компаний, специализирующихся на инвестициях и девелопменте коммерческой недвижимости в Москве и Московской области. На рынке функционируют уже 30 лет, из которых 21 год приходится на девелопмент и управление недвижимостью. На данный момент стоимость портфеля недвижимости компании оценивается в 33 млрд. рублей. За последние 10 лет портфель недвижимости вырос более, чем в 3 раза.

Компании принадлежат 18 объектов, в том числе 13 действующих торговых центов с общей посещаемостью в 38 миллионов человек в год. По оценке компании доля свободных площадей на конец 2022 года составляла 2%.

( Читать дальше )

🔥Двигаемся вверх. Итоги 13 мая на Московской бирже

- 13 мая 2024, 19:15

- |

После двух праздничных и полурабочих недель фондовый рынок возвращается к привычной работе. Первый торговый день показал рост деловой активности и увеличение объемов торгов. Также положительно на рынок влияют хоть и небольшой, но все-таки рост цены на нефть и приближение жаркой дивидендной поры. Мои прогнозы из субботнего видео полностью отыгрываются рынком. Индекс Московской биржи растет на 📈+0,21% до 3 457,11 пункта.

Раскрылась одна из главных интриг этого года. Яндекс подтвердил ожидания инвесторов по обмену бумаг. Для российских инвесторов обмен пройдет в пропорции 1:1. После публикации новости в моменте акции выросли на 4%, но к закрытию основной сессии рост замедлился до 📈+0,8%. Объемы торгов бумагами Яндекса на момент написания поста уже превысили 19,5 млрд. рублей.

Совет директоров компании М.Видео 📈+0,2% в очередной раз принял решение о не распределении чистой прибыли по итогам 2023 года. Решение было ожидаемым, так последний раз компания выплачивала дивиденды по итогам 9 месяцев 2021 года, финальной выплаты за 2021 год уже не было.

( Читать дальше )

Календарь инвестора на неделю

- 13 мая 2024, 09:08

- |

Закончились праздники, пока уже приходить в нормальный насыщенный инвестиционный график, а события этой недели в этом помогут.

13 мая - Отчет по МСФО за 1 квартал от Русагро;

13 мая - Операционные результаты апреля от Аэрофлота;

13 мая - Закрытие реестра по дивидендам Новабев (див доходность 3,7%);

13 мая - Решение совета директоров по дивидендам за 2023 год от Россети Северо-Запад;

13 мая - Решение совета директоров по дивидендам за 2023 год от Россети Сибирь;

13 мая - Решение совета директоров по дивидендам за 2023 год от Русагро;

14 мая - Отчет по РСБУ за 1 квартал от Сбербанка;

14 мая - Решение совета директоров по дивидендам за 2023 год от Россети Юг;

15 мая - Предварительные итоги за 1 квартал от М.Видео;

15 мая - Решение совета директоров по дивидендам за 2023 год от Юнипро;

15 мая - Решение совета директоров по дивидендам за 2023 год от Россети Центр;

16 мая - Финансовые итоги за 1 квартал от Веон;

( Читать дальше )

31,5 миллионов инвесторов. Московская биржа, обзор рынка

- 11 мая 2024, 09:02

- |

📊Инвесторы отдыхают, а рынок растет. Итоги 10 мая на Московской бирже

- 10 мая 2024, 19:16

- |

Прекрасный торговый день случился сегодня. С одной стороны, у частных и институциональных инвесторов сегодня выходной, а значит объемы торгов ожидаемо снизились до минимального порога. А с другой стороны, после вчерашнего выходного оставшиеся активные участники рынка продолжили тенденцию к покупке. Праздничный характер торгов дал рост индексу Московской биржи на 📈+0,50% до 3449,78 пункта.

Дневной рост помог индексу Московской биржи выйти в небольшой недельный плюс на 📈+0,23%. От начала дивидендного сезона многие ждали совсем другой динамики.

В лидерах роста акции золотодобытчиков на фоне роста мировых цен на золото. Полюс 📈+3,1%, Селигдар 📈+2,7%. Мы понимаем, что цены на золото не растут на пустом месте, а только в следствие напряжения конфликтов, в частности на Ближнем Востоке.

Рынок поддерживают бумаги Сбербанка, мы наблюдаем очередной рост на 📈+0,6%. Опять приходит время популярной инвестиционной поговорке: «Если не знаешь что покупать, покупай акции Сбербанка». Аналитики прогнозируют рост цены акций к отсечке до 330 рублей. Нынешний уровень уже достиг 313 рублей.

( Читать дальше )

🛍Провал народного портфеля в апреле 2024

- 10 мая 2024, 07:18

- |

На днях Московская биржа в дополнение к объемам торгов посчитала инвесторов и опубликовала народный портфель. Новой фишкой ежемесячной аналитики площадки станет новый «народный» портфель IPO. Давайте посмотрим как нас пересчитали.

🏦Что бы не случилось, но на нашем рынке всегда обнадеживает одно — это рост физических лиц с брокерскими счетами. Каждый месяц биржа отчитывается об очередном рекорде и в этой тенденции апрель не стал исключением. Новый рекорд — 31,5 млн. инвесторов. За месяц в нашу инвестиционную компанию прибавились еще 400 000 человек. Этими инвесторами были открыты всего 55,9 млн. брокерских счетов.

🏦Выровнялась картинка по активным инвесторам. После снижения в марте до 3,9 млн. в апреле количество не спящих инвесторов превысило 4 млн. человек. Еще не рекорд, но положительная динамика всегда выглядит лучше.

🏦Доля физических лиц — частных инвесторов в объеме торгов акциями выросла на 4,6% до 76,6%, то есть мы по прежнему остаемся основной торговой силой и опять большой привет волатильности. Доля физических лиц в объеме торгов облигациями слегка подросла до 31,4%. А вот на срочном рынке зафиксирован небывалый ажиотаж, инвесторы стали использовать инструменты этого рынка для хранения кэша, доля физиков на срочном рынке выросла почти на 10% за месяц до 64,8%.

( Читать дальше )

теги блога Инвестировать Просто

- headhunter

- IMOEX

- IPO

- IPO 2024

- акции

- Акции РФ

- Алроса

- аэрофлот

- банки

- БКС брокер

- БПИФ

- брокеры

- ВДО

- ВТБ

- ВТБ инвестиции

- Вуш Холдинг

- Газпром

- деньги

- дивиденды

- доллар рубль

- заблокированные активы

- золото

- инвестиции

- инвестиции в акции

- инвестиционная идея

- Инвестиционный портфель

- инвестиционный портфель ИИС

- Индекс ММВБ

- Индекс МБ

- Индекс МосБиржи

- Индекс Московской Биржи

- инфляция

- итоги года

- итоги дня

- итоги инвестирования

- итоги месяца

- Итоги недели

- итоги торгов

- календарь инвестора

- КАМАЗ

- ключевая ставка

- ключевая ставка цб

- ключевая ставка ЦБ РФ

- лизинг

- Лукойл

- Магнит

- ММК

- Московская биржа

- мтс

- народный портфель

- Нефть

- НЛМК

- Новатэк

- Новости

- новости рынков

- новости рынков

- обзор акций

- обзор рынка

- Облигации

- Облигации РФ

- обмен заблокированными активами

- операционные результаты

- отчетность

- отчеты МСФО

- офз

- пассивный доход

- Полиметалл

- Полюс Золото

- портфель инвестора

- прогноз по акциям

- Путин

- разбор

- размещение облигаций

- рейтинг

- Ростелеком

- Русгидро

- санкции

- сбербанк

- Сегежа групп

- События недели

- события новой недели

- совкомбанк

- СПБ биржа

- субфедеральные облигации

- сургутнефтегаз

- татнефть

- Тинькофф Банк

- топ 10

- торговые сигналы

- Транснефть

- трейдинг

- флоатеры

- фондовый рынок

- форекс

- Фосагро

- фьючерс mix

- ЦБ России

- ЦБ РФ

- юмор

- Яндекс