Точка Спокойствия

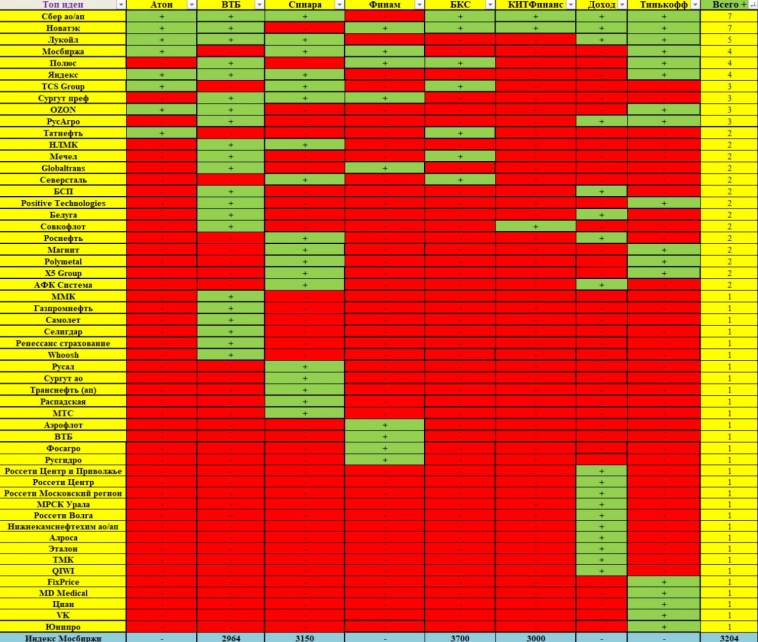

ТОП – 7 лучших инвестиционных идей от брокеров. Сводная табличка по всем идеям

- 19 октября 2023, 12:13

- |

Традиционно в поисках идей я изучаю квартальные стратегии от разных аналитических компаний и составляю список лучших инвестиционных идей.

Консенсус-прогноз по индексу МосБиржи — 3692 пункта.

Потенциал роста — 13,6%.

=====================

Скачать и ознакомиться со всеми стратегиями брокеров можно в моем телеграм-канале по ссылке: t.me/invest_fynbos

=====================

Лучшие идеи

Лукойл

Одна из самых дешевых бумаг в секторе по мультипликаторам.

EV/EBITDA 2023 = 2,5 – 2,7х.

Аналитики прогнозируют дивиденды порядка 1200 рублей на акцию за 2023 год (510 рублей за 1 полугодие 2023 года), что дает нам форвардную див. доходность ~ 16%.

Таргет – 9000 рублей за акцию.

Сбер

Банк оценивается исходя из мультипликатора P/E = 4х при ROE > 20%.

По итогам текущего года прибыль компании составит 1,4 – 1,5 трлн рублей, а форвардная див. доходность составит ~ 12,4%

Таргет – 325 рублей за акцию.

Татнефть

Производитель с высокой долей переработки, который выигрывает от текущей конъюнктуры.

( Читать дальше )

- комментировать

- 7.9К | ★13

- Комментарии ( 11 )

Свежий Максим Орловский. Тезисы из интервью

- 07 октября 2023, 19:23

- |

Вчера вышло свежее интервью с Максимом Орловским генеральным директором Ренессанс Капитал.

Это инвестор с 25-летним стажем работы на фондовом рынке и мнение такого человека всегда интересно послушать.

Сделал короткую выжимку:

USDRUB

У властей есть все инструменты, чтобы укрепить рубль, который фундаментально недооценён.

В первую очередь речь про ограничение на вывод капитала.

Пора покупать длинные ОФЗ?

Надо ещё не много подождать.

Слишком много неопределённых факторов.

Будет ли разумный человек покупать Сбербанк при ключевой ставке 13%?

Люди с низкой толерантностью к риску будут выбирать консервативные инструменты, а значит, приток в акции от них сократится.

Однако, есть ряд факторов, на которые надо смотреть.

Если вы ожидаете высокую инфляцию на долгий период, то акции дадут больший доход, чем облигации + Сбербанк платит лишь половину своей прибыли на дивиденды, а другую направляет на развитие бизнеса.

Сможет ли Сбербанк повторить рекорд по прибыли в 2024 году?

Да и я думаю, подтверждение этого увидим в отчёте за январь 2024 года, где будет рост прибыли январь к январю.

( Читать дальше )

Грядёт ли вторая волна мобилизации?

- 11 августа 2023, 11:02

- |

На днях была снова поднята животрепещущая тема повторной мобилизации и вновь я решил поделиться мнением.

Буквально пару дней назад разговаривал с соседом – а он, между прочим, военный (целый сержант!).

Тот прямо мне заявил, что осенью будет вторая волна, цитирую: «Сейчас линию фронта подровняли, теперь Харьков надо брать, а для этого нужны силы, немцы вон, 2-3 миллиона человек задействовали».

Что ж, давайте разбираться, что правда, что вымысел, что придумки, а чего мы не знаем.

Наибольшую тревожность вызывают постоянное ужесточение законов, так или иначе, связанных с войной.

Это действительно скверный знак и для многих это триггер.

Однако:

— часть законов не связана с мобилизацией; например, в конце июля был закон, который ужесточал ответственность за нарушение режима военного положения.

Военное положение у нас введено в только что присоединённых областях. Учитывая возможные атаки в том числе и террористические (прецедентов хватает), видится вполне закономерным более тщательное отношение к сопредельным с Украиной территориям;

( Читать дальше )

Индекс МосБиржи обновил максимум с февраля 2022 года. Пришло время фиксировать прибыль?

- 06 августа 2023, 13:34

- |

Я проанализировал все взлеты и падения индекса МосБиржи на 10% и более за последние 20 лет.

Что получилось?

🔘С 2003 года рынок корректировался 82 раза.

🔘Средний % коррекции составляет 18,3%, а среднее время – 30 дней.

🔘Средний % роста рынка составляет 28,2%, а среднее время – 62 дня.

Что сейчас?

🔘С момента последней коррекции индекс вырос на 80% за 298 дней.

Подобный рост в % соотношении был лишь однажды в 2005 – 2006 году, тогда рынок акций за 129 дней вырос на 84,2%.

Если учитывать в расчетах дивиденды, то можно сказать, что текущая волна роста самая продолжительная за всю историю рынка!

🔘За 20 лет было всего 9 эпизодов роста нашего рынка на 50% и выше.

( Читать дальше )

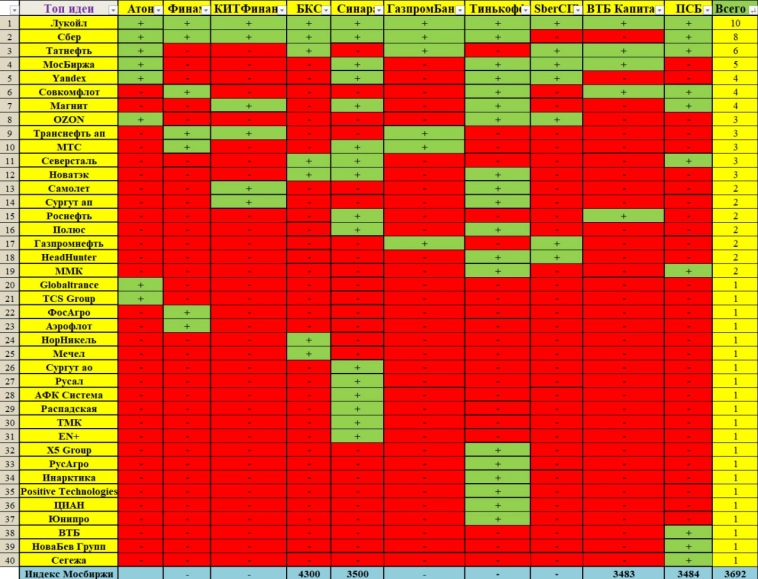

Обновленная табличка по идеям брокеров на 3 квартал 2023 года

- 20 июля 2023, 12:37

- |

Топ 10 идей — Сбербанк, Новатэк, Лукойл, МосБиржа, Полюс, Яндекс, TCS Group, Сургут преф, OZON и РусАгро.

Консенсус-прогноз по индексу МосБиржи — 3271 пунктов.

======================

Скачать и ознакомиться со всеми стратегиями брокеров можно у меня в телеграм-канале по ссылке: t.me/invest_fynbos/296

======================

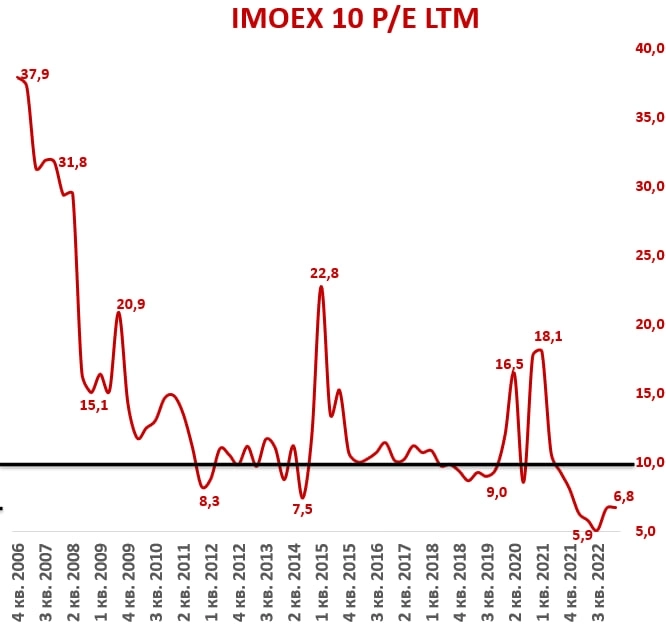

Фундаментальная оценка индекса IMOEX10. Стоит ли продавать акции?

- 19 июля 2023, 11:31

- |

Рынок продолжает расти, и наш доблестный индекс МосБиржи вот-вот дойдет до отметки в 3000 пунктов.

Есть ли потенциал для дальнейшего роста?

Для ответа на данный вопрос я сделал следующее:

1️⃣Взял 10 самых ликвидных компаний на нашем рынке (выкинув оттуда иностранные расписки) и дал равнозначный вес каждой компании.

Список компаний:

Сбербанк, Лукойл, Газпром, Новатэк, ГМК, Магнит, МТС, Полюс Золото, Татнефть, Роснефть.

2️⃣Открыл финансовые отчеты с 2007 года и посчитал мультипликаторы — P/E, EV/EBITDA и P/S, к слову, потратил несколько дней на сбор данных).

3️⃣Взял прогнозные показатели за 2023 год из стратегий брокеров (ссылка — t.me/invest_fynbos/283 ) и посчитал форвардные мультипликаторы.

4️⃣Далее посмотрел, как рынок исторически оценивал наши акции и сделал выводы.

Что получилось?

Мультипликатор P/E 23 = 6,8х против исторически среднего уровня в 10х.

Мультипликатор EV/EBITDA 23 = 4,7х против исторически среднего уровня в 6х.

( Читать дальше )

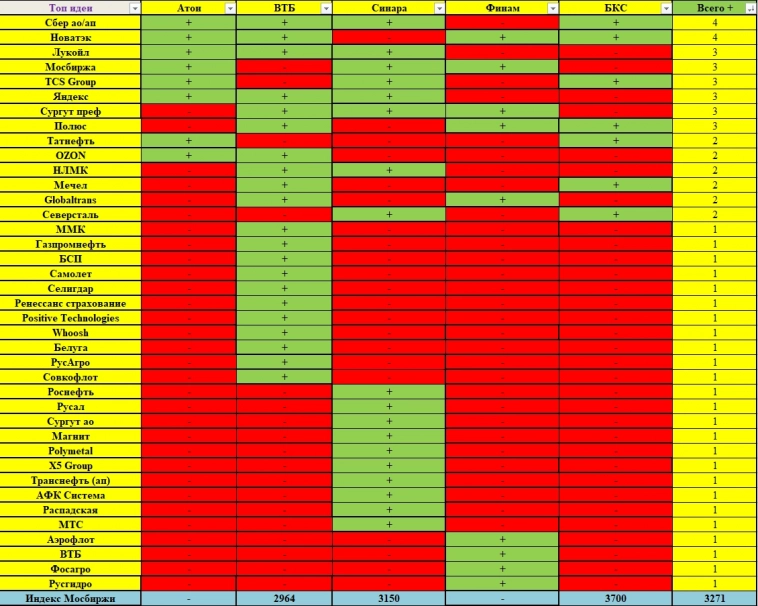

Инвестиционные идеи брокеров на конец 2 квартала 2023 года. Какие акции вырастут на 30-50%?

- 13 июля 2023, 15:48

- |

Топ идеи – Сбербанк, Новатэк, Лукойл, Мосбиржа, TCS Group, Яндекс, Сургут преф, Полюс.

Консенсус-прогноз по индексу МосБиржи — 3271 пунктов.

Потенциал роста 13,6%.

Краткое описание лучших идей:

Сбербанк – низкий P/E = 4x, дивиденд около 30 рублей на акцию.

Див. доходность – 12,2%.

Новатэк – ставка на рост производственных мощностей.

Ожидается запуск первой линии Арктик СПГ-2 в 2023 году, второй в 2024 и третьей в 2026 году.

Мультипликатор EV/EBITDA 2023П 8.5х, что на 30% ниже 5 летнего среднего уровня.

Лукойл – форвардный дивиденд составляет 620 рублей на акцию, что даёт прогнозную див. доходность 11,3%.

Мультипликаторы: EV/EBITDA = 2,4х, P/E = 4,5х.

МосБиржа – ставка на рост клиентов, тарифов и новых размещений.

Оценка по мультипликатору P/E = 7х, что на 30% ниже исторически среднего уровня.

TCS Group – один из самых быстрорастущих банков с ROE > 30%.

Аналитики прогнозирует ежегодный рост чистой прибыли на 30 – 40%.

( Читать дальше )

Нефть: что будет с ценой?

- 09 июня 2023, 18:26

- |

Поскольку бюджет нашей страны во многом зависит от цен на нефть, то важно понять, а что будет с её ценой?

Здесь необходимо понимать некоторые вводные: цена нефти напрямую зависит от баланса спроса и предложения.

Спрос на нефть напрямую зависит от уровня мирового производства (в целом), а это самое производство – от устойчивости экономики потребителей, если экономика рецессирует, то покупают меньше.

Предложение нефти – зависит от уровня добычи и распродажи резервов у тех, у кого они есть.

Рассмотрим, как складывается ситуация с точки зрения основных составляющих.

Потребление нефти: производство и рецессия

Основная движущая сила мирового производства – Китай.

После жёстких локдаунов вследствие пандемии, Китай, наконец, сбросил с себя оковы и побежал. Правда, не так быстро, как от него ожидали – видимо, маленькая, но жилистая китайская нога оказалась сильно натёрта цепью.

Сказались накопившиеся проблемы китайской экономики и в итоге рост оказался не таким значительным, как ожидали. Соответственно, и цены на нефть, которая теперь менее востребована, наметили движение вниз.

( Читать дальше )

Свежий Максим Орловский: на фондовом рынке может образоваться пузырь!

- 01 июня 2023, 19:12

- |

Вчера вышло свежее интервью с Максимом Орловским (https://www.youtube.com/watch?v=9iuOWe9YRlM) генеральным директором Ренессанс Капитал.

Это инвестор с 25-летним стажем работы на фондовом рынке и мнение такого человека всегда интересно послушать.

Сделал короткую выжимку:

На чём растём?

Хорошие отчёты, позитивные новости и дивиденды привели к росту фондового рынка.

Любой приход дивидендов будет драйвить рынок, так как у нас действуют жёсткие ограничения, просачивание бумаг, которые приходили из-за рубежа, практически остановлены.

Главное, чтобы не надулся пузырь, как со льготной ипотекой в недвижимости.

Это не происходит быстро, но если глянуть на другие закрытые рынки начиная от Ирана и заканчивая Индией, мы видим дорого оценённые компании по мультипликаторам.

Будет ли коррекция?

Если не будет никаких негативных новостей на фронте, в геополитике, то есть все шансы, что текущие уровни закрепятся.

Дальше всё будет зависеть от отчётов компаний.

( Читать дальше )

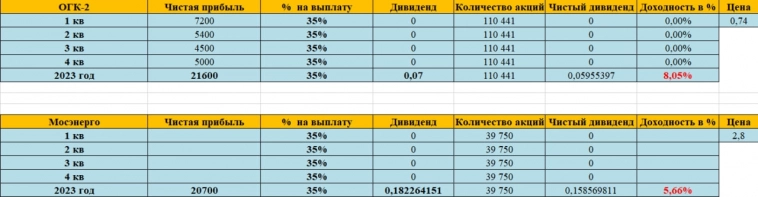

Мосэнерго: дивы не по див. политике?

- 26 мая 2023, 14:49

- |

СД Мосэнерго: дивиденды 2022г =0,18652 руб / акц

Див. отсечка — 4 июля

Заплатили около 35% чистой прибыли на дивиденды, а должны были не менее 50%.

Если ОГК-2 также заплатит 35%, то див. доходность будет около 8% от текущих.

Пришлось резать позу в ОГК-2, не хочу рисковать.

Самое интересное, что Мосэнерго с такими дивами упала всего на 3%.

Кто покупает этот шлак?

Позвонил в IR трубку не берут.

На почте ответили, что специалист в отпуске до 6 июня).

Хотел спросить, почему заплатили меньше. Видимо ответа мы не узнаем.

Мой телеграм-канал для инвесторов: t.me/invest_fynbos

теги блога Точка Спокойствия

- En+

- En+ Group

- FixPrice

- Globaltrans

- Lyft

- lyft inc

- Ozon

- Polymetal

- QIWI

- S&P500

- softline

- SVB

- tcs group

- tesla

- USDRUB

- X5 Retail Group

- акции

- Алроса

- АФК Система

- БСП

- ВТБ

- Газпром

- Глобалтранс

- ГМК НорНикель

- Детский мир

- дивиденды

- европа

- инвестиции

- инвестиции в акции

- инвестиции в недвижимость

- инвестиционная идея

- Интер РАО

- инфляция

- Китай

- Коррекция

- кризис

- Кризис в США

- криптовалюта

- Ленэнерго

- ленэнерго ап

- ЛСР

- лукойл

- Магнит

- Максим Орловский

- мать и дитя

- Мечел

- ММК

- МосБиржа

- мосэнерго

- МРСК Урала

- мтс

- недвижимость в РФ

- Нефть

- НЛМК

- Новатэк

- Новости

- обзор акций

- облигации

- ОГК-2

- отчеты МСФО

- офз

- Пик

- политсрач

- Полюс

- Полюс Золото

- портфель

- прогноз

- прогноз по акциям

- Распадская

- рецессия

- роснефть

- Русал

- русгидро

- самолет

- санкции

- сбер

- сбербанк

- Сбербанк преф

- Северсталь

- Совкомфлот

- Софтлайн

- сургут преф

- сша

- татнефть

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- ТМК

- Транснефть

- Транснефть преф

- трейдинг

- форекс

- Фосагро

- ФРС

- Экономика

- Эталон

- ЮГК Южуралзолото

- Юнипро

- Яндекс

- Яндекс компания