UnembossedName

А что с поддержкой Открытия брокер последнее время?

- 11 октября 2018, 09:10

- |

01.10.2018 числа отправил на clients@open.ru Багрепорт по новшествам в ЛК, ответа нет.

До этого в переписке ВК

— Добрый день. Хочу прикупить Полиметалла, хотелось бы узнать, какой может быть сюрприз в плане комиссий за сидение в них или за получение дивидендов (как я понимаю, дивиденды приходят в долларах). То, что дивиденды приходят в долларах как-то меняет процесс их налогообложения?

Не получится ли какого-то сюрприза, как с комиссией, которую мне выставили за владение GDR Ленты?

— Комиссия при покупке/продаже Polymetal International на Московской бирже такая же как и по любым другим акциям, расчёты идут в рублях. Дивиденды же приходят на брокерский счёт в долларах. Налог удерживает брокер по российской ставке.

Когда открываю субсчет это всегда пляски с бубном.

Может мне кто-нибудь сказать, как нормально (при этом письменно) общаться с брокером? При этом получать актуальную информацию быстро?

- комментировать

- 772

- Комментарии ( 17 )

Много вопросов по рынку недвижимости

- 10 октября 2018, 09:56

- |

Где посмотреть хорошую статистику по мировым ценам на недвижимость?

Каким должно быть соотношение среднего дохода и средней цены квадратного метра (объекта)?

Является ли стагнация цен в РФ с 2013го года адекватной или уже дешево? Где дешевле? А если посмотреть в странах с сопоставимым ВВП на душу населения?

И мой любимый вопрос.

Как захеджироваться от роста цен на недвижку, если денег еще нет, а ипотеку брать не хочется?

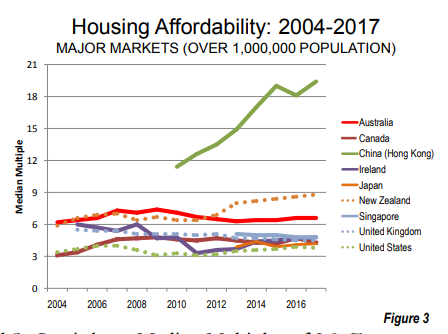

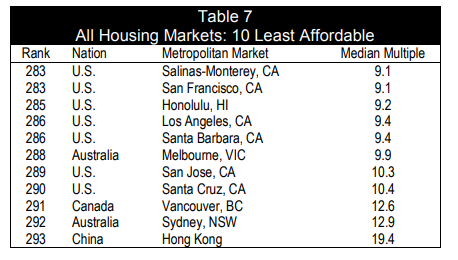

Есть контора DEMOGRAPHIA, которая проводит очень много исследований на тему «доступности» недвижимости, но увы в основном это Developed рынки.

Немного статистики из последнего исследования (коэффициент доступности = средняя цена недвижимости/годовой доход).

( Читать дальше )

Активность на смартлабе

- 23 сентября 2018, 22:56

- |

За 2 дня я написал 2 поста.

В субботу днем первый, на который я убил уйму времени, похожего ничего на СЛ, думаю, нет.

И сегодня ближе к вечеру «рецензию» на книгу. Там рецензия убогая несколько предложений.

В общем рецензию налайкали больше.

Прикол в том, что в комментах к первому посту отметилась пользователь, которая написала «жаль что в основной ленте не было».

Я полез разбираться (думал я галку что ли случайно поставил), оказалось сколько то лаек надо набрать, чтобы он там оставался.

В общем, хотите рейта, не пишите в субботу днем)

Я не в претензии, пост не смотря на затраченные усилия действительно не очень интересен для сайта трейдеров. Но думаю, такой контент тоже нужен.

Для тех, кто заинтересовался фондовым рынком

- 23 сентября 2018, 14:54

- |

Однако я понимал, чтобы раскусить особенности нашего рынка, надо искать что-то местное.

Оказалось, что для знакомства с устройством нашего рынка выбора почти нет, наскреб по сусекам эту книгу.

Книга оправдала мои ожидания. Я получил то, что хотел, а самое главное понимание многих вещей, о которых я даже никогда бы не спросил.

Хочу отметить, что книга издана после кризиса 2008, что ценно. Тут можно прочесть даже упоминание о «народном IPO» ВТБ.

Есть нюансы налогообложения, но тут вы понимаете, многое уже неактуально, так как появилось довольно много новых льгот.

В принципе, когда знакомые спрашивают про рынок акций, с чего начать и стоит ли, рекомендую прочитать им эту книгу.

Анализ ПИФов 5. Доны Кихоты

- 22 сентября 2018, 12:02

- |

Продолжение.

Часть первая

Часть вторая

Часть третья

Часть четвертая

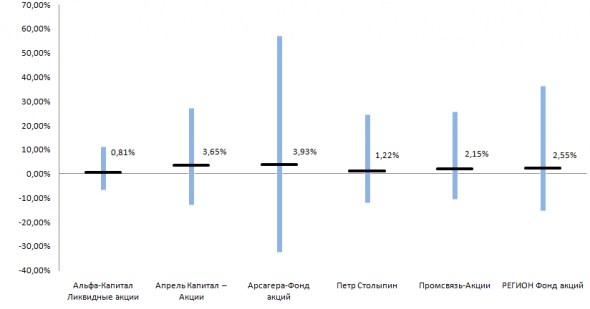

Рассмотрим фонды акций более детально.

Для начала такой график, который показывает соотношение риск/доходность относительно MCFTR

Видно, что фонд Арсагеры самый рискованный и доходный.

Альфа самый менее волатильный, но и менее доходный.

Рассмотрим фонды по одному в алфавитном порядке.

Альфа-Капитал Ликвидные Акции.

Для начала скажем, что этот фонд всего 5 лет из 13 под управлением Альфа Капитала, до этого им управлял Ренессанс Капитал.

Кстати последний период стал лучшим для фонда (это может быть связано как с обвалом рубля, так и с более удачными решениями).

СЧА: на конец августа 3025 млн рублей, это крупный фонд, один из крупнейших фондов акций.

( Читать дальше )

Анализ ПИФов 4. Апостолы

- 12 сентября 2018, 15:26

- |

Продолжение.

Часть первая

Часть вторая

Часть третья

Плохишей мы выявили, поняли, что крупные фонды лучший выбор в среднем.

Настало время выбрать лучших.

На основе анализа скользящих и не очень окон разного периода выявлены фонды, которые часто делают Альфу.

Разные типы окон я использую для двух ситуаций.

Скользящие для тех, кто докупает паи регулярно (имхо самый правильный подход в инвестициях).

Независимые для тех, кто один раз купил и забыл.

Рейтинг фондов, имеющих приемлемые показатели по скользящим окнам (3,5,7,9,11 лет) в процентах от общего количества таких окон с поправкой на значимость более длинных.

В принципе показатель 100% означает, что на каждом периоде бечмарк обыгран, а 0% то, что количество плохих периодов столько же, сколько хороших. На скольщих фондах выбираем действительно хорошие фонды, где фонды обыгрывали бечмарк в 2 раза чаще чем проигрывали.

( Читать дальше )

Анализ ПИФов 3. Челусвет или Перебей

- 10 сентября 2018, 10:22

- |

Часть первая

Часть вторая

Сделаем перерыв в поиске лучших и попробуем провести сравнения фондов по разным способам классификации.

Мне приходят в голову следующие виды классификации фондов.

1. По базовому активу (акции, облигации, что-то еще), уже разобрали.

2. В основном касается фондов акций. Отраслевые или неотраслевые.

3. Крупные/мелкие. Важный критерий, ведь не каждый понесет в мелкий фонд. Еще, если фонд не набирает приличную СЧА, его вероятнее прикроют.

4. Собственник УК. Тут два вида: аффилированная с банками или с инвестиционными компаниями. Можно выделить подгруппу первой группы, госбанки и негос, но это уже будет мелкое дробление. Тут надо понимать, что, например, у Финам есть свой банк, но это же в первую очередь инвестиционная компания. Альфа-капитал — известная инвесткомпания, но основной бизнес — это банк, на мой взгляд.

Наверное, их можно еще как-то проклассифицировать, но это уже сложнее (или подзабыл что-то).

( Читать дальше )

Анализ ПИФов 2. Спарта

- 05 сентября 2018, 16:23

- |

В августе произошли изменения, и ужасные фонды Максвелл Капитал Менеджмент были ликвидированы, а один из них продан Ак Барсу, показатели улучшились, но все равно по результатам первой части я остался недоволен, недоволен тем, что соотношение Инфляция < ФО < ФС < ФИ < MCFTR < ФА не выполняется.

В этой части я попробую найти виновных. Конкретно это означает, что я попробую выявить плохишей, которые регулярно проигрывают рынку.

Если такие найдутся, то попробуем оценить ПИФы без них.

Смешанные фонды я решил забросить, так как даже лучшие из них проигрывают фондам облигаций, ну хоть инфляцию обыграли.

Может вернемся к ним позже.

Выбирать решил так (более наглядной методики не пришло в голову).

Во-первых, будем исследовать доходность фондов на n-летних окнах.

Это позволит исключить неудачную точку входа для кокретного фонда.

Возможно за 11 лет он всех побил, а вот первый год своей деятельности (если первый полный год был 2006) был неудачен.

( Читать дальше )

Анализ ПИФов. Введение

- 30 августа 2018, 14:21

- |

Многие из обывателей, а также смартлабовцев, мягко говоря, с недовериям относятся к ПИФам. Причины на это есть. Но критики часто критикуют совсем не то, что нужно, сравнивают не с тем, с чем нужно, гребут под одну гребенку и распространяют другую ложную или неточную информацию о ПИФах.

Придерживаюсь позиции, что для любого финансового инструмента есть применение, ПИФ не может быть плохим, потому что это ПИФ.

Решил написать цикл статистических постов, которые классифицируют, подсчитают, сравнят и проанализируют живущие долго фонды по различным срезам и группировкам.

Статистики предстоит большое количество, на подготовку данных к одной статье уйдет много времени, поэтому решил запилить цикл.

Что сравнивалось?

ПИФы различной направленности и базовых активов за период 2006-2017. То есть ПИФ должен был создан не позднее конца 2015го года и действовать сейчас.

Период был выбран по ряду причин.

1. До 2005-го года было маловато фондов, которые дожили до наших дней.

( Читать дальше )

Нам уже давно нужна стабилизация пенсионной системы

- 19 июня 2018, 17:56

- |

На этом портале все знают доводы. Дефицит ПФР, старение населения, демографическая яма.

Но большинство предпочитает писать про дворцы ПФР.

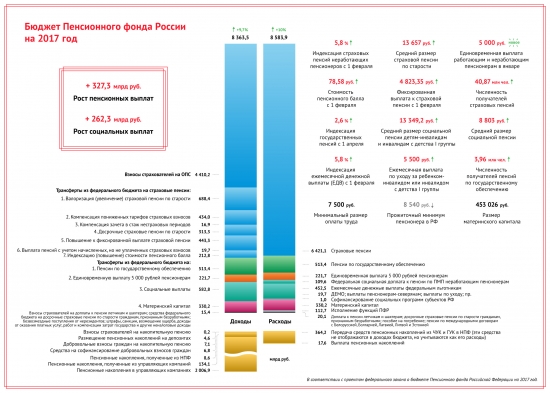

Так вот, здесь (большая pdf) отчет ПФР за 2017й год. Инфографику можно посмотреть на странице 16.

Или на картинке

Если оценивать только ту часть, которая реально относится к страховым пенсиям, мы увидим, что отчисления уже сейчас меньше поступлений на 2 трлн. Какие дворцы… о чем вы, проблема не здесь, хотя дворцы стоило пилить поскромнее, а штат надо уменьшать, но это не решит проблемы.

А теперь прикинем, что все так и есть. Ставка отчислений 22%, возраст выхода на пенсию тот же.

В этом году соотношение людей трудоспособного возраста 2.2 (Росстат). Таким образом каждый пенсионер (положим процент работающих вбелую сохранится через 10 лет) обеспечивает сейчас 2.2 человека. По среднему (довольно позитивному)

( Читать дальше )

теги блога UnembossedName

- 3-НДФЛ

- Asset Allocation

- ETF

- finex

- IMOEX

- interactive brokers

- LKOH

- LSE

- SPO

- USDRUB

- Акции

- Акции РФ

- баг

- биржи США

- Богданов

- БПИФ

- брокеры

- валютный рынок

- валютный своп

- ввп

- вопрос

- ВТБ

- Газпром

- госдолг

- государство

- Грэм

- денежная масса

- дивиденды

- долгосрок

- долгосрочное инвестирование

- Доходность

- евробонды

- еврооблигации

- законодательство

- ИИС

- инвестирование

- инвестиции

- инвестиции в недвижимость

- инвестиционные дома

- Индекс МосБиржи

- иностранные инвестиции

- Иностранные ценные бумаги

- инфляция

- ИПЦ

- капитал

- капитализация

- книга

- котировки

- кризис

- ЛДВ

- лоты

- Лукойл

- минфин РФ

- модельный портфель

- мосбиржа

- Московская биржа

- мошенничество

- налоги

- недвижимость

- НПФ

- опрос

- опционы

- открытие

- открытие брокер

- отрицательные цены на нефть

- ОФЗ

- ОФЗ облигации

- Пенсии

- пенсионные накопления

- пенсия

- ПИФ

- ПИФы

- поддержка

- портфель

- просадка

- пфр

- Разумный инвестор

- рекомендации

- рецензия

- рецензия на книгу

- риск-профиль

- рынок акций

- рынок акций РФ

- рынок США

- Санкт-Петербургская биржа

- сантимент

- Сбербанк

- сливатор

- Смартлаб

- Сургутнефтегаз

- тарифы

- теги не нужны

- торговля в сша

- фондовый рынок

- фьючерс ртс

- ЦБ

- ценные бумаги

- Шиллер

- экономика России

- Юмор