UnembossedName

А все заметили, что оборот торгов на рынке акций в отктябре за последние годы проиграл только апрелю 2018 и марту 2014? Думаю не надо напоминать, что те объемы были на падении

- 04 ноября 2019, 21:31

- |

- ответить

- Ответы ( 3 )

Предостережение пассивным инвесторам (любителям постов Ильшата Юмагулова)

- 04 ноября 2019, 11:53

- |

Тема мне нравится, мой портфель не настолько примитивен, но суть такая же, каждый месяц на 10-20% от дохода размазываю средства по своему портфелю, который содержит не только отечественные акции.

Активно пишет вот этот https://smart-lab.ru/profile/Elshet1969/ человек.

Суть того, что он пишет в следующем

С 2006 года откладыет по 3 тысячи рублей (для него это комфортная не влияющая на уровень жизни сумма). И покупает на них российские дивидендные акции с доходностью больше ключевой ставки.

Главный момент, это не СЛ-стайл разоблачение, против подхода я ничего не имею. И уверен, что человек, который будет делать так от 20 лет, получит какую-то значимую прибавку к пенсии (если исходить из того, что пенсии будут и будут на нынешнем уровне).

Однако господин Юмагулов приводит конкретные цифры, которые естественно можно протестировать.

( Читать дальше )

По стопам Спирина и его Лежебоки

- 24 августа 2019, 11:30

- |

Обожаю ресурс www.portfoliovisualizer.com, но к сожалению он не так полезен для российского инвестора, как мог бы быть, если бы в нем можно было посмотреть посчитать портфели с российскими активами хотя бы с начала индекса Мосбиржи.

Решил замутить тест сам.

Суть теста в следующем, используем статическую ребалансировку с ценами по итогам года, используя реальную доходность (за вычетом ИПЦ) в рублях.

Активов использовалось 5.

Индекс РТС с дивидендами в рублях (он появился в сентябре 1995, тогда как индекс Мосбиржи на 2 года позже)

Долларовый кэш по курсу ЦБ

Золото по курсу ЦБ

S&P500 с дивидендами в рублях по курсу ЦБ

Индекс потребительских цен (так как облигации в среднем дают схожую доходность, а данных по облигациям и депозитам в рублях с начала 1996 года нет).

Отвечаю на резонный вопрос, где я взял данные по индексу РТС с дивидендами.

Начиная с 2004 го года данные по индексу полной доходности есть на сайте Мосбиржи.

Стартует он со значений простого индекса РТС, соответственно до 2004 года использовался обычный индекс РТС.

( Читать дальше )

Как считаются дивиденды ВТБ

- 09 августа 2019, 10:40

- |

Так же мы все помним обещания по выплате 50% прибыли на МФСО. Что же перепадет обладателям обычки в случае реализации данного сценария?

Начнем с того, что в 2018 года в дивидендной политике произошли изменения.

bcs-express.ru/novosti-i-analitika/vtb-i-dividendy-na-chto-rasschityvat

До 2018 г. дивидендная политика банка предполагала большие выплаты по привилегированным акциям, следовательно, большую часть прибыли получало государство в лице Минфина и АСВ. С 2018 г. ВТБ устанавливает выплаты по всем трем типам акций так, чтобы дивидендная доходность владельцев привилегированных и обыкновенных акций была равна. Государство все так же продолжает получать большую часть прибыли, но уже через обыкновенные акции.

Дивиденды за 2017й год в 2018м уже платились по новой системе.

Так как привилегированные акции не торгуются на бирже, они учитываются по номиналу с целью определения дивидендной доходности (и учета в суммарной капитализации).

( Читать дальше )

Болевой порог

- 06 августа 2019, 14:25

- |

Много раз слышал здесь и везде, что вот де, человек не может оценить свою склонность к просадкам, если не прошел, скажем, 2008.

Я в себе уверен, мой портфель — набор четких правил, степени свободы для меня, это

а) выбор акций внутри сектора (доли секторов зафиксированы)

б) выбор дюрации облигаций в рамках доли облигаций в портфеле.

в) разрабатываю набор правил по изменению долей активов относительно изначальных при значимых рыночных отклонениях, там тоже будут жесткие правила.

С чего я взял, что я их не нарушу при тотальной панике на рынке? Поясню.

Эмоционально я устроен так, что при росте (особенно долгожданном) радуюсь, смотрю за котировками каждые 10 минут.

При падении у меня наступает апатия и нежелание смотреть на портфель, я не испытываю разочарования, а переключаюсь на нефинансовый мир. уверен, это меня и спасет.

У кого еще так? А то слышу только о том, что просадка эта как боль, которую можно только терпеть. Соответственно, болевой порог у всех разный, и когда-то сдадутся все (ну там на 95%).

Или может вам удалось полностью устранить эмоции (например с помощью автоматизации или склада характера)?

Пост для долгосрочных инвесторов, сторонникам «выходить перед падением» обсуждать здесь нечего, совершенно другая парадигма.

Торгующим на американских биржах. Законопроект сенаторов Хоули и Болдуина

- 01 августа 2019, 21:56

- |

Вчера новость взбудоражила меня, но не нашел времени аж на 2 поста вечером.

Тем временем

Сенатор-республиканец Джош Хоули и сенатор-демократ Тэмми Болдуин представили законопроект, который позволит регулировать обменный курс доллара США путем взимания с иностранных покупателей американских акций, облигаций и других активов платы за доступ к рынку.

Я понимаю, законопроект вряд ли примут, но звоночки тревожные. Мне кажется Америка заигрывается в протекционизм, а тем, кто имеет виды (или уже торгует) там только вздохнуть остается, ведь это новая неопределенность

Плотва налетай, лоты порезали!

- 31 июля 2019, 20:49

- |

Код ц/б |

Эмитент |

Тип ц/б |

ISIN |

Размер стандартного лота |

Размер стандартного лота |

|

ACKO

|

ПАО «АСКО-СТРАХОВАНИЕ» |

ао |

RU000A0JXS91 | 1 000 | 100 | |

| ALBK | ПАО «Бест Эффортс Банк» | ао | RU000A0JS2M9 | 100 | 10 | |

| AVAN | ПАО АКБ «АВАНГАРД» | ао | RU000A0DM7B3 | 10 | 1 | |

| CHEP | ПАО «ЧТПЗ» | ао | RU0009066807 | 100 | 10 | |

| CHMF | ПАО «Северсталь» | ао | RU0009046510 | 10 | 1 | |

| EELT | ПАО «Европейская Электротехника» | ао | RU000A0JWW54 | 100 | 10 | |

| HIMC | ПАО «Химпром» |

( Читать дальше )

Наблюдение. Оценка любого рынка зависит от времени прихода на рынок

- 05 июля 2019, 10:51

- |

Часто слышу от этих людей что-то вроде «сосунок, я пришел на рынок в 2007 (2008, 2010)» и все это время мне говорили, что наш рынок дешев.

Я конечно хреновый психолог, но наблюдение заключается в следующем.

Люди, которые не видели роста на периоде 2007-2014(2015 если говорить про РТС) и пришли в начале этой стагнации, в своем большинстве настроены пессимистично. Причем крайне. Наш рынок у них оторвался от фундаментала (сколько там сейчас P/E 8? Дивдоходность 7?). Я не знаю, что такое фундаментал. Эти люди зачастую либо вообще не любят акций, либо говорят, что инвестировать надо в США, вот там рост так рост.

Интересно было бы почитать людей в 2007м году, которые пришли на рынок скажем в 2000м.

Там скорее всего рынок США был загнивающим (не рос ведь), а инвестировать надо было в РФ и другие EM.

Я недавно на рынке, возможно так же бы фрустрировал вместе с толпой, придя на рынок ТОГДА. Сочувствую им.

( Читать дальше )

Почему должно быть страшно не покупать, а продавать рынок акций РФ

- 29 июня 2019, 17:27

- |

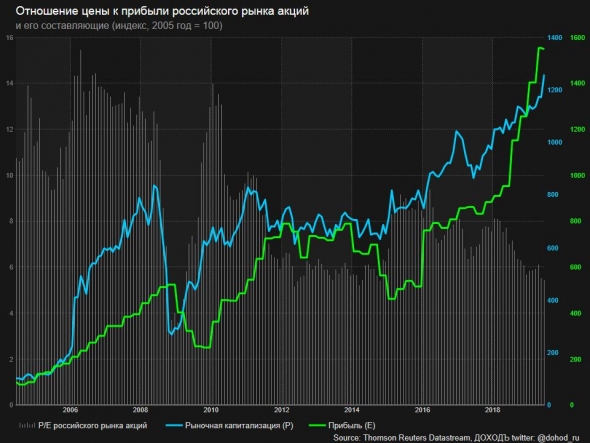

И это так. Можно еще санкции вспомнить. Поэтому посмотрим, как он относительно себя самого смотрится.

Нужно понимать, что показатель P/E более разговорчив, когда мы используем его вместе с уровнем ставок. То есть P/E=10 в 2005 году это гораздо дороже, чем сейчас. А если вспомнить, что наши ставочки смотрят вниз.

Сперто из твиттера ИК ДОХОДЪ

Извините, я не сумасшедший продавать это.

теги блога UnembossedName

- Asset Allocation

- ETF

- etf finex

- finex

- IMOEX

- LKOH

- LSE

- MCFTR

- portfolio performance

- RTS

- S&P500

- SPO

- USDRUB

- VTBM

- Акции

- Акции РФ

- биржи США

- Богданов

- БПИФ

- брокеры

- валютная секция

- валютный рынок

- вопрос

- ВТБ

- Газпром

- госдолг

- государство

- денежная масса

- дивиденды

- долгосрок

- долгосрочное инвестирование

- доллар рубль

- Доходность

- евробонды

- еврооблигации

- законодательство

- инвестирование

- инвестиции

- инвестиционные дома

- Индекс МосБиржи

- иностранные инвестиции

- Иностранные ценные бумаги

- инфоцыгане

- ИПЦ

- итоги

- капитализация

- квалифицированный инвестор

- книга

- комиссии

- кризис

- ЛДВ

- Лукойл

- минфин РФ

- модельный портфель

- мосбиржа

- Московская биржа

- мошенничество

- налоги

- недвижимость

- неквалифицированные инвесторы

- НПФ

- опрос

- опционы

- открытие

- открытие брокер

- ОФЗ

- Пенсии

- пенсионный возраст

- пенсия

- ПИФ

- ПИФы

- портфель

- просадка

- пфр

- реальная доходность

- рекомендации

- рецензия

- риск-профиль

- Россия

- рынок акций

- рынок акций РФ

- рынок США

- Санкт-Петербургская биржа

- сантимент

- саппорт

- Сбербанк

- Смартлаб

- Сургутнефтегаз

- тарифы

- тестирование

- торговля в сша

- Упыри

- финансы

- фондовый рынок

- форекс

- фундаментальный анализ

- фьючерс ртс

- ценные бумаги

- Шиллер

- Юмор