Анатолий Полубояринов

MD Medical слабая динамика выручки и хорошая рентабельность

- 30 октября 2023, 17:48

- |

MD Medical (Мать и дитя) выпустила операционные результаты за 3-ий квартал.

В рамках отчета компания публикует натуральные показатели, выручку, капитальные затраты и чистый долг.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Прибыль банков за 3-ий квартал и обзор отчета ВТБ по МСФО

- 26 октября 2023, 16:45

- |

Банки сдали отчетности в ЦБ, а значит можно посмотреть на динамику и сравнить с 2021 и 2022 годом.

( Читать дальше )

История одного портфеля #5 Наклевывается инвестидея

- 26 октября 2023, 05:18

- |

Давно не было постов про портфель, но сегодня есть повод.

Появилась акция компании, которая последние годы была никому не нужна. Последние результаты показывают значительное улучшение в операционной деятельности, поэтому стало интересно. Обо всем по порядку.

( Читать дальше )

Разворот в Ленте?

- 24 октября 2023, 07:31

- |

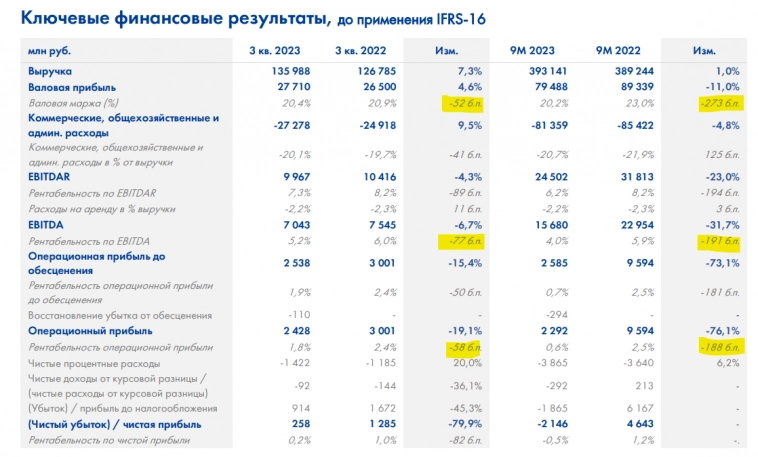

Лента опубликовала операционные и финансовые результаты за 3-ий квартал.

Выручка выросла на 7,3%, большинство финансовых показателей снизились, а по итогам 9 месяцев компания накопила убыток на 2,1 млрд рублей.

Вроде бы не очень, но не все так однозначно.

Внутри:

( Читать дальше )

Очень странная сделка

- 23 октября 2023, 13:39

- |

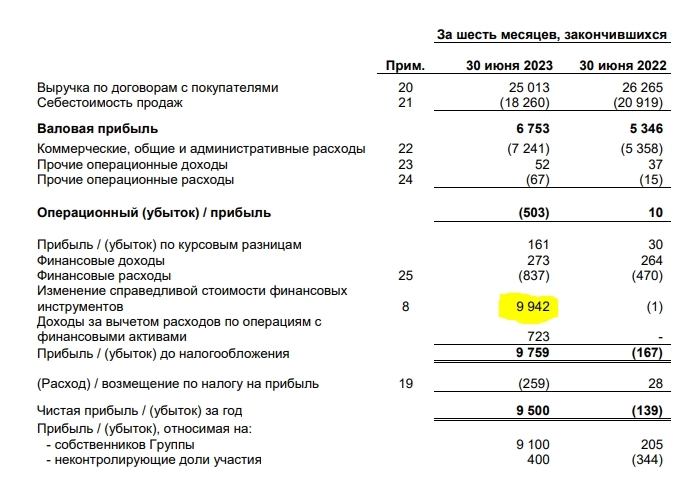

Почему Софтлайну разрешили купить 5,3% акций Мосбиржи?

Софтлайн купили с 60% дисконтом долю ЕБРР в Мосбирже. По текущим это 22,7 млрд рублей, которые они купят за 9,1 млрд (исходя из дисконта). ЕБРР должен будет еще с 9,1 млрд оплатить налог на выход в 1,8 млрд (20% от суммы продажи).

В моменте выгода 13,6 млрд рублей (22,7-9,1 млрд). При капитализации 48,9 млрд (28% от капитализации!). Это все выглядит красиво для Софтлайна.

Причем, у Софтлайна уже есть признание выгодной покупки в отчете за 1-ое полугодие:

Точных бумаг нет, но это похоже на замещайки и прочие ценные бумаги в Евроклире. То есть тоже успешно потрейдили с дисконтом.

Что-то очень сомневаюсь, что там большая синергия в бизнесах, хотя читал подобные комментарии. IT услуги в доходах Мосбиржи — это мизерная доля (если привязываться к этой части).

Почему правкомиссия разрешила именно Софтлайну этот выкуп? Как у них так часто всплывают выгодные покупки за последние пару лет?

И почему, например, такую сделку не могла провернуть сама Биржа?

Рекордный квартал ЛСР

- 20 октября 2023, 16:59

- |

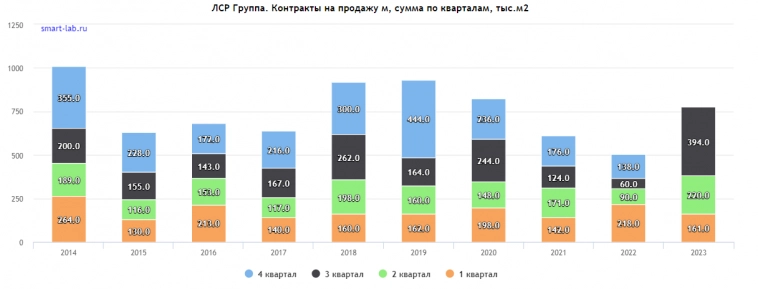

ЛСР по-прежнему никак не прокомментировал раздачу казначейского пакета, что не мешает ему публиковать отличные операционные результаты.

В метрах результат был выше только в 4-ом квартале 2019 года (4-ый квартал обычно сезонно самый сильный).

В деньгах рекорды переписаны:

( Читать дальше )

Фантазии на тему Ростелекома

- 17 октября 2023, 17:37

- |

Как обосновать то, что спред был до 2022 года больше?

Спред, кстати, бывал и побольше, чем сейчас:

Или фондовый рынок только в марте 2022 года появился, когда возобновили торги после месячной паузы? Тогда да — спред рекордный.

( Читать дальше )

Очередной успешный квартал у Х5

- 17 октября 2023, 14:11

- |

Х5 представил операционные результаты за 3-ий квартал.

Крупнейшая розничная сеть в стране выросла практически на 23% по выручке в 3-ем квартале и на 19,1% за 9 месяцев. При инфляции в 6%.

( Читать дальше )

Возможный дивиденд Ростелекома и почему не стоит покупать привилегированные акции

- 16 октября 2023, 07:09

- |

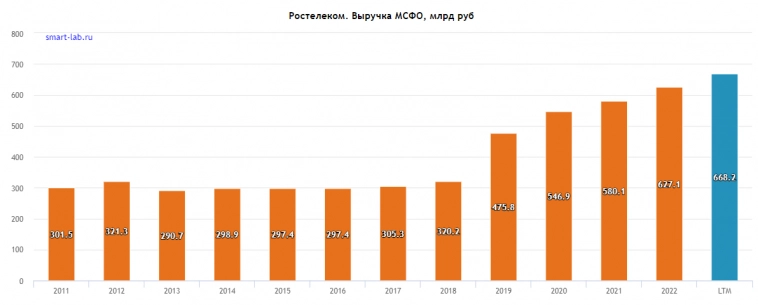

Ростелеком – крупнейший российский провайдер цифровых услуг и сервисов. Часто инвесторы воспринимают эту компанию исключительно как государственного поставщика телефонной и интернет связи.

Но это не совсем так, внутри солянка из множества различных услуг и сервисов. У каждого разная динамика. Долгое время выручка Ростелекома просто не росла, но с консолидацией Теле2 ситуация изменилась (консолидирован в конце 2019 года).

( Читать дальше )

Рекордный квартал Эталона

- 12 октября 2023, 03:21

- |

Эталон опубликовал операционные результаты за 3-ий квартал.

Он оказался рекордный в деньгах. За 3-ий квартал продали на 31,2 млрд рублей (+134% к прошлому году):

( Читать дальше )

теги блога Анатолий Полубояринов

- buyback

- EMC

- fix price

- M2

- mvid

- Ozon

- Softline

- VK

- Whoosh

- Wildberries

- X5

- акции

- анализ сектора

- банки

- белуга групп

- брокеры

- бурятзолото

- ВДО

- втб

- газпром

- Группа ЛСР

- Группа Позитив

- детский мир

- дефолт

- дивиденды

- дисконт Urals

- доллар рубль

- европейская электротехника

- европлан

- инвест идея

- инвестидея

- инвестиции в недвижимость

- ипотека

- Ипотека в РФ

- ИСКЧ

- КарМани

- комментарий

- Конференция смартлаба

- М.видео

- Магнит

- Максим Орловский

- Мечел

- ммцб

- Московская Биржа

- МТС

- нефть

- НРД

- Облигации

- обратный выкуп акций

- операционные результаты

- отчетность

- отчеты МСФО

- отчеты РСБУ

- офз

- оффтоп

- ПИК СЗ

- полиметалл

- полюс золото

- прогноз

- прогноз компании

- прогноз по акциям

- райффайзенбанк

- Распадская

- редомициляция

- Ренессанс Страхование

- рецензия на книгу

- росгосстрах

- ростелеком

- Самолет

- саратовский нпз

- сбербанк

- сделки M&A

- смартлаб премиум

- СПб Биржа

- статистика

- стонкс

- тинькофф банк

- Фосагро

- циан

- энел россия

- ЭсЭфАй

- эталон

- юнипро

- Яндекс