Алексей Ефимов

Обзор IPO Займер (MOEX:ZAYM)

- 10 апреля 2024, 21:29

- |

- Диапазон цены 235-270 руб.;

- Объем размещения до 3 млрд. руб. cash-out;

- Капитализация после IPO 23,5-27 млрд. руб.;

- P/E до 4,43x;

- P/B до 2,27;

- Прием заявок до утра 11.04.2024;

- Объявление об IPO, отчетность, интервью.

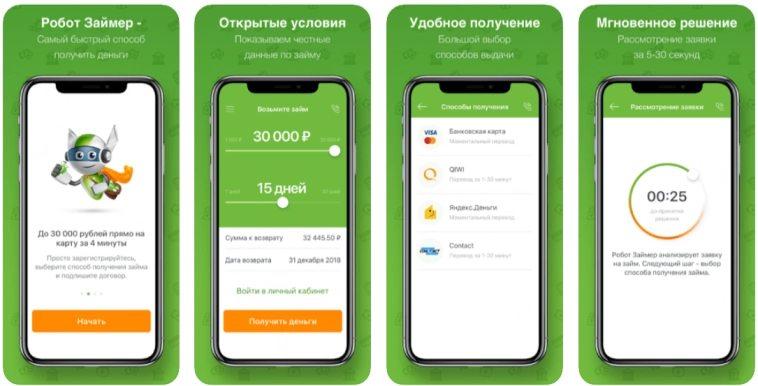

Компания является лидером рынка микрозаймов — выдает дорогие кредиты онлайн на небольшие суммы. 80% кредитного портфеля — это займы до зарплаты. Они небольшие, короткие, но с максимальной ставкой. Остальные 20% портфеля — это потребительские займы и новое направление — виртуальные кредитные карты.

Обзор рынка

Последние несколько лет рынок микрозаймов демонстрировал темпы роста в среднем на 25% годовых. Б1 прогнозирует замедление роста рынка до 16% в ближайшие 2 года, и далее до 12%.

Займер является лидером рынка МФО с долей 6%:

( Читать дальше )

- комментировать

- Комментарии ( 9 )

Обзор IPO Диасофт (MOEX:DIAS)

- 10 февраля 2024, 12:30

- |

Диапазон цены 4 000-4 500 руб.;

Объем размещения 3,3-3,6 млрд. руб., в т.ч.:

- cash-in 2-2,25 млрд. руб.;

- cash-out 1,2-1,35 млрд. руб.

Капитализация после IPO 42-47,25 млрд. руб.;

Enterprise value после IPO 40-45 млрд. руб.;

Темпы роста за 1п2024 ф.г. 24% г/г.;

EV/EBIT TTM 15x;

P/E TTM 16,9x;

Прием заявок до утра 12.02.2024;

Объявление об IPO, проспект эмиссии, интервью CEO+.

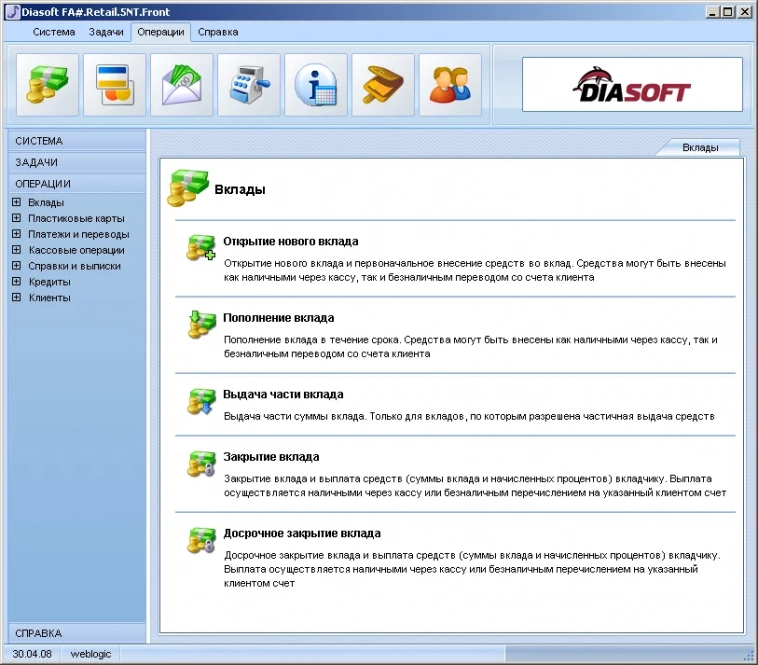

Это крупнейший российских разработчик софта для финансового сектора. Клиентами являются более 200 фирм, в числе которых более половины банков из топ-100, ведущие инвестиционные, управляющие и страховые компании, пенсионные фонды и микрофинансовые организации.

Компания была основана в 1991 году, головной офис расположен в Москве, а филиалы в Санкт-Петербурге, Ярославле, Чебоксарах, Перми и т.д. На конец 2023 года команда насчитывала более 2000 сотрудников, из которых 84% являлись IT-специалистами.

Выручка компании на 73% формируется из регулярных платежей по подписке, что делает ее устойчивой и прогнозируемой. Фирмой владеют 16 физических лиц.

( Читать дальше )

Обзор Делимобиля перед IPO (MOEX: DELI)

- 04 февраля 2024, 01:13

- |

- Диапазон цены 245-265 руб.;

- Объем размещения до 3 млрд. руб. cash-in;

- Капитализация после IPO до 45,4 млрд. руб.;

- Enterprise value после IPO до 62 282 млрд. руб.;

- Темпы роста за 9м 2023 г. 31% г/г.;

- EV/adj. EBITDA TTM 10,9x;

- P/E TTM 39,5x;

- Прием заявок до утра 05.02.2024;

- Объявление об IPO, проспект эмиссии, презентация компании, интервью CEO+.

Бизнес фирмы «Каршеринг Руссия» на 97% — это каршеринг Делимобиль, остальное — сервис долгосрочной аренды машин премиум-класса Anytime Prime. Компания является лидером российского рынка и, возможно, самой крупной подобной компанией в Мире (!). Она активно расширяет автопарк за счет лизинга, размещения облигаций, а теперь вот и акций. Через 6 лет эксплуатации автомобили продаются.

Основателем и основным бенефициаром бизнеса является итальянец с российским паспортом Винченцо Трани.

Обзор рынка и положение в отрасли

Согласно свежему исследованию B1 (бывший E&Y Russia) рынок каршеринга России быстро растет, «Каршеринг Руссия» (далее «Делимобиль») является его лидером и его доля увеличивается:

( Читать дальше )

Мой TOP PICK на российском рынке в 2024 году

- 04 января 2024, 23:56

- |

- Пока ОПЕК+ действует дисциплинировано, потенциал падения цен ограничен, но и расти сложно, так как страны, не входящие в картель, наращивают добычу. Прогноз нейтральный, а риски высокие (если ОПЕК+ развалится).

- Курс доллара поддерживается искусственно до выборов. Во второй половине года наиболее вероятен выход выше 100 руб. Докупать валюту хотелось бы ниже 85 руб.

- СВО продлится еще не меньше года. Но и новая мобилизация в РФ не предвидится — добровольцев действительно хватает.

( Читать дальше )

TOP PICK Максима Орловского и Элвиса Марламова на 2024 год

- 03 января 2024, 22:54

- |

По зарубежному рынку я не особенно вижу авторитетов, кажется что за последние 2 года результаты у всех были не очень. А на отечественном рынке, пожалуй, наиболее уважаемые инвесторы — это Максим Орловский из Ренессанс Капитал и Элвис Марламов из Аленки Капитал.

Максим Орловский на форуме Смартлаба говорил, что за его 30-летнюю карьеру его средняя доходность была чуть больше 30% годовых после налогов в долларах. Для сравнения российский рынок в долларах с 1996 года рос в среднем на 9% годовых. Интересно было бы найти трек Максима в разбивке по годам.

Элвис Марламов, судя по ОПИФ Аленка Капитал, с ноября 2017 года делал 25% годовых до налогов в рублях, что тоже больше рынка, который с того времени рос по 7% в год. Есть правда, нюанс с Элвисом. Помимо этого ПИФа у него на comon.ru 4 рублевых стратегии, которые показали с мая-декабря 2019 года 29%, 29%, 32% и -17% годовых до налогов против роста рынка около 3% годовых.

В любом случае оба прекрасны, особенно на фоне других. Прослушал их предновогодние интервью и выписал их фаворитов на 2024 год.

( Читать дальше )

Обзор IPO Мосгорломбард: краткая версия

- 08 декабря 2023, 03:05

- |

P/S TTM 3,5x

P/E TTM 67,6x

P/B 17,4x

Профит!

Послушаю еще интервью менеджмента, может расскажут, где они увидели волшебные бобы для роста прибыли, но пока я этого не понимаю.

Обзор IPO Совкомбанка (IMOEX:SVCB)

- 03 декабря 2023, 20:04

- |

- Диапазон размещения 10,5-11,5 руб.

- Объем замещения 10 млрд. руб. cash-in

- Капитализация 200-219 млрд. руб.

- P/E TTM 2,7x

- P/B 0,95x

- ROE среднее за 10 лет 36%

- Заявки принимаются до 13.12.2023

- Презентация для инвесторов, параметры IPO.

Начну с того, что это самая настоящая история успеха. Банк начинался в городке Буй Костромской области с 17 сотрудников в 2002 году, и спустя 21 год это 8-й по активам банк России.

Важно, что вся команда руководителей-владельцев с некоторыми добавлениями осталась неизменной на пути к успеху. 12 топ-менеджеров владеют 40% капитала, то есть по сути схема владения наиболее передовая — партнерская. Ее преимущество в том, что когда для руководителей банка его акции являются их основным активом, это стимулирует их принимать наиболее эффективные решения для капитализации фирмы на долгосрочную перспективу.

Ключевым конкурентным преимуществом банка является единственная в России карата рассрочки Халва. Ее позиционируют как самый грамотный способ потребления. Она позволяет потребителям покупать товары в беспроцентную рассрочку в магазинах-партнерах, на остаток по карте начисляются проценты как по вкладу, а за покупки, оплаченные из своих денег, банк начисляет кэшбэк до 10%.

( Читать дальше )

Краткий обзор IPO Dubai Taxi Company на дубайской фондовой бирже

- 27 ноября 2023, 23:45

- |

- Для участия в IPO нужен брокерский или банковский счет в ОАЭ

- Ценовой диапазон от 1,8 дирхама ($0,49) до 1,85 дирхама ($0,5)

- Курс дирхама привязан к доллару США

- Капитализация компании $1,23-1,26 млрд.

- Объем размещения $0,31-0,32 млрд. cash-out

- Темпы роста за 9м2023 года 11% год-к-году

- EV/EBITDA TTM 10,8x

- Прием заявок до 29 ноября, объявление цены 30 ноября, старт торгов 7 декабря 2023 года

- Исходные документы: https://dubaitaxi.ae/en/ipo

Правительство ОАЭ намерено в ближайшее время провести приватизацию десяти госкомпаний через IPO на биржах Дубая и Абу-Даби. Размещение акций Dubai Taxi является одним из первых в этом ряду и имеет смысл рассмотреть его как минимум с целью открыть для себя этот перспективный рынок.

( Читать дальше )

Очевидный джус в IPO ЮГК (MOEX: UGLD)

- 18 ноября 2023, 22:33

- |

Южуралзолото — 4-й по объему производства и второй по запасам золотодобытчик в России. При этом фирма имеет амбициозные планы развития — планируется удвоение производства за 4-5 лет, что позволит подняться на третье место по добыче после Полюса и Полиметалла. Под эти планы деньги и привлекаются.

Продолжение по ссылке: https://teletype.in/@alexeyptk/RxcXd1wsGhA

Разбор популярной идеи в акциях Vermillion Energy (NYSE: VET)

- 01 ноября 2023, 19:40

- |

Это довольно популярная идея у аналитиков. Vermillion Energy — канадская нефтегазовая компания средней капитализации. Идея заключается в том, что по основному для нефтегазовых компаний мультипликатору EV/DACF forward 2,4x фирма является самой недооцененной в Северной Америке, также как и по FCF yield forward — фирма зарабатывает 25% от своей капитализации за год. Текущая недооценка вызвана низкой отдачей акционерам — заработанные деньги шли на приобретение конкурентов (это были эффективные приобретения) и уменьшение долговой нагрузки. Со следующего года менеджмент обещает увеличить и дивиденды и байбэк.

Продолжение по ссылке: https://teletype.in/@alexeyptk/xbqZAbl09PD

теги блога Алексей Ефимов

- daqo new energy

- Diasoft

- Dubai

- Dubai Taxi Company

- Henderson

- IPO

- IPO 2023

- IPO 2024

- jinkosolar holding

- Vermilion Energy

- VET

- акции

- акции США

- Астра

- Делимобиль

- Диасофт

- займер

- инвестиционная идея

- иностранные акции

- Максим Орловский

- МГКЛ

- Мосгорломбард

- прогноз 2024

- прогноз по акциям

- рынок США

- сбербанк

- совкомбанк

- сургутнефтегаз

- Элвис Марламов

- ЮГК

- ЮГК Южуралзолото

- 2024