Блог компании ВТБ Мои Инвестиции | "Мечел" – высокие цены на коксующийся уголь позволяют снижать долговую нагрузку

- 21 марта 2023, 14:44

- |

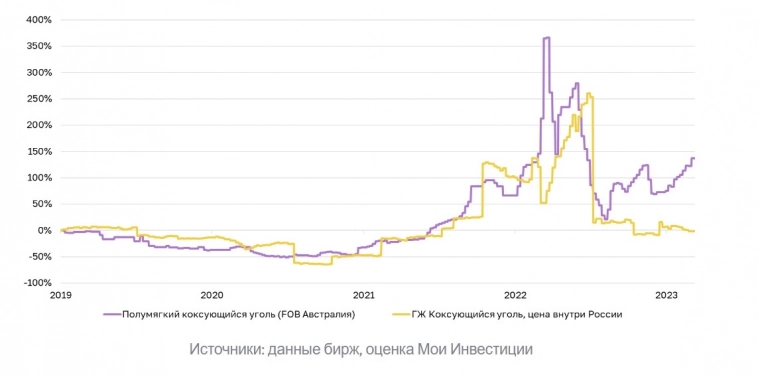

📈 Цены на коксующийся уголь на глобальном рынке выросли на 40% с начала года благодаря росту спроса на сталь в Китае. Из российских публичных компаний главным бенефициаром является «Мечел» – основной экспортный актив «Мечела» (Якутуголь) расположен восточнее узких мест в ж/д, что позволяет получать выгоду от высоких экспортных цен.

Коксующийся уголь

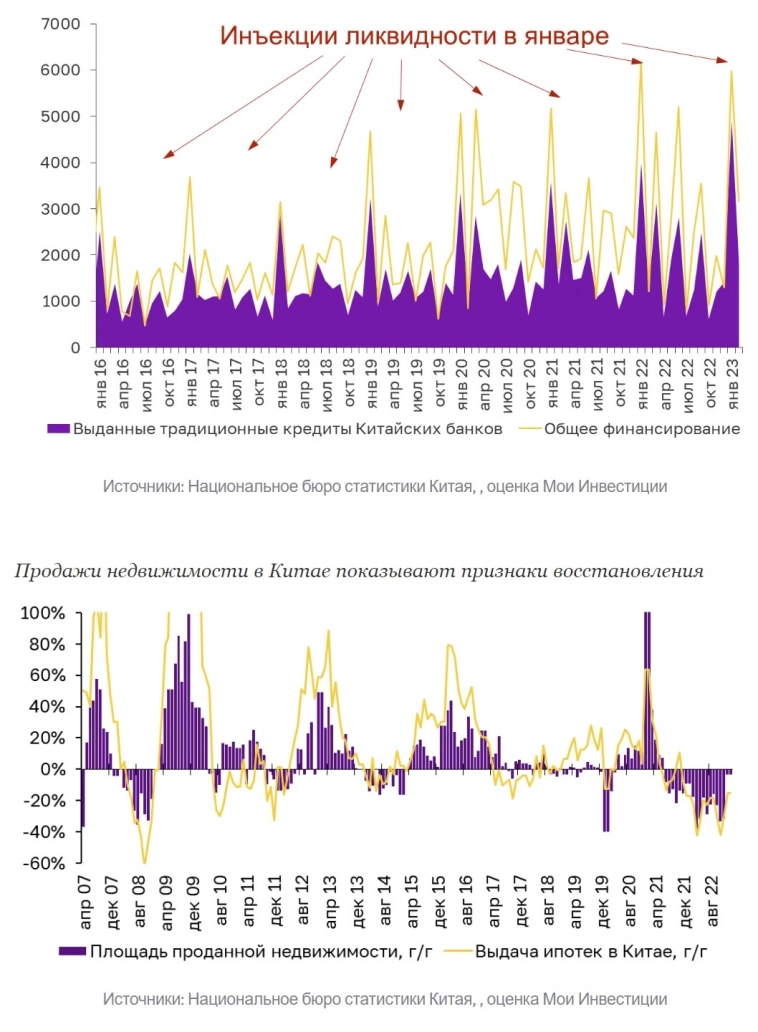

Китай – основной потребитель коксующегося угля в мире: в 2022г. на его долю пришлось >65% от мирового спроса. Сейчас экономика страны показывает признаки восстановления на фоне смягчения ограничений, связанных с Covid-19. Восстановлению темпов роста также способствует неожиданно высокий уровень финансирования банковского сектора за январь и февраль 2023 (+11% и +44% против консенсуса, соответственно), что является основным драйвером роста ипотеки, и, следовательно, стройки. Оживление также подтверждается сильными индустриальными данными в Китае за последний месяц.

Кредиты и теневое финансирование Китайской экономики, млрд юаней

Такая динамика должна поддержать активность в промышленном секторе Китая в 2023г. Это позитивный фактор для потребления стали, что, в свою очередь, позитивно для спроса на коксующийся уголь. Цены австралийского коксующегося угля уже отреагировали ростом, поднявшись почти на 40% с конца декабря 2022г. Мы считаем, что текущий высокий уровень цен на коксующий уголь, поддерживаемый восстановлением экономики в Китае, может сохраниться в 2023г.

Мечел

Цены на коксующийся уголь на внутреннем рынке находятся под давлением из-за ограниченной пропускной мощности ж/д, а глобальные цены на коксующийся уголь поддерживает рост спроса благодаря восстановлению деловой активности в Китае. В отличии от другой публичной компании на российском рынке, Распадской, основной экспортный актив Мечела (Якутуголь) расположен восточнее узких мест в ж/д, что позволяет получать выгоду от высоких цен на коксующийся уголь на глобальном рынке.

Динамика цен на коксующийся уголь на глобальном рынке и внутри РФ, %

Отметим, что Мечел менее чувствителен к возможным ограничениям на цены на уголь на внутреннем рынке. По нашим оценкам, на российский рынок угля приходится только 10% EBITDa компании при текущих ценах на сталь. В то время как на экспортные продажи угля — более 50%.

Распределение EBITDA Мечела по сегментам при текущих ценах и курсе

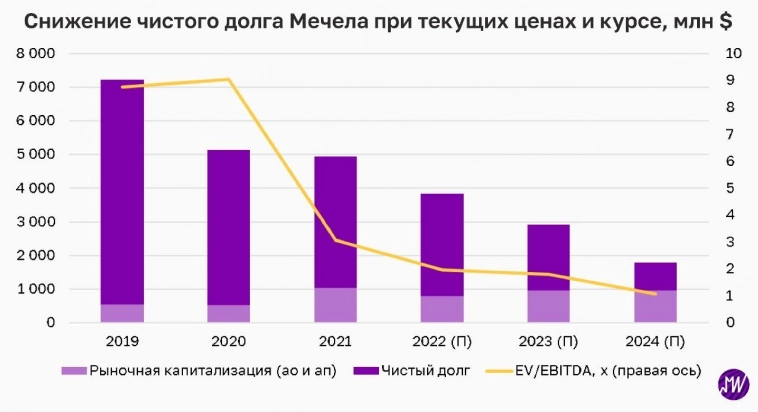

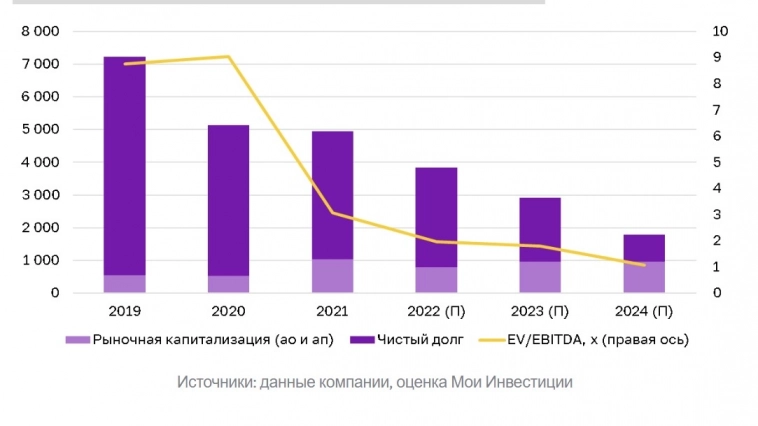

По нашей оценке, чистый долг/EBITDA компании по итогам 2022 года может быть ниже 1.5x. Если цены на коксующийся уголь будут сохраняться на текущем повышенном уровне, компания сможет полностью погасить долг в 2025 году. Именно высокий долг был основной причиной низкой оценки компании по мультипликаторам в предыдущие годы и не позволял инвестировать в поддержание и развитие деятельности, а также распределять денежные средства акционерам. По нашей оценке, при текущих ценах на уголь и курс рубля акции торгуются по мультипликатору P/E 1x, и EV/EBITDA 1.9x.

Снижение долга Мечела при текущих ценах и курсе, $ млн

Тем не менее, мы не ожидаем, что компаний выплатит дивиденды по привилегированным акциям за 2022 год: исходя из последней отчетности по РСБУ за 9М 2022 г. у Мечела недостаточно стоимости чистых активов (СЧА) для выплаты 20% чистой прибыли по МСФО в виде дивидендов. Таким образом, мы предпочитаем обыкновенные акции Мечела перед привилегированными как ставку на высокие цены на коксующийся уголь на глобальном рынке и снижение долговой нагрузки в будущем.

©️Дмитрий Глушаков, Никанор Халин, Иван Малина, Иван Сальковский

Тысячи инструментов на платформе размещений ВТБ Мои Инвестиции.

- 21 марта 2023, 15:16

- 21 марта 2023, 17:06

Новости тг-канал

Новости тг-канал