Блог компании Tickmill | Две причины ожидать слабый доллар

- 28 февраля 2020, 12:52

- |

Коррекционный импульс на фондовом рынке США набирает обороты, так как инвесторам становится все сложнее прогонять навязчивые мысли об экономическом кризисе в результате нарушения цепочек поставок, закрытия границ и грядущей депрессии в потребительских расходах. S&P 500 рухнул на 4.5% в четверг, а потери относительно пика, достигнутого 19 февраля, уже составили 12%. В результате падения индекс пробил 200-DMA. Считается, что пребывание цены ниже 200-дневной скользящей средней некоторое время ведет к возникновению устойчивой медвежьей тенденции на рынке.

Материковый Китай сообщил о 327 новых случаях заражения вирусом, что является минимальным значением с 23 января. Китайские власти заявили, что вспышку удастся взять под контроль к апрелю, так как пик эпидемии пришелся на январь и февраль. Вероятно, это одно из самых обнадеживающих заявлений на данный момент.

Число заражений в других странах в совокупности пока находится на стадии экспоненциального роста, что говорит о начальной стадии вспышки. За последние 24 часа более 12 стран сообщили о первых случаях заражения.

Агентство Moody сообщило, что пандемия коронавируса вероятно вызовет рецессию экономики США и в мире в первой половине года.

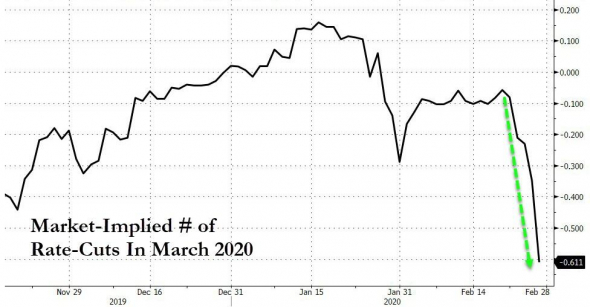

Доходность 10-летних казначейских облигаций продолжила исследовать новые минимумы опустившись до 1.2%, при этом вероятность экстренного снижения ставки в марте 2020 года стремительно растет и достигла 77%. Тем не менее это вряд ли поможет остановить рыночную панику, т.к. фьючерсы на ставку считают, что ставку необходимо снизить почти на 0.75%:

Источник: Zero Hedge

Нефть, как и ожидалось, продолжила дешеветь, и поддержка на уровне $45 долларов вряд ли окажется серьезной пока ОПЕК не выступит с заявлением о необходимости сокращать добычу. Это должно ослабить давление на котировки, но пока, кратковременная коррекция около отметки $45 долларов за баррель скорей всего снова перейдет в медвежий тренд.

Отток капитала из американского фондового рынка будет являться одним из основных факторов давления на американскую валюту. Почему? До недавнего времени, длительный период низких ставок обеспечивал «погоню за доходностью» капитала из стран с низкими (отрицательными) процентными ставками. Американские акции занимали существенную долю в портфелях иностранных инвесторов, в том числе, например, японских. Стремительное падение USDJPY говорит в пользу этого явления, так как японские инвесторы «возвращаются» на родину.

Фондовый рынок США находится сейчас на пороге медвежьего рынка и скорей всего будет вынужден войти в него. Слабость доллара сейчас также подпитывается ожиданиями сокращения ставки ФРС (шансам которой еще есть куда расти) поэтому тренд на ослабление доллара против евро, японской иены и швейцарского франка скорей всего сохранится.

Артур Идиатулин, рыночный обозреватель Tickmill UK

Где почитать еще? Добро пожаловать в наш телеграм канал.

Мы подключили Webmoney. Пополнение/вывод через ПС доступны в личном кабинете.

PRO счет условия

Новости тг-канал

Новости тг-канал

SPX = SPX/USD