Блог компании Tickmill | Превью заседания ЕЦБ: Прощание с Драги

- 21 октября 2019, 15:40

- |

Волна праведного гнева «коллег по цеху» станет непростым испытанием для прощального заседания Марио Драги в среду. Главе ЕЦБ придется объяснять почему непримиримая позиция отдельных чиновников и даже уход в отставку одного из них не ставит под угрозу гладкое воплощение политики или почему безопасно игнорировать рост разногласий.

Объявив новую волну стимулирования в сентябре, включая снижение процентной ставки по депозитам и программу выкупа активов Драги будет необходимо постепенно переходить к техническим подробностям. Суть основных вопросов на конференции должна сводиться к достаточности «амуниции» и эффективности. Нет смысла наращивать баланс и снижать ставку если их цель – запуск исключительно рыночных инфляционных ожиданий (то бишь, ожидания инфляции, закладываемые в цену облигаций). Это работает только в режиме «постоянных сюрпризов», то есть необходимо постоянно превосходить ожидания для достижения их необходимой подстройки. Если программа неспособна подстегнуть реальную кредитную активность, то ее необходимо воспринимать как временная мера перед переходом к парадигме «доминирующего фискального стимулирования». То есть то, что напрямую воздействует на спрос, а не опосредованно, через канал процентной ставки.

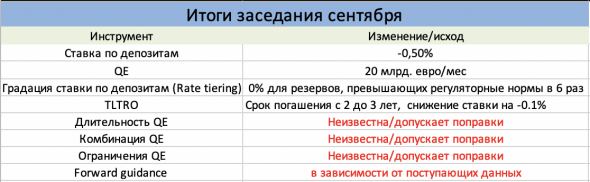

Ниже привожу сводку достижений ЕЦБ в сентябре:

Красным отмечены те инструменты политики, которые требуют уточнения и подробности по ним смогут потенциально воздействовать как на бонды, так и на европейскую валюту. Правда маловероятно, что Драги возьмет на себя ответственность говорить за Лагард, т.е. давать ясные комментарии о долгосрочных параметрах.

Говоря конкретней о параметрах QE, они интересны постольку, поскольку предложение долга (т.е. облигаций правительств) ограничено объемом предложения на рынке + скоростью эмиссии (по сути, фискальной дисциплиной). Заявление о неопределенном конце QE вступает в противоречие (точнее требует уточнения), так как по некоторым оценкам, покупки ЕЦБ исчерпают предложение немецких бондов уже через 9 месяцев. Как в таком случае ЕЦБ будет продолжать исполнять программу неизвестно. Рынку нужны уточнения. Причем выявленные противоречия «сужают» пространство для комментариев до установления каких-то сроков, ограничений, что конечно же благо для евро.

Что касается Rate Tiering, то стоит упомянуть и интересный контрэффект, возникший на рынке: снизив процентную ставку и одновременно объявив об освобождении резервов банков от отрицательной процентной ставки, которые в 6 раз превышают регуляторный минимум, ЕЦБ получил рост стоимости заимствований на рынке. Некоторые банки ожидая освобождения средств от издержек изъяли средства с рынка перекинув их на резервы ЕЦБ. Если проблема не исчезнет Rate Tiering, вероятно, придется ужесточить.

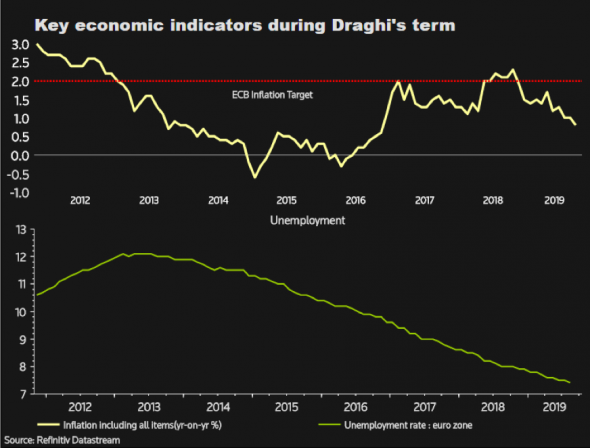

И в заключение, итоги президентства Марио Драги

Прощай Супер Марио, мы будем скучать…

Артур Идиатулин, рыночный обозреватель Tickmill UK

Наш конкурс для ленивых Угадай NFP

PRO счет условия

Новости тг-канал

Новости тг-канал