Блог компании Mozgovik | Стоит ли участвовать в IPO Диасофт?

- 08 февраля 2024, 07:18

- |

Диасофт — разработчик программного обеспечения для финансового сектора и других отраслей, планирует провести IPO на Мосбирже.

Стоит ли в нем участвовать?

Внутри:

- Параметры IPO

- Акционеры

- Операционные и финансовые результаты

- Дивиденды

- Сравнение с Позитивом и Астрой

- Прогнозы и оценка

- Выводы

Параметры IPO

Диапазон цены 4000-4500 рублей за акцию.

Всего будет предложено 800 тыс. акций. 500 тыс. акций от допэмиссии и 300 тыс. акций действующими акционерами. 800 тыс. акций — базовый размер IPO.

Текущий уставный капитал состоит из 10 млн акций.

У компании есть зарегистрированная допэмиссия на 600 тыс. акций, 500 тыс. будут предложены рынку в рамках IPO. 100 тыс. акций будут предложены действующим акционерам в рамках преимущественного права (последний комментарий был, что действующие акционеры не планируют его использовать).

То есть после допэмиссии уставный капитал составит 10,6 млн акций. А капитализация, исходя из диапазона цены 42,4-47,7 млрд рублей.

Деньги за 600 тыс. акций пойдут в компанию, остальные 300 тыс. акций будет кэш-аут.

Также действующие акционеры предоставят дополнительный пакет в размере 15% от базового размера IPO. Для проведения стабилизации цен в течение 30 дней после начала торгов (на последних IPO стандартная практика). То есть всего предложение может составить 920 тыс. акций или 3,7-4,1 млрд рублей. Без стабилизационного пакета 3,2-3,6 млрд рублей.

Доля акций в свободном обращении может составить от 7,5% до 8,7%.

У действующих акционеров есть обязательство не продавать свои акции в течение 180 дней после IPO.

Я участвую в этом IPO. На эфире Тимофея менеджмент говорил, чтобы не затягивали с подачей заявки, я и не стал (без шуток, подал заявку после этой фразы) :)

Акционеры

Акционеры — одна из главных причин моего участия. Меня впечатлила структура акционеров, где весь менеджмент являются акционерами.

Ни у кого нет блокирующего пакета, крупнейшие акционеры (доли до допэмиссии):

Операционные и финансовые результаты

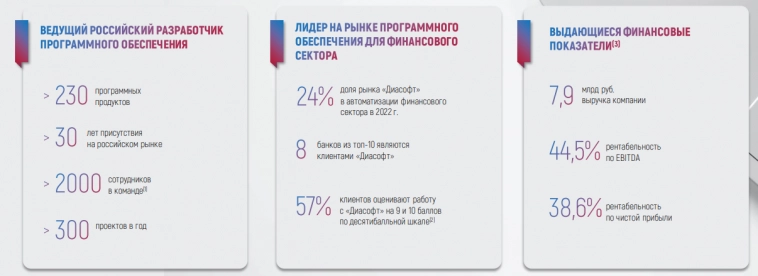

Диасофт сегодня — это в первую очередь крупнейший разработчик программного обеспечения для финансового сектора.

Как сами они пишут в презентациях 8 из 10 крупнейших банков являются их клиентами. По доле Диасофт вдвое больше ближайшего разработчика.

Здесь сразу возникает предположение, что «Сбер всех победит» ведь он тратит на IT сотни миллиардов рублей. На что в одном из интервью директор по работе с клиентами ответил, что со Сбером они работают уже 20 лет и будут продолжать работать (посыл был такой, что за это время при всех вливаниях Сбера продолжают сотрудничать). Потому что банк собирает собственные системы, где частью этой сборки являются продукты Диасофта.

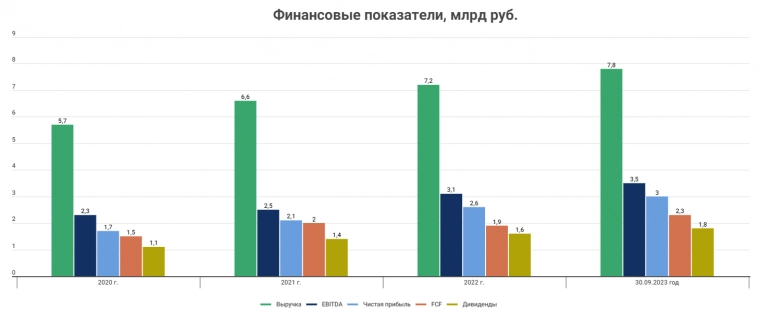

Выручка компании до 2023 года росла не самыми высокими темпами роста, но сохранялась хорошая рентабельность выше 40% по EBITDA и выше 30% по чистой прибыли.

Финансовые показатели сбалансированы. Компания на полном самообеспечении, долга нет. На 30.09.2023 чистая денежная позиция около 670 млн рублей.

Первая мысль, которая у меня возникла при виде графика выше: «а зачем им вообще IPO»?

Позиция менеджмента при выходе на IPO следующая:

У компании есть зрелый работающий бизнес для банков, части которого вполне можно продавать не только банкам. Так возникло 2 новых направления — это ERP и системное программное обеспечение. Вот для этих двух направлений (больше даже для 2-ого), компания соберет немного кэша допэмиссией, а публичность будет помогать в плане коммуникации с потенциальными клиентами.

Не уверен, что публичность делает тебя привлекательной для клиентов, но в СМИ точно будут упоминать чаще. Возможно для ЛПР из какой-то администрации это будет одним из фактором выбора Диасофта (большой фокус новых направлений на госсектор). Александр Глазков также отметил, что они уже видят эффект.

Эти направления кратно добавляют объемы целевого рынка (даже без возможного роста). Здесь же возникает стандартный драйвер всех IT-компаний, который уже приелся — «импортозамещение».

Все последние IPO сопровождаются какими-то микроисследованиями от разных агентств. У Диасофта это исследование от Strategy partners. К независимости таких ресерчей есть вопросы, но рост рынка в 2 раза за 5 лет не кажется чем-то неосуществимым (средний рост около 15%). Бывают даже примеры таких отчетов, где фактический результат через несколько лет был лучше прогнозов.

Один из графиков в этом ресерче, где в целом наглядно показано, что произошло на рынке в 2022 году после ухода иностранцев, где остались только 1С и Ростелеком.

В 2021 году выручка Диасофта выросла на 16%, в 2022 году на 9% — разве это рост?

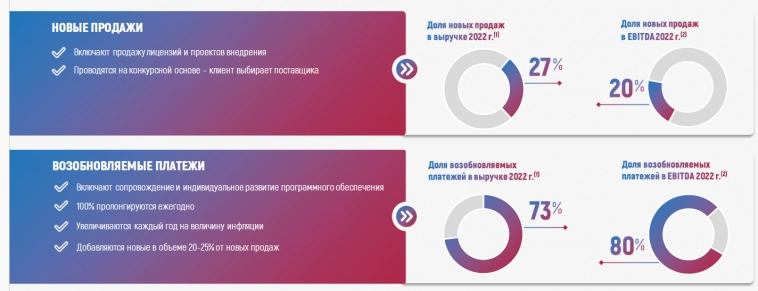

В презентации компании есть отличный слайд, который говорит о том, что выручка будет ускоряться:

В 1-ом полугодии уже рост составил 23,5%, все еще не иксы, но и не +9% за год, где все начали замещать иностранных разработчиков.

Здесь нужно сделать оговорку об одной из хитростей учета. Финансовый год у Диасофта заканчивается 31 марта. Последний отчет за 1-ое полугодие это период с 1 апреля по 30 сентября. Компания так делает чтобы скрыть более слабые кварталы в результатах. Обычно календарные с 1 января по 30 июня являются сезонно слабыми. А 1 октября — 31 декабря, напротив, имеют наибольший вклад в выручку. Понятно, что самый сильный — это 4-ый квартал, но 3-ий обычно также лучше 1-ого и 2-ого кварталов. Своим учетом во 2-ом полугодии она скрывает слабый 1-ый квартал (с 1 января по 31 марта), а в 1-ом полугодии 2-ой квартал (1 апреля — 30 июня) скрывается неплохим 3-ий кварталом (1 июля — 30 сентября). Надеюсь, что никто не запутался от этого описания.

На графике выше изображен объем заключенных контрактов. Так как признание выручки идет по мере внедрения продукта, который занимал примерно год. С 2022 года объем контрактов пока только растет, и на интервью с Тимофеем сказали, что на конец 2023 года (31.12.2023) было уже 18,2 млрд рублей. То есть ускорение темпов роста выручки должно продолжиться.

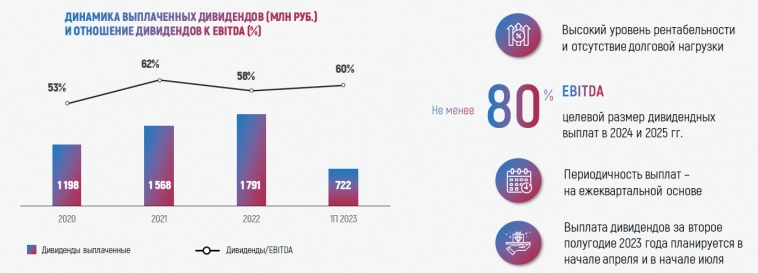

Дивиденды

Текущая дивидендная политика предполагает выплату не менее 80% от EBITDA по итогам года и дивиденды на ежеквартальной основе.

Первые дивиденды в статусе публичной компании будут уже в апреле.

Логичный вопрос — зачем делать допэмиссию и привлекать деньги, можно же просто отказаться от дивидендов. И на интервью Тимофею был дан вполне понятный ответ, что кэш-ин на IPO для развития, а дивиденды будет платить бизнес.

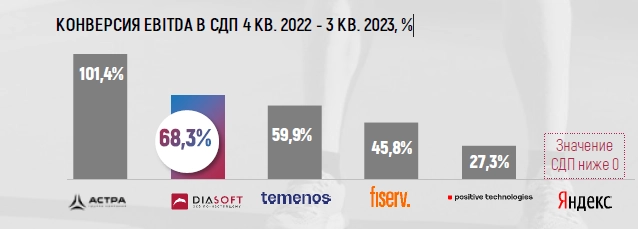

Текущая конверсия EBITDA в свободный денежный поток составляет 68%. То есть логично, что 80% платить бесконечно трудно не залезая при этом в долг (80% от EBITDA больше генерируемого денежного потока). Эта дивполитика до 2025 года. Пока у компании есть запас кэша, но вероятно, что норма отчислений от EBITDA будет снижена в будущем.

Сравнение с Позитивом и Астрой

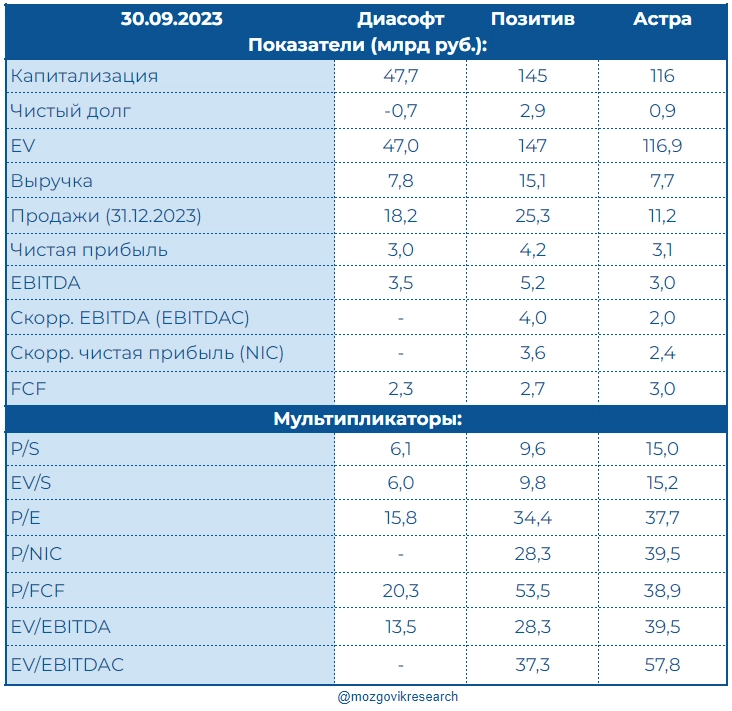

Сравнение из-за специфики не совсем корректное пока. У Диасофта дольше срок внедрения, он не продает отдельные готовые лицензии. Поэтому у него нет показателя продаж, которые нам публикуют Астра и Позитив. В таблицу я для наглядности добавил сумму контрактов, это скорее для наглядности, потому что деньги за них будут размыты на срок больше года.

В таблице выше видно, что Диасофт кратно дешевле по мультипликаторам, чем Позитив и тем более Астра.

Все упирается в прогнозные «иксы» по выручке и далее по финансовым результатам.

Диасофт не так много инвестирует. Последние годы капзатраты, конечно, удвоились, как раз из-за новых направлений, но это все еще отлично перекрывается денежным потоком:

Но впереди ускорение темпов роста. Вряд ли это также будут прогнозные темпы роста Позитива (+60% по нижней границе на 2024 год), но до 40% я предполагаю, что ускориться вполне могут.

Прогнозы и оценка

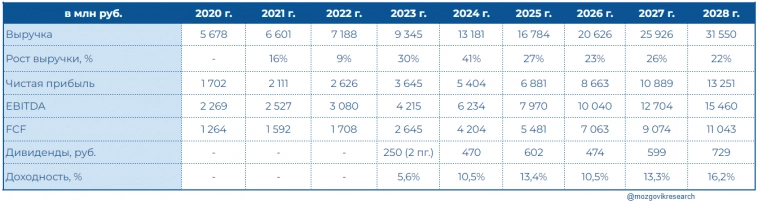

Пока базовый вариант основных финансовых показателей:

Несколько комментариев по таблице выше. Такие компании прогнозировать трудно, потому речь идет о только появляющейся дополнительной выручке.

Высокие темпы роста выручки 2027 г. — 2028 г. сохранены на основании комментария Глазкова про выход на рынок системного ПО, что основной рост по ним будет после 2025 года.

Результат 2024 года считаю высоковероятным, в нем мы сможем увидеть 10% дивидендную доходность от максимальной цены размещения, что для IT очень высоким показателем. 2026 год и далее дивиденд рассчитывал исходя из 50% от EBITDA. Полагаю, что сохранить 80% на долгосроке будет трудно. Но не исключаю, что компания будет стремиться выплачивать не меньше, чем за предыдущий год, поэтому в 2026 году (переходный период) может быть доходность выше. Все таки те кто рекомендует эти дивиденды и их получает — это одни и те же лица.

В прогнозе заложен небольшой рост маржинальности. Это связано во-первых с тем, что новые направления более маржинальные, исходя из комментариев менеджмента.

А во вторых, со снижением доли новых продаж у нового бизнеса. Новый клиент приносит больше денег на 2-ой и далее годы работы, это видно на фактических результатах:

Из тех прогнозов, что я видел у брокеров, они ждут финансовые результаты выше.

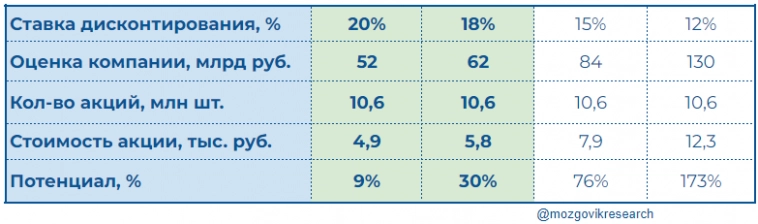

При разных ставках дисконта целевые цены следующие (зеленым отметил варианты, которые в текущих ставках приоритетны):

Апсайд выглядит не таким существенным. Вполне вероятно, что в 1-ый день торгов будет 5800 рублей за акцию. В этом случае моё участие в IPO будет в формате продать в 1-ый день торгов. Последние практики переподписки говорят, что это будет маленькая аллокация, зато с прибылью. По слухам, там переподписка была уже через несколько часов.

Выводы

У компании отличная рентабельность (выше 30% по чистой прибыли) и все выглядит сбалансировано. Дивиденды чуть меньше свободного денежного потока, который чуть меньше чистой прибыли, которая чуть меньше EBITDA. Долга у компании нет.

Темпы роста выручки последние годы были низкие, но в 2023 году они ускорились до 23,5%.

Срок внедрения больше, чем у других публичных IT-компаний, из-за этого рост выручки происходит с лагом относительно заключенных контрактов. За последние 2 года сумма заключенных контактов на дату выросла почти в 3 раза.

Компания выходит на два новых направления — ERP и системное программное обеспечение, кратно увеличив свой целевой рынок.

Это не темпы роста 60%-80%, как у Позитива в 2024 году. Но +40% за 2024 год, на мой взгляд, высоковероятны.

На мой взгляд, это IPO любопытно тем, что компания выходит с низкими темпами роста в прошлом, которые должны будут ускориться. Обычно все наоборот — продают рост, который замедляется.

Практически весь менеджмент являются акционерами компании, ни у кого из них нет контроля (максимальная доля 21,1%, после допэмиссии будет 20,1% у генерального директора Александра Глазкова). То есть акционеры заинтересованы в развитии и работают в компании уже больше 30 лет.

Дивидендная политика до 2025 года предполагает выплату 80% от EBITDA на дивиденды. Дивиденды на ежеквартальной основе, первые выплаты уже в апреле. Предполагаю, что за 2-ое полугодие могут выплатить 250 рублей на акцию (5,6% доходность), а за 2024 год 470 рублей (10,5% доходность).

Диасофт по мультипликаторам P/E, P/FCF, EV/EBITDA кратно дешевле Позитива и Астры. Но фактические темпы роста кратно ниже. Также они ниже в 1,5 раза в прогнозе (относительно прогнозов Позитива).

Целевая цена при ставке дисконтирования 20% 4,9 тыс. руб. за акцию, при ставке 18% целевая цена 5,8 тыс. рублей за акцию. Целевая цена без дивидендов, поэтому сюда же стоит добавить прогнозные дивиденды.

Финансовые результаты в прогнозах брокеров выше моих, поэтому пусть прогноз будет более консервативный.

Апсайд при текущих ставках низкий. Есть высокая вероятность, что будет сценарий по Астре: переподписка в 10 раз со всеми вытекающими. Если, конечно, компания что-то не сделает с процессом сбора заявок. Дополнительное предложение от действующих акционеров или прекращение сбора заявок.

Я сам участвую в этом IPO. Не исключаю, что в первые дни торгов котировка может быть и выше 5,8 тыс. рублей. В этом случае, думаю, что сдам все. Если нет, то буду держать пока темпы роста будут ускоряться, а на горизонте возникнут дивиденды с неплохой доходностью для IT-компании.

теги блога Анатолий Полубояринов

- buyback

- EMC

- fix price

- M2

- mvid

- Ozon

- Softline

- VK

- Whoosh

- Wildberries

- X5

- акции

- анализ сектора

- банки

- белуга групп

- брокеры

- бурятзолото

- ВДО

- втб

- газпром

- Группа ЛСР

- Группа Позитив

- детский мир

- дефолт

- дивиденды

- дисконт Urals

- доллар рубль

- европейская электротехника

- европлан

- инвест идея

- инвестидея

- инвестиции в недвижимость

- ипотека

- Ипотека в РФ

- ИСКЧ

- КарМани

- комментарий

- Конференция смартлаба

- М.видео

- Магнит

- Максим Орловский

- Мечел

- ммцб

- Московская Биржа

- МТС

- нефть

- НРД

- Облигации

- обратный выкуп акций

- операционные результаты

- отчетность

- отчеты МСФО

- отчеты РСБУ

- офз

- оффтоп

- ПИК СЗ

- полиметалл

- полюс золото

- прогноз

- прогноз компании

- прогноз по акциям

- райффайзенбанк

- Распадская

- редомициляция

- Ренессанс Страхование

- рецензия на книгу

- росгосстрах

- ростелеком

- Самолет

- саратовский нпз

- сбербанк

- сделки M&A

- смартлаб премиум

- СПб Биржа

- статистика

- стонкс

- тинькофф банк

- Фосагро

- циан

- Цифровые привычки

- энел россия

- ЭсЭфАй

- эталон

- юнипро

- Яндекс

Новости тг-канал

Новости тг-канал

Конечно, если у них есть что предложить в ERP и их продукт будут выбирать — поляна огромная.

Многие крупные компании в разных отраслях (Сбер, Северсталь и тд) сидят на SAP, Oracle. Думаю риски для роста Диасофта есть, если эти конторы вернутся в Россию, тк частый бизне может и не захотеть внедрять что-то новое, неизвестно. Но госсектор однозначно будет переходить на российское ПО

Про ERP в России есть у меня пример с РЖД, вроде и команда внедрения не новая была, но сорвали все сроки, а продукт так и не внедрили. Не знаю как это будет у Диасофт, контракты дело хорошее, но их еще отрабатывать надо

На самом деле, они правы. Новых внедрений санкционного ПО нет. Последнее внедрение SAP в РФ стартовало в мае 2022 года. Может парни думали, что скоро отпустит и все будет норм.

А вот старое поддерживать надо и тут приходится выкручиваться.

Диасоф отличается рекордно низким качеством софта. Иной раз даже удивительно, как такое можно было придумать и сделать. Видимо, почти монополия на рынке позволяет работать и так.

Не совсем понятно у каких брокеров можно подать заявку. ВТБ молчит......

витрина пустая. Подскажите пожалуйста!