SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании Just2Trade | Второй пузырь в секторе технологий: 2019 станет худшим годом для IPO

- 03 октября 2019, 13:37

- |

Немало было сказано о том, как провальное IPO компании WeWork сказалось на настроениях участников рынка капитала, а теперь появился очередной пример глубокого разочарования инвесторов – результаты IPO фирмы Peloton, также известной как WeBike, поставляющей тот самый велосипед-тренажер с iPad-ом на руле.

Как только рынки начали, по словам Скотта Галлоуэя, «выходить из порожденного разрывом с реальностью психоза», Goldman Sachs в материале «Осторожно, покупатель: провал IPO компании Peloton подтверждает угрозу кризиса на мировом рынке IPO» выносит, возможно, окончательный вердикт о том, насколько неблагоприятным будет 2019 г. для IPO в целом.

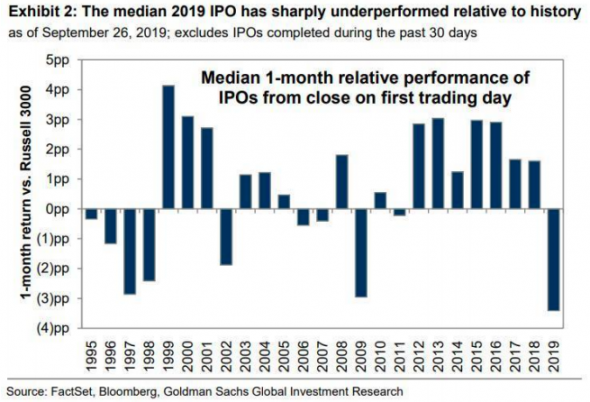

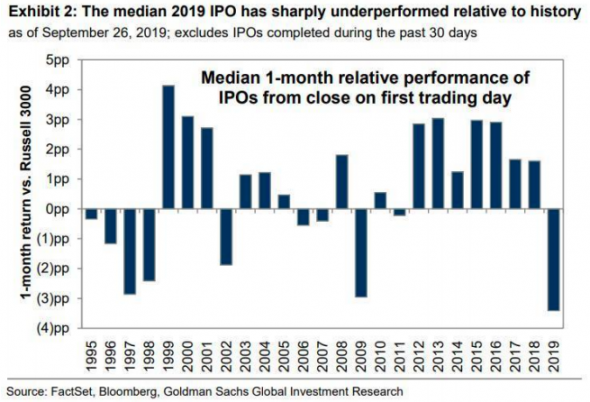

Исходя из приведенного ниже графика, составленного Дэвидом Костиным из Goldman Sachs, медианный результат IPO в 2019 г. заметно отстает, приблизительно на 3%, от динамики индекса Russell 3000 за прошлые периоды, что являются самым слабым показателем за весь период наблюдения, не дотягивающим даже до отрицательных доходностей, которые наблюдались на пике финансового кризиса в 2009 г. или ранее, когда лопнул первый пузырь доткомов.

Между тем, как пишет Питер Гарнри из Saxo Bank, второй по величине сектор на рынке акций США – программное обеспечение и сервисы – в настоящий момент оценен в процентилях на уровне 99% по мультипликатору EV/EBITDA, а это «не лучший рецепт для получения доходности в будущем». По словам Гарнри, «мы часто говорим о рыночных оценках как о чем-то абстрактном, хотя следовало бы понимать, что значение EV/EBITDA чуть выше 20x подразумевает ожидаемую инвесторами доходность на уровне около 4,8%», исходя из чего возникает вопрос о том, «действительно ли это является справедливой ставкой доходности на ваш капитал с учетом текущего этапа экономического цикла? На наш взгляд, оценки компаний сектора программного обеспечения достигли чрезмерно высоких, несоответствующих потенциалу роста уровней, при этом соотношение риска и доходности по их акциям просто ужасное».

Итак, период стремительного роста наконец действительно завершился, а из-за действий небезызвестного, а теперь бывшего главы WeWork Адама Ноймана надулся и лопнул самый большой в истории пузырь с точки зрения оценки активов? Ответ пока неясен, но, как в воскресенье высказался Майкл Уилсон из Morgan Stanley, неудачная попытка We Company выйти на рынок IPO напоминает о том, что подобные провалы в прошлом совпадали по времени с разворотом масштабных рыночных тенденций:

•Неудачная сделка LBO компании United Airlines в октябре 1989 г., которая по сути положила конец широкому использованию высокодоходных инструментов и LBO, получившим распространение в 1980-х гг.

• Слияние AOL и TWX в январе 2000 г., ставшее последней сделкой перед тем, как лопнул пузырь доткомов.

• Поглощение Bear Stearns со стороны JPM в марте 2008 г., ознаменовавшее окончание периода чрезмерного роста стоимости финансовых активов в 2000-х гг.

Он, конечно, прав, но поскольку судьбы президента США и ФРС теперь зависят от того, смогут ли они удержать рынок от падения, американские акции, вероятнее всего, будут изо всех сил держаться за достигнутые уровни, стараясь не последовать примеру WeWork, – пусть это и было бы «выходом из порожденного разрывом с реальностью психоза».

Открыть торговый счет у брокера Just2Trade

Как только рынки начали, по словам Скотта Галлоуэя, «выходить из порожденного разрывом с реальностью психоза», Goldman Sachs в материале «Осторожно, покупатель: провал IPO компании Peloton подтверждает угрозу кризиса на мировом рынке IPO» выносит, возможно, окончательный вердикт о том, насколько неблагоприятным будет 2019 г. для IPO в целом.

Исходя из приведенного ниже графика, составленного Дэвидом Костиным из Goldman Sachs, медианный результат IPO в 2019 г. заметно отстает, приблизительно на 3%, от динамики индекса Russell 3000 за прошлые периоды, что являются самым слабым показателем за весь период наблюдения, не дотягивающим даже до отрицательных доходностей, которые наблюдались на пике финансового кризиса в 2009 г. или ранее, когда лопнул первый пузырь доткомов.

Между тем, как пишет Питер Гарнри из Saxo Bank, второй по величине сектор на рынке акций США – программное обеспечение и сервисы – в настоящий момент оценен в процентилях на уровне 99% по мультипликатору EV/EBITDA, а это «не лучший рецепт для получения доходности в будущем». По словам Гарнри, «мы часто говорим о рыночных оценках как о чем-то абстрактном, хотя следовало бы понимать, что значение EV/EBITDA чуть выше 20x подразумевает ожидаемую инвесторами доходность на уровне около 4,8%», исходя из чего возникает вопрос о том, «действительно ли это является справедливой ставкой доходности на ваш капитал с учетом текущего этапа экономического цикла? На наш взгляд, оценки компаний сектора программного обеспечения достигли чрезмерно высоких, несоответствующих потенциалу роста уровней, при этом соотношение риска и доходности по их акциям просто ужасное».

Итак, период стремительного роста наконец действительно завершился, а из-за действий небезызвестного, а теперь бывшего главы WeWork Адама Ноймана надулся и лопнул самый большой в истории пузырь с точки зрения оценки активов? Ответ пока неясен, но, как в воскресенье высказался Майкл Уилсон из Morgan Stanley, неудачная попытка We Company выйти на рынок IPO напоминает о том, что подобные провалы в прошлом совпадали по времени с разворотом масштабных рыночных тенденций:

•Неудачная сделка LBO компании United Airlines в октябре 1989 г., которая по сути положила конец широкому использованию высокодоходных инструментов и LBO, получившим распространение в 1980-х гг.

• Слияние AOL и TWX в январе 2000 г., ставшее последней сделкой перед тем, как лопнул пузырь доткомов.

• Поглощение Bear Stearns со стороны JPM в марте 2008 г., ознаменовавшее окончание периода чрезмерного роста стоимости финансовых активов в 2000-х гг.

Он, конечно, прав, но поскольку судьбы президента США и ФРС теперь зависят от того, смогут ли они удержать рынок от падения, американские акции, вероятнее всего, будут изо всех сил держаться за достигнутые уровни, стараясь не последовать примеру WeWork, – пусть это и было бы «выходом из порожденного разрывом с реальностью психоза».

Открыть торговый счет у брокера Just2Trade

УНИКАЛЬНОЕ ПРЕДЛОЖЕНИЕ ДЛЯ ТРЕЙДЕРОВ

- Доступ с единого счета к биржам США, Европы и Азии

- Акции, облигации, товарные фьючерсы, валюты (forex), включая криптовалюты

- Торговля и поддержка 24/7

2.7К

Новости тг-канал

Новости тг-канал