🐹ОФЗ

🥜Видел в чате недопонимание идеи покупки длинных ОФЗ. Давайте обрисую ситуацию на пальцах. Создам свою ОФЗ, что бы было понятно для всех федералок. Посчитаю с погрешностью, тут важна суть, а не точность!

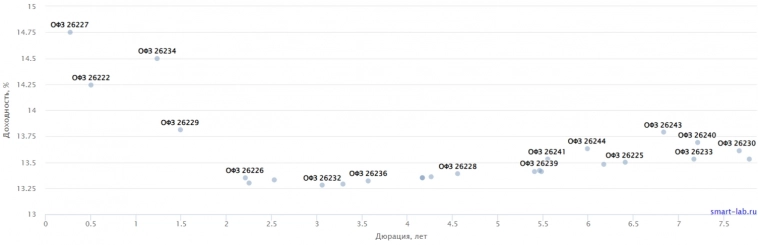

🥜Итак, ОФЗ дают купонную доходность 6, 7, 9 и даже 11%. Казалось бы ну какой смысл их брать при 16ой ставке. А дело тут кроется в стоимости тела облигации. Номинал у них 1000р., а торгуются они с дисконтом, по 700, 800, 900р. для того что бы к погашению получить например доходность 12%.

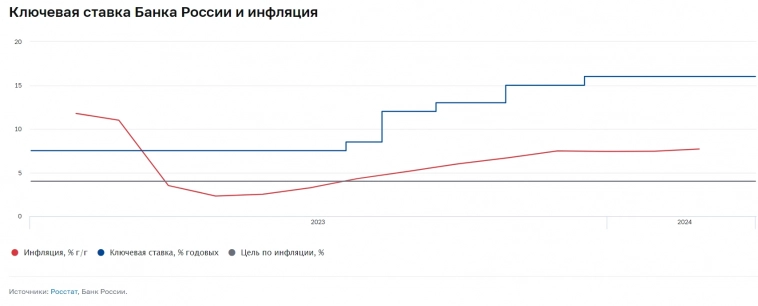

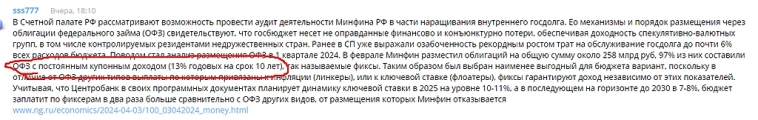

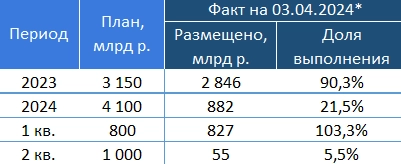

🥜Почему например 12%, а не 16%, ведь ставка то 16ая. Да потому, что срок таких облигаций например 10 лет и на 10 лет никто вам не даст доходность 16%, ведь за всю историю высокая ставка долго не держалась и соответственно халявы в 16% на 10 лет вам никто не даст!

🥜А в чём же спекулятивный интерес? Давайте разбираться.

Итак, ОФЗ с купонной доходность 9%, номинал 1000р., рычная цена 750р. при 16ой ставке, срок 10 лет. То есть через 10 лет при погашении вы получите плюсом 30%. По 3% на год, вот и есть ваши 12%. (Пишу на коленках, подсчёты не точны, мне главное что бы вы поняли логику).

Авто-репост. Читать в блоге

>>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций