Копипаст

Копипаст | «Канадец» утратил иллюзии

- 23 декабря 2014, 19:27

- |

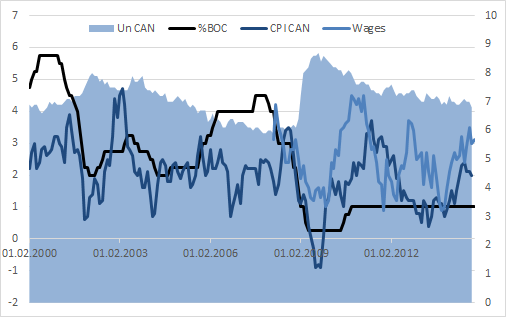

Стабилизация котировок нефти несколько улучшила настроение «быков» по канадскому доллару, который смог устоять перед напором его американского тезки после оглашения результатов заседания FOMC. Тем не менее рост безработицы с 6,5% в октябре до 6,6% в ноябре и замедление инфляции с 2,4% до 2% существенно снизили шансы на ужесточение денежно-кредитной политики BoC в 2015 году, слухи о котором давали надежду на формирование восходящего тренда по «луни» против основных мировых валют. Ведомая Штатами канадская экономика начала давать сбои, проявляя повышенную нервозность из-за слабого черного золота.

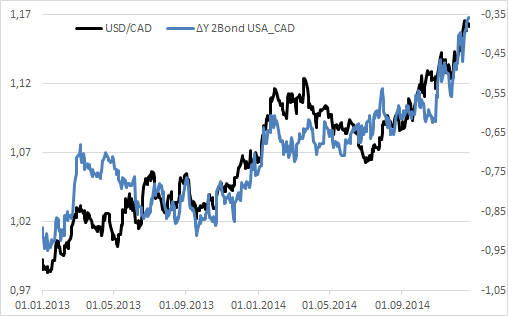

Главная заслуга того, что канадский экспорт нынче находится вблизи исторических пиков, принадлежит девальвации национальной валюты, потерявшей за два последних года почти 17% против доллара США, а также поставщикам неэнергетических товаров. В то же время негативного влияния низких цен на нефть на налоговые поступления и бюджет в целом никто не отменял. В октябре его дефицит составил CA$3,21 млрд, и это худший результат этого месяца за последние четыре года. Для достижения сбалансированности бюджета Оттава может пойти на секвестр отдельных статей расходов, что чревато замедлением ВВП. Одновременно снижение капитальных вложений нефтедобывающих компаний негативно отражается на их капитализации и создает трудности для биржевых индексов и прилива капитала на рынок акций. Деньги идут на долговой рынок, что способствует снижению доходности суверенных бондов и изменению дифференциала показателя с казначейскими бумагами США в пользу американского доллара.

Источник: Reuters.

Главной причиной того, что надежд на повышение ставки в 2015 году значительно поубавилось, стал релиз ноябрьской инфляции, замедлившейся до 2% при прогнозах в 2,2% г/г. Вместе с тем подобная динамика потребительских цен характерна для большинства развитых стран, и связана она с «медвежьим» трендом по Brent и WTI. Продолжение роста среднечасовой заработной платы в октябре (+2,8% г/г) может возобновить ожидания ужесточения денежно-кредитной политики в условиях стабилизации рынка черного золота. В конечном итоге многие центральные банки, включая ФРС, ЕЦБ, BoE и BoJ, прогнозируют замедление CPI в первой половине следующего года и ускорение темпов роста показателя во второй.

Источник: Trading Economics.

На мой взгляд, в январе-июне позиции «луни» против американского доллара будут уязвимыми: низкий глобальный спрос на нефть и нежелание стран-производителей сокращать добычу продолжат оказывать давление на цены, а высокая себестоимость черного золота, извлекаемого из канадских нефтяных песков чревата не только снижением капитальных вложений, но и закрытием убыточных производств. Потери бюджета от сокращения валютной выручи и налоговых поступлений можно компенсировать при помощи девальвации, на которую BoC будет вынужден пойти, мотивируя агрессивную риторику в отношении собственной валюты ухудшением условий торговли и давлением на экономику со стороны слабой нефти. Я по-прежнему считаю, что в случае коррекции Brent и WTI лучше всего продавать EUR/CAD и AUD/CAD, обосновывая свои действия разными векторами денежно-кредитной политики ЕЦБ, RBA и BoC, однако в паре USD/CAD следует ориентировать на покупки на снижении с таргетом 1,195.

По мнению аналитика ГК TeleTrade, Михаила Поддубского, снижение цен на нефть оказало серьезное давление на все валюты тесно связанные с экспортом нефтепродуктов. Поскольку на текущий момент драйвера для разворота на нефтяном рынке нет, снижение на товарно-сырьевом рынке, скорее всего, продолжится в течение первого полугодия следующего года. Соответственно, цели в районе 1.18-1.20 по паре USDCAD сохраняют актуальность.

Оригинал: http://investcafe.ru/blogs/alordi/posts/47969

теги блога Антон Волков

- AUD

- Brent

- CAD

- Chevron

- CNPC

- DAX

- ETF

- EUR

- FOMC

- FTSE

- Nikkei

- NZD

- QE

- QE3

- S&P

- Shanghai Composite

- usd

- Wal-mart

- WTI

- X5 Retail Group

- Yahoo

- активы

- акции

- акционеры

- аналитика

- Арктика

- Банк Японии

- банки

- БКС

- брокеры

- валюта

- валютная пара

- ВВП

- Вебинар

- Видео

- Возрождение

- ВР

- газ

- Газпром

- депозиты

- дивиденды

- Дикси

- докапитализация

- долги

- доллар

- Доллар США

- евро

- еврозона

- Еврокомиссия

- ЕЦБ

- иена

- ИИС

- инвестиции

- ИТ

- Кипр

- Китай

- котировки

- ЛУКОЙЛ

- Луни

- Магнит

- макростатистика

- металлургия

- ММВБ

- ММК

- монетарная политика

- нефтегазовый сектор

- нефть

- НЛМК

- НОВАТЭК

- Норникель

- оборот

- отчет

- отчетность

- оффтоп

- показатели

- поставщики

- прогноз

- результаты

- рекомендации

- рецессия

- Роснефть

- рубль

- рынок

- Санкции

- Саудовская Аравия

- Северсталь

- Сланцевый газ

- СПГ

- ставка ЕЦБ

- Ставка ФРС

- США

- турецкий поток

- финансовые результаты

- финансы

- ФРС

- фунт

- ЦБ