Блог им. MihailVlasenko

Спокойствие и хаос фондового рынка

- 05 февраля 2024, 09:51

- |

В 1836 году после более чем пятилетнего плаванья Чарльз Дарвин вернулся в Англию — вы можете подумать, что он сразу же взялся за свой знаменитый труд об эволюции, но все было совсем иначе.

Только в 1842 году, то есть через шесть лет после своего возвращения, Дарвин начал делать какие-то заметки о своей новой теории. Видимо, эта работа была ему не очень интересна, потому что вскоре он забросил свой труд и отложил его в долгий ящик.

И только спустя полтора десятилетия ученый вновь взялся за дело — все дело в том, что в прессе появились сообщения о натуралисте Альфреде Уоллесе, который работал над похожей темой. Чарльз Дарвин понял, что ему следует торопиться — весь следующий год он наверстывал упущенное и закончил свой труд.

В итоге «Происхождение видов» увидело свет лишь в 1859 году, когда после возвращения Дарвина из кругосветного путешествия прошло целых 23 года!

Мы думаем об истории как о простых и связанных друг с другом событиях — Чарльз Дарвин поездил по свету, вернулся домой и сразу же придумал теорию эволюции. Но все не так просто — потребовалось более двух десятилетий, прежде чем гениальная идея созрела и приобрела свой окончательный вид.

Что-то подобное мы наблюдаем и в инвестировании, где плавный рост или боковик вдруг прерывается резкими движениями в обоих направлениях. Морган Хаузел очень точно сравнил это с работой пилота:

«Девяносто процентов работы происходит без происшествий и может выполняться автопилотом, но десять процентов ужасны и требуют сложных навыков и невероятного спокойствия и самообладания».

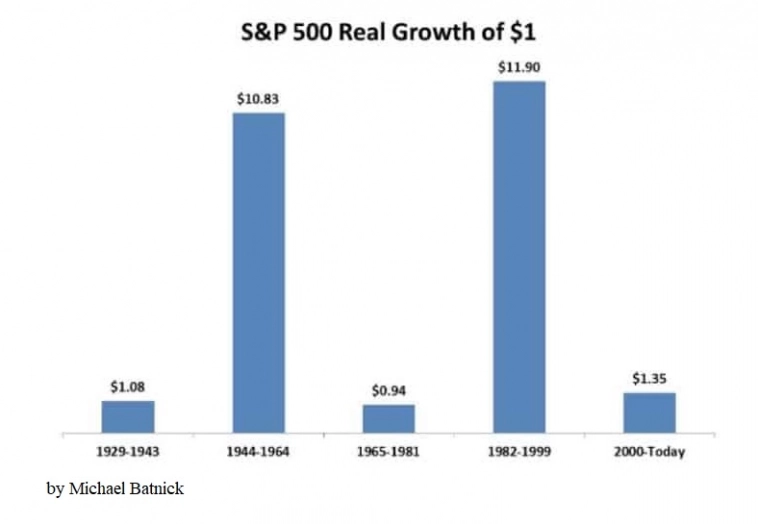

Если рассмотреть фондовый рынок США, то чередование плавного роста с резкими колебаниями были характерны для него на протяжении всей его истории. Так 1950-ые, 1980-ые и 1990-ые стали десятилетиями роста, а 1970-ые и 2000-ые были очень волатильными и превратились в медвежьи.

Однако такая картина характерна не для всех рынков — например, японские активы так и не восстановились до своих пиков 30-летней давности. Так что восстановление после медвежьих рынков — это скорее тенденция, а не закон или аксиома.

Но почему же фондовые рынки так странно себя ведут? Является ли это сменой циклов страха и жадности? Или это что-то совершенно другое?

Раз такие вещи происходят в течение долгого времени, то их причины лежат в чем-то фундаментальном. Да, во время «топтания» или падения рынка экономика обычно испытывает большие проблемы, что отражается и в котировках акций. Но есть тут что-то еще...

Мы регулярно сталкиваемся с проблемами, которые приводят к нервам и стрессу, но так же мы переживаем и периоды относительного спокойствия — и переход между этими событиями и делает нашу жизнь стоящей.

Какой была бы наша жизнь без борьбы и преодоления препятствий? Ведь именно трудности сделали нас теми, кто мы есть — справляясь с ними мы становимся сильнее и получаем максимальную отдачу.

Так же и рынок, состоящий из миллионов инвесторов, испытывает трудности и «топчется» на месте — после чего он адаптируется, становится сильнее и устремляется вверх.

Считается, что для достижения успеха в каком-либо деле нужно посвятить ему десять тысяч часов — если рассматривать каждый час по отдельности, то это напоминает боковик, после которого следует обязательный рост.

Не забывайте об этом, когда вам начинает казаться, что вы вместе с рынком топчетесь на месте :)

*****

Еще больше историй о финансах и рынке вы найдете на канале Финансовый Механизм

- 05 февраля 2024, 10:33

теги блога CyberWish

- headhunter

- IMOEX

- IPO

- OZON

- VK

- Whoosh

- X5

- акции

- Альберт Эйнштейн

- Аренадата

- Астра

- афк система

- аэрофлот

- банк санкт-петербург

- банки

- белуга групп

- Бен Карлсон

- Бенджамин Грэм

- Билл Гейтс

- БПИФ Альфа-Капитал Денежный рынок

- БПИФ УК Первая Сберегательный

- брокеры

- ВИМ Ликвидность

- вклады

- Газпромнефть

- ГМК Норникель

- Группа Позитив

- даниэль Канеман

- двмп

- депозиты

- Джесси Ливермор

- Джим Пол

- Джон Полсон

- Джон Рокфеллер

- дивиденды

- доллар рубль

- Дональд Трамп

- Европлан

- Евротранс

- инвестиции

- Индекс МБ

- интеррао

- история

- итоги года

- Итоги недели

- Ключевая ставка ЦБ РФ

- конференция смартлаба

- лента

- личные финансы

- лукойл

- Магнит

- Мать и Дитя

- ммк

- Морган Хаузел

- Московская Биржа

- МТС

- накопительные счета

- НМТП

- Новатэк

- обзор книг

- обзор рынка

- облигации

- отчеты МСФО

- Питер Линч

- полюс золото

- Портфель инвестора

- пошлины США

- прогноз 2025

- прогноз по акциям

- рецензия на книгу

- Роберт Кийосаки

- роснефть

- ростелеком

- Русгидро

- Самолет

- санкции

- санкции США

- сбербанк

- Северсталь

- Сегежа групп

- смартлаб конкурс

- Совкомбанк

- совкомфлот

- стив джобс

- сургутнефтегаз

- татнефть

- тинькофф банк

- торговые войны

- транснефть

- трейдинг

- Уоррен Баффетт

- флоатеры

- форекс

- фьючерс MIX

- ЦБ РФ

- Чарли Мангер

- Эд Торп

- экономический дайджест

- ЮГК Южуралзолото

- Яндекс