Блог им. EvgeniyPavlik

Покупать акцию до дивидендов или после-как лучше? Ставлю точку в этом вопросе!

- 11 января 2024, 10:45

- |

За последнее время получил сразу несколько комментариев от подписчиков в своих ТГ и Ютуб каналах, с вопросом:

"Почему ты инвестируешь до дивидендов, а не после, на дивидендном гэпе? Ведь, выгоднее купить бумагу после выплаты, когда она снижается и подождать закрытия гэпа, тем самым, заработать!"

В данной статье выскажу свою субъективную точку зрения на подход к покупке дивидендных акций и объясню, почему я предпочитаю покупать до дивидендов, а не после!

Почему идея покупки акции после дивидендов кажется разумной?

Большинство инвесторов не задумываясь и не вдаваясь в детали скажут, что инвестирование после дивидендной отсечки на снижении выгоднее, чем до выплаты дивидендов.

И, действительно, кажется, что лучше подождать, когда акция снизится на гэпе, купить её, дождаться закрытия гэпа и получить те же дивиденды, на размер которых обычно падает акция, но только без расходов на налоги и сразу реинвестированные в акцию.

На графике это можно представить так:

С первого взгляда видно, что покупать надо именно после падения на дивидендном гэпе, а не перед выплатой. Ведь, покупая перед дивидендами, акция получается дорогой, а с выплаченных дивидендов ещё снимают налог в 13%.

Почему, я считаю, что не все так однозначно?

Есть несколько причин, по которым не все так однозначно с покупкой акции после дивидендов.

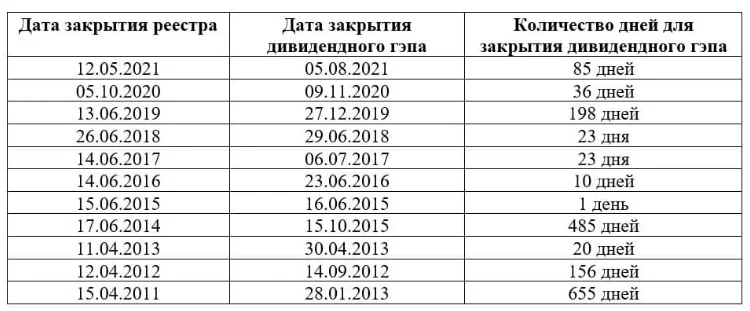

1. Дивидендный гэп не всегда закрывается быстро

Перед вами таблица закрытия гэпов акций СБЕРа с 2011 до 2021 года. Как видите, разброс по срокам закрытия очень большой, от 1 дня до почти 2 лет!

Купив акцию после дивидендов, отказавшись от выплаты в ожидании прибыли от быстрого закрытия гэпа, можно месяцами и годами сидеть в убытке да ещё и без дивидендов.

К примеру, лидер по закрытию гэпа из популярных акций — это МТС. Гэп 2014 года закрывался больше 3х лет:

2. Реинвестирование дивидендов может быть выгоднее прибыли от закрытия гэпа

Давайте снова посмотрим на график акций Татнефти, но возьмем более длинный отрезок:

За 5 лет обыкновенные акции Татнефти показывают убыток почти -5%. Т.е. долгосрочный тренд был нисходящим и те инвесторы, которые предпочитали покупать всегда только после выплаты дивидендов на гэпе, просто 5 лет не получали дивидендов, в то время как их покупка акции Татнефти продолжала приносить убыток.

С другой стороны, те инвесторы, которые предпочитали покупать до закрытия реестра, получали дивиденды по 3 раза в год (именно столько раз Татнефть выплачивает согласно своей дивполитике) и реинвестировали их в другие акции, которые в свою очередь так же приносили им дивиденды и т.д.

Заключение

Для себя я уже сделал вывод - покупка акций после выплаты дивидендов не всегда является правильной!

Все зависит от общего долгосрочного тренда акции.

Если тренд нисходящий, то выгоднее купить бумагу до дивидендов и получить деньги, которые можно реинвестировать в другие акции и повторять этот процесс (купил-получил дивиденды-реинвестировал), тем самым, быстрее наращивая капитал и ускоряя действие сложного процента.

Если тренд восходящий, то, возможно, выгоднее покупать после дивгэпа на падении. При восходящем тренде гэп быстро закроется и рост акции продолжиться, принося инвестору прибыль.

Но, проблема в том, что тренд меняется на фоне фундаментально сильных событий (пример — 2022 год), которые невозможно предсказать. Так же акция может длительное время двигаться во флете или долго не закрывать гэп (месяцы и даже годы).Поэтому, я предпочитаю гарантированно получить реальные деньги с акции, купив её до выплаты дивидендов, полученную сумму реинвестировать в следующую дивидендную акцию, которая заявила о выплате и повторять этот процесс.

Возможно, наилучшем вариантом будет покупка акции и до выплаты и сразу после на гэпе, реинвестируя полученные дивиденды в эту же акцию, купленную до дивидендов. Либо делить сумму покупки на две части и покупать до выплаты на одну часть денег и сразу после на другую.

Я не претендую на «истину в последней инстанции», в статье высказал лишь свою субъективную точку зрения. Думаю, есть инвесторы, у которых противоположное мнение, пожалуйста, поделитесь ими в комментариях.

МОЙ ТЕЛЕГРАМ КАНАЛ

Друзья, спасибо за внимание к моим статьям! Жду ваших комментариев.

теги блога Евгений

- bitcoin

- IMOEX

- IPO

- IPO 2024

- SBSP

- X5

- акции

- Акции РФ

- аналитика

- банки

- белуга групп

- биткоин

- БПИФ Сбербанк - Эс энд Пи 500

- брокеры

- Выбор акциий

- Газпром

- Газпром нефть

- Газпромнефть

- ГМК Норникель

- голубые фишки

- деньги

- депозит

- дивидендные акции

- дивидендный гэп

- дивидендный портфель

- дивиденды

- Заработок

- золото

- идеи

- иис

- инвестидеи

- инвестирование

- инвестирование в акции

- инвестиции

- Инвестиции в недвижимость

- инвестиционная идея

- инвестиционный портфель

- Индекс МБ

- Индекс Московской Биржи

- инфляция

- инфляция в России

- итоги месяца

- квалифицированный инвестор

- КИТ финанс

- кит финанс брокер

- ключевая ставка цб

- ключевая ставка ЦБ РФ

- коррекция

- кризис

- Лукойл

- Магнит

- мой портфель

- мой портфель акций

- МосБиржа

- Московская биржа

- накопительные счета

- недвижимость

- Нлмк

- Новатэк

- Облигации

- отчет

- падение акций

- пассивный доход

- пенсия

- Подборка

- покупка

- покупка акций

- покупки

- портфель

- портфель акций

- портфель инвестора

- Порфтель

- прогноз 2024

- прогноз по акциям

- редомициляция

- роснефть

- Ростелеком

- русагро

- рынок

- санкции

- санкции США

- сбер

- Сбербанк

- Сбербанк брокер

- Северсталь

- Совкомфлот

- состав портфеля

- сравнение

- стратегия

- Татнефть

- торговые сигналы

- торговый софт

- транснефть

- трейдинг

- форекс

- Фосагро

- фьючерс mix

- ЦБ РФ

- Яндекс

- Яндекс Сейвы

Это тяжело воспринять мамкиным инвестырям, пришедшим на рынок и наслушавшихся горе-спекулей(а кого им еще слушать то, другого контента по естественным причинам и нету, от слова вообще(ну, почти)), но такова жизнь инвестырьскайа. Особенно это становится явно, когда ты на рынке лет, хотя бы, несколько, и когда ты довнесениями не можешь сдвинуть свой портфель(а то и входящих в него эмитентов, на сколь-нибудь значимую )

Если компания хорошая — просто докупаем. Раз в месяц. Не важно когда. Не смотрим на проливы в 10-20%. Не выкупаем судорожно, особенно если нет заначки, как бы диким это не казалось, ибо на длинных горизонтах не приводит ни к чему. Разница будет столь мала, что… Не стоит она лишних судорог нажатий на кнопки бай и стронг бай.

Да, конечно, в идеале, казалось бы, купить сбер по 100, и в фуй не дуть. Причем сделать это всей каклетой, с плечем. Но, увы и ах. Даже купленный мной сбер по 100, всего за год, уже стал не 100, а 150 по средней цене… Ибо я докупаю. И буду докупать дальше и средняя будет расти. Се ля ви. Надо научиться не смортеть на среднюю. Это спекульская дрянь, сбивающая неофита с толку. На что тогда смотреть ? На количество акций. А можно на сумму плюса в рублях(или иной валюте) по той или иной бумаге.

Так победим.)))

dnmsk ☮, без ссылки на телегу пост и не опубликуют.

В целом согласен с автором, но сам таким не занимаюсь, но каждый раз руки чешутся купить под какой-то хороший див))

Покупать перед отсечкой чтобы реинвестировать в другие бумаги — худшее решение из всех возможных. Дивы приходят с задержкой и с вычетом налога.

deke, и почему это худшее решение? Получить дивы и реинвестировать их в акцию, которая в ближайшем времени выплатит свои дивы, которые тоже реинвестировать. Почему это плохо?

Почему лучше по вашему купить после дивов и сидеть ждать закрытие гэпа, которое может быть через неделю или месяц или через года полтора....

Представьте 10 акций по 9900 до дивгэпа и дивы в 900, с последующим гэпом ровно на эти 900 и графиком ровной линии как у покойника застывшем на 9000. Опустим тут вопрос налогов и их влияния на размер гэпа. Допустим налога нет. Первый инвестор получит 10 акций и с некоторой задержкой 9000 рублей, на которые сможет купить еще одну акцию. Второй — покупающий после гэпа имеет выбор — купить 11 акций по 9000 сейчас или купить 10 акций сейчас и оставить 9000 на потом. Сунув эти деньги в фонд ликвидности он выиграет первого, пока тот будет ждать своих дивов плавающих по финансовой инфрастуктуре

akledirs, не совсем вижу убедительными ваши доводы в пользу покупки после выплат. Дивы «плывут» максимум 18 дней по регламенту.

Если приводить не такие вот виртуальные примеры, а брать реального инвестора и реальный портфель, то мне кажется, выгоднее инвестировать до выплат. Это сложно сформулировать, нужны исследования проводить и считать на истории.

Действительно интересным вопросом тут будет провести анализ — как учитываются налоги в дивгэпе желательно с поправками на общий и отраслевой рыночный сентимент — так как цена может скакнуть в любую сторону со старта торгов, исказив показания. Потому что есть группа, считающая, что справедливый размер гэпа — размер чистых дивидендов, полученных акционером, а есть группа, где таковой — размер выбывшей стоимости из капитала компании (с налогом), поделенной на акцию. И мне кажется исторические данные покажут некое соотношение этих групп в виде пропорциональности учета налогового платежа с дивов в размере гэпа

Теперь второй вариант — покупаем после отсечки за 700 руб и 300 инвестируем в другую бумагу.

В первом случае вы теряете 13% и две недели времени.

deke, ну вы приводите нереалистичный пример. И «покупать до дивидендов» — это не значит, что покупать за 1 день до отсечки. За пару недель, месяц может и там уже другие будут выводы.

В общем, не все так просто, в этом главный посыл моей статьи. Надо разбираться дальше. Пока я не вижу четких обоснованных доводов того, что покупка после выплаты на гэпе выгоднее.

PROFIT!!!

Если нет — после дивгэпа.

1. Дивидендный гэп не всегда закрывается быстро… И что? Выбор точки входа до див отсечки или после никак с этим не связано. К чему этот аргумент?

2. Реинвестирование может быть выгоднее… Сами в начале сказали — что вкладываясь после дивгэпа мы как бы автоматом деньги реинвестируем. В эту акцию, не в других. Диверсификация портфеля не имеет отношения к вопросу о дивгэпе.

Если тренд нисходящий — всего выгоднее эту акцию вообще не покупать — ни до дивгэпа, ни после него… и т.д. Все аргументы в посте мимо собственно сути вопроса. Надо одинаковые решения сравнивать — вкладываться на сумму до дивгэпа и вкладываться на сумму после него

Если предположить, что цена изменится ровно на сумму чистых дивидендов (вынося тем самым за скобки вопрос налогов), то факт необходимости дополнительных действий по счету для реинвеста, а значит уплаты комиссий брокеру + задержка в зачислении дивидендов явно играют не в пользу решения брать акции до дивгэпа.

akledirs,

Дивидендный гэп не всегда закрывается быстро… И что? Выбор точки входа до див отсечки или после никак с этим не связано. К чему этот аргумент? — аргумент в том, что пока дивгэп будет закрываться, а это может длиться годами, инвестор будет зарабатывать на дивидендах.

Реинвестирование может быть выгоднее… Сами в начале сказали — что вкладываясь после дивгэпа мы как бы автоматом деньги реинвестируем. — это будет иметь место, если акция всегда растёт, что не реально в жизни.

Если тренд нисходящий — всего выгоднее эту акцию вообще не покупать — ни до дивгэпа, ни после него… и т.д. — опять же, легко говорить, что тренд нисходящий, но никто не знает когда он закончится и поменяется на растущий. А если тренда нет вообще, идёт флет месяцами или годами, что тогда скажите, тоже лучше после дивидендов покупать или вообще не покупать?

Вы вопрос покупки до или после разбираете чисто теоретически и вам кажутся ваши аргументы убедительными. Но в реальности, с настоящим портфелем инвестора и реальным рынком не все так однозначно, как у вас в рассуждениях!

Я указал, что не считаю своё мнение (покупать до дивидендов) единственным верным!