Блог им. svoiinvestor

Минфин вышел на рынок внутреннего долга, но привлёк слишком малый объём средств, не помогает даже 11% доходности длинных ОФЗ

- 21 июля 2023, 07:23

- |

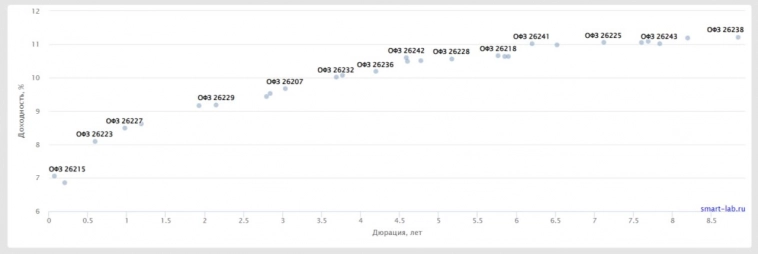

💯 Минфин провёл аукцион ОФЗ и предложил инвесторам 2 выпуска. С учётом неопределённости бюджета и недобора денежных средств (в основном проседают нефтегазовые доходы, но стоит учитывать и увеличившиеся траты правительства) доходность длинных бумаг растёт, ввиду того, что рынок желает большую премию за ОФЗ, но даже сейчас инвесторов не особо привлекает доходность длинных ОФЗ (тот же ВТБ во II квартале скупал только флоутеры, отказавшись от других видов ОФЗ из-за намечающегося повышения ключевой ставки и непонятного влияния на инфляцию дефицита бюджета). Прошлый аукцион прошёл весьма успешно для ведомства за счёт флоутера (бумаг было размещено на 182,2₽ млрд), как только данного вида не оказалось, объёмы привлечённых средств сократились более чем в 10 раз:

▪️ Классика: ОФЗ — 26241 (погашение в 2032)

▪️ Линкер: ОФЗ — 52005 (погашение в 2033, с индексируемым номиналом), номинал изменяется в зависимости от инфляции

Спрос на ОФЗ 26241 был равен — 18,74₽ млрд, выручка составила всего — 9₽ млрд (средневзвешенная доходность — 11,02%). Линкер ОФЗ 52005 спрос — 11,4₽ млрд, а привлечено — 7,11₽ млрд (цена средневзвеш. — 95,33, закрытие — 96,1).

📌 Таким образом бумаг было размещено на 16,1₽ млрд (предыдущие аукционы — 182,2₽ млрд, 34,97₽ млрд, 57,3₽ млрд). Минфину согласно плану нужно привлекать каждый аукцион ~80₽ млрд, через классику — это проблематично (фондовый рынок требует премию из-за неопределённости бюджета РФ и грандиозных трат), а флоутер не был предложен и как мы видим результат вышел слабым. Рынок под давлением из-за пятничного заседания ЦБ по ключевой ставке, где её вероятно повысят (сомнений нет даже у скептиков), вопрос только насколько, потому что проинфляционных факторов накопилось множество:

🔹 Внутренний спрос продолжает расширяться. Долги россиян толькоувеличиваются причём рекордными темпами (задолженность перебралась за отметку в ~30,9₽ триллионов), а склонность к накоплению наоборот теряет свой смысл;

🔹 Динамика инфляции развернулась. По данным Росстата, с 11 по 17 июля индекс потребительских цен вырос на 0,18% VS 0,14% и 0,13% в предыдущие 2 недели. Рост цен с начала июля – 0.38%. Такими темпами удержать инфляцию на уровне 4% будет невозможно;

🔹 Низкая безработица, сохраняющийся дефицит кадров;

🔹 Бюджет РФ продолжает тратить слишком много, а получать слишком мало, при этом продавая юани/золото и выходя на рынок внутреннего долга для пополнения его;

🔹 Ослабление рубля по отношению к другим валютам.

Поэтому даже доходность длинных ОФЗ выше 11% не привлекает инвесторов, они уже воспринимают это как данность и понимают, что в будущем ставка может быть ещё выше и увеличена не один раз, а значит премия должна быть значительно крупнее.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

теги блога Владислав Кофанов

- акции

- алмазы

- Алроса

- аналитика

- аэрофлот

- банки

- бензин

- биржа

- бюджет

- бюджет в России

- бюджет РФ 2024

- бюджет РФ 2025

- валюта

- вклад

- вклады

- ВТБ

- газ

- Газпром

- Газпромнефть

- Группа ЛСР

- демпферные выплаты

- дефицит бюджета

- дивидендная политика

- дивиденды

- долг

- долгосрочное инвестирование

- доллар

- доллар рубль

- европа

- застройщики

- золото

- инвестиции

- инфляция

- инфляция в России

- ипотека

- итоги месяца

- Китай

- ключевая процентная ставка

- ключевая ставка ЦБ РФ

- кредитование

- кризис

- ЛСР

- Лукойл

- металлурги

- металлургия

- Минфин

- ММК

- налоги

- недвижимость

- нефтегазовые доходы

- нефтепродукты

- Нефть

- НЛМК

- НМТП

- Новатэк

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- офз с переменным купоном

- Пик

- портфель

- портфель инвестора

- прогноз по акциям

- производство стали

- психология инвестора

- РЖД

- Роснефть

- Россети Центр и Приволжье

- рубль

- самолет

- санкции

- сбербанк

- Северсталь

- Совкомфлот

- СПГ

- сталь

- Сургутнефтегаз

- татнефть

- Транснефть

- уголь

- удобрения

- Финансовая грамотность

- финансы

- ФНБ

- фондовый рынок

- форекс

- Фосагро

- фьючерс mix

- ЦБ России

- ЦБ РФ

- ЦБР

- экономика

- экономика России

- ЭЛ5-Энерго

- энергентики

- юань

- Яндекс

Ну да.

30%-я девальвация похоронила все те офз (считай, доход за три года).

И «доходность длинных ОФЗ выше 11% не привлекает инвесторов, они уже воспринимают это как данность и понимают, что в будущем ставка может быть ещё выше и увеличена не один раз, а значит премия должна быть значительно крупнее.» — уже не прокатит. Только разгонит панику и сваливание в валюты, хоть какие.

Доверие — усё.

Потому и надо было либо опять ставку еще весной задирать сразу. Или по рукам валютчиков.

Теперь уже поздно либеральными методами

Так, при 20% тут уже коллапс начнется. Это не прошлый год.

Вообще спрос на долги у нас вполне есть, мне кажется, просто минфину приходится конкурировать с корпоративными облигациями тоже высокого рейтинга и хорошими доходностями.

Проезд подорожал на 15%, коммуналка на 8%, это самые официальные статьи, не сезонное подорожание фруктов, а у них все инфляции нет)))