Блог им. DimaPushkin

РУСАЛ: импортозамещение глинозема вместо дивидендов

- 27 июня 2023, 13:35

- |

РУСАЛ (крупнейшая алюминиевая компания в мире, если не брать Китай) на ПМЭФ объявила о строительстве нового глиноземного завода в России. Стоимость — 400 млрд рублей, окончание строительства в 2032 году.

Какие перспективы у ценных бумаг РУСАЛа в связи с этой новостью? Давайте обсудим.

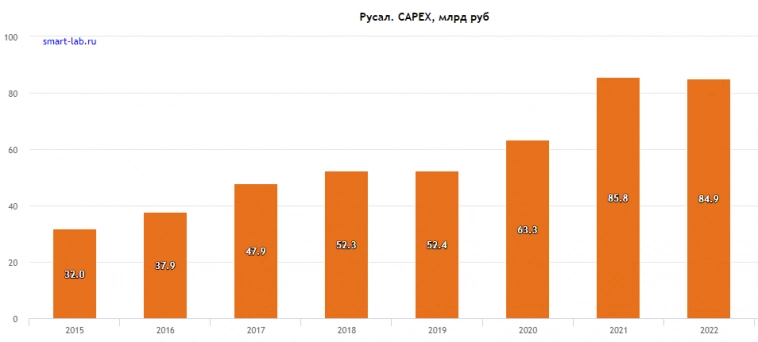

👉 Вырастут капитальные затраты — если 400 млрд рублей размазать на 10 лет, то получается 40 млрд рублей в год. С учетом и так масштабной программы кап затрат РУСАЛа — капекс может вырасти до 100+ млрд рублей

👉 Вырастет долговая нагрузка, выдержит ли его компания?

Чистый долг компании на 31.12.22 составляет примерно 440 млрд рублей — одних процентов на обслуживание у РУСАЛа выходит 30 млрд рублей. Если будут строить завод в долг — долговая нагрузка вернется в 2011-2013 год, когда компания также успешно существовала.

Есть ли необходимость в строительстве глиноземного завода? Очевидно, что да. Это практически как с энергобезопасностью, если не будет своего сырья — алюминиевые заводы в Сибири встанут. Тем более недавно запустили Тайшет, которому требуется как минимум 1 млн тонн глинозема дополнительно к текущим 8 млн тоннам.

Дивиденды, вероятно, можно отложить в долгий ящик — хотя многое будет зависеть от дивидендов ГМК Норникель (РУСАЛ в последние несколько лет получат 1-2 млрд долларов от ГМК Норникель дивидендами). Новая дивидендная политика все еще не принята — сейчас все миноритарии в тч РУСАЛ ждут нового акционерного соглашения или конкретики по дивидендам.

Важно: постройка глиноземного завода в перспективе даст снижение себестоимости, выщелачивание глинозема из бокситов процесс не трудный, но энергоемкий — свои мощности по добыче бокситов у РУСАЛа имеются.

Глиноземный сегмент в РУСАЛе впервые за много лет отработал в убыток по EBITDA. Это все безусловно влияет на cash cost производства тонны Алюминия — с учетом низких цен (2200$ за тонну алюминия спот), компания рискует стать операционно убыточной, если резко не примут меры по альтернативным поставкам глинозема и снижению его себестоимости.

Но не все же так плохо у РУСАЛа? Последние новости говорят о том, что:

• Экспорт алюминия РУСАЛа за 5 месяцев 2023 года снизился всего на 1% до 1,3 млн тонн (спрос на продукцию есть, тем более она не под санкциями);

• Общее производство РУСАЛа за 5 месяцев выросло на 1,7% до 1,55 млн тонн (раскачивается Тайшет);

• Глинозем продолжает импортироваться в тч из Китая, заводы продолжают работать на полную мощность;

• Девальвация рубля благоприятно влияет на финансовые показатели компании, один из самых больших нетбеков при ослаблении рубля именно у РУСАЛа.

С какими сложностями компании придется сталкивается в 2023 году?

• США ввели пошлины против российского алюминия в 200% с 10 марта 2023 года (доля поставок была небольшая, меньше 8%)

• Российский металл (и не только алюминий) накапливается на складах LME (не все покупатели готовы его приобретать). Но ситуация быстро меняется, главное чтобы оборотный капитал не распух до невиданных размеров (в 2022 году он серьезно увеличился);

• Ценовые риски в алюминии из-за рецессии и замедления Китая (который сейчас является основным покупателем). Стоит отметить, что РУСАЛ с 2018 года “готов” работать с Китаем из-за санкций США, также компания имеет листинг на Гонконге (единственная из российских компаний).

Итого: глиноземный завод это extra CAPEX, но он необходим и размажется на 10 лет. РУСАЛ сталкивается с трудностями (сырье, отсутствие дивидендов от ГМК Норникель, низкие цены на алюминий), но ему уже не впервой. Предполагаю, что все проблемы решаемы в течение нескольких лет — а там и дивиденды придут (себестоимость у РУСАЛА все еще в нижнем перцентили за счет электроэнергии ГЭС и удачного расположения к восточным экспортным рынкам).

Что думаете про акции РУСАЛа? Есть ли оптимизм в акциях алюминиевого гиганта из России?

теги блога Дима Пушкин

- Circle k

- CLT

- Diasoft

- Fix Price

- GDR

- Headhunter

- IPO

- IPO 2024

- IT

- NASDAQ

- OZON

- Positive Technologies

- Qiwi

- Segezha Group

- Siemens

- SMLT

- Softline

- Sokolov

- spo

- SPO ТМК

- tesla

- Whoosh

- wush

- X5

- X5 Retail Group

- АЗС

- акции

- АФК Система

- бензин

- Борисов

- Владимир Путин

- Вуш Холдинг

- Газ

- Газпром

- ГДР

- ГМК Норникель

- Группа Позитив

- Делимобиль

- делистинг

- делистинг акций

- дивиденды

- домостроение

- европлан

- золото

- зпиф

- импортозамещение

- Каршеринг Руссия

- Лента

- лидер инвест

- Лидер-Инвест

- м.видео

- МВ ФИНАНС

- Монетка

- мосгорломбард

- Мосгорломбард (МГКЛ)

- недвижимость

- Нефть

- Норникель

- Облигации

- озон

- операционные результаты

- опрос

- отчетность

- отчеты МСФО

- отчёт

- Парфенов

- ПМЭФ 2023

- Позитив Текнолоджиз | Positive Technology

- полиметалл

- прогноз по акциям

- редомициляция

- Рентал ПРО

- Рогозин

- Роскосмос

- русал

- Самолет

- санкции

- сделки M&A

- Северный поток

- Сегежа групп

- Селектел

- смартлаб конкурс

- совкомбанк

- Софтлайн

- строительный сектор

- строительство

- строительство домов

- татнефть

- тгк-14

- тинькофф банк

- тмк

- Финляндия

- Элемент

- ЭсЭфАй

- Эталон

- ювелирные изделия

- Ювелит

- ЮИТ

- Яндекс

Дивидендов точно не ждать в ближайшей перспективе, тут с дивами от ГМК — ничего не платили! УЖ лучше ЭН+, чем русал — но обоих не держу