SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. DrugGoracio

ОФЗ принимается в качестве обеспечения на срочном рынке? И разрешен ли шорт ОФЗ?

- 15 апреля 2023, 20:37

- |

2-3 года назад не принимались, только акции

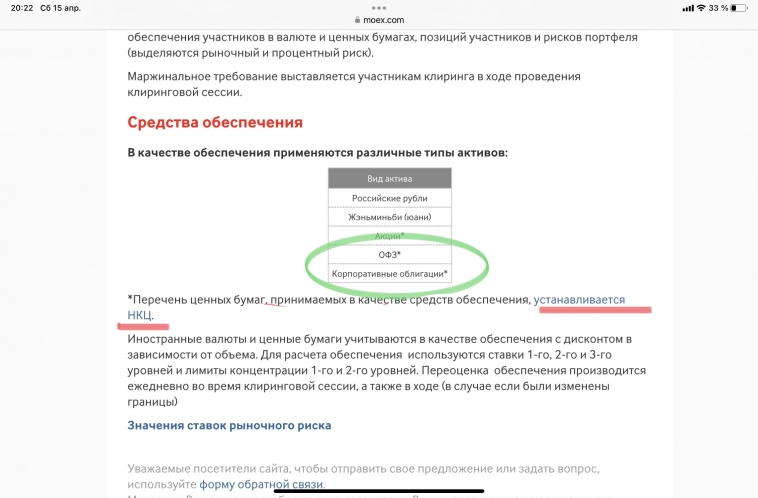

Сейчас зашел на сайт НКЦ и вижу вот что:

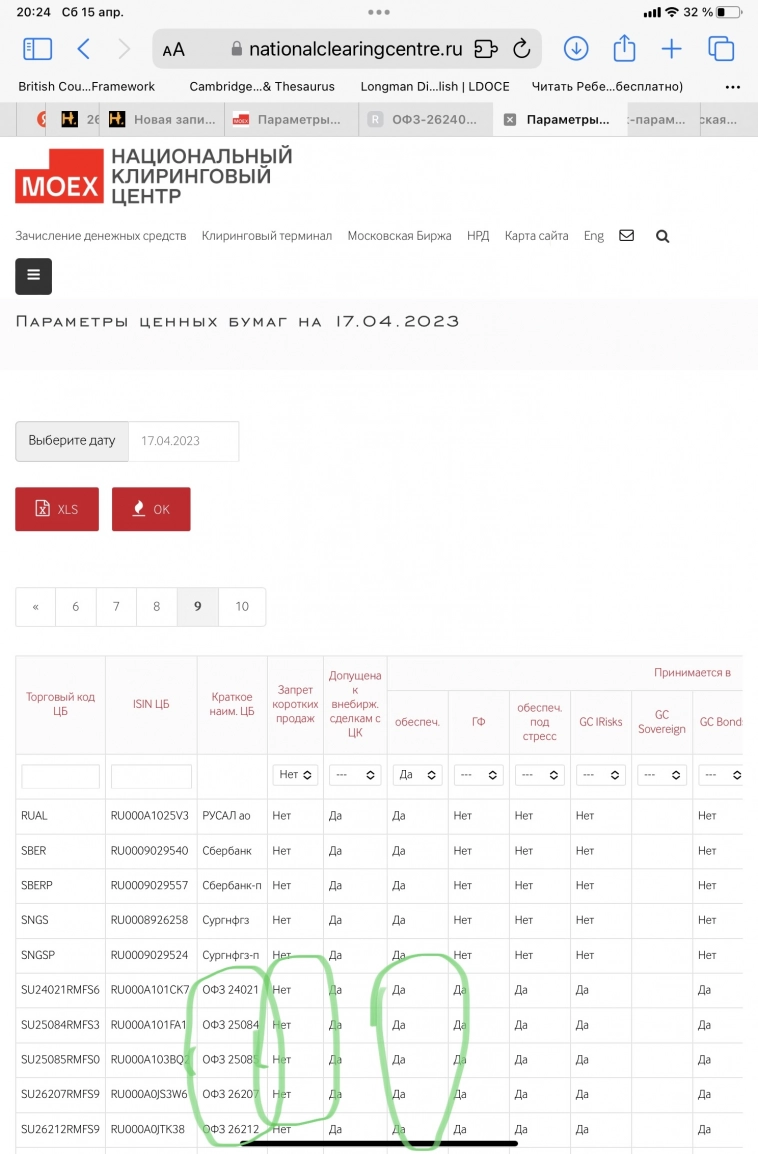

Иду по ссылочке и вижу вот что:

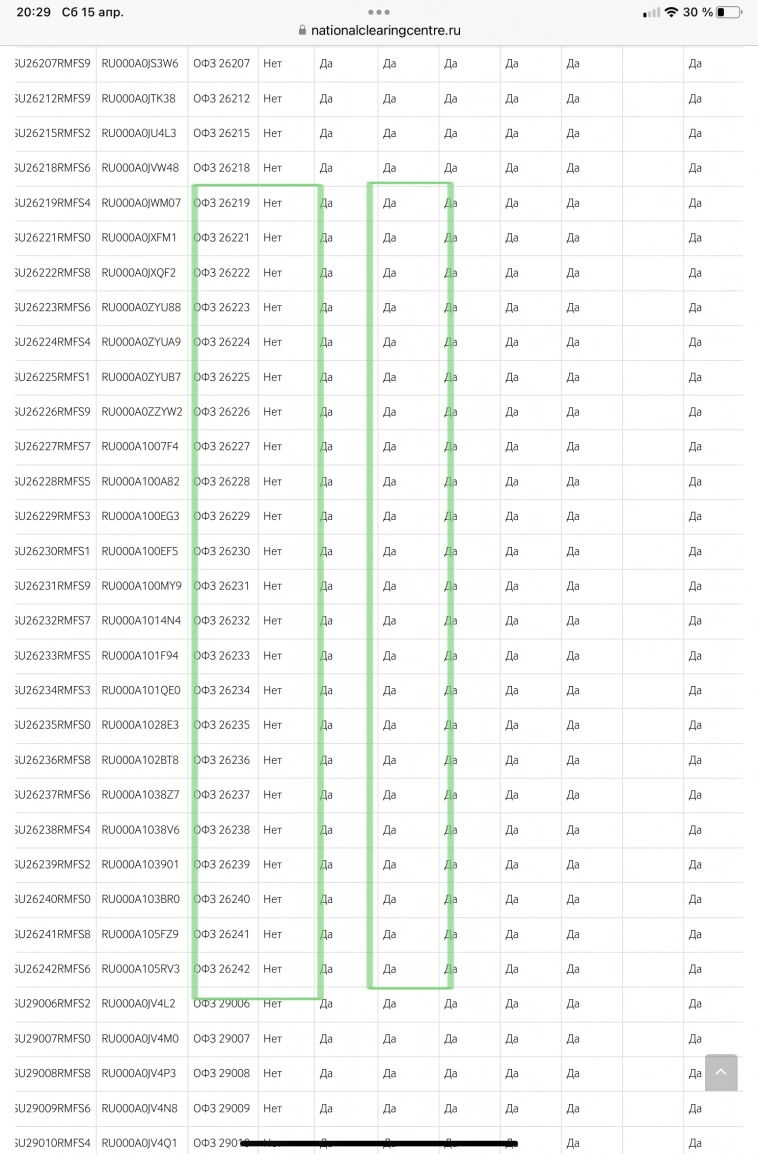

И вот что:

Меня, признаться, только 26-е интересуют.

Таким образом, если у меня есть ОФЗ могу ли я использовать их в качестве обеспечения фьючерсов на срочном рынке, без заморозки денежных средств и естественно не выплачивая процент брокеру за сумму обеспечения?

Ну и шортито я могу эти ОФЗ?

8К |

Читайте на SMART-LAB:

Снижение военной премии в нефти: что это меняет для доллара и G10

Во второй половине понедельника – начале вторники рынки активно пересматривают премию за худший сценарий на энергетическом рынке, что цепочкой...

16:32

Как заработать на росте цен на удобрения

Дарья Фёдорова Конфликт на Ближнем Востоке и перекрытие Ормузского пролива вызвали ралли не только цен на нефть и газ, но также алюминий и...

18:38

теги блога DrugGoracio

- Brent

- CNYRUB

- COVID-19

- Gold

- QE

- S&P

- S&P500

- S&P500 фьючерс

- SP

- TradingView

- акции

- Баланс ФРС

- банкротство брокера

- безработица

- бензин

- биржа

- брокеры

- бюджет

- Бюджет США

- валюта

- ввп

- Газпром

- госдолг

- госдолг США

- гособлигации США

- денежная масса

- денежно-кредитная политика

- Дефицит

- Дефицит бюджета США

- доллар

- доллар рубль

- дональд трамп

- евро

- Европейский союз

- ЕС

- жильё

- Золото

- инвестиции

- Инвестиции в недвижимость

- Инфляция

- инфляция в России

- инфляция в США

- ключевая ставка

- Ключевая ставка ЦБ РФ

- коронавирус

- кризис

- курс доллара

- курс рубля

- макроэкономика

- мирные переговоры

- мобильный пост

- Набиуллина

- налоги

- налоговая реформа

- Налогообложение на рынке ценных бумаг

- НДФЛ

- Нефть

- Облигации

- опционы

- офз

- оффтоп

- пандемия

- паника

- паразиты

- повышение налогов

- повышение НДФЛ

- политика

- политсрач

- пошлины США

- прогрессивная шкала налогообложения

- российские акции

- рубль

- рынок

- рынок труда РФ

- санкции

- санкции США

- СВО

- социальная справедливость

- спецоперация

- средний класс

- ставка ФРС

- сша

- теханализ

- технический анализ

- торговые войны

- торговый софт

- трежериз

- трейдинг

- Украина

- Универ Капитал

- финансовый рынок

- фондовый рынок

- форекс

- ФРС

- ФРС США

- фьючерс

- ФЬЮЧЕРСЫ

- ЦБ РФ

- экономика

- экономика России

Ну если кто-то не прохлопает как с фьючом на WTI

Давайте еще посмотрим скрин.

Средствами обеспечения являются также российские рубли.

По Вашему брокер дает мне «свои российские рубли» под залог «моих российских рублей» под процент, чтобы я внес их в ГО?

Подумайте как следует

1. Первый вариант не интересен.

2. Второй вариант рассматриваем. НКЦ никому рубли не дает! Он берет в обеспечение у брокера то, что у того есть: рубли, юани, акции, ОФЗ и корпоративы согласно перечню — смотрите скрин. И позволяет купить или продать фьючерсный контракт(для примера). Обратите внимание, что для НКЦ что российские рубли, что корпоративные облигации — одна хрень, ну за исключением того, что он оценивает облигации с дисконтом, чтобы не пострадать при «стрессе»(так эти суки это называют).

3. Если вармаржа не в пользу брокера(ну то есть клиента брокера), то брокер должен довнести что-то из вышеприведенного списка

4. Брокер должен, разумеется, следить за клиентом, чтоб объемы всего того имущества, которое НКЦ принимает в обеспечение не превысили возможности клиента и разные риск параметры

5. То есть здесь не идет речь о кредитовании вообще(маржинальном либо каком еще). Поэтому и процентов не должно быть.

6. Проценты должны быть когда брокер предоставляет клиенту деньги или бумаги, свои или привлеченные. А в данном случае брокер является всего лишь агентом, по передаче НКЦ имущества клиента в обеспечение

Я ж в том числе и теоретически спрашивал: если у меня дофига акций и ОФЗ из этого самого списка, а деньги все в позициях — могу ли я чисто теоретически расчитывать, что за ГО я платить ничего не буду и в него пойдут акции и облигации из списка?

скрин относится к участникам клиринга (никак не к клиентам). дальше все зависит от практики брокера, типа клиентского счета, тарифа/договоренностей м/у клиентом и броком.

В указаниях ЦБ, ссылку на которых любезно предоставил коллега А.Г. - https://base-garant-ru.turbopages.org/base.garant.ru/s/400220393/ — говорится примерно следующее:

«Брокер не должен совершать действий, приводящих к возникновению или увеличению в абсолютном выражении отрицательного значения плановой позиции… …ведущих к повышению [доли гарантийного обеспечения, приходящегося на заемные средства]»

Иными словами, 1. брокер не может оказывать никаких услуг, оказывать которые ему прямо не разрешено; 2. брокер должен предпринять все меры, чтобы предоставляемые клиенту денежные средства в обеспечение открытой позиции были минимимизированы

Сорри, если непонятно объяснил, тут сам черт ногу сломит, но лучше я сформулировать не смогу🤷♂️

Константин Дубровин, это когда у тебя только валюта и больше ничего для обеспечения нет?

Но за свою валюту то Вы, конечно, проценты не платили?😉

на 90% рублей покупал валюту и продавал опционы.

Если вариационнки хватае — то и процентов не будет.

В моем случае, предположим, я 1.) имею позицию в ОФЗ намного превышающую сумму запрашиваемого ГО — мне не надо денег от брокера; 2.) я имею отдельный счет для Forts;

Здесь у брокера рисков быть не должно, так как брокер по сути дела «докладывает» мои ОФЗ в случае отрицательной вариационной маржи, а как она кончается — либо принудительно( вместе с НКЦ) закрывает мою позицию, либо незадолго до этого предлагает мне довнести обеспечение.

ГО в виде ОФЗ «находится» в НКЦ в размере удовлетворяющем НКЦ

На протяжении уже длительного времени торгую в АО «Открытие брокер» фьючерсами под залог ОФЗ. «Открытие» проценты за кредит не берет, даже если длительно удерживать позиции.

«Открытие брокер» свою деятельность прекращает, а с ним прекращаются и хорошие условия для клиентов.

Подскажите, удалось ли Вам найти брокеров, у которых можно купить фьючерсы под залог ОФЗ и не платить за заем средств каждую ночь?

Но если я, условно, «в нулях» то НКЦ удовлетворен «залогом» моих ОФЗ в обеспечении ГО и ни какие проценты на меня не капают?

Ну и на ЕДП (у БКС точно, не скажу как у Финама) ГО раза так в, 2-3 выше биржевого

А вот с % можно похимичить

Х2 у БКС на ЕДП, заскриню в понедельник если хотите

А если у тебя акции в обеспечении, так там акадЭмик нужен чтоб посчитал

Sergio Fedosoni, \\ а вот коллеги жалуются постоянно, пришлось некоторым разъединять даже\\

вот мне как раз придется разъеденять в открытии

там тоже на ЕДП ГО считается по внутренней формуле приближенной к х2

для «единых» счетов это именно так с начала войны — это треб-я регулятора/цк. др. дело что практикуются отступления

А ГО на ЕДП зависит от того, какой клиент: КПУР или КСУР. У КПУР ГО — биржевое, а у КСУР по требованию ЦБ оно должно быть выше, почти в 2 раза. Если быть точным, то ГО у КСУР равно 2*d-d^2, где d=биржевое ГО/номинал контракта.

Иногда риски поднимают всем ГО на 20-30%% (т. е в 1,2-1,3 раза), но чтобы в 2 раза, такого я не помню.

У Алор+ его просто и нет.

Опционы на нём не подключишь, валюту в ГО было нельзя заносить, пониженное внутри и дня тоже вне ЕДП дают

А валюта в ГО и пониженное ГО — это исключительно может быть на уровне брокера.

Что касается опционов, то тут проблемы исключительно в ликвидности, т. е. в огромных спредах в стакане. Поэтому риски их и запрещают.

А. Г., Христос воскрес!

Так вот этот счет про который вы пишете и рекламируемый брокерами единый брокерский счет и единая брокерская позиция — суть одно и то же?

А вот точного ответа на Ваш вопрос я не знаю. Все дело в том, что ЕДП в Финаме появился раньше биржевого и поменяли ли учёт, я не знаю

base-garant-ru.turbopages.org/base.garant.ru/s/400220393/

но сейчас увидел по сути формулу применение ОФЗ в го на срочном рынке

проверьте пожалуйста, правильно ли я ее понял

имеем счет ЕДП в 10 млн

на нем:

ОФЗ — 9 млн

свободных средств -1 млн

набрал позиций в ГО ушло 4 млн

9 офз+1 рубли > 4 ГО

проценты на 3 млн (недостающих свободных) не берутся… так?

и собственно вообще в данной схеме — примере проценты не берутся, да?

берется 16% с суммы которая пошла под ГО при отсутствии свободных средств на счете

smart-lab.ru/blog/895288.php#comment15596612

то есть то что вы озвучили, не работает

DrugGoracio, \\ Ну то есть у вас в Финаме за ГО, если оно обеспечено ценными бумагами самого клиента проценты не начисляют? \\

я не знаю о чем говорит АГ, прочитал три раза набор слов его камента по ГО и ничего не понял

но я уже делал запрос в Финаме личному менеджеру на предмет ОФЗ в обеспечение позиций в ГО под фучи

в ответ получил круглые глаза и ответ --> ну конечно же начисляются проценты!

www.comon.ru/strategies/9783/

Торгует он фьючерсами, но посмотрите состав портфеля на странице Показатели. Когда в прошлом году летом я его увидел, то и задал тот же вопрос лично автору и получил тот ответ, который здесь привожу. Просто для справки: на комоне у авторов в облигациях до апреля этого года могли быть только ОФЗ и только в конце марта этого года разрешили «на пробу» пару замещающих. Поэтому облигации на странице Показатели любой стратегии это де-факто ОФЗ.

А. Г., я поглядел параметры стратегии на камоне, да у него там 90% средств в офз

но я так понял что из присутствующих в ветке никто реально на своем счету не использовал эту схему и не может утвердительно сказать на базе своего опыта — берется ли 18% за овернайт

если теория которую вы приводите работала бы:

то можно было бы сделать вот такую схему

фактически собрать стабильно платящую дивы акцию

покупаем на 1 млн офз и на него же открываем лонг сбера на млн

и теперь не важно, будет ли платить сбер дивы или нет

свои 8% купонами вы заберете

сохраняя возможность потенциального роста самой акции

проверьте мои рассуждения

Лонг на чем открываем? Если на споте, то это «плечо» на 1 млн. и с него возьмут проценты.

А если на 1 млн. по номиналу на фьючерсах, то, во-первых, никаких дивидендов на фьючерсах нет, а, во-вторых, цена фьючерса равна

цене спота+(цена спота-ГО)*ставку коротких ОФЗ-ожидаемые дивиденды.

По сравнению с позицией (ОФЗ+Сбер-спот-дивиденды) без взятия процентов Вы лишь выиграете разницу между ставкой своего портфеля ОФЗ и ставкой коротких ОФЗ.

А. Г., в открытии получение КПУРа ничего не дает

я тоже думал что заковыка именно в нем

но получив КПУР ГО по НКЦ не получил

там внутренняя формула общета ГО для счетов ЕДП

на лабе это уже раза два обсуждаось

тут только разъеденение счетов, что впрочем и сам брокер предлагает

но у открытия для этого надо топать ногами в отделение

и если в городе нет отделения брокера, покупать билет на самолет или поезд и все равно ехать в отделения брокера @Открытие Инвестиции

в данный момент в моем случае это именно потеря двух дней и стоимость билетов чтобы открыть второй моно счет чтобы получить нормальное ГО

бред? да! сам не понимаю зачем @Открытие Инвестиции так издеваются над клиентами

А. Г., \\У меня там счёт отца: кпур, квал и единый счёт и в отчётах в графе «заблокированные средства» ГО равно биржевому\\

а там очень хитро распределено

есть две колонки, как оно должно быть

и как есть на самом деле у открытия

и вот колонка с тем как есть на самом деле выше по ГО и следовательно ниже цифра по свободным средствам

я только что проверил отчет

напомню вводные: ЕДП и КПУР

ну и в завершении вот официальный ответ ОТКРЫТИЯ

Добрый день!

У вас подключена услуга Единый Брокерский счет, на ней ГО не биржевое, а считается по формуле:

ГО = Цена контракта* (Стоимость шага цены/шаг цены)*дисконт

Фактически получается, что при ЕБС блокируется большее ГО чем биржевое.

С уважением,

Сергей Смирнов

Ведущий специалист Отдела поддержки пользователей торговых систем

Управления сопровождения торговых систем

АО «Открытие Брокер» («Открытие Инвестиции»)

------------------------------------------------------------

но это все пол беды

беда в том что я как доверчивое дитя подключился удаленно к @Открытие Инвестиции на ЕБС, а вот сменить удаленно на моносчета для получения нормального ГО не могу, надо только ехать поездом, самолетом, автомобилем

вот эта их в некотором роде мошенническая составляющая по разным вопросам просто бесит…(я щас как обездвиженный мотылек в паутине паука :-) другая их бесячая особенность менять втихую тарифы по твоему договору на самые невыгодные в одностороннем порядке

Так эта разница всего процентов 10-15% (в большую сторону) от биржевого ГО, а не в 2 раза

мои две колонки чистое ГО и ГО открытия разнятся не на такой процент

А. Г., не знаю что там считает биржа

но имею два равных по сумме счета в открытии едп и финам моно

и в финаме моно я могу набрать большее кол-во контрактов ри чем в открытии едп

Поэтому у меня ни разу не было случая «недостаточности средств на счёте», ни в Открытии, ни в Финаме.

UPD. Ой, забыл. Из того же указания ЦБ 5636 следует, что КПУР сможет купить фьючерсов ровно столько же, сколько и на счёте на срочке только в том случае, если на счёте только рубли. А если есть любые бумаги, даже ОФЗ, то даже на свободные рубли НПР2 не позволит купить столько же фьючерсов, сколько на эти же рубли на отдельном счёте на срочке.

и там где выше, получается на +31% для ЕБС под ГО больше чем в нормальном случае

но рисует обе цифры, типа вот так могло бы быть… но мы блокируем под ГО на треть больше

Кстати, об обеспечении. Вчера уже вечером заглянул в Excel файл с расчетом НПР1 и НПР2 по методике ЦБ и получилось, что имея портфель ОФЗ как в индексе, оцениваемый в 1 млн., фьючерсов КПУРу получится купить только на сумму чуть меньше 900 тыс. по биржевому ГО. И это по методике ЦБ, которую риски имеют право ужесточить.

Так что не все так просто с обеспечением ОФЗ под ГО.

UPD. Может поэтому я и не считал, что акции не берутся в обеспечение, как тут написал nnnd, а на самом деле они являются обеспечением той самой дельты между биржевым ГО и ГО брокера.

Хотите сказать, что какие конкретно бумаги Брокер берет в обеспечение не понятно?

DrugGoracio, \\ну пишите же понятнее!\\

почти все что касается ГОи офз кто бы ни писал… всегда не понятно все звучит. согласен. что если перечитать мне тож сложно себя самого понять без пузыря

\\но мы блокируем под ГО на треть больше\\

тут я писал о том что «открытие» на счетах ЕБС блокирует ДЕНЕГ на 32% больше под ГО чем если бы это были бы моносчета, то есть чистый счет ФОРТС

в отчете ОТткрытие рисует две цифры:

надо бы заблокировать согласно требованиям НДЦ 2 млн

ну а мы же заблокировали у вас 3 млн, вот такие мы молодцы

А деньги — это всегда ресурс, который можно разместить под%

DrugGoracio, про то и речь

поэтому я и хотел сменить с ебс на чистый фортс

но теперь надо прокурить можно ли у них фучи под залог офз безкоштовно гонять

Ну что за бред. На едином счете для кпуров, сбербанк берут в обеспечение с коэффициентом 0.4:

Газпром и норникель — с тем же коэффициентом 0,4:

Возможно ГО считается по другому, но я как-то всегда считал, что в отчёте ГО=заблокированные средства.

Собственно из обсуждения с рисками этой ситуации я и узнал о существовании указания ЦБ 5636 и разобрался в его математических хитросплетениях. В итоге договорились, что о своем увеличении риски будут предупреждать, а к авторам с КПУР клиентов с КСУР мы подключать не будем.

Как по мне, лучше всё-таки торговать на раздельных площадках (имел опыт и там и там). Закинул дс на срочку и торгую по биржевому ГО, плюс в своё время в том же БКС подключал пониженное го, там в два раза срезают го для торговли внутри дня по самым ликвидным контрактам. По комиссиям за покупку/продажу контрактов для меня БКС пока самый адекватный брокер.

А так да, системно получается nnnd прав...

мыж именно это тут и обсуждаем

то что можно набрать внутри дня безпроцентно под залог офз фучей это понятно и не обсуждается

Зависит от брокера.

Только за отрицательную вармаржу, если пойдут убытки :)

То есть брокер объявит мне: «Ну да ОФЗ как-бы вроде твои, но они на нашем же счете в НКЦ и в залог их даем как-бы мы и, следовательно, мы предоставляем тебе зеркально российские рубли, за которые будь добр — плати процент».

Но это уже чистой воды неосновательное обогащение, нет?

Зависит от брокера, потому что единый счёт появился вроде как недавно, но многие брокеры по 10+ лет имеют свои в меру костыльные ЕДС, где они сами устанавливают правила.

Айти инвест, насколько я помню, изначально брал ОФЗ в залог, даже когда на сайте НКЦ их не было.

Поэтому уточнять нужно у своих брокеров.

Все то, за что брокер может брать деньги регламентировано

Как тогда называются те проценты, которые брокер берет у клиента в данном случае

«Брокерской деятельностью признается деятельность по исполнению поручения клиента (в том числе эмитента эмиссионных ценных бумаг при их размещении) на совершение гражданско-правовых сделок с ценными бумагами и (или) на заключение договоров, являющихся производными финансовыми инструментами, осуществляемая на основании возмездных договоров с клиентом (далее — договор о брокерском обслуживании).»

То о чем мы говорим — не маржинальное кредитование! Это иная байда, которая должна быть прописана в законе

Брокер не может например водкой торговать или перевозками заниматься

Так в Финаме и БКС на единых денежных счетах офз принимались в обеспечение всегда, а такие счета у них уже более 10 лет существуют. В Открытие-брокере, такие счета с осени 2016 г. и офз на этих счетах так же с 2016 г принимаются в обеспечение.

Про шорты — пару лет, к примеру брокер Открытие, дает шортить практически все выпуски 26 серии, но только их. Флоатеры (24,29 серии), линкеры (52-ые) — в шорт не дают.

А вот платил ли клиент деньги брокеру, за то, что собственные ОФЗ передавались в обеспечение НКЦ на срочном(!☝️) рынке? И ты понимаешь, что этот вопрос касается только(!☝️) срочного рынка? ОФЗ как обеспечение для покупки/продажи фьючерсов? ОФЗ как обеспечение любого другого сегмента финансового рынка — другая песня!

ну хз. может я что-то не особо понимаю.

4 слайд.

https://open-broker.ru/upload/upload-files/docs/unified-trading-account-21-11-2016.pdf

vsbar, так когда ты пишешь, что можно только(!☝️) внутри дня бесплатно ты имеешь в виду в том числе и рынок FORTS?

То что на всех других рынках ты за перенос позиций на след. день будешь платить % — это очевидно!

Интересует только FORTS!

с учетом открывашниных оговорок он нахер не нужен

с такими оговорками от него толку как от козла молока

Комиссия была пару лет (2016-2019 г.), когда они только ввели ЕБСчета, уже несколько лет за перенос позиции (которая взята на фортсе под обеспечение офз, акций, валюты) через ночь — брокер Открытие комиссию не берет.

nnnd, \\уже несколько лет за перенос позиции (которая взята на фортсе под обеспечение офз, акций, валюты) через ночь — брокер Открытие комиссию не берет\\

то есть ситуция: у меня на счету ЕБС 1 млн, купил на миллион офз и купил на миллион фуч на золото

и 18% не буду платить овернайтовые?

кто то в реале эту схему пробовал?

astray, слушай, а ты где вообще слышал, что положение «перенос позиции через ночь» применялось бы к FORTS?

Просто соединяя эти два института ты сам создаешь в голове путаницу)

года два назад положение перенос позиций через ночь ночь под 18% под залог офз на срочном ынке мне озвучил личный менеджер финама

+ почитав все что смог снова почитать открытие использует этот термин в своем живом журнале для фортс

я в принципе привык полагаться на адекватный клиентский опыт, но тарифы на 2022 говорят мне об обратном — как была (грубо 30% год, и потом снижали до 20), так и осталась (0,1%/дн):

— это 2022, попозже запощу редакцию 17 и 23

были времена («до ЕДП», где-то с 14… 15го), голубой брокер тоже на право-налево не давал fx под маржу (акцульки тогда вообще не давал):

принимал валюту только с нижним порогом счета от 50k (ну или если знал что клиент столько может поставить «в моменте») и лимит на покрытие рублями — не менее 10% ГО на экспоже.

з.ы.

Тогда его еще терпели средние «институциональные арбитражеры» )))

это есть что брокер вроде принимает нестандартное добро (акции, облигации, металлы, ин валюту) в обеспечение, но берет проценты как будто взаймы предоставляет рубли

DrugGoracio, для открытия позиций на forts. Если ситуция такая: у меня только ликвидные ОФЗ в портфеле и вообще нет рублей или других активов.

Могу ли я купить фьючей и не платить брокеру за заем средств 18% годовых каждую ночь.

Но для чистоты эксперимента у тебя должно быть ОФЗ с избытком! Потому что при появлении отрицательной вариационной маржи при условии, что твоих ОФЗ хватает для обеспечения «впритык» у тебя формируется отрицательная денежная позиция и ты вновь начинаешь платить % на эту сумму накопленной вариационной маржи.

я кстати так и не понял:

имеет ли кто то РЕАЛЬНЫЙ опыт работы на срочке под залог офз,

чтобы при этом в отчете РЕАЛЬНО не бралось 18% за овернайт фучей?

автор что нибудь понял из полемики?

А берет или нет — надо скачивать отчет брокера и считать

это получается надо самому создавать модель такую на счете и смотреть

на лабике 40 тыщ юзеров и никто на практике это не применял

Но, как принцип, изложенный в разъяснениях регулятора — не должен

вошел на все депо в офз

оставил только 2 тыс свободных под вариацию

и взял 1 контракт ри с го 29 тыс

в итоге стали брать процент за перенос овернайт этого коня на эту сумму -12 р

это получается что берут 16% годовых за плечо, схема озвученная АГ не работает, открытие проверять не стал. там уж сто пудов значит не работает если не работает даже там где сказали что работает

А в демарко там счёт ведёт сам Финам, а значит он рисованный, а значит ему доверия нет и его словам что с него не берут процент тоже доверия нет.

Злой был просто из за того что что неделю выстраивал комбинацию проверки, чтобы был и ебс и то и сё, ждал прохода т+1 на втаренных под завязку офз. И в итоге увидел шляпу))

Короче вы в эту неделю просто источник каких то фейк ньюз и залипух))

А. Г., \\ОФЗ являются залогом под кредит. А %% за кредит начисляются.\\

офз дают 8%, и под них взять кредит под 16%- пизнесс по русски )

ох уж этот ушлый финамовский демарко :-(

p.s. в прошлом топике с двойным фейком по гп

1) акции не более 1500 на ваучер

2) акции давали не круглым числом

не успел воткнуть камент почему на самом деле продлили ваучеры и как вообще во времени выкатили гп на аукцион

потому как из вашего топика, я так понял вы совершенно не в материале, и не поняли, что там на самом деле произошло

а я как раз следил за ВСЕМИ аукционами

но раз топик удален то уже и ладно

в идеале конечно мне надо было бы самому топика написать на эту тему, благо у меня в конвертах есть все пруфы с тех лет

и выписки из реесторов, тогда была именно бумажная выписка на матричном принтере

и кое какие акции в пумажном виде, всяких шлаков

но я пока в кругосветке )

Я примерно тем же занимаюсь с «синтетикой»

smart-lab.ru/blog/423366.php

А что касается ваучеров, то я там признал свою ошибку, как и тут с процентами на ГО.

так что в итоге? если у тебя на 8 рублей ОФЗ-шек и 2 рубля налом, то дадут тебе открыть позицию с ГО на 7-9 рублей без начисления процентов овернайт?

а 1-2 рубля мы держим под покрытие возможных убытков от вармаржи

Если цель — долго держать позу во фьюче

Полтора года спустя — https://www.finam.ru/publications/item/besplatnoe-garantiynoe-obespechenie-pod-zalog-ofz-novye-vozmozhnosti-dlya-investorov-20240918-1319/.

Кто-то уже успел попробовать? У меня не было счета и мне как новичку дали 30% годовых на первый месяц (плюс прибыль с акций, минус налоги), но с высокой комиссией. До проверки залога ОФЗ только через 2–3 недели руки дойдут.