Блог им. pesperit

Послания успокоили рынок, что дальше?

- 24 февраля 2023, 19:49

- |

Прошлую пятничную статью Дзен решил демонетизировать из-за якобы остросоциальной тематики выпуска. Что остросоциального в новостях про дивиденды компаний поддержка Дзена ответить не смогла.

Сделаем второй заход в ведении летописи происходящей действительности и напишем сегодняшнюю статью, ведь на прошедшей неделе были обращения аж двух президентов и одного генерального секретаря ЦК компартии Китая. При всем при этом оптимизм инвесторов на рынке растет. А знаете что еще самое стремное кроме 4 выходных подряд? Финансовый февраль закончился и сегодня нужно осветить еще и результаты инвестирования за весь месяц.

Сегодня я расскажу про эту и другие новости, а также о предстоящих дивидендах чтобы вы могли сделать выводы о том, акции каких компаний могут вырасти больше всего. Также я расскажу о моём инвестиционном портфеле.

Подписывайтесь на канал и ставьте лайк. А самые важные новости о том, какие компании объявили о своих дивидендах, быстрее всего выходят на канале в Telegram, подпишитесь.👍 По традиции начнем с новостей компаний.

НОВОСТИ

Холдинг «Газпром» рассматривает выход на новые рынки и в ближайшее время приступит к реализации новых крупных проектов строительства магистральных газопроводов. Наибольшие перспективы компания видит на азиатском рынке. Более половины из 20% прироста мирового потребления газа к 2040 году обеспечат страны Азиатско-Тихоокеанского региона, а локомотивом роста будет Китай, отметил глава «Газпрома» Алексей Миллер.

Прогноз: дивиденд ₽9.16, отсечка 07.04.2023, ДД 5.9%

Совет директоров «Татнефти» 27 февраля обсудит вопрос о создании представительства компании в Турецкой Республике. Более подробной информации компания пока не представила. Летом 2021 года «Татнефть» подписала с Минпромторгом Турции меморандум о сотрудничестве в нефтехимии. Документ предусматривает меры государственной поддержки со стороны турецкого правительства в случае совместной реализации проектов.

Прогноз: дивиденд ₽8.17, отсечка 29.06.2023, ДД 2.6%

Совет директоров «Россети Урала» одобрил приобретение электросетевых активов «Фортума» в Озерске Челябинской области. Стоимость сделки оценивается в ₽250 млн. Для её совершения компании потребуется получить разрешение правительственной комиссии. Приобретение активов является частью реализации государственной задачи по консолидации электросетевых активов в соответствии с «Энергетической стратегией страны на период до 2035 года», отметила пресс-служба компании.

Прогноз: дивиденд ₽0

Совет директоров «Русала» по инициативе SUAL Partners созвал внеочередное собрание акционеров на 27 марта. В повестке дня вопросы о предоставлении SUAL доступа к документам и информации о стратегической цели и финансовом эффекте сделок по приобретению «Русалом» пакетов акций «РусГидро». Собрание акционеров таже рассмотрит вопрос о внесении изменений в устав компании в целях применения к ней положений закона об акционерных обществах.

Прогноз: дивиденд ₽0

На Северо-Русском месторождении «Новатэка» при проведении сварочных работ в цехе регенерации метанола произошел взрыв газовоздушной смеси, в результате двое рабочих погибли, один пострадал. Северо-Русское месторождение находится в Тазовском районе Ямало-Ненецкого автономного округа, добычей на нем занимается «Новатэк-Таркосаленефтегаз». Годовой проектный уровень добычи составляет 5,7 млрд куб. м природного газа и 700 тыс. тонн газового конденсата.

Прогноз: дивиденд ₽58.04, отсечка 03.05.2023, ДД 5.6%

Кикшеринговый сервис Whoosh запустит функцию аренды электросамокатов в 10 новых локациях в России и СНГ в новом сезоне 2023 года. Компания также рассматривает выход на рынки Армении, Грузии и Узбекистана. На конец прошлого года Whoosh был представлен в 40 локациях в России и СНГ.

Кроме того, Whoosh планирует выплатить дивиденды осенью 2023 года, сумма будет определена на основании отчетности за первое полугодие. Поскольку бизнес кикшеринга является сезонным, то и решение вопроса о дивидендах предполагается принимать по итогам сезона, большая часть результатов которого будет отражена в полугодовой отчётности, пояснил финансовый директор компании Александр Синявский.

Согласно дивидендной политике, размер выплат зависит от соотношения Чистого долга к EBITDA: Чистый долг/EBITDA не более 1,5х — 50% от чистой прибыли, Чистый долг/EBITDA более 1,5х, но не более 2,5х — 25%, Чистый долг/EBITDA более 2,5х — дивидендов нет. Согласно отчету за 9 месяцев 2022 г., показатель Чистый долг/EBITDA составил 0,9х.

Мосбиржа по рекомендации экспертного совета по листингу решила провести делистинг акций и облигаций OR Group. В список исключаемых бумаг также вошли акции «Медиахолдинга», «Городских Инновационных Технологий» и «ИНВЕСТ-ДЕВЕЛОПМЕНТ». Последним днём торгов станет 16 мая 2023 года.

Прогноз: дивиденд ₽0

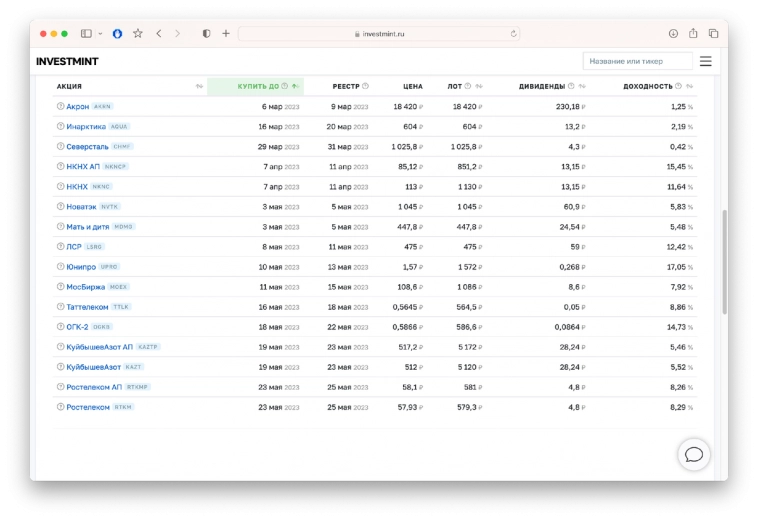

Давайте теперь посмотрим на предстоящие дивиденды и далее перейдем к моему портфелю, а тех кто дочитает до конца ждёт приятный бонус.

ДИВИДЕНДЫ

Объявили: –

Отказали в выплате: –

Утвердили: –

Не утвердили: –

Новыми объявлеными дивидендами прошедшая торговая неделя нас не порадовала, однако кроме уже известных нам дивидендов есть компании, которые еще не объявляли о своих дивидендах, но аналитики предполагают, что следующая тройка компаний может обладать максимальной дивидендной доходностью по возможной предстоящей выплате, а именно:

- Юнипро, ДД 17%

- НКНХ ап, ДД 15.5%

- ОГК-2, ДД 14.7%

Пишите в комментариях дивиденды каких компаний вы ждете больше всего, а я напомню, что зарабатывать на дивидендах можно покупая акции на выходе сущфактов, после которых цена как правило начинает расти вплоть до даты отсечки. А чтобы купить вовремя и не пропустить весь рост, необходимо быть в курсе новостей по дивидендам, которые публикуются на канале в Telegram, подпишитесь.👍

Перейдем к портфелям

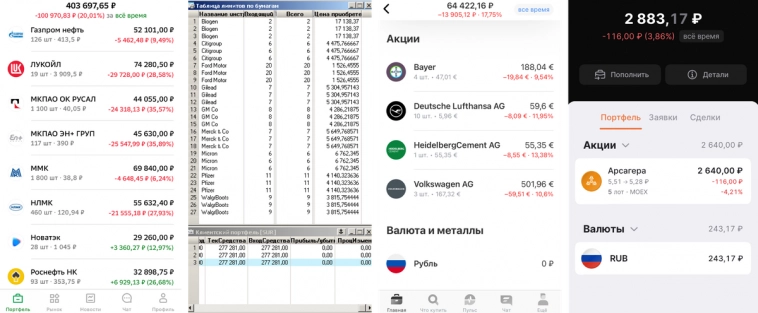

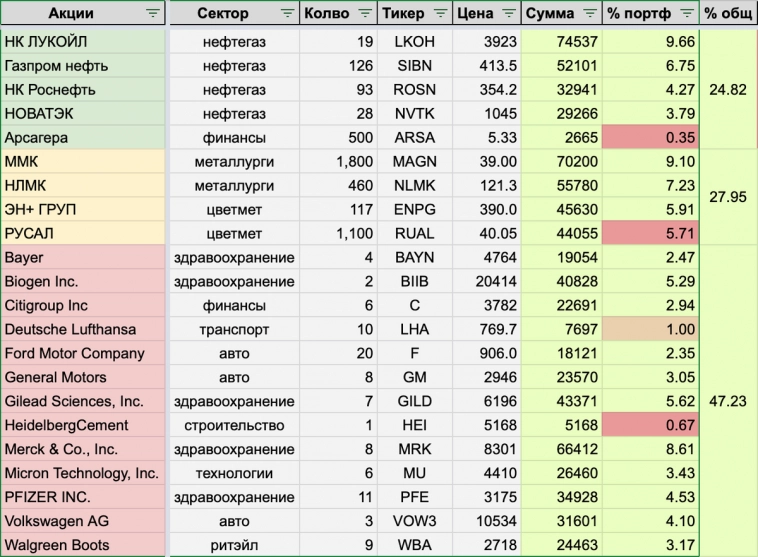

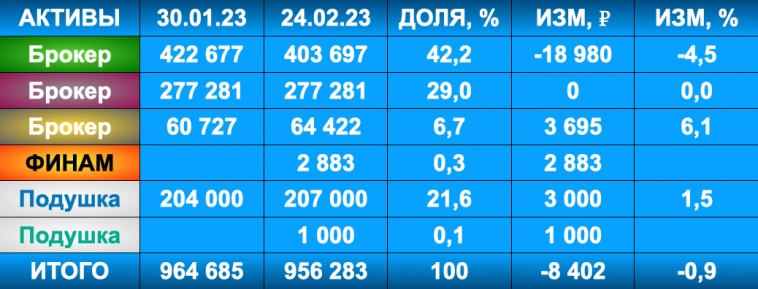

Мои счета представлены у нескольких брокеров. Портфель состоит из акций компаний, которые недооценены рынком по фундаменталу, многие платят хорошие стабильные дивиденды и имеют понятную долгосрочную стратегию бизнеса. Акции разделены на условные блоки и распределены в зависимости от капитализации.

На неделе я произвел очередное пополнение счета у брокера Финам на 1000 рублей и продолжил покупать акции УК Арсагера. Покупая акции УК Арсагера, я вкладываюсь в бизнес компании в виде получения комиссий за управление фондами, а также сам капитал компании, вложенный в те же акции почти в тех же пропорциях. Всего компанией выпущено 123 817 165 акций, поэтому сейчас мне принадлежит 0.000404% всей компании.

Почему я делаю это через брокера Финам? Ну хотя бы потому, что у них сейчас проходит классная акция «Финам бонус 2.0» при которой можно получить за регистрацию до 2500 бонусов для вывода на брокерский счет. Все еще нет счета? Тогда вам ссылка на саму акцию, регистрируйтесь пока не кончилась.👍

Что же касается других брокеров, то я хочу извлечь оттуда все деньги чтобы досрочно гасить ипотеку. Пока я продолжу получать дивиденды и списывать на их размер убытки в наименее просевших акциях. На следующей неделе я скорее всего продам ММК (если они не объявят о дивидендах), далее все акции кроме акций Арсагеры перейдут из зеленого блока в желтый блок. После этого с апреля я начну продавать по 5 лотов плюсовых акций (сейчас это Новатэк и Роснефть, если они не объявят к тому времени дивиденды), а потом продолжу продавать минусящие.

А пока мы перейдем к результатам инвестирования

27 и 28 февраля у нас будут относиться к мартовскому периоду, поэтому можем подводить итоги финансового февраля 2023 года. Рынок довольно позитивно воспринял послание президента, мы видим положительную динамику по зеленому брокеру, учитывая то, что в начале месяца были проданы все акции М.видео. Отсюда делаем вывод, что рост остальных акций несколько превысил выведенную сумму минуса. ЕС так и не смог договориться насчет 10-го пакета санкций, да и смысл ограничивать последние банки из ТОПа и обрубать себе атомную промышленность с доходами от алмазов.

В чате для акционеров и клиентов Арсагеры зашел разговор о том, а можно ли взять и напечатать себе рубли взамен замороженных средств. Себе напечатать, а там сказать мол свои еврофантики можете оставить себе. Но у этой концепции конечно есть несколько минусов. Приведу наиболее интересное на мой взгляд мнение:

Основу стоимости любой валюты составляет стоимость производимых в стране товаров и услуг. А вот эмиссия вторична, она нужна для того, чтобы балансировать интересы социальных групп как внутри страны, так и во вне. Иными словами, чем больше общая стоимость производимых товаров и услуг, тем богаче страна, тем больше хотят купить у нее и тем крепче у нее валюта. Если спроса на то, что производит страна недостаточно. то валюта страны обесценивается. А для того, чтобы ограничить обесценивание товаров внутри страны и сохранить спрос необходимо постоянно увеличивать количество внутренних денег.

А выход из этой ситуации не в печатании денег, а в увеличении потребления ресурсов внутри страны. Иными словами, вместо экспорта газа увеличить его внутренне потребление, вместо экспорта нефти увеличить ее внутреннюю переработку и потребление нефтепродуктов. Так же железа, цветных металлов и угля, продуктов питания. То есть развивать внутренний рынок.

Зачем мы пытаемся продавать сырье в Китай, Индию и. т. д. по бросовым ценам? Нужно увеличивать внутреннее потребление и переработку, снижать цены на энергию внутри страны и стимулировать тем самым создание сложных товаров с высокой степенью вложенного труда. Но для всего этого нужна политическая воля.

Кстати продавая нефть и газ с дисконтом в половину стоимости в Индию и Китай мы снижаем инфляцию в Европе и США, поскольку продукты переработки идут в Европу и Японию. Европа не случайно сделала потолок, тем самым она снижает стоимость топлива для себя попутно обогащая экономику Индии и других дружественных ей стран.

И не вижу я выхода из этой ситуации… Вернемся к брокерам.

Розовый брокер стабильно никак. Это кладбище замороженных иностранных акций в рублях.

По желтому брокеру осталась евровая заморозка. Там начали адресно приходить отказы в разблокировке активов, желтый брокер молчит.

Финам с акциями Арсагеры после пампа третьего эшелона на прошлой неделе показывает некоторое снижение. Ну и прекрасно! Это значит, что на новой неделе я куплю следующую партию акций еще дешевле) Они так-то и должны стоит дешевле по фундаменталу. Но я верю в компанию и буду дальше инвестировать в ее акции.

За прошедшую неделю размер моей подушки продолжил прирастать, так как я хочу в течение года дорастить ее размер до 250 000 рублей. Но подушек временно стало 2, это из-за того, что я на прошлой неделе описывал историю своих похождений в банк ТКБ. Они все таки дали мне ответ касательно лимитов переводов – это сумма в 500 000 рублей в месяц без комиссии с карты на карту. Дам им шанс, 28 февраля перекину подушку из загнивающего Открытия в мутный ТКБ.

А я продолжаю досрочно гасить свою ипотеку с уменьшением Размера платежа чтобы выгода от погашения стремилась к 100% доходности. Текущие результаты говорят о том, что при погашении каждой 1000 рублей сверх платежа, мне не нужно дополнительно еще зарабатывать 984 рубля для оплаты процентов. Уже как второй месяц живу с мыслью, что отправляю деньги сверх лимита на погашение, а результат каждый раз смешной. А хотелось бы р-р-раз и чтоб минус 2, 3, 5 тысяч с ежемесячного платежа, а получается минус 5, 10, 40 рублей))

За обозначенный период мне пришло 0 рублей дивидендов и новых дивидендов особо не объявлено. Газпром и ММК у нас на очереди, могут порадовать отсечками в апреле, а Новатэк уже скорее всего отсечется в мае.

Ну а на следующей неделе нас ожидают новые новости компаний. Обязательно проверьте, что уже подписались на канал и поставили лайк. Оставайтесь на канале, не прощаюсь с вами, удачи в инвестициях.

- ✅Зарегистрируйтесь в Акции «Финам бонус 2.0» и получите до 2500 бонусов для вывода на брокерский счет.👍

теги блога DIVIGRAM ИНВЕСТИЦИИ

- 5g

- аванс

- авто

- акции

- акции роста

- акции США

- Алроса

- анализ

- аналитики

- арсагера

- атон

- АФК Система

- банки

- баффет

- башнефть

- брокер

- брокеры

- бюджет

- ВСМПО-АВИСМА

- ВТБ

- ВТБ Брокер

- выкуп акций

- Газпром

- ГМК Норникель

- делистинг

- Детский мир

- дивиденды

- дивиденды 2020

- допэмиссия

- инвестидеи

- инвестиции

- инвестиции в недвижимость

- Индекс Московской Биржи

- инструкция

- Интер РАО

- ИНТЕР РАО ЕЭС

- интеррао

- коронавирус

- кредит

- криптобиржа

- криптовалюта

- криптовалюта как заработать

- КТК

- Кузбасская Топливная Компания

- личный бюджет

- Лукойл

- М.Видео

- Макдональдс

- Мвидео

- мосбиржа

- Московская биржа

- МТС

- налог

- Нефтехимия

- Новатэк

- облигации

- Окей

- отчеты

- оффтоп

- Пик

- ПИК СЗ

- планирование

- полюс золото

- портфель

- портфель акций

- прогноз по акциям

- промсвязьбанк

- разбор

- распределение

- расчет

- РБК

- русал

- Русгидро

- санкции

- сбербанк

- Сбербанк брокер

- совет директоров

- Совкомфлот

- СПб

- сталевары

- статистика

- схема

- США

- тарифы

- таттелеком

- тинькофф инвестиции

- топ 10

- топ акций

- торговые сигналы

- трейдинг

- фармсинтез

- фонд

- Фосагро

- фундаентальный обзор

- халва

- целеполагание

- цели

- Черкизово

- Юнипро

- ЯТЭК