Блог им. CaptainAlbinos

Новые налоги на НПЗ или расчеты Alfa Wealth

- 24 июля 2022, 11:38

- |

Демпфер и нефтяные компании

В начале июля мы снизили долю некоторых нефтяных компаний в фондах на российские акции. Объясню логику принятия этого решения и причем здесь демпфер.После истории (https://t.me/alfawealth/1048) с Газпромом стало понятно, что следующий огород, куда может прилететь «камень» (в виде повышения налогов и других способов изъятия прибыли) – это нефтянка. И вот, 14 июля Президент подписал закон, предусматривающий корректировку демпфирующего механизма для цен на бензин. Этот закон в текущих условиях «подрезает» доходы нефтяников.

Совокупные демпферные выплаты в пользу нефтяных компаний сократятся примерно на 160 млрд руб/квартал → значит совокупный квартальный доход нефтяных компаний снизится на ту же сумму. Пока предполагается, что данные изменения будут действовать до конца текущего года.

Потеря 160 млрд руб для российских нефтяников не выглядит проблемой. НО, если представить себе, что указанные изменения будут пролонгированы на следующий год, то при средней отпускной цене на нефть для российских компаний в $80, потери от недополученного за год бензинового демпфера в 640 млрд руб. (160 млрд * 4 квартала) составят примерно 10% от совокупной EBITDA российских нефтяных компаний. А это уже серьезно.

Изменения могут быть пролонгированы, потому что бюджет (http://publication.pravo.gov.ru/Document/View/0001202012080106) на 2023 год планируется дефицитным (в 1,1% от ВВП). Если сэкономить на демпферных выплатах 640 млрд рублей, то это «закроет» почти 3% расходной части бюджета и ощутимо сократит дефицит. Полагаю, соблазн продлить ограничения на следующий год довольно велик.

И ещё. Судя по публикациям в деловых СМИ, первоначальная инициатива Минфина заключалась в полном обнулении демпфера. А эта мера может стать критичной для некоторых отечественных нефтедобытчиков.

Как демпфер сказывается на доходах нефтяников

Есть компании, доходы которых сильно зависят от демпферных выплат. Больше получают те нефтяные компании, у которых велика доля переработки (в % от нефтедобычи) и значительна доля поставок топлива на внутренний рынок:1. Газпром нефть перерабатывает около 60% своей нефтедобычи в России и реализует 70% нефтепродуктов на внутреннем рынке. Доля демпфера в EBITDA ≈ 40%,

2. Лукойл, доля демпфера в EBITDA ≈ 35%,

3. Татнефть ≈ 30%,

4. Роснефть ≈ 15%,

5. Сургутнефтегаз ≈ 10%

Сургутнефтегаз наименее чувствителен к изменениям в демпфирующем механизме из-за низкого отношения объёмов переработки к нефтедобыче и экспортной направленности своего нефтеперерабатывающего сегмента.6. Татнефть — уникальный случай. У неё не самая высокая доля демпфера в доходах, НО: её EBITDA вообще на 90% состоит из налоговых льгот. Помимо демпфера компания получает преференции за счёт «обратного акциза», льгот на добычу высоковязкой нефти и льгот в связи с применением НДД (https://www.nalog.gov.ru/rn77/taxation/taxes/ndd/).

Учитывая вышесказанное, наши портфельные управляющие после новостей об отмене дивидендов по Газпрому сократили позиции в Татнефти и Лукойле, меньше — в госкомпаниях с сильными лоббистскими возможностями (они могут влиять на принятие решений в свою пользу) — в Роснефти и Газпром нефти.

Источник: t.me/alfawealth/1072

Вначале немного прифигел, 40% демпфера в EBITDA Газпромнефти? 35% в ЛУКОЙЛе?

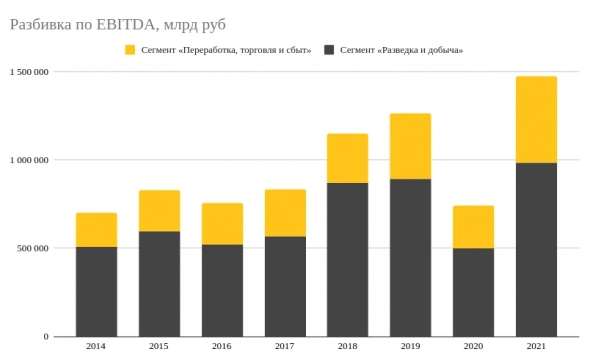

Вот как выглядит EBITDA в Лукойле с разбивкой по сегментам (добыча нефти и переработка с оптовой торговлей и заправками)

Как может ЛУКОЙЛ потерять 35% от EBITDA от обновления демпфера, если EBITDA пераработки (с опт торговлей и заправками) ниже 35% от общей EBITDA??

Особенно учитывая тот факт, что треть EBITDA переработки — это иностранный сегмент (иностранные НПЗ + трейдер Litasco) и под данный демпфер не попадает. Странно...

Учитывая, что чата у аналитиков Альфа банка нет — может хоть тут ответят, как они так посчитали

P.S. насколько я понял из закона — там нет никаких 640 млрд о которых пишет Альфа и диких потерях в переработке у нефтянников. Просто раньше демпфер платили исходя из разницы цен на Brent и внутренних цен (на переработанную нефть), сейчас будут платить исходя из разницы цен с экспортной ценой Urals (где появился дисконт). Понятно, что НПЗ получат меньше, но работать в убыток по EBITDA уж точно никто не будет — убивать переработку и нефтехимию в текущей ситуации выглядит идиотизмом, хотя и нефтепродукты на экспорт продавать нынче сложно (Европа не берет, приходится гнать в ОАЭ и Саудовскую Аравию).

В целом закон справедливый, как они тут насчитали 160 млрд в квартал, когда цена на нефть прыгает на 10% в день вместе с курсом рубля — непонятно.

Что думаете?

- 24 июля 2022, 13:37

- 24 июля 2022, 14:51

- 24 июля 2022, 14:39

- 24 июля 2022, 19:11

теги блога Олег Кузьмичев

- Alibaba Group

- Baidu

- BP

- buyback

- chevron

- En+

- Exxon Mobil

- globaltrans

- Goldman sachs

- IMOEX

- IPO

- Mail.ru Group

- Ozon

- PetroChina

- S&P500

- schlumberger

- Shell

- Total

- Vipshop Holdings

- X5

- акции

- Алроса

- Арсагера

- Банк России

- банк санкт-петербург

- банки

- брокеры

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК НорНикель

- ДВМП

- демпферные выплаты

- дивиденды

- доллар рубль

- ежедневный анализ

- Ежедневный обзор

- заблокированные активы

- Индекс ММВБ

- Индекс МБ

- иностранные акции

- интервью

- интеррао

- инфляция

- инфляция в России

- итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- комментарий

- конфасмартлаба

- конференция смартлаба

- лукойл

- Магнит

- Максим Орловский

- ММК

- мобильный пост

- Мосгорломбард

- Московская Биржа

- нерезиденты

- Нефть

- НМТП

- новатэк

- обзор рынка

- облигации

- ОЗОН Фармацевтика

- Олег Кузьмичев

- отчетность

- отчеты МСФО

- отчеты РСБУ

- ПМЭФ

- полиметалл

- прогноз компании

- прогноз по акциям

- рецензия на книгу

- Роснефть

- Русал

- Русгидро

- санкции

- сбербанк

- Северсталь

- Сегежа групп

- смартлаб премиум

- Совкомфлот

- СПБ биржа

- Сургутнефтегаз

- США

- татнефть

- тгк-14

- тинькофф банк

- Транснефть

- трейдинг

- Уоррен Баффет

- форекс

- ЦБ

- ЦБ РФ

- Шадрин

- Шадрин опять всех переиграл

- Яндекс