Блог им. hep8338

Состояние денежного рынка США и долларовой ликвидности

- 06 августа 2021, 11:39

- |

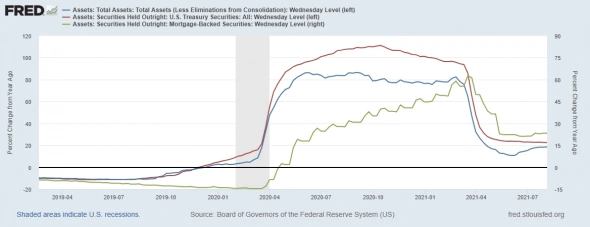

На неделе баланс ФРС снизился на 14 млрд долларов

Синяя линия — баланс ФРС от года к году.

Зеленая линия – годовая динамика баланса ценных бумаг, обеспеченных ипотекой.

Красная линия – годовая динамика баланса трежерис.

Все показатели стали в плоскость относительно прошлого года, т.е. темпы роста идентичны прошлогодним, ситуация по этому направлению сезонная, плюс охлаждение фазы делового цикла, поэтому ФРС и Минфин занимается перепозиционированием портфелей.

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

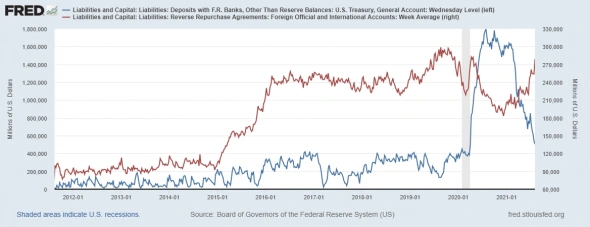

Синяя линия – счет Казначейства США в ФРБ (среднее за неделю). На текущей неделе счет еще сократился на 31 млрд долларов. Потолок по госдолгу так и не подняли, поэтому на рынке облигаций упало предложение трежерис на новых аукционах, при том, что ФРС стабильно выкупает – этот дисбаланс и надавил на ставки длинного края кривой доходности.

Красная линия – дневные РЕПО для нерезидентов, и на прошлой неделе спрос на доллары со стороны нерезидентов резко вырос, подойдя впритык к докризисным пикам. Очень важный момент поддержки для доллара.

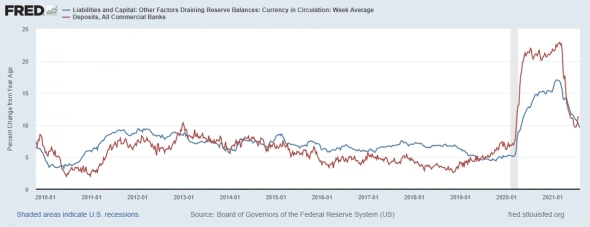

Важные компоненты денежного рынка, которые отображают разное состояние долларовой ликвидности разошлись в динамике: депозиты в коммерческих банках выросли на 97 млрд долларов, а наличка подросла на 2 млрд долларов

Синяя линия – показатель наличных денег в обращении, нанесен от года к году. На прошлые недели показатель продолжает снижаться относительно прошлого года, т.к. продолжает держаться эффект высокой базы.

Красная линия – показатель депозитов в финансовой системе США, в годовой динамике также показатель начал расти, несмотря на высокую базу прошлого года.

Такая ситуация с динамикой вышерассмотренных показателей локально поддерживает доллар

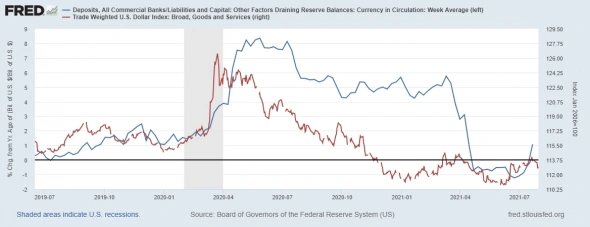

Синяя линия – это соотношение депозитов к наличным деньгам, показатель нанесен в динамике от года к году. По сути, если отбросить нюансы, то это один из денежных мультипликаторов. И мы видим, что показатель уверенно нарастет, что поддерживало доллар (красная линия).

Следующие данные будут весьма любопытными, т.к. доллар корректируется, и если мультипликатор и дальше будет расти, то это к перспективам роста доллара.

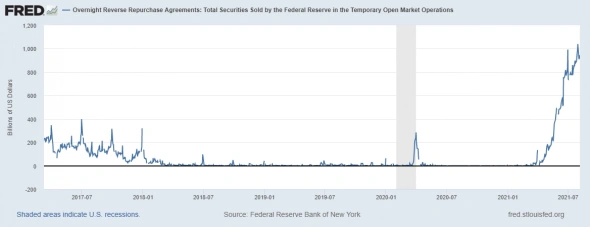

Избыточная ликвидность продолжает утекать обратно в ФРС, но во вторую половину недели отошла от исторического максимума

Судя по динамике данного показателя и слабого кредитования, экономика США продолжает страдать от избытка ликвидности. Все больше членов ФРС за сворачивания QE уже этой осенью.

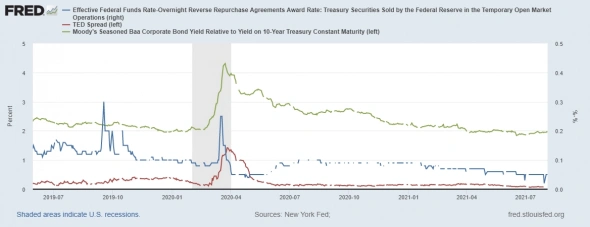

По традиции перейдем к обзору дифференциалы ставок

Синяя линия – самый главный, на мой взгляд, дифференциал на рынке ставок, это разница между ставкой по избыточным резервам и рыночными ставками, показатель остается на докризисных минимумах, сигнализируя о мягких кредитных условиях, т.е. рыночная ставка против учетной остается низкой.

Красная линия – это ТЕД-спред, отображающий спрос на ликвидность на международном рынке в Лондоне (Libor), показатель также на предкризисных уровнях, т.е. долларов на международном рынке в избытке.

Зеленая линия – это разница между доходностью корпоративных 10-летних облигаций и соответствующих трежерис, ситуация на рынке корпоративного долга на прошлой неделе без изменений, что обусловлено локальной остановкой роста спроса на длинные трежерис – долговой рынок переваривает перспективы.

Закроем обзором взглядом на ожидаемую инфляцию и ее динамику на текущей неделе, и на ситуацию с индексом S&P500

Синяя линия – это ожидаемая инфляция и мы видим, что на уходящей неделе показатель снова снизился, и это вполне объясняется риторикой ФРС.

Красная линия – котировки широкого рынка, фондовый рынок США целиком и полностью детерминирован рефляционными ожиданиями, весьма внушительная дивергенция накопилась между показателями, что несет повышенный риск для рисковых активов.

ВЫВОД

Денег в системе все еще очень много, такая ситуация больше не поддерживает рефялционные настроения и инфляционные ожидания остаются слабыми. ФРС еще продлили бычий праздник, им приходится нелегко, поэтому действовать регулятор будет крайне аккуратно, на текущий момент, уже «подстелили соломку» в виде двух программ по суточным РЕПО.

Ситуация на рынке трежерис начала стабилизироваться, после внушительной тряски из-за дисбалансов между действиями ФРС и Минфина, но вполне уверен, что ставки вернутся к росту, как только ФРС начнет сворачивание QE, а Минфин начнет наращивать объемы аукционов.

По доллару складывается благоприятная ситуация для роста, т.к. спрос со стороны нерезидентов и смещение ликвидности в сторону сбережений, смещает баланс спроса/предложения, даже без учета перспектив сворачивания QE. Также любопытный момент со счетом Казначейства, он подходит к лимитному уровню на текущий год, и Минфин с осени начнет новый виток займов, для пополнения счета. Вообще, если такая ситуация со спросом продержится до конца года, а ФРС начнет сворачивать QE, то появится дефицит доллара – этот сценарий весьма вероятен.

----------------------------------------------------------------------------

За оперативной информацией по финансовым рынкам приглашаю всех желающих в свой канал Телеграмм: https://teleg.run/khtrader

Мой канал Ютуб http://www.youtube.com/c/ЕвгенийХалепа в котором по выходным выкладываю еженедельные прогнозы финансовых рынков.

- 06 августа 2021, 11:52

теги блога khtrader

- Brent

- cfd

- cl

- dx

- eur

- forex

- fx

- gdx

- GLD

- Gold

- NASDAQ

- QE

- S&P500

- UKOIL

- Urals

- USOIL

- WTI

- XAU

- австралиец

- акции

- аналитика

- биржа

- биткоин

- брент

- брент лонг

- валюта

- валютный рынок

- валюты

- газ

- Госдеп

- деловой цикл

- Денежная база

- денежная масса

- денежная масса. денежная база

- денежный рынок

- Деньги

- долговой рынок

- доллар

- Доллар рубль

- доллар. валюты

- драгметаллы

- евро

- ЕЦБ

- золото

- инвестиции

- инфляция

- йена

- канадец

- кредитный цикл

- кризис

- криптовалюта

- кросс-курсы

- лайт

- ликвидность

- М0

- М2

- макроэкономика

- межрыночные связи

- межрыночный анализ

- ММВБ

- монетаризм

- монетарная политика

- Нефть

- Облигации

- опционы

- реальная ставка

- ртс

- рубль

- сипа

- сишка

- СМЕ

- спекуляции

- ставки

- США

- технический анализ

- товарный рынок

- товары

- торговые идеи

- торговые сигналы

- трединг

- трежерис

- трейдер

- трейдинг

- финансовый анализ

- финансовый прогноз

- финансовый рынок

- финансы

- фондовый рынок

- форекс

- франк

- ФРС

- фундамент

- фундаментальный анализ

- Фунт

- фьючерсы

- Халепа

- ХКТ

- ЦБ

- экономика