Блог им. CaptainAlbinos

Транснефть: есть ли деньги в трубе

- 16 октября 2020, 12:50

- |

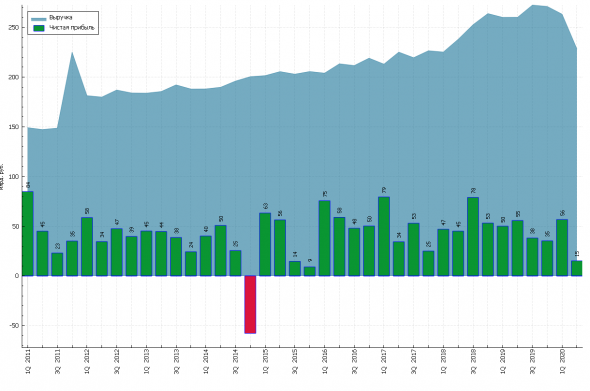

В то время, пока отечественные и зарубежные нефтяники пробивают очередное дно по стоимости (все кроме Роснефти и Saudi Aramco), посмотрим, что происходит в одной из крупнейших трубопроводных компаний в мире – компании Транснефть. Кстати, сегодня у них дивидендная отсечка в виде 11612 рублей (6.9% чистыми от вчерашней цены префов). Посмотрим на показатели компании в разрезе кварталов:

Вполне неплохо прошли ковидный 2 квартал, учитывая резерв в 21 млрд убытка (отразилось в чистой прибыли) из-за обесценения активов (недозагрузка нефтепровода). Без резерва прибыль была бы больше, чем год назад!

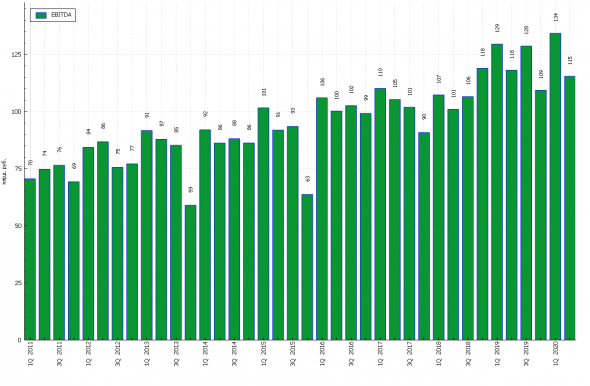

EBITDA пока что в безопасности.

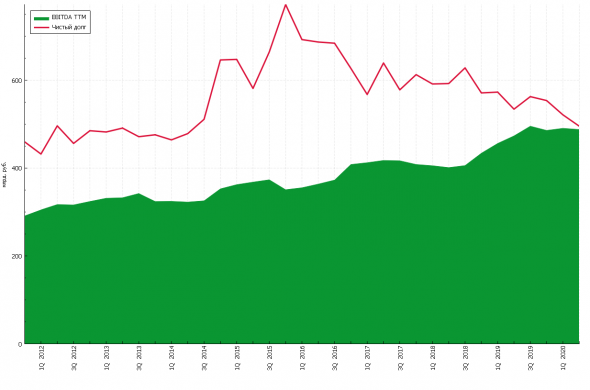

Долг снижается, учитывая текущие процентные ставки, из денежного потока компании он кушает немного.

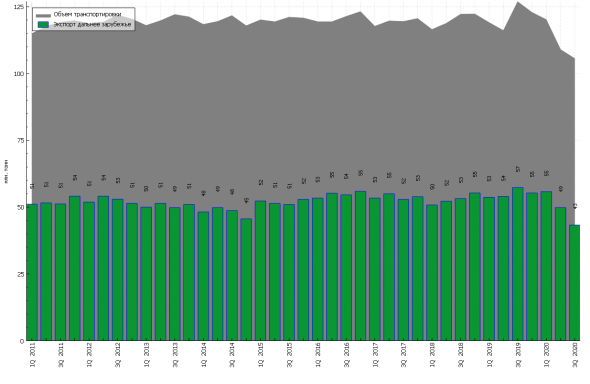

Посмотрим на объемы прокачки нефти из операционных результатов за 9 месяцев и примерно прикинем сколько будет выручки и EBITDA в 3 квартале.

Выручка припадет относительно 2Q минимум на 5% за счет снижения объемов перекачки, но на самом деле больше т.к. экспорт к/к (самые длинные цепочки из труб) упал более чем на 10%. Если смотреть г/г экспорта по трубам, то падение на 24%.

EBITDA, а за ним и чистая прибыль припадет значительнее, т.к. издержки сильно сократить не смогут (почти 60% — З/П и прочие постоянные расходы). Порты конечно помогают с их адской рентабельностью в 70% из-за стоимости услуг в долларах, но и там объемы перевалки упал серьезно (больше чем на 30%).

От отечественных нефтяников радужного 3 квартала ждать точно не стоит.

Выводы.

Из минусов:

1) Акция дорогая для массовых ритейл инвесторов (140000 р не каждый может выложить для диверсифицированного портфеля);

2) Обещанный сплит акций (уменьшение цены за 1 шт) и байбек (были планы по выкупу 10% АК префов) откладывается до лучших времен.

3) Сильное снижение прокачки из-за сокращения ОПЕК + сокращения спроса в экспорте ударит по финансам компании в ближайшие пару лет. Основные затраты составляют ЗП (вряд ли увидим снижение).

4) 3 квартал 2020 будет очень слабым, видно по операционным показателям, как упал экспорт нефти (самые длинные расстояния для прокачки), соответственно выручка припадет, еще больше припадет прибыль для выплат дивидендов (возможны опять списания!);

5) Компания мечтает платить мало дивидендов (предлагали в этом году рассрочку на 3 года (это интересно как??)).

6) Компания не расторгована в индексах (из MSCI выгнали полгода назад и туда ей уже не попасть из-за санкций), иностранных инвесторов там по минимуму.

Из плюсов:

1) Компания мегамонополист, тарифы устанавливает государство (недавно победили Сечина и установили повышение тарифов на 99% от инфляции каждый год), риски ухода цены акций в нулевую зону равны так же нулю. При этом, для государства это неплохой способ доить нефтяников (особенно частных) и заниматься перевалкой этих денег в бюджет РФ через дивиденды;

2) Компания (через префы) оценена дешевле собственного капитала почти в 2 раза. В 2017 была допэмиссия для внесения в УК Каспийского трубопроводного консорциума, E&Y оценили префы в 278 780 рублей!

3) Щербович из фонда UCP продал свой пакет привилегированных акций Транснефти в 2018 году дружественным структурам (считай сами себе, купил ЗПИФ Газпромбанка, основным вкладчиком которого является…сама Транснефть) по 176000 рублей 3 года назад.

4) Огромный ранее CAPEX уже закончен, все нефтепроводы и порты построены, было бы что качать. Все кап.затраты на текущий момент идут на ремонт и замену устаревших труб.

5) Если всё будет хорошо у спроса нефти из РФ – компания вполне себе может позволить платить солидные дивидендов из свободного денежного потока (было бы желание).

Покупал акции на распродажах по 130 000 рублей, но дальше без меня. Не стоит забывать про значительный риск в виде нападков Игоря Ивановича Сечина на тарифы Транснефти, но пока у руля Николай Петрович Токарев, на мой взгляд, тарифы в безопасности.

Спасибо за внимание.

теги блога Олег Кузьмичев

- Alibaba Group

- Baidu

- BP

- buyback

- chevron

- En+

- Exxon Mobil

- globaltrans

- Goldman sachs

- IMOEX

- IPO

- Mail.ru Group

- Ozon

- PetroChina

- S&P500

- schlumberger

- Shell

- Total

- Vipshop Holdings

- X5

- акции

- Алроса

- Арсагера

- Банк России

- банк санкт-петербург

- банки

- брокеры

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК НорНикель

- ДВМП

- демпферные выплаты

- дивиденды

- доллар рубль

- ежедневный анализ

- Ежедневный обзор

- заблокированные активы

- Индекс ММВБ

- Индекс МБ

- иностранные акции

- интервью

- интеррао

- инфляция

- инфляция в России

- итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- комментарий

- конфасмартлаба

- конференция смартлаба

- лукойл

- Магнит

- Максим Орловский

- ММК

- мобильный пост

- Мосгорломбард

- Московская Биржа

- нерезиденты

- Нефть

- НМТП

- новатэк

- обзор рынка

- облигации

- ОЗОН Фармацевтика

- Олег Кузьмичев

- отчетность

- отчеты МСФО

- отчеты РСБУ

- ПМЭФ

- полиметалл

- прогноз компании

- прогноз по акциям

- рецензия на книгу

- Роснефть

- Русал

- Русгидро

- санкции

- сбербанк

- Северсталь

- Сегежа групп

- смартлаб премиум

- Совкомфлот

- СПБ биржа

- Сургутнефтегаз

- США

- татнефть

- тгк-14

- тинькофф банк

- Транснефть

- трейдинг

- Уоррен Баффет

- форекс

- ЦБ

- ЦБ РФ

- Шадрин

- Шадрин опять всех переиграл

- Яндекс

Так получилось, что этот пост «задвинули» посты других авторов. Т.е. если, например, с разницей в 2 секунды будут размещены 6 разных постов, то самый первый из них уйдёт из списка на главной странице и сможет появиться в ленте только тогда, когда его намеренно перенесут модераторы или пост наберёт 16 «плюсов» (4 голоса).

охренеть! А ведь когда-то была возможность взять акцию по 7000 р.

1. А с чем связан убыток за 4-й кв. 2014г. ???

2. При повторении 2008г. где может быть минимум цены ??