Блог им. Marek

План Байдена по повышению корпоративных налогов должен снизить S&P500 примерно на 3 ½%

- 13 октября 2020, 18:28

- |

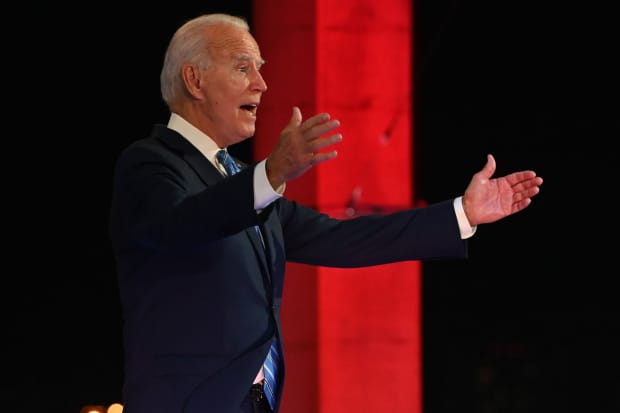

Кандидат в президенты от демократов и бывший вице-президент Джо Байден принимает участие в мероприятии NBC Town Hall в Художественном музее Переса в Майами, Флорида, 5 октября 2020 г.

(Фото Роберто Шмидта / AFP) (Фото Роберто Шмидта / AFP через Getty Images)

Я не хочу много писать о политике — отчасти потому, что это пенсионная колонка, а отчасти потому, что все, кажется, сошли с ума по этой теме.

Но до выборов остался месяц. Опросы указывают на демократическую зачистку (подробнее об этом чуть позже). Если это произойдет, что это будет значить для вашего 401 (k)?

Некоторые действительно разумные исследования на эту тему только что вышли из инвестиционного банка SG, также известного как Société Générale.

В двух словах: план Джо Байдена по повышению корпоративных налогов должен логически снизить стоимость S&P 500 SPX примерно на 3 ½% , -0.22%, они оценивают. Это примерно на 1000 пунктов ниже промышленного индекса Dow Jones DJIA, -0.26%, в настоящее время торгуется на отметке 28 600. С одной стороны, это потеря. С другой стороны, это примерно треть годовой прибыли.

В нынешней лихорадочной обстановке обе стороны, вероятно, могут процитировать это в ущерб своим оппонентам, что и делает его таким интересным (по крайней мере, для меня).

Стратег Софи Хьюн проводит нас по цифрам. Налоговый закон Дональда Трампа от 2017 года снизил ставку корпоративного налога с 35% до 21%. Джо Байден планирует снова поднять его до 28% (наряду с некоторыми другими техническими моментами).

Но на самом деле важна не столько общая ставка, сколько фактическая ставка, которую платят компании, утверждает Хьюнь.

По ее подсчетам, до снижения налогов Трампом компании из S&P 500 платили в среднем 26% налогов. Снижение налогов Трампом снизило его до 18%. Повышение налогов Байденом еще больше повысит эту цифру, но только примерно до 21%. Другими словами, он восстановит чуть меньше половины фактического снижения налогов.

Она спрашивает, должно ли это вызывать у акционеров «мурашки по коже»?

Что ж, это, вероятно, приведет к падению прибыли после уплаты налогов S&P 500 примерно на 4,3%, считает она. По ее словам, с учетом роста, который снизит оценочную «справедливую стоимость» SG для S&P 500 примерно на 3,6%.

Когда Трамп снизил налоги в конце 2017 года, добавляет она, прибыль на акцию после уплаты налогов подскочила примерно на 8%, а индекс S&P — примерно на 9%.

Конечно, есть некоторые предостережения. Хюнь отмечает, что инвестиционные фонды в сфере недвижимости имеют особый налоговый статус, поэтому она их исключила. Энергетические компании не платят больших налогов, потому что они теряют деньги вперёд. Регулирующие органы предписывают коммунальным предприятиям передавать потребителям любые налоговые изменения — может быть, это плохо для ваших счетов за электроэнергию, если налоги вырастут, но сделают изменения в значительной степени несущественными для ваших запасов коммунальных услуг. И SG, как это принято среди стратегов, исключает финансовые операции, такие как крупные банки, потому что они полностью отличаются от всего остального. (Например, то, что происходит с кривой доходности, повлияет на их чистую прибыль в следующем году намного больше, чем то, что происходит с предельными ставками корпоративного налога.)

И конечно, это только прогноз.

С другой стороны, этот простой анализ, безусловно, полезен для всех нас, кто является долгосрочными инвесторами, имеющими акции в 401 (k) s, IRA и так далее. Демократический захват, если он повысит корпоративные налоги в соответствии с предложениями, приведет к сокращению чистой прибыли корпораций и, следовательно, по логике, справедливой стоимости акций. Так что, с одной стороны, да, следует ожидать влияния: бесплатных обедов нет. С другой стороны, не стоит ожидать, что последствия будут катастрофическими. К разговорам о крахе (или подъеме) фондового рынка в результате победы демократов, вероятно, следует относиться с недоверием.

И, несмотря на общественное недоверие к средствам массовой информации, я не высказываю сторонников. С одной стороны, в прошлом я написал массу критики Трампа. С другой стороны, еще в 2018 и в прошлом году я был более чем счастлив указать, насколько хорошо фондовый рынок жил при Трампе. Я очень критически отношусь к СМИ, которые сообщают о «фондовом рынке Трампа» только тогда, когда дела идут плохо. Они ничего не делают для повышения собственного авторитета.

SPDR SPY, -0.22%, который отслеживает индекс S&P 500, вырос на 75% с момента избрания Трампа. Invesco S&P 500 ETF с равным весом RSP, -0.94%, который в равной степени отслеживает всех участников S&P 500, вырос на 49%. Индекс малой капитализации S&P 600 SML, -1.19% выросла на 34%. Все это хорошие цифры. Фондовый рынок процветал при Бараке Обаме и хорошо при Дональде Трампе. Удручает то, как много людей могут принять одну часть этого предложения, но не обе сразу.

Между прочим, незадолго до выборов в 2016 году я предупреждал, что победа Трампа может вызвать немедленный шок, как Brexit сделал с лондонским фондовым рынком. В этом я оказался (почти) совершенно неправ. Фьючерсы на Dow Jones Industrial Average упали примерно на 5% в ночь после выборов, но к утру ситуация полностью изменилась. Итак, посмейтесь над моим счетом.

Это показывает, среди прочего, глупость попыток предвидеть краткосрочные движения фондового рынка.

В долгосрочной перспективе S&P 500 дает доходность чуть менее 10% в год, поэтому падение на 3,6% было бы эквивалентом одной трети годовой средней прибыли. Ни в каком рациональном мире я бы не стал рассматривать продажу акций из своего портфеля, потому что я думал, что рынок может упасть на 3-4% в следующем месяце.

Конечно, есть и другие вопросы, включая возможное влияние на настроения, процентные ставки, торговую политику, правила и так далее. Но фактические предложения по корпоративному налогу, вероятно, не так важны для долгосрочных инвесторов.

В любом случае, насколько это вероятно? Многие опросы говорят о том, что мы смотрим на победу Байдена и победу демократов. Может они и правы. Но я научился не доверять опросам. Я был в Великобритании во время референдума по Брекситу в 2016 году, и опросы показали, что Брексит и раньше довольно последовательно проигрывал. Оказывается, многие просто лгали социологам. Брексит считался настолько социально неприемлемым, что они не признавали, что поддерживали его, даже по телефону с незнакомцем. За месяц до референдума один опрос показал, что Brexit проигрывает на 20 пунктов. Опрос накануне референдума показал, что она проиграла на 10 пунктов. А в день голосования 70% британцев думали, что Brexit проиграет. Вместо этого Brexit выиграл голосование с преимуществом в 4 очка.

- 13 октября 2020, 19:29

теги блога Марэк

- Apple

- S&P500

- Tesla

- авиакомпании

- автомобили

- автомобильная отрасль

- акции

- алмазы

- Алроса

- Альфа-банк

- алюминий

- аэрофлот

- Банки

- банки России

- банки США

- биткоин

- бриллианты

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК НорНикель

- горнодобывающий сектор

- гривна-доллар

- Дивиденды

- Доллар Рубль

- ЕС

- золото

- золотодобывающие компании

- инвестиции в недвижимость

- Индия

- иран

- Казахстан

- Китай

- криптовалюта

- Лукойл

- медь

- металлургические компании

- металлургический сектор

- Мечел

- ММК

- натуральный газ

- недвижимость

- Нефтегазовые компании

- нефтегазовый сектор

- нефтехимическая промышленность

- Нефть

- никель

- НЛМК

- Новатэк

- НПЗ

- ОАК

- облигации

- опек+

- отчеты МСФО

- отчеты РСБУ

- оффтоп

- Программирование

- Распадская

- РЖД

- ритейлеры

- Роснефть

- Россети

- Россия

- рубль

- рубль-доллар

- русал

- санкции

- Саудовская Аравия

- сбербанк

- Северсталь

- СПГ

- ставка

- ставка ФРС

- сталь

- сургутнефтегаз

- США

- Татнефть

- телекоммуникационный сектор

- технологический сектор

- Тинькофф Банк

- топливные компании

- торговые сигналы

- Турция

- уголь

- угольные компании

- Украина

- фармацевтический сектор

- форекс

- ФРС

- хабы газовые

- химическая промышленность

- химический сектор

- ЦБ РФ

- электромобили

- энергетические компании

- энергетический сектор

- энергосбытовые компании

- Яндекс

- япония