Блог им. FXtradersinfo

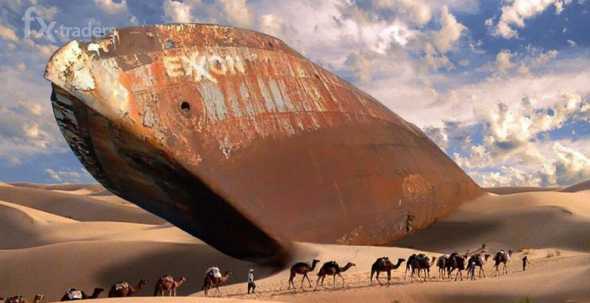

ИТОГИ НЕФТЯНОЙ ВОЙНЫ: КАК НА ЭТОМ ЗАРАБОТАТЬ?

- 22 мая 2020, 12:05

- |

В 2020 году стоимость нефти снизилась до рекордных 16$ за баррель. Причиной этому стала агрессивная политика правительства Саудовской Аравии, направленная на устранение конкурентов на международной арене. Подобную тактику пришлось пересмотреть, ведь низкая стоимость на энергоносители оказывала крайне негативное влияние на экономику других стран экспортеров, включая Россию и США. Таким образом, в ходе переговоров странам-участникам ОПЕК+ удалось добиться соглашения о сокращении добычи нефти и поэтому трейдерам в ближайшие 1-2 месяца следует ожидать стремительный восходящий тренд на графиках энергоносителей.

ИТОГИ ОПЕК+

Сейчас нефтяную войну можно считать завершенной. В ходе длительных переговоров страны-участники ОПЕК+ сумели добиться соглашения о сокращении добычи черного золота. Зафиксирован новый рекорд, ведь настолько объем добычи нефти еще не снижался никогда в истории. Это обусловлено значительным снижением спроса на ископаемые углеводороды на фоне ситуации, связанной с коронавирусом.

Итог следующий: в мае-июне 2020 года объем добычи будет сокращен на 9,7 млн баррелей в сутки. Однако с осени объемы будут постепенно наращиваться и сокращение составит порядка 7 млн баррелей в сутки, однако радикально на динамику ценообразования черного золота это не повлияет, и в силу повышения спроса стоимость будет оставаться стабильной.

В начале 2021 года запланирован следующий этап повышения объемов добычи на 2 млн. баррелей в сутки, а с декабря 2021 года достигнутые договоренности могут быть продлены. Важно обратить внимание, что впервые за всю историю в переговорах ОПЕК+ принимали участие США, а достигнутые в итоге договоренности вполне могут стать моделью для будущих переговоров и в корне изменить мировой рынок ископаемых углеводородов.

По всей видимости, это понимают мировые лидеры, поскольку в пресс-службе Московского кремля сообщили, что все стороны остались довольны результатом. Разумеется, после публикации новостей о достигнутых договоренностях в ходе ОПЕК+ мировые финансовые рынки отреагировали на это ростом цен до 36 долларов США за баррель нефти марки Brent.

ПРОГНОЗ СТОИМОСТИ НЕФТИ МАРКИ BRENT

Принимая во внимание представленные выше результаты договоренностей стран-участников ОПЕК+ по сокращению объемов добычи черного золота напрашивается логичный вывод о том, что стоимость нефти будет стабилизирована на отметке 45-50 долларов США за баррель вплоть до конца 2021 года.

В ходе переговоров были рассмотрены все тонкости ценообразования углеводородов, однако не исключено, что Саудовская Аравия откажется от соблюдения достигнутого соглашения, ведь подобное уже случалось неоднократно. Обратите внимание на график фьючерса нефти марки Brent: Как видно, технический анализ подтверждает фундаментальный прогноз. Сейчас есть все основания полагать, что ГЭП будет закрыт, а стоимость черного золота стабилизирована на отметке в 45$ за баррель. Следовательно, трейдерам сейчас следует рассматривать покупки с упомянутым целевым уровнем.

Если говорить о торговле черным золотом через брокеров Форекс, то при кредитном плече от 1:100 и более страховочный ордер должен быть выставлен на последнем локальном минимуме, а именно на отметке в 28.13$ за баррель.

ОБРАТИТЕ ВНИМАНИЕ!

Ожидается, что стоимость черного золота будет стабилизирована на упомянутом ценовом уровне к концу июня, поэтому на получение быстрого финансового результата можно не рассчитывать. Также не стоит забывать о свопах, которые при открытии ордеров Buy по CFD на нефть будут отрицательными. Поэтому при выборе брокера для торговли лучше отдавать предпочтение тем компаниям, которые готовы предоставить исламские счета.

НЕФТЬ ВЫШЕ 50$ ЗА БАРРЕЛЬ К ОСЕНИ

Очень важно обратить внимание на то, что сланцевый бум в США уверенно идет на спад. В связи с этим, аналитическое агентство New York Reuters со ссылкой на свои источники сообщает о намерении банков Америки конфисковать энергетические активы из-за стремительного падения спроса на сланцевый газ.

Крупнейшие банки США (Bank of America, JP Morgan, City Group) намерены брать под прямое управление нефтяные и газовые компании, поскольку те не справляются со своими кредитными обязательствами. Эти меры можно назвать вынужденными, поскольку главная цель кредиторов заключается в исключении вероятности глобального дефолта, связанного с убытками по предоставленным сланцевым компаниям займам.

ОБРАТИТЕ ВНИМАНИЕ!

Перевод сланцевых компаний в прямое владение кредиторов — вынужденная мера. Ведь если банки США не смогут сохранить обанкротившиеся активы, то их потребуется продавать по текущим рыночным ценам, то есть даром. Однако для организации управляющих компаний банкам может потребоваться несколько месяцев. Реализация этих планов потребует регулятивного послабления со стороны государства и прямых вливаний денежных средств.

Цель — стабилизировать стоимость ископаемых углеводородов марки Brent на уровне не менее 50$, а желательно 60$ за баррель. Ведь в противном случае «сланцевый пузырь» США просто лопнет, как и отрасль в целом, что крайне негативно отразится на всей банковской системе США и, следовательно, на мировой экономике. Если добиться упомянутых целевых уровней в ходе комплексных мер не удастся, то единственным выходом будет национализация обанкротившихся сланцевых компаний. Примечательно, что это тот тип активов, который невозможно реструктурировать, поскольку вряд ли институциональные инвесторы поверят в перспективы роста стоимости сланцевого газа на фоне практически полного отсутствия спроса.

Таким образом, трейдерам рекомендуется не закрывать полностью торговые позиции при достижении графиком ценообразования нефти марки Brent отметки в 45$ за баррель, ведь есть немалая вероятность того, что к осени стоимость черного золота достигнет 60$ за баррель. Прогноз довольно оптимистичный. В реальности спасти сланцевую отрасль США от дефолта возможно только при ценах на нефть выше 100$ за баррель. Ведь именно в этих условиях развивались сланцевые компании.

Более реальный целевой уровень роста стоимости черного золота следует обозначить на отметке в 50$ за баррель, но особо агрессивные трейдеры могут перенести страховочный ордер в прибыль и держать ордера открытыми до сентября. Что касается мани менеджмента, то риск на такую сделку не должен быть более 20% от депозита, если говорить о торговле контрактами на разницу цен через брокеров Форекс. В этом случае кредитное плечо на уровне 1:100 позволит неплохо заработать на ценообразовании черного золота.

Ссылка на источник, где Вы найдете множество полезных статей по этой теме и не только : Статьи FXtraders.info

Просим Вас поддержать наши старания лайками!

#нефть #война #доход #прибыль #деньги #экономика #мир #кризис #сша #политика #новости #россия #биржа #баррель #опек #brent #forex #trading #форекс #трейдинг #трейдер #нефти #доллары #снижение #цены #банки #финансы

теги блога FXtraders.info

- blacklist

- CFD

- COVID19

- FCA

- forex

- qiwi

- активы

- акции

- аналитика

- АФД

- банк

- банки

- баррель

- бесплатно

- бинарные опционы

- биржа

- бонусы

- брокер

- брокеры

- важно

- валюта

- внимание

- волатильность

- выборы

- графики

- деньги

- дивиденды

- доход

- доходность

- закон

- защита

- золото

- инвестирование

- инвестиции

- инвестор

- инвесторы

- как заработать

- капитал

- карта

- кипр

- клиенты

- коронавирус

- котировки

- кредит

- кредит для трейдера

- кризис

- криптовалюта

- кухня

- мир

- мировая экономика

- москва

- мошенники

- нефть

- Новости

- обман

- обучение

- опек+

- опыт

- осторожно

- пандемия

- политика

- предложение

- прибыль

- профит

- работа

- развод

- регулирование forex

- регулятор

- рейтинг

- россия

- рублей

- РФ

- самозанятый

- сбербанк

- сервис

- скам

- скандал

- снижение

- СРО

- стратегии

- сша

- Тинькофф

- Тинькофф Банк

- трамп

- трейдер

- трейдинг

- тренд

- финансовые компании

- финансы

- ФНС

- фондовый рынок

- форекс

- фрекс

- черная метка

- черный список

- черныйсписок

- экономика

- эксперт

- Эпидемия

- яндекс