SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. sfbankir

Кипрское налоговое резидентство, как инструмент для оптимизации НДФЛ от IB, Dorman, Exante, etc..

- 01 марта 2020, 22:51

- |

Пару лет назад на Кипре стало возможным получить добровольно статус налогового резидента без необходимости проводить там свыше 183 дней в году.

Это так называемое правило 60+ ( в России кстати тоже действует подобный механизм, только 90+)

Общий смысл в том, что если ВЫ находились на территории Кипра хотя-бы 60 дней в календарном году, имеете там формальное трудоустройство и/или владение компанией и собственное или долгосрочно арендованное жилье, И НЕ ПРОЖИВАЕТЕ В ИНОМ ГОСУДАРСТВЕ СВЫШЕ 183 ДНЕЙ.....

Вы можете получить подтвержденный статус налогового резидента Кипра.

Что Вам это дает ???

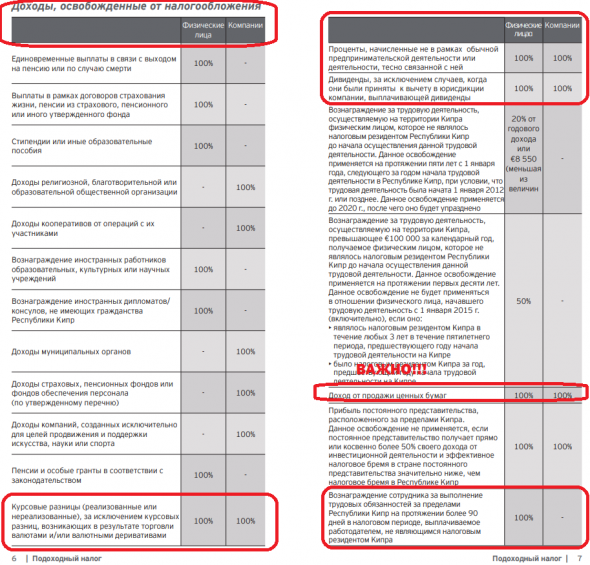

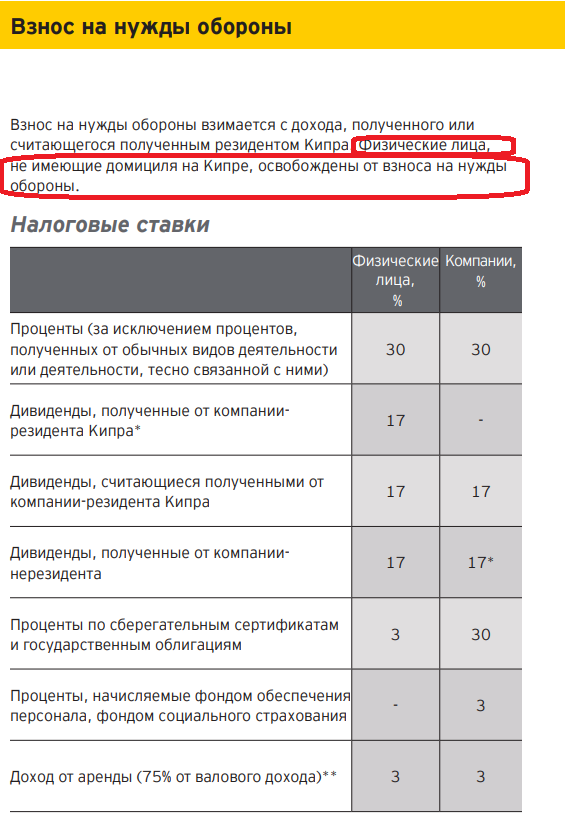

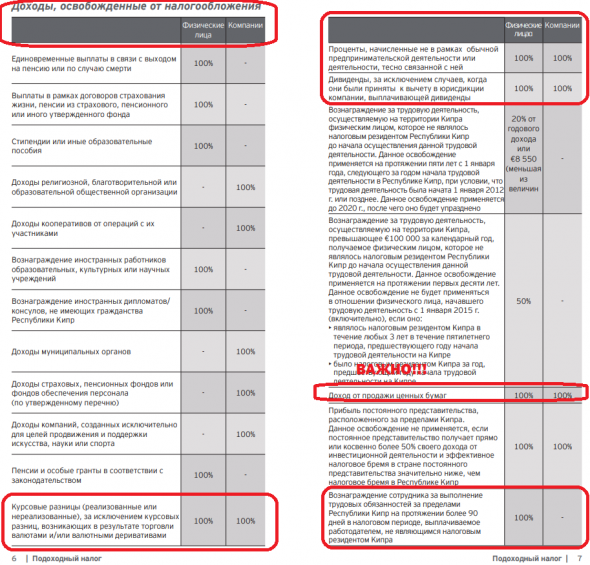

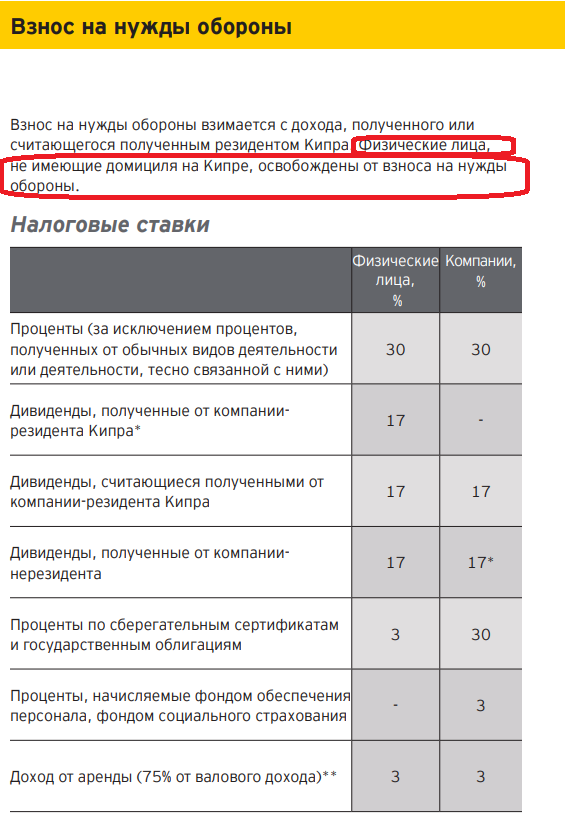

ИСКЛЮЧЕНИЕ ИЗ НАЛОГООБЛАГАЕМОЙ БАЗЫ ДОХОДОВ ОТ РЕАЛИЗАЦИИ ЦЕННЫХ БУМАГ, ФИСС (не всех), ДИВИДЕНДОВ, CFD в сочетании с отсутствием необходимости уплаты Кипрского налога на оборону (антиофшорная поправка 200х)

Термин «ценные бумаги» включает в себя акции, облигации, обеспеченные облигации, акции учредителей и другие ценные бумаги компаний или иных юридических лиц, учрежденных на Кипре или за рубежом, а также опционы, относящиеся к таким ценным бумагам.

Налоговые органы выпустили два информационных письма, в которых разъясняется, что указанный термин, среди прочего, включает в себя опционы в отношении ценных бумаг, короткие позиции по ценным бумагам, фьючерсы/форварды и свопы на ценные бумаги, а также депозитарные расписки в отношении ценных бумаг (американские депозитарные расписки (ADR), глобальные депозитарные расписки (GDR)), право требования по облигациям и обеспеченным облигациям (за исключением права на получение процентов по указанным инструментам), доли с привязкой к индексам (при условии, что это относится к ценным бумагам), соглашения РЕПО, паи в закрытых и открытых схемах коллективного инвестирования.

Погашение долей или акций, осуществляемое в рамках открытой или закрытой схемы коллективного инвестирования, считается продажей ценных бумаг

При этом прогрессивная шкала налогообложения остальных доходов позволит оптимизировать вплоть до 0% и НДФЛ от доходов, полученных на территории Кипра (необходимых для поддержания статуса «non domiciled tax resident»)

Что же это Вам дает ???

Ну и бонусом, возможность «масштабирования» своих налоговых привилегий на иных граждан — налоговых резидентов РФ

Это так называемое правило 60+ ( в России кстати тоже действует подобный механизм, только 90+)

Общий смысл в том, что если ВЫ находились на территории Кипра хотя-бы 60 дней в календарном году, имеете там формальное трудоустройство и/или владение компанией и собственное или долгосрочно арендованное жилье, И НЕ ПРОЖИВАЕТЕ В ИНОМ ГОСУДАРСТВЕ СВЫШЕ 183 ДНЕЙ.....

Вы можете получить подтвержденный статус налогового резидента Кипра.

Что Вам это дает ???

ИСКЛЮЧЕНИЕ ИЗ НАЛОГООБЛАГАЕМОЙ БАЗЫ ДОХОДОВ ОТ РЕАЛИЗАЦИИ ЦЕННЫХ БУМАГ, ФИСС (не всех), ДИВИДЕНДОВ, CFD в сочетании с отсутствием необходимости уплаты Кипрского налога на оборону (антиофшорная поправка 200х)

Термин «ценные бумаги» включает в себя акции, облигации, обеспеченные облигации, акции учредителей и другие ценные бумаги компаний или иных юридических лиц, учрежденных на Кипре или за рубежом, а также опционы, относящиеся к таким ценным бумагам.

Налоговые органы выпустили два информационных письма, в которых разъясняется, что указанный термин, среди прочего, включает в себя опционы в отношении ценных бумаг, короткие позиции по ценным бумагам, фьючерсы/форварды и свопы на ценные бумаги, а также депозитарные расписки в отношении ценных бумаг (американские депозитарные расписки (ADR), глобальные депозитарные расписки (GDR)), право требования по облигациям и обеспеченным облигациям (за исключением права на получение процентов по указанным инструментам), доли с привязкой к индексам (при условии, что это относится к ценным бумагам), соглашения РЕПО, паи в закрытых и открытых схемах коллективного инвестирования.

Погашение долей или акций, осуществляемое в рамках открытой или закрытой схемы коллективного инвестирования, считается продажей ценных бумаг

При этом прогрессивная шкала налогообложения остальных доходов позволит оптимизировать вплоть до 0% и НДФЛ от доходов, полученных на территории Кипра (необходимых для поддержания статуса «non domiciled tax resident»)

Что же это Вам дает ???

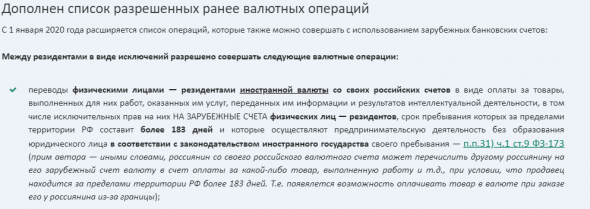

— Возможность проводить любые операция на зарубежных счетах.

— Отсутствие необходимости информировать налоговые органы в РФ об движениях по счетам.

— Практически «нулевую эффективную ставку» НДФЛ по доходам от иноброкеров, форекса, деривативов и прочих финансовых структур.

-Отсутствие нарушений Валютного законодательства РФ и FATC.

— Легальное подтверждение всемирного дохода в Европейской юрисдикции.

— Возможность переводить Валюту от одного Россиянина — другому

Ну и бонусом, возможность «масштабирования» своих налоговых привилегий на иных граждан — налоговых резидентов РФ

подробная разьяснялка по налогообложению на Кипре от delloite

И от PwC

4.7К |

Читайте на SMART-LAB:

Займер: интерес россиян к кредитной истории растет 🔥

Как часто граждане интересуются своей кредитной историей? Делимся результатами исследования , которое мы провели для РИА Новости. 📝 4 из 10...

14:20

📈 Потенциал роста акций МГКЛ составляет 89% — ИБ Синара

Аналитики Банка Синара обновили оценку по ПАО «МГКЛ» с учётом сильных операционных результатов компании. Новая целевая цена установлена на...

11:44

теги блога Sergio Fedosoni

- 115-фз

- bitcoin

- CNYRUB

- forts

- NG

- quik

- Si

- sibrent

- SiH3

- Siu2

- SIU4

- siz2

- акции

- арбитраж

- асв

- банк

- банки

- биткоин

- БКС

- бонды

- брент

- брокер

- Брокеры

- бэквордация

- Бэнкинг

- Бэнкинг по русски

- бэнкинг по-русски

- валюта

- вклад

- вклады

- Вопрос

- газ

- газпром

- депозиты

- дефолт

- доллар

- Доллар рубль

- ЗОЖ

- золото

- ИИС

- инвестиции

- Инвестиции в недвижимость

- ипотека

- ИФНС

- кипр

- Китай

- конверт

- контанго

- контанго по доллару

- коронавирус

- кризис

- криптовалюта

- Крым

- курс

- Легализация

- Лицензии

- лицензия

- ЛЧИ

- манипуляции

- минфин

- мобильный пост

- мосбиржа

- Мотылев

- мошенничество

- налоги

- Налогообложение на рынке ценных бумаг

- натуральный газ

- Ндс

- НДФЛ

- Нефть

- облигации

- обнал

- опрос

- Опционы

- отзыв

- отзыв лицензии

- Открытие

- отчетность

- офз

- оффтоп

- проблемы

- Путин

- Росфинмониторинг

- санация

- санкции

- Сбербанк

- СИ

- Сибрент

- срочный рынок

- США

- торговые сигналы

- Транспортный

- трейдинг

- Форекс

- ФОРТС

- ЦБ

- ЦБ РФ

- юань

- Югра

- юмор

Из минусов — долгосрочная аренда (можно вскладчину или как номинал выступить для кого-то), Трудоустройство на Кипре — опять же есть варианты оптимизации...

Самый главный минус — вероятность залететь на 30% НДФЛ от источников в РФ и потеря ряда льгот и вычетов в РФ

Самый главный плюс — Вы можете конвертировать свой доход в рубли и ими ЛЕГАЛЬНО «передавать» его иным ФЛ россиянам по ДДДС тоже без налоговых последствий для них.

А разве валютное резидентство и необходимость исполнять его требования уже приравняли к налоговому?

https://www.ey.com/Publication/vwLUAssets/Tax_facts_2018_Ru/$FILE/Tax_Facts_01_18_Rus_J.pdf

От подоходного налога освобождаются следующие виды доходов:

LLP вам финмон по всему миру работать не даст

— сейчас все хуже —, а как физику, с вас выписку попросят и насчитают вам очень своеобразно — одной строчкой не получится...

по CFD например рублями, все прибыльные сделки обложат 13% а убыточные не уменьшат базу....

и много еще чего нас ждет в 20-21 годах…

https://smart-lab.ru/blog/596445.php

Налоги мы платим с полученного дохода по итогам года.

Т.е. не только с прибыльных сделок, а с разницы:

прибыль-убыток =доход.

если руководствоваться письмами Минфина и НК, то или это беспоставочный форвард, т.е. ФИСС не обращающийся на организованном рынке или сделка пари....

просто до этого года не было обязанности выписки от брокеров и кухонь в налоговую предоставлять....

Всё отрегулировано давно — как платить и считать.

ВТБ-Форекс это делают. Пусть он и не западный, но Форекс ДЦ, так вот мне они налог считают исходя из общего сальдирования всех сделок по итогам года. Поверьте уж на слово — это так и есть :)

С западными ДЦ то же самое есть и будет, за тем лишь исключением, что все расчеты делает сам трейдер.

ЗЫ: И да — не стоит западный Форекс Ритейл клеймить словом Кухня :) Например Швейцарские ДЦ зарегулированы мама не горюй, и даже имеют гарантии от Регулятора на выплаты до 150 000 евро на случай банкротства ДЦ. Уже давно регулируемый Форекс ничем не хуже тех же Фьючерсов.

При этом ничего не нарушаете, и брокеру главное даете TRC подлинный…

Ща пол-мАсквы будущих пенсионеров рванут за Кипрским гражданством

Пенсия на КипрЕ.

«Социальная пенсия выплачивается лицам, достигшим 65-летнего возраста и не имеющим пенсионного дохода или имеющим пенсионный доход, размер которого меньше размера социальной пенсии. Она равняется 81% от базовой. Данный вид пенсии выплачивается всем постоянным резидентам Кипра, которые прожили минимум 20 лет на Кипре или в одной из стран ЕС после 40-летнего возраста или минимум 35 лет после достижения 18 лет.»

Тем более данная методика бессмысленна для местных нищебродов и резко противоречит мировоззрению местных же поцреотов — Родине нужны будут деньги на войну в Сирии.

www.rbc.ru/economics/31/10/2019/5dbb03989a79476c9048e61c?utm_source=amp_full-link

С февраля 2020 года, IB перестал предоставлять возможность ввода/вывода денег на счета, не совпадающие с резиденством указанным при открытии счета.

В список попали неблагонадежные в финансовом отношении страны (с точки зрения США), в том числе — Кипр, республики ранее выходившие в состав СССР.

Так что прекрасно работавшая схема, теперь нуждается в корректировке — счет нужно открывать в юрисдикции совпадающей с налоговой.

Но в РФ я проживаю меньше 6 мес в году, и становлюсь налоговым резидентом Кипра с вычетом 100% дохода от реализации ценных бумаг (даже Российских при такой конструкции)

Можно ведь в такой конструкции и Кипрские и Российские счета использовать для приема/отправки средств ???

Я гражданин РФ, постоянно проживаю на Кипре, те нахожусь вне территории РФ более 183 дней. Имею счет в кипрском банке, задекларированный в РФ, неоднократно с него отправлял/получал деньги, евро естественно.

Только что IB отказался выполнить рутинную операцию пополнение счета.

Требуют использовать только банки РФ.

Я готов был предоставить им соответствующие документы, подтверждающие мое кипрское резиденство — вид на жительство, титул (право собственности) на дом, счета на коммуналку. Все это их не устроило.

Порекомендовали открыть счет в европейском подразделении IB, перевести туда все бумаги и деньги, и только потом использовать кипрские счета. Российские при этом я понял оказываются за бортом.

Неделю переписывался с ними, ответ один — по новым правилам, счет должен быть открыт в стране налогового резиденства, которое указывается при открытии, банки должны быть в той же юрисдикции.

Финиш. Буду открывать счет в другом подразделении IB.

Что это принесет? Если я все правильно понял, налог на дивиденды будет 15%, будет ограничен доступ к ряду ценных бумаг, здесь об этом уже писали.

Но не будет других налогов.

Случай из жизни, знакомый пару лет назад пошел в кипрскую налоговую вставать на учет. Местные были настолько потрясены, что перестали пить кофе. И только потом послали его, попросив не мешать работать.

Встал на местный учет он с помощью адвоката, который специализируется на подобных кейсах.

в UK IB порекомендовали открывать для Кипра ???

Пару лет назад Налоговое резидентство было не так актуально как сейчас, теперь каждая собака его спрашивает…

Будет скорее всего еще одна проблема, не будет русскоязычной поддержки из Таллина, будут индусы черте откуда.((

Да, согласен с вами, обидно, но зато будут 100% белые по европейским стандартам доходы.

Пост хороший, спасибо. Кипр тем и прекрасен, в отличие от той же Испании, что внешние доходы здесь никого не волнуют.

Да и за чем? В РК меня все устраивает, по местным законам 7 лет проживания и можно подаваться на паспорт.

Причем налоги с биржевой деятельности не поменяются.))

Налог на оборону исчезающие мал, но я с ним сталкивался только при начислениях процентов по депозитам.

По моему это какая-то ерунда.

Получение такого «упрощенного» налогового резиденства НИКАК не снимает с вас налогового резиденства России, если вы при этом проживаете более 180 дней на территории России.

А обязанность уведомлять о зарубежных счетах (банковских и брокерских) вообще сохраняется за гражданином России вне зависимости налогового резиденства (настоящего или квази, как в этой статье).

Поэтому не ясно для чего огород городить.

Всё равно платить налог в России дешевле.

обязанность об уведомлении о счетах с позапрошлого года привязана не к Валютному , как раньше а к 183 дням нахождения в рф или за пределами

Да, через EXANTE вы можете купить/продать гособлигации Мальты, а также торговать всеми типами ценных бумаг в зависимости от ваших целей.

и вот вопрос — будет ли компания как IB сейчас требовать от клиента ввод/вывод средств через банки иключительно из страны налогового резидентства ??

В EXANTE вы можете пополнять брокерский счет с банковского счета, открытого на ваше имя. Ввод средств производится на этот же самый счет, либо, при предоставлении достаточных обоснований (например, вы закрыли р/с, с которого пополняли), на другой счет, открытый на ваше имя.

----

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ПИСЬМО

от 24 марта 2010 г. N 03-04-05/2-125

Департамент налоговой и таможенно-тарифной политики рассмотрел письмо по вопросу налогообложения доходов, полученных от операций на рынке Forex, и в соответствии со ст. 34.2 Налогового кодекса Российской Федерации (далее — Кодекс) разъясняет следующее.

В соответствии с пп. 1 п. 1 ст. 223 Кодекса дата фактического получения дохода в денежной форме определяется как день выплаты указанного дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц.

Датой получения дохода от операций на рынке Forex признается дата отражения результата от проведенных операций на гарантийно-торговом счете налогоплательщика.

Возможность уменьшения налоговой базы по доходам, полученным от проведения операций на рынке Forex, на сумму убытков от указанных операций Кодексом не предусмотрена.

Заместитель директора

Департамента налоговой

и таможенно-тарифной политики

С.В.РАЗГУЛИН

24.03.2010

-----------

Чем оно дезавулировано ли или нет, я не в курсе