Блог им. Marek

Обзор: Прогноз прибыли компаний S&P500 предстоящей отчетности за 2019г

- 24 декабря 2019, 17:01

- |

S&P 500 EARNINGS PREVIEW: CY 2019

Прогноз прибыли компаний S&P500: за полный 2019

| 13 декабря 2019 г.

CY 2019 Earnings Growth: 0.3%

CY 2019 Рост прибыли: 0,3%

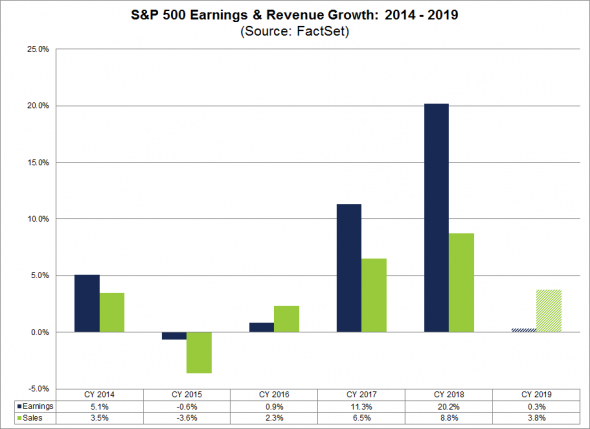

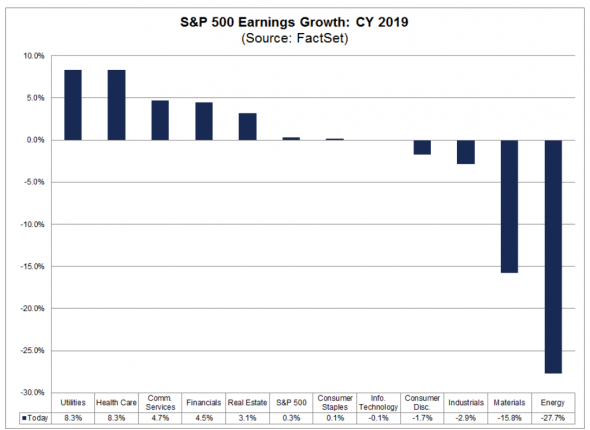

Предполагаемый (по сравнению с аналогичным периодом прошлого года) темп роста прибыли для CY 2019 составляет 0,3%, что ниже 10-летнего среднего (годового) темпа роста прибыли в 9,1%. Если фактические темпы роста за год составляют 0,3%, это будет самым низким годовым темпом роста индекса с 2015 года (-0,6%). Согласно прогнозам, шесть секторов сообщат о росте доходов в годовом исчислении, во главе с секторами ЖКХ и здравоохранения. Ожидается, что пять секторов сообщат о годовом снижении доходов, во главе с секторами энергетики и материалов.

Ожидается, что сектора коммунальных услуг и здравоохранения сообщат о самом высоком (в годовом исчислении) росте доходов во всех 11 секторах по 8,3% в каждом. Ожидается, что в секторе коммунальных услуг все пять отраслей будут сообщать о росте прибыли, во главе с независимыми производителями электроэнергии и возобновляемой электроэнергии (50%), мульти-коммунальными (11%) и газовыми (10%) отраслями. В секторе здравоохранения все шесть отраслей, согласно прогнозам, сообщат о росте доходов, во главе с поставщиками медицинских услуг и услугами (10%), медицинским оборудованием и расходными материалами (9%) и науками о жизни, инструментами и услугами (9%) отрасли.

Ожидается, что энергетический сектор сообщит о самом высоком (в годовом исчислении) снижении прибыли среди всех 11 секторов — на -27,7%. Снижение цен на нефть способствует снижению доходов сектора, поскольку средняя цена на нефть в 2019 году к настоящему времени ($56,85) на 12% ниже средней цены на нефть в 2018 году кая ($64,95). На уровне подотраслей четыре из шести подотраслей в секторе, согласно прогнозам, сообщат о снижении прибыли: интегрированная нефть и газ (-36%), переработка и маркетинг нефти и газа (-30%), нефть и Разведка и добыча газа (-21%), нефтегазовое оборудование и услуги (-8%). С другой стороны, ожидается рост прибыли в двух других подотраслях сектора: бурение на нефть и газ (163%) и хранение и транспортировка нефти и газа (12%).

Сектор материалов, как ожидается, сообщит о втором по величине (по сравнению с прошлым годом) снижении прибыли всех 11 секторов на -15,8%. На отраслевом уровне три из четырех отраслей в секторе, согласно прогнозам, сообщат о снижении прибыли: Металлургия и горнодобывающая промышленность (-55%), Химическая промышленность (-12%), Контейнеры и упаковка (-7%). Индустрия строительных материалов (20%) является единственной отраслью, прогнозирующей рост прибыли за год.

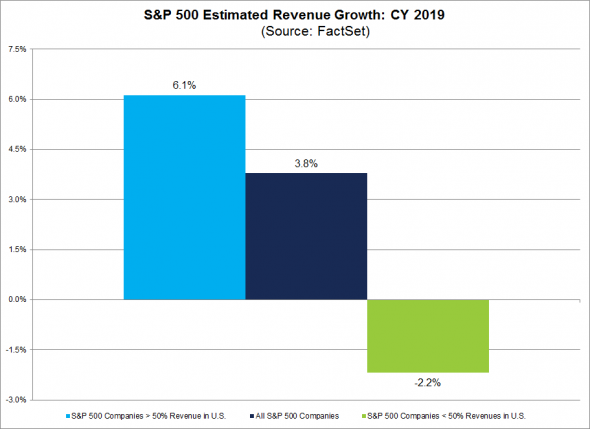

CY 2019 Revenue Growth: 3.8%

CY 2019 Рост доходов: 3,8%

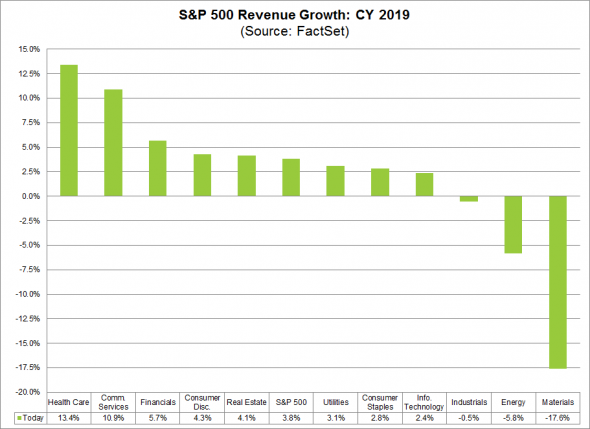

Предполагаемый (в годовом исчислении) темп роста выручки к 2019 году составляет 3,8%, что выше 10-летнего среднего (годового) темпа роста выручки в 3,3%. Ожидается, что восемь секторов сообщат о росте доходов в годовом исчислении во главе с секторами здравоохранения и коммуникационных услуг. Ожидается, что три сектора сообщат о годовом снижении доходов, во главе с сектором материалов.

Ожидается, что сектор здравоохранения сообщит о самом высоком (по сравнению с прошлым годом) росте доходов во всех 11 секторах — 13,4%. На отраслевом уровне все шесть отраслей в этом секторе прогнозируют рост выручки за год. Тем не менее, поставщики медицинских услуг и услуг являются единственной отраслью, которая, по прогнозам, сообщает о двузначном росте дохода (18%).

На уровне компаний, Cigna и CVS Health, по прогнозам, станут крупнейшими участниками роста доходов в этом секторе (в годовом исчислении). Тем не менее, темпы роста выручки для обеих компаний стимулируются сравнением доходов яблок с апельсинами после слияния с доходами до слияния. Для Cigna предполагаемая выручка за 2019 CY ($138,6 млрд) отражает совокупную выручку Cigna и Express Scripts, а фактическая выручка за 2018 CY ($48,7 млрд) отражает автономную выручку Cigna. Для CVS Health предполагаемый доход для 2019 CY ($253,8 млрд) отражает совокупную выручку CVS Health и Aetna, тогда как фактический доход для 2018 CY ($194,6 млрд) в основном отражает отдельный доход для CVS. Эти сравнения яблок с апельсинами являются основной причиной того, что Cigna и CVS Health, по прогнозам, станут крупнейшими участниками роста доходов в этом секторе. Если бы эти компании были исключены, темпы роста совокупной выручки для сектора упали бы до 6,4% с 13,4%.

Прогнозируется, что сектор услуг связи сообщит о втором по величине (в годовом исчислении) росте всех 11 секторов — 10,9%. На отраслевом уровне ожидается рост выручки во всех пяти отраслях, во главе с индустриями интерактивных медиа и услуг (20%) и индустрии развлечений (15%).

Сектор материалов, как ожидается, сообщит о самом высоком (по сравнению с прошлым годом) снижении доходов во всех 11 секторах на -17,6%. На отраслевом уровне две из четырех отраслей в этом секторе сообщили о снижении выручки за квартал: химическая промышленность (-24%) и металлургическая промышленность (-9%).

Ожидается, что на уровне компании DuPont станет крупнейшим вкладчиком (в годовом исчислении) снижения доходов сектора. Тем не менее, снижение выручки обусловлено сравнением выручки от яблок до апельсинов после выручки. Предполагаемая выручка за 2019 год ($21,6 млрд) отражает автономную выручку для DuPont, тогда как фактическая выручка за 2018 год ($86,0 млрд) отражает совокупную выручку для DowDuPont (DuPont, Dow и Corteva). Это сравнение яблок с апельсинами стало основной причиной, по которой DuPont, как ожидается, станет крупнейшим источником снижения доходов в этом секторе. Если эту компанию исключить, снижение совокупной выручки для сектора улучшится до -3,9% с -17,5%.

More International Exposure = Earnings & Revenue Declines in CY 2019

Международная экспозиция = снижение доходов и доходов в 2019 году

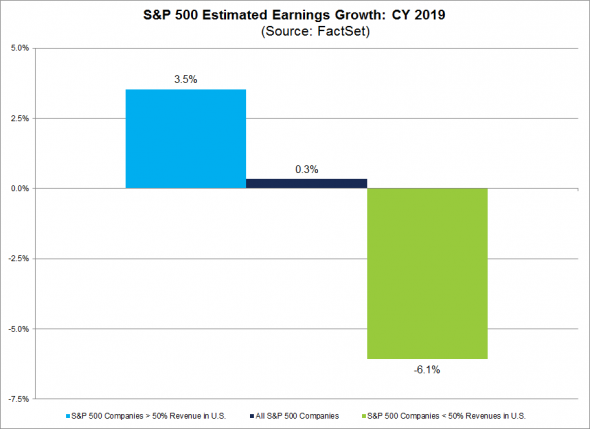

Ожидается, что компании S&P500 с большей международной подверженностью доходам сообщат о более низких доходах по сравнению с компаниями S&P500 с меньшей международной подверженностью доходам в 2019 году. Для компаний S&P500, которые приносят более 50% доходов за пределами США, предполагаемое снижение прибыли для CY 2019 год составляет -6,1%. Для компаний S&P500, которые генерируют более 50% выручки внутри США, предполагаемый темп роста прибыли для CY 2019 составляет 3,5%.

Ожидается, что компании S&P500 с большей международной подверженностью доходам также сообщат о более слабых доходах по сравнению с компаниями S&P500 с меньшей международной подверженностью доходам в 2019 году. Для компаний S&P500, которые получают более 50% доходов за пределами США, предполагаемое снижение выручки для CY 2019 составляет -2,2%. Для компаний S&P500, которые генерируют более 50% выручки в США, темпы роста совокупной выручки в 2019 году составляют 6,1%.

теги блога Марэк

- Apple

- S&P500

- S&P500 фьючерс

- Tesla

- авиакомпании

- автомобили

- автомобильная отрасль

- акции

- алмазы

- Алроса

- Альфа-банк

- алюминий

- аэрофлот

- Банки

- банки России

- банки США

- бензин

- биткоин

- бриллианты

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК НорНикель

- горнодобывающий сектор

- гривна-доллар

- Дивиденды

- Доллар Рубль

- золото

- золотодобывающие компании

- инвестиции в недвижимость

- Индия

- иран

- Казахстан

- Китай

- криптовалюта

- Лукойл

- медь

- металлургический сектор

- Мечел

- Минфин России

- Минфин РФ

- ММК

- натуральный газ

- НБУ

- недвижимость

- Нефтегазовые компании

- нефтегазовый сектор

- Нефть

- никель

- НЛМК

- Новатэк

- НПЗ

- ОАК

- облигации

- опек+

- отчеты МСФО

- отчеты РСБУ

- ОФЗ

- оффтоп

- Распадская

- РЖД

- ритейлеры

- Роснефть

- Россети

- Россия

- рубль

- рубль-доллар

- русал

- санкции

- Саудовская Аравия

- сбербанк

- Северсталь

- СПГ

- ставка

- ставка ФРС

- сталь

- сургутнефтегаз

- США

- Татнефть

- телекоммуникационный сектор

- технологический сектор

- Тинькофф Банк

- торговые сигналы

- Турция

- уголь

- угольные компании

- Украина

- фармацевтический сектор

- форекс

- ФРС

- хабы газовые

- химическая промышленность

- химический сектор

- ЦБ РФ

- электромобили

- энергетические компании

- энергетический сектор

- Яндекс

- япония