Блог им. YUROCK13

Философские мысли про трейдинг, счастье и грааль!

- 19 декабря 2019, 11:20

- |

На смартлабике периодически появляются топики, в которых раскрывается тема, как пораньше уйти на пенсию, как будто в этом и есть истинное счастье для человека. Лично я придерживаюсь мнения, что не нужно заниматься той работой, которая тебе не нравится, а если работа нравится, и ты от нее получаешь удовольствие, то какой смысл стремиться ее бросить и уйти на пенсию? Никакого! А если никакого смысла нет, то и нет никакого смысла в ущемления себя во многом, ради этой призрачной пенсии.

Уже за более чем 11 лет плотного контакта с фондовым рынком, я для себя нашел грааль. Причем грааль заключается не в процентах заработка, а в счастье, а точнее в такой торговле, которая у тебя вызывает минимальное выделение такого гормона, как кортизол. (гормон стресса). Чем меньше кортизола, тем ближе вы к счастью. Для многих путь к счастью будет не торговать вообще.

Лично мой грааль заключается первоначально в том, что не нужно хранить в инвестициях и спекуляциях больше той суммы, с которой вы не готовы расстаться, а тем более делать это самоцелью своей жизни, ради каких-то призрачных пенсий или еще чего ни будь. Заработал на то, что ты хочешь, снимай и покупай, делать подарки себе и своим близким это настоящее удовольствие.

Совсем упрощенно моя система состоит из двух правил.

1) Делим капитал пополам, половину вкладываем в короткие ОФЗ, другую в акции пяти компаний. Пять компаний выбираются по критериям: компания прибыльна, эффективна по отношению к мировым аналогам, уникальна, жесткое выполнение устава и дивидендной политики не менее, чем 5 лет, менеджер компании профессионал в своей отрасли и достойный уважения относительно честный человек, акции компании торгуются с дисконтом относительно своих мультипликаторов, соотнесенных к денежной эмиссии и ключевой ставке.

Если акции компании падают, и их доля в портфеле с 10% становится 7,5%, делаю ребалансировку и за счет продажи облигаций довожу долю этих акций опять до 10%. Если акции растут, и доля их в портфеле становится 12,5%, продаю 2,5% и докупаю облигации.

Если компания перестает отвечать критериям для инвестирования, или находится более привлекательная компания, продаю акции.

2) Никогда не теряю денег. Термин никогда не терять денег я трактую таким образом, не уменьшать капитал ниже контрольных точек. К примеру, я пришел на фондовый рынок с миллионом рублей. Миллион рублей это и есть моя контрольная точка и ниже ее я не имею права просаживать свой капитал. Я покупаю на 100% ОФЗ со сроком погашения 3 месяца. ОФЗ за счет НКД увеличивают капитал до мил. и тысячи рублей. Теперь я могу купить акции на 2,5% от капитала и стопом будет эта тысяча. Если акции начнут падать и капитал приблизится опять к миллиону, то продам их. И сделаю вывод, что я купил акции неправильные или в неправильное время, буду думать и размышлять, пока ОФЗ заработают очередную тысячу. Если акции растут и зарабатывают капитал, то значит я купил правильные акции в правильное время, и я начинаю увеличивать долю в акциях пока соотношение не достигнет пункта 1.

К примеру год закончился и капитал за этот год увеличился до миллиона ста тысяч. То тогда контрольной точкой будет на следующий год уже 1 миллион 70 тысяч, при приближении к этой точке, я должен распродать все акции и купить на 100% короткие ОФЗ.

Данной схемы советую придерживаться, из-за того, что она для инвестора вызывает минимум стресса и гормона кортизола, следовательно, по минимуму мешает вам быть счастливым в жизни. Если акции падают и контрольная точка далеко, то вы радуетесь, что вам предоставляется шанс докупить хороших акций подешевле, если акции растут, то вы опять радуетесь, так как вы продаете и увеличиваете свой капитал.)

Реальная моя система отличается от вышеперечисленной тем, что соотношение акций и облигаций изменяется и рассчитывается по специальной формуле, где параметрами являются: средняя доходность по мультипликаторам всего фондового рынка, значение денежной эмиссии и ключевой ставки.

Возьмем ситуацию накануне кризиса 2008, перед обвалом средняя прибыль на акцию составляла 4% к цене, а средний дивиденд меньше 2%, при ключевой ставке 8% и денежной эмиссии под 30%. Держать рисковые активы при таких доходностях теряет всякий смысл, при большей доходности менее рискового инструмента, и моя система показывала, что накануне краха 2008 г. процент в акциях должен быть около 10% капитала.

Конечно, видя дикую денежную эмиссию, можно поиграть в «биткоин» и поучаствовать в коллективном надувании пузыря шальными деньгами, но надо четко понимать это, и заранее затариться путами. И как только рост пузыря остановился и уже не компенсирует стоимость путов, продавать все, и выходить в короткие ОФЗ, ибо выброс в ваше тело гормона кортизол обеспечен. А можно не надувать пузырь, и по системе уменьшать долю акций в портфеле и увеличивать долю облигаций и получать удовольствие от малой доходности.

И еще в портфеле я держу максимум пять различных акций, но это максимум, а минимум могу и одну и на ее долю теоретически может приходиться 50%, но еще такого никогда не было. Максимум недавно держал Норникель, моментами доля достигала 32% капитала, на сегодня 5%. Сколько компаний и какой процент в них вкладывать, я определяю после фундаментального анализа и сравнительной оценки по инвестиционным баллам. Критериями оценки для меня являются:

1) Потенциал роста компании рассчитанный по мультипликаторам.

2) Компания прибыльна и эффективна, положительная динамика по увеличению прибыли.

3) Из анализа информации о продажах и ценах на продукцию, инвест. программы, ожидается рост прибыли в будущем отчетном периоде.

4) Компания платит дивиденды, которые четко прописаны в уставе и которого она придерживается не менее, чем пять лет.

5) Владелиц (топ менеджер) компании относительно честный порядочный человек, профессионал своего дела.

6) Главной целью компании является коммерческая деятельность, а не обогащение топ. менеджеров, или внешняя политика, или социальная ответственность и ……

По этим шести пунктам я выставляю компаниям баллы и тем, которые набирают больше, в те вкладываю капитал. К примеру, после моей оценки: НЛМК -25, Севсталь-18, Сургутнефтегаз пр.-17, НКНХап-15, Норникель-10, Фосагро-8… Я выбираю пять компаний у которых максимум баллов. Затем суммирую эти баллы между собой 25+18+17+15+10=85. Затем смотрю какую долю инвестиций в акции показывает моя система, к примеру 44% от капитала. Тогда 44/85=0,52%. И тогда доли капитала в акциях по эмитентам будут. НЛМК- 25*0,52=12,94%, Севсталь-18*0,52=9,36%, Сургутнефтегаз пр.-17*0,52=8,84%, НКНХап-15*0,52=7,8%, Норникель-10*0,52=5,2%.

Переоценка инвестиционных баллов производится после каждого квартала или роста на десять процентов акций компаний в портфели, рыночных обвалов, сильных снижений других компаний, к которым есть потенциальный интерес к инвестированию.

Еще одним момент является покупка длинных ОФЗ со сроком погашения примерно 20лет. Иногда на рынке бывают такие чудеса, что ключевую ставку поднимают до 17%, а денежная эмиссия находится на уровне 6%, а длинные ОФЗ торгуются с доходностью 15%. То в таком случае Вам акции в принципе не нужны, и вы за счет них покупаете эти длинные облигации и начинаете отслеживать денежную эмиссию, так чтобы она не превышала доходность по длинным ОФЗ более чем на 2%, как только это происходит, избавляетесь от длинных облигаций.

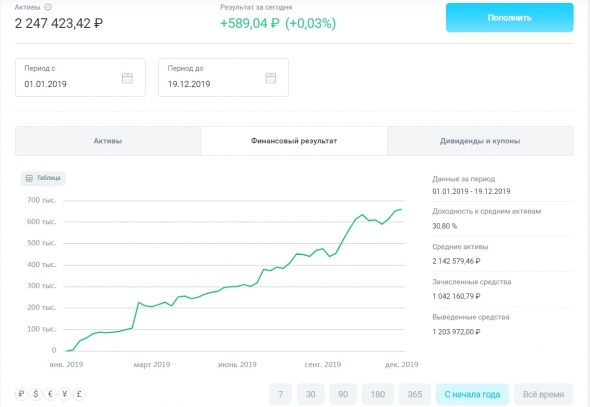

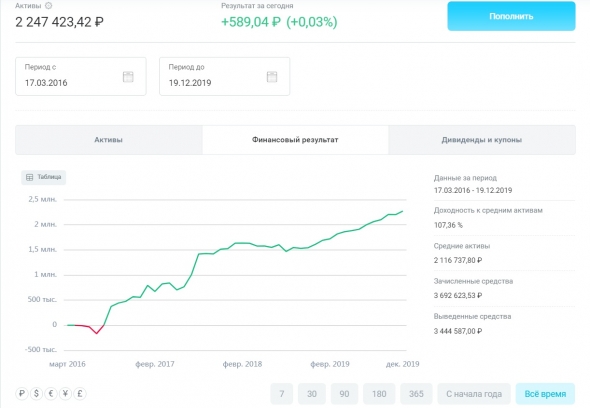

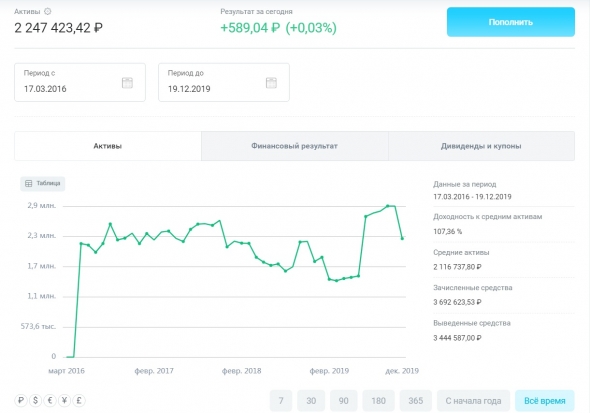

Основные мысли вроде изложил. Теория-теорией, а теперь покажем, как это примерно выглядит на практике. Видно, что этот год по заработку 35% годовых я выполнил, хотя открытие показывает меньше, но у них считается доходность к средним активам, а не начальным или приведенным к начальным значениям если деньги заводились. А следовательно растет прибыль, растут и средние активы, и искажается результат по доходности. Я все ближе и ближе к идеальной эквити, в виде прямой линии под углом.

Ну тут 2018 год никакой, но правило №2 системы спасло мой капитал, хотя «дров я наломал не мало».

Я постоянно снимаю деньги со счетов, стараясь их удерживать на определенном уровне. В 2018 году даже опустил до 1,4 мил, «открытие» повысил постоянную комиссию до 175 рублей, и мной было принято решения, на разные нужды первоочередно дербанить этот счет, с целью его закрытия в будущем, в связи с самыми большими издержками по нему. Но в 2019 интенсивный рост прибыли возобновился и счет опять вырос до своих средних значений. Если бы деньги не снимал, то было бы на счете более 7 мил, а если учесть «магию сложного процента» то под 12 мил. Но я не верю в магию сложного процента, так как отслеживаю динамику роста цен на бензин, которая утверждает, что это миф и надувательство.))) Да и не был я уверен, что до живу до сегодня, а деньги мне на «том свете» не нужны!)

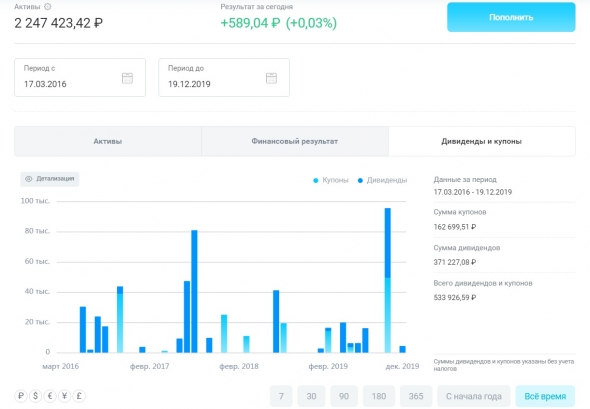

Дивиденды и купоны составляют почти 25% от прибыли, и их игнорировать конечно не стоит, меняя фондовый рынок на срочный, как и делать основой инвестирования.

Этот год получился относительно не плохой по сумме всех доход, заработная плата, доходы от инвестирования собственных средств, благодарность за управление и чужими счетами и на фоне массового обнищания населения, которое продолжило свой тренд и в 2019 году, я нахожусь не в самом хреновом положении, и на жизнь в провинциальном городишке пока хватает.

После того, как научился заниматься трейдингом и избегать такого гормона, как кортизол, для счастья все равно этого мало, нужно еще побольше гормона тестостерон. А для этого не покупаю по «десять» мониторов, а покупаю шведскую стенку с турником и брусьями. Хорошо высыпаюсь, тренируюсь, любуемся на дам не забывая выпрашивать у них слово дам, трачу деньги с удовольствием, причем живя по средствам, игнорируя все возможные кредиты от них только вред. Зачем копить на пенсию и понять, что так и не успел пожить, хорошо если за пару дней до смерти, а реально можно и за несколько минут. Очень много фильмов снято про это. Я лично на фонде держу около пяти миллионов, именно столько мне нужно, чтобы прожить пять лет без работы, особо не потеряв в качестве, и не чувствовать в себе кортизол, при мыслях о страхе лишиться основной работы. А остальное все снимаю и трачу, на то что я хочу, в этом году почитал топики о том, как экономически не целесообразно иметь машину, пошел и купил новую машину, и скажу вам честно, это кайф, ездить на новой машине, а ездить в автобусе или на такси это кортизол.

Всем удачи и профита! И песня в тему!)))))

теги блога Роджер (веселый).

- Quik

- Quik Lua

- абсурд

- акции

- аналитика

- банкротство

- биржа

- биржи

- брокеры

- валюта

- Ванюта

- ВИМ Ликвидность

- война

- Выборы

- Газпром

- геополитика

- грааль

- деньги

- доллар

- доллар рубль

- ДЭК

- Заработок

- здоровье

- Золото

- иис

- инвестирование

- инвестиции

- инвесторы

- Инфляция

- инфляция в России

- итоги года

- капитализм

- Ключевая ставка ЦБ РФ

- конфликт

- Коровин

- коронавирус

- коррекция

- Кризис

- лензолото

- лохи

- лохотрон

- ЛЧИ 2016

- ЛЧИ 2017

- Магнит

- Манипуляции

- маразм

- мобильный пост

- Московская биржа

- Мостотрест

- налоги

- налогообложение на рынке ценных бумаг

- нефть

- нкнх

- обвал

- облигации

- околорынок

- опрос

- опционы

- открытие

- открытие брокер

- отскок

- ОФЗ

- оффтоп

- паника

- политика

- портфель

- Портфель инвестора

- рабство

- риски

- россети

- рубль

- Русал

- рынок

- санкции

- Саратовский НПЗ

- Сбербанк

- СВО

- Северный поток-2

- смартлаб

- спекуляции

- срач

- структурный продукт

- Сургутнефтегаз

- США

- торговые роботы

- трейдинг

- украина

- фондовый рынок

- фондовый рынок

- форекс

- ФосАгро

- ФСК Россети

- фьючерсы

- ЦБ

- ЦБ РФ

- шадрин

- шорт

- экономика

- Элвис

- юмор

Того же придерживаюсь, кстати.

От человека зависит.

Если комфорт важнее для торговли, чем ровное вероятностное поле — структурируйте продукт. Больше людей желают комфорта — доходности ниже. Лудить толпа желает — выше среднего доходность.

И весьма нестандартно )

Можно по-подробнее? Вот Вы чем занимаетесь?