Блог им. Kitten

Трамп - улыбаемся и машем. Обзор на предстоящую неделю от 02.12.2018

- 02 декабря 2018, 22:16

- |

По ФА…

Протокол ФРС

Протокол ФРС был голубиным, но рынки на него практически не отреагировали.

Вероятно, это произошло по двум причинам:

— Выступление главы ФРС Пауэлла в среду уходящей недели.

Голубиная риторика привела к резкой переоценке рыночных ожиданий по темпам повышения ставок ФРС, в моменте ожидания по повышению ставок в 2019 году падали ниже одного раза.

Грубо говоря, протокол ФРС рынки отработали на день раньше.

— Потоки капитала.

Потоки капитала в конце месяца были в доллар, плюс погашения ФРС в четверг усилили рост доллара.

Что сообщил Пауэлл в среду?

Пауэлл заявил, что ставки ФРС находятся сейчас на уровнях чуть ниже широкого диапазона нейтральных ставок, данное заявление резко отличается от риторики Пауэлла месяц назад, тогда он утверждал, что ставка гораздо ниже нейтрального уровня.

Конечно, номинально Пауэлл прав, нейтральная ставка не имеет четкого уровня, её оценки различаются, но мнения членов ФРС сходятся в том, что диапазон нейтральной ставки составляет 2,5%-3,5%.

Констатация факта по диапазону нейтральной ставки может отличаться от личной оценки Пауэлла по уровню нейтральной ставки, которую он ранее определял как 3,0%+-.

Но Пауэлл в своей речи добавил, что последствия постепенного повышения ставок ФРС являются неопределенными и может потребоваться около года или более для полного проявления их влияния на экономику США.

Это заявление предполагает компромисс между ФРС и администрацией Трампа, логично ожидать, что ФРС прекратит повышение ставок весной-летом 2019 года и не возобновит повышение ставок до ноября 2020 года, т.е. до выборов президента США.

Данный вывод хорошо сочетается как с утечкой инфо о том, что минфин Мнучин пытается сгладить конфликт между ФРС и Трампом, предлагая вместо повышения ставок сосредоточиться на более быстром сокращении баланса ФРС, так и с инсайдами ранее о том, что Мнучин и Пауэлл достигли соглашения о прекращении цикла повышения ставок после достижения 2,5%.

Изменение намерений Пауэлла также очевидны из замечания о том, что точечные прогнозы членов ФРС по ставкам основаны на лучших прогнозах о перспективах роста экономики, но ФРС начнет уделять большее внимание входящим данным.

Ключевые моменты протокола ФРС:

— Почти все члены ФРС считают, что дальнейшее постепенное повышение ставок будет способствовать достижению целей ФРС согласно мандату;

— Почти все члены ФРС считают, что следующее повышение ставки будет уместно «достаточно скоро» в случае, если поступающие данные по рынку труда и инфляции подтвердят прогнозы членов ФРС или превзойдут их;

— Несколько членов ФРС выразили неопределенное мнение по времени следующего повышения ставки, а несколько членов ФРС указали на то, что ставка ФРС уже находится около нейтрального уровня и её дальнейшее повышение может замедлить рост экономики и оказать негативное влияние на инфляцию;

— Члены ФРС отметили, что дальнейшая нормализация политики должна проводиться на основании фактических данных в то время, как их прогнозы основаны на оценке перспектив;

— Многие члены ФРС сообщили, что на предстоящих заседаниях может возникнуть необходимость пересмотра «руководства вперед» с изменением формулировок на акцент на поступающие экономические данные;

— Члены ФРС заявили, что последующий пересмотр «руководства вперед» должен касаться указания о «дальнейшем постепенном повышении ставок»;

— Дальнейшее укрепление курса доллара может создать риски для роста экономики и инфляции;

— Неопределенность торговой политики, замедление глобальной экономики, рост затрат на кредиты, повышение ставок негативно влияет на приток инвестиций;

— «Достаточно скоро» планируется повышение ставки по избыточным резервам на 0,20% при повышении основной ставки на 0,25%.

Очевидна резкая смена риторики ФРС, она связана с падением фондового рынка, замедлением в некоторых секторах экономики, наличию рисков со стороны торговой войны с Китаем и Брексит.

ФРС готовится к окончанию цикла повышения ставок.

При резком замедлении экономики в США, выходе Британии из ЕС без соглашения повышение ставки в декабре может стать крайним перед паузой.

Но, более вероятно, что возобновление переговоров США и Китая по торговле приведут к росту фондового рынка и продолжению роста экономики, а жесткий Брексит маловероятен, что позволит ФРС повысить ставки пару раз в следующем году перед взятием паузы до выборов президента США.

В ближайшее время риторика членов ФРС, как и ожидания рынков, будут меняться.

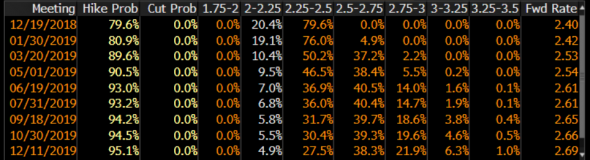

Сейчас рыночные ожидания учитывают одно повышение ставки ФРС в следующем году:

Более вероятен рост ожиданий в ближайшее время, т.к. резкое снижение точечных прогнозов членов ФРС на заседании в декабре алогично, из максимальных ожиданий логично ждать снижение с трех до двух повышений ставок в следующем году, не исключено, что прогнозы останутся прежними до марта.

Вывод по протоколу ФРС:

Очевидно, что ФРС приближается к окончанию цикла повышения ставок ФРС.

В базовом варианте ФРС хотела бы прекратить повышение ставок после повышения ставки в декабре этого года и двух повышений ставок в марте и июне следующего года, но это зависит от ситуации в мире, в частности, от торговой политики и Брексит, динамики фондовых рынков и курса доллара.

ФРС сместит внимание на поступающие экономические данные, следует ождать возращение волатильности рынков в ответ на ключевые экономические релизы США.

Изменение риторики ФРС было резким, но после возобновления переговоров США и Китая по торговле возможен откат на нейтральную риторику.

Доллар будет колебаться в зависимости от данных и изменения риторики ФРС до весны 2019 года, пока окончание цикла повышения ставок ФРС не станет фактом.

На текущем этапе следует учесть, что доллар не отыграл в полной мере изменение позиции ФРС, но не исключено, что для полной реакции участники рынка предпочтут дождаться публикации нонфармов.

На предстоящей неделе:

1. Nonfarm Payrolls, 7 декабря

Самое главное в отчете по рынку труда за ноябрь – рост зарплат.

Если нонфармы подтвердят рост зарплат выше 3,0%гг в ноябре без ревизии вниз с 3,1%гг в октябре – следует ожидать как минимум шип на рост доллара, хотя не исключено, что этот рост доллара будет финальным перед разворотом индекса доллара вниз, т.к. члены ФРС в протоколе не заострили внимание на данном показателе, сообщив, что рост зарплат в октябре в целом совпадал с динамикой проста производительности роста труда и инфляции, не выразив опасений в отношении рисков перегрева экономики США.

Если рост зарплат вернется в диапазон крайних лет, т.е. ниже 2,9%, то доллар окажется под нисходящим давлением, которое будет особенно сильным при ревизии вниз за октябрь:

Необходимо проанализировать все компоненты отчета, т.к. Markit сообщил о замедлении темпов найма.

До публикации нонфармов участники рынка получат все косвенные данные, т.е. компоненты по занятости от ISM, PMI и отчет ADP.

Самым негативным для доллара сценарием станет падение зарплат с ревизией вниз за октябрь на фоне роста уровней безработицы с резким падением количества новых рабочих мест, в этом случае разворот индекса доллара вниз будет подтвержден.

Вывод по ноябрьским нонфармам:

Нонфармы имеют ключевое значение для тренда доллара.

ФРС на заседании 19 декабря при составлении прогнозов по темпам повышения ставок учтет устойчивость роста зарплат и падение уровней безработицы.

С учетом замедления темпов роста инфляции только сильный рост зарплат может сдержать членов ФРС от пересмотра точечных прогнозов по траектории ставок на понижение.

2. Трампомания

Коммюнике стран G20 впервые не содержало указания о недопустимости торгового протекционизма, что стало победой для США.

Но лидеры стран G20 считают победой выход совместного коммюнике в принципе, в коммюнике сохранилось указание о важности многосторонних торговых соглашений и согласие по необходимости реформ ВТО.

Страны G20 намерены детально рассмотреть вопрос о реформах ВТО на заседании в июне 2019 года, что должно нивелировать риски выхода США из ВТО.

Трамп и Си Цзиньпин достигли согласия о начале немедленных переговоров по торговле, повышение таможенных пошлин, запланированное на 1 января, будет отложено на 90 дней, при отсутствии прогресса в переговорах пошлины США будут повышены с 10% до 25% на весь импорт Китая.

Трамп одобрительно отозвался о ходе торговых переговоров с Японией в ходе встречи с премьером Абэ.

Снижение торговой напряженности будет в пользу аппетита к риску на фоне падения доллара.

Но мнение Трампа о ходе торговых переговоров с ЕС неизвестно, ЕС опасается повышения пошлин США на экспорт авто, автопроизводители Германии проведут встречу с чиновниками администрации Трампа во вторник, после данной встречи логична как минимум утечка инфо.

Показания бывшего адвоката Трампа Коэна о связях Трампа с РФ придадут ускорение расследованию специального прокурора Мюллера.

Рост риска импичмента Трампу наравне с его намерением остановить работу правительства США в случае отсутствия финансирования строительства стены негативно для доллара.

3. Италия

Правительство Италии согласилось уменьшить дефицит бюджета на 2019 год до 2,2% против 2,4% ранее, но Еврокомиссия завила, что такого снижения будет недостаточно, хотя и одобрила склонность правительства Италии к переговорам.

В субботу в рамках саммита G20 состоялась встреча главы Еврокомиссии Юнкера и премьера Италии Конте, обсуждение бюджета Италии включало в себя консультации по техническим вопросам, со стороны Еврокомиссии оценку проводил Московичи, минфин Италии Триа пытался убедить членов Еврокомиссии в своих прогнозах.

По итогам встречи Конте заявил, что в течении нескольких дней будет проведена техническая работа, в результате которой стороны должны достичь компромисса, что позволит Италии избежать штрафных санкций ЕС.

Достижение компромисса в полной степени сомнительно, ибо Еврокомиссия не признает планируемые реформы Италии, а правительство Италии готово только отсрочить проведение реформ, но не нивелировать их.

Но если будет достигнут частичный компромисс, реформы будет отложены до лета 2019 года и перед началом реформ Италия должна будет соответствовать каким-то бюджетным показателям – для евро появится собственный позитив, что привет к его росту.

4. Экономические данные

На предстоящей неделе главными данными США станут ISM промышленности и услуг, отчет ADP, производительность и себестоимость труда, исследование настроений потребителей по версии Мичигана.

По Еврозоне следует отследить PMI промышленности и услуг за ноябрь в финальном чтении и ВВП за 3 квартал в финальном чтении.

Фунт продолжает находится под нисходящим давлением, невзирая на подписания соглашения по Брексит ЕС и Британией.

Парламент Британии начнет дебаты по соглашению Брексит с 4 декабря, голосование по ратификации запланировано на 11 декабря.

Голосов в парламенте за ратификацию соглашения нет, что приводит к падению фунта, т.к. инвесторы опасаются, что при отклонении соглашения парламентом единственным вариантом станет выход Британии из ЕС без соглашения, что приведет к панике на рынках и кризису, по силе сравнимого с крахом Леман Бразерс.

ЕС заявляет, что изменение соглашения невозможно, но в СМИ ходят слухи, что при отклонении соглашения парламентом Британии не исключено продление действия статьи 50 о времени выхода Британии из ЕС с продолжением переговоров, но условия нового соглашения могут быть хуже для Британии, а уступки по ключевым вопросам, открытой границе в Ирландии в частности, невозможны.

Премьер Мэй уверена в ратификации соглашения парламентом, но Кабмин готовится к альтернативным вариантам, таким как жесткому Брексит или заключению соглашения в стиле «Норвегия+», для которого может хватить голосов в парламенте.

Следует обратить внимание на PMI Британии в секторе промышленности и услуг с публикацией в понедельник и среду соответственно, но фунт находится в полной зависимости от Брексит.

Экономика Китая продолжает замедляться, PMI промышленности упал до водораздела рецессии в 50 пунктов, а экспортные заказы ещё раньше упали ниже 50.

Тем не менее, позитив по началу переговоров Китая и США затормозит падение экономики Китая и вернет оптимизм на рынки.

Китай порадует остатками PMI утром понедельника и среды.

— США:

Понедельник: PMI и ISM промышленности, расходы на строительство, продажи авто;

Среда: отчет ADP, производительность и себестоимость труда, PMI и ISM сектора услуг, Бежевая Книга;

Четверг: торговый баланс, недельные заявки по безработице, фабричные заказы;

Пятница: оптовые запасы, исследование настроений потребителей по версии Мичигана.

— Еврозона:

Понедельник: PMI промышленности;

Вторник: инфляция цен производителей;

Среда: PMI услуг;

Пятница: ВВП Еврозоны за 3 квартал в финальном чтении.

5. Выступления членов ЦБ

Члены ФРС продолжат освещать свою точку зрения по перспективам политики и, если она подтвердит голубиное настроение невзирая на передышку в торговой войне с Китаем, доллар продолжит падение.

Наилучшее понимание о настроениях внутри ФРС можно почерпнуть из свидетельства главы ФРС Пауэлла перед экономическим комитетом Сената в среду в 18.15мск.

Пауэлл выступит повторно в четверг, но в форме краткого приветствия, хотя тема жилищного строительства представляет интерес с учетом предыдущего ипотечного кризиса и текущего замедления в данной сфере.

Глава ЕЦБ Драги выступит в среду на тему банковского союза Еврозоны.

Перед ЕЦБ стоит непростая задача, необходимо найти основания для оглашения о завершении программы QE на заседании 13 декабря с учетом замедления роста инфляции и экономики.

Промежуточные заседания ЕЦБ пройдут в среду и четверг, после которых нужно ожидать утечку инсайда о решении ЕЦБ на заседании 13 декабря, настроениях внутри ЕЦБ и новых экономических прогнозах.

-----------------------------

По ТА…

В базовом варианте ожидается рост с околотекущих уровней до сопротивления на дейли с последующей развилкой:

В альтернативном варианте изначально возможен ретест поддержки с последующим ростом минимум до сопротивления на дейли:

------------------------------

Рубль

Нефть продолжает падать камнем, игнорируя намерения ОПЕК о продлении соглашения о сокращении добычи нефти на 2019 год.

Страны ОПЕК настаивают, чтобы Саудовская Аравия взяла на себя большую долю сокращения добычи, т.к. именно её дополнительные объемы нефти, по мнению стран ОПЕК, привели к текущей ситуации на рынках.

Трейдеры считают, что Саудовская Аравия полностью под контролем США из-за убийства журналиста и саммит G20 не дает оснований для сомнений в этом.

РФ с большой неохотой соглашается на продолжение соглашения о сокращении добычи, но при условии, что объем будет менее предыдущего в 300К баррелей.

Тем не менее, ОПЕК+вне ОПЕК намерены на саммите 5-6 декабря принять решение о сокращении добычи, согласно инсайду, на 1,3 млн баррелей.

По ТА нефти тупо некуда больше падать, хотя бы нужен отскок вверх в виде ретеста низа канала, а, по совести, необходим полноценный восходящий коррект как минимум в верх 60-х фигур:

Для рубля собственного позитива нет и в обозримом будущем не предвидится, за исключением роста нефти:

-------------------------------

Выводы:

Эра роста доллара приближается к концу.

Протокол ФРС прямо указал на силу доллара как на один из ключевых рисков для мандата, а глава ФРС Пауэлл косвенно предупредил рынки о необходимости взятия паузы на срок не менее года после повышения ставок до нейтрального уровня.

Трудность трактования риторики Пауэлла для инвесторов состоит в том, что точный уровень нейтральной ставки неизвестен, а широкий диапазон 2,5%-3,5% слишком большой для принятия торговых решений на текущем этапе.

Но протокол ФРС содержал алгоритм, согласно которому будут приниматься решения о нормализации политики.

Если рост инфляции и рынка труда будет продолжаться – возможно повышение ставок ещё несколько раз, в этом случае, более вероятно, ФРС закончит повышение ставок в июне 2019 года, после одного повышения ставки в этом году и двух повышений в следующем.

Если роста инфляции не будет, рынок труда начнет замедляться – не исключено, что ФРС повысит ставку на заседании 19 декабря и возьмет паузу.

Очевидно, что пауза ФРС продлится до выборов президента США в 2020 году, поэтому более вероятным станет вариант с ещё как минимум одним повышением ставки в 2019 году, особенно с учетом логичного роста фондовых рынков после возобновления переговоров США и Китая по торговле.

Инфляция в США уже начала падать, что должно стать для ФРС предупредительным знаком.

Если ноябрьские нонфармы выйдут слабыми, со снижением зарплат на фоне падения уровней безработицы, то это будет второй камень на чашу весов окончания цикла повышения ставок ФРС в этом году.

Неприятности для доллара не ограничиваются политикой ФРС и экономическими данными.

Расследование специального прокурора Мюллера получило импульс и, весьма вероятно, что Трампу придется пройти через угрозу импичмента нижней палаты.

Трамп не исключает шатдауна в случае, если Конгресс не профинансирует строительство стены с Мексикой.

Конечно, для разворота индекса доллара на нисходящий тренд нужна альтернатива.

Наилучшим вариантом для инвесторов станет уход в евро, но для этого нужен свет на горизонте эпопеи по Брексит или, как минимум, нивелирование активной стадии противостояния Еврокомиссии и правительства Италии.

Более яркая перспектива нормализация ставок ЕЦБ позволила бы развернуть тренд евродоллара вверх без всяких дополнительных условий, но экономика Еврозоны пока замедляется, базовая инфляция не растет, а общая может упасть вслед за нефтью.

Экономика Еврозоны быстро восстановится при устранении угрозы повышения пошлин США на импорт авто ЕС, но последовательные инсайды говорят о возможности повышения пошлин в ближайшее время.

Снижение опасений по торговым войнам должно привести к росту аппетита к риску и падению доллара, но ситуация во Франции может оказать негативное краткосрочное влияние на евро.

Прорыв по Брексит на предстоящей неделе маловероятен, в лучшем случае премьер Британии Мэй заручится поддержкой нескольких дополнительных голосов в парламенте, но большинства не будет, что делает повторное голосование по соглашению Брексит неотвратимым.

Но развязка по бюджету Италии и понимание вероятности повышения пошлин США на экспорт авто ЕС ближе к середине недели вполне ожидаемы.

Звездой недели станет отчет по рынку труда США, который поставит точку в росте доллара вне зависимости от остальных событий при провальных данных, сильный отчет может привести к перелою по евродоллару с падением в 1,11ю фигуру перед очередной попыткой роста.

----------------------------

Моя тактика по евродоллару:

На выходные ушла в лонгах евродоллара от 1,1240.

При изначальном росте намерена шортить от сопротивления на дейли при отсутствии противоречий по ФА.

При перелое 1,1215 рассмотрю перезаход в лонги от поддержки на дейли.

теги блога Kitten

- иностранные акции

- :евродоллар

- ABS

- Brexit

- CBPP3

- DXY

- EURUSD

- FOREX

- G20

- G7

- Kitten

- Nadaq

- nasdag

- NASDAQ

- Nasdaq 100

- nasdaq100

- Nonfarm Payrolls

- NVDA

- Omega Forex

- Omega Global

- Omega-Forex

- QE

- S&P500

- S&P500 фьючерс

- акции

- акции США

- Байден

- банки

- Бернанке

- Брексит

- Буллард

- ВоЕ

- волновая разметка

- ВоЯ

- выборы в Европарламент

- выборы во Франции

- Германия

- Греция

- Джексон Хоул

- Джексон-Хоул

- Дойче банк

- Доха

- Драги

- Еврогруппа

- евродоллар

- Еврокомиссия

- ЕЦБ

- индекс доллара

- инфляция в США

- Иран

- Италия

- Итоги недели

- Йеллен

- Каталония

- Китай

- Клинтон

- Коми

- Конституционный Суд Германии

- Конференция

- КУЕ

- Лагард

- Лика Кошкина

- Меркель

- нефть

- нонфармы

- обзор рынка

- ОМТ

- опек+

- Пауэлл

- Паэулл

- Португалия

- прогноз 2026

- Ренци

- референдум Британии

- рубль

- рынок США

- рынок труда США

- саммит ЕС

- Сегодня в программе

- Сириза

- ставка ЕЦБ

- ставка фрс сша

- США

- технический анализ

- Трамп

- трейдинг

- Тройка

- Урсула фон дер Ляйен

- Фишер

- форекс

- Франция

- ФРС

- ФРС США

- ЦБ РФ

- Ципрас

- шатдаун

- Шульц

- экономика США

- Юнкер

- Ямайка

Благодарю!

Профитов!)

Благодарю!

Спасибо Вам!)

поэтому рост нефти не должен сильно влиять))

PS; спасибо

Чем ни повод для начала всемирного кризиса?