Блог им. neophyte

Блеск и нищета публикаций по ММ: боремся с просадками

- 04 ноября 2017, 14:50

- |

Вопросами мани-менеджмента я снова занялся, чтобы решить проблему просадок робота после роста эквити. Пару слов о том, зачем вообще нужен мани-менеджмент.

Допустим, что мы в совершенстве изучили методы анализа рынка, знаем, как интерпретировать движение цен, можем определить оптимальную точку входа в рынок, уровень выхода с прибылью и уровень выхода с убытком. Таким образом, у нас есть все необходимые параметры для открытия позиции.

Что осталось за кадром? Остался вопрос о том, как определить риск и, соответственно, объем открываемой позиции.

Техника управления капиталом (money management или сокращенно MM), или точнее техника управления рисками при инвестировании капитала, является тем ключевым фактором, без которого использование даже эффективной системы торговли на основе самых совершенных аналитических систем не приведет к успеху, или этот успех будет меньше возможного. Уместно процитировать Л.Вильямса: — «Успешная торговля делает деньги. Успешная торговля с надлежащим управлением капиталом способна создавать несметные богатства».

Следует также отметить, что даже эффективный метод управления рисками не убережет от потерь торгового капитала в случае, если используемая торговая стратегия не является стратегией с положительным результатом, т.е. обеспечивающей в серии прибыльных и проигрышных сделок в среднем положительный результат, т.н. статистическое преимущество.

Торговая стратегия априори должна быть прибыльной, в этом случае правильный подход к управлению рисками обеспечит скорость роста торгового капитала, при минимальной вероятности разорения.

С другой стороны, даже при прибыльной торговой стратегии неправильный подход к управлению рисками может привести к потере средств торгового счета.

Управление капиталом представляет собой самостоятельную, напрямую не связанную с проектированием и применением торговых систем, задачу.

Остановимся на подходах к управлению капиталом, использующих метод дробной части. Я не в курсе, может есть и другие методы, но кроме работы «на всю котлету» все они сводятся к определению некоторой части торгового капитала, которую мы ставим на кон входя в рынок, и которую готовы потерять при неудачном исходе сделки.

Метод дробной части основан на задании (определении) некоторой части торгового капитала, ограничивающей размеры потерь при сделке (транзакции, ставке и т.п.).

Наиболее известными способами оценки рисков, основанными на определении некоторой фиксированной доли торгового капитала, определяющей допустимые риски при торговых операциях, являются формула Келли и метод Винса.

Формула Келли связывает величину риска на одну сделку со статистическими параметрами торговой стратегии следующим выражением:

f=(P(R+1)-1)/R,

где

R=W/L — отношение выигрыша к проигрышу.

L — размер ставки, потери при проигрыше.

P - вероятность благоприятного исхода (о вероятности мы обычно ничего не знаем и используем процент выигрышных сделок).

Если известно f, то

Lopt=f*K,

где

К — капитал, стартовая сумма игры.

Основным недостатком формулы Келли является ее неполное соответствие практике торговли. Формула Келли хорошо работает в случае, когда потенциальный проигрыш в игре ограничен суммой ставки, а потенциальный выигрыш всегда остается одинаковым в отношении поставленной суммы. В торговле размеры и выигрышей и проигрышей постоянно меняются, т.е. формула Келли не вполне адекватна для описания и оценки допустимых рисков при торговых стратегиях.

Модификацию формулы Келли для управления капиталом при торговых операциях разработал Ральф Винс (Ralph Vince) и назвал ее формулой для fopt.

Метод Винса основан на достаточно сложном расчете величины fopt путем последовательных приближений на основании серии сделок, характеризующих некоторую торговую систему.

Отечественные теоретики от торговли в плане мани-менеджмента слегка сдвинуты на американских публикациях и идеях, и fopt в их среде особенно популярно.

Что хочу сказать по поводу Винса, так это то, что его идеи — это вообще дурь недоучившегося студента, который пытается рассчитать точный риск для случайного процесса, являющегося функцией многих случайных переменных и принципиально не воспроизводимых факторов.

Поэтому данные таких расчетов можно смело выбрасывать на помойку. Польза от них не стоит бумаги, использованной для расчетов. Польза от этого была только для самого Винса, который под этот проект получал деньги от американских инвесторов, впечатленных «научностью» подхода Винса. Но научность здесь только в том, что автор пользовался математикой, но пользовался он математическими методами для некорректно поставленной задачи, т.е. результаты можно даже не обсуждать.

Главная проблема при использовании f, полученного что с помощью формулы Келли и/или метода Винса, это просадки (дродаун). Наращивание количества торгуемых контрактов с ростом прибыли происходит достаточно быстро, но тем быстрее последующее уменьшение торгового счета при серии убыточных сделок. Если учесть, что даже при высокой вероятности прибыльной сделки в течение продолжительной торговли можно получить убыток несколько раз подряд, то риск слишком высоким процентом от капитала может привести к катастрофическим последствиям для торгового счета.

Поэтому трейдеры-практики выбросили всю эту заумь туда, где ей настоящее место, и используют более низкие риски, по сравнению рисками, определяемыми по формуле Келли и методу Винса.

В частности, формула, применяемая для оценки допустимых рисков Л.Вильямсом, имеет вид:

n = f*K/Lmax,

где n — число торгуемых контрактов (лотов), f — процент риска, K — текущий остаток на торговом счете, Lmax — самый большой проигрыш на одну сделку (один контракт), который был получен самим трейдером в истории использования применяемой торговой тактики.

Величина f обычно очень далека от величин, рассчитанных на основе формулы Келли или по методу Винса, и обычно принимается не более 15%. В частности Ларри Вильямс (не путать с Биллом Вильямсом) рекомендует использовать следующие пределы величиныf:

— до 2-5% при консервативном стиле управления капиталом;

— 5-10% при повышенном уровне риска;

— до 15% при рискованных торговых стратегиях (рекомендуя в последнем случае чаще ходить в церковь).

Отечественные трейдеры в плане мани-менеджмента сдвинуты на публикациях американских теоретиков от торговли и молятся на них, как на икону. А зря. Эти ребята, даже если и делают что-то путное, то не всегда понимают, что они сделали и зачем это нужно, или не всегда показывают суть того, что они сделали.

Почему сложность взята в кавычки? Вот почему.

Райан Джоунс разработал хорошую идею. Но здесь тот самый случай, когда автор или не понял, что же он сделал на самом деле и что он использует, или специально нагородил семь бочек арестантов вокруг простой формулы, чтобы всех впечатлить серьезностью подхода и сложностью используемого метода.

И недалекие американские инвесторы, впечатленные игрой ума и филигранной работой научного гения, валом повалили к нему со своими деньгами.

И отечественные придурки вслед за ним ломают головы и делают сложнейшие программы для расчета количества контрактов, чтобы торговать используя метод ММ от Райана Джоунса.

Я просто глянул в поиске на публикации, посвященные методу Райана Джоунса, и был под сильным впечатлением от титанических усилий русскоязычных авторов, пытающихся внедрить американскую разработку в практику торговли и продать программный продукт, который позволяет всем желающим считать риски для своей торговли на основе волшебного метода Райана Джоунса, который еще называется методом фиксированного отношения.

Когда-то давным давно, еще в 2002 или 2003 году, точно уже не помню, я покопался в принципах этого метода, всё выяснил, посчитал, уяснил для себя суть метода и выбросил расчеты на помойку. Сегодня стал искать эти расчеты и нашел их только благодаря интернету, который ничего не забывает и всё хранит, сука. Но это тот самый редкий случай когда я ему за это благодарен.

Вот фрагмент той публикации.

...

Метод фиксированного отношения Райана Джоунса (Ryan Jones) – пример сочетания консервативного подхода к управлению капиталом с возможностью быстрого наращивания объема сделок при получении прибыли.

Согласно подходу Райана Джоунса не имеет значения, насколько хорошую статистику дали тестовые испытания и характеристики торговой системы в прошлом. Следует начинать торговлю с одного контракта на сделку. И только если прибыль действительно получена, можно начинать наращивание количества одновременно торгуемых контрактов. Но быстрее, чем при методах, основанных на формулах Келли и Винса.

Количество одновременно торгуемых контрактов в методе фиксированного отношения связано с текущей величиной торгового капитала следующей рекуррентной формулой:

K(n) + n*D = K(n+1),

где К(1) – начальное значение торгового капитала, при котором начинается торговля, K(n) – текущее значение торгового капитала, при котором торгуется n контрактов, K(n+1) – значение торгового капитала, при котором можно перейти к торговле (n+1) контрактом, D – некоторый параметр, характеризующий степень допустимого риска при наращивании объема торговли. В частности в качестве D можно использовать максимальный дродаун системы, или удвоенный максимальный дродаун, полученный при торговле одним контрактом. Другим вариантом может быть величина удвоенного максимально возможного проигрыша на один контракт. В этом случае при самом неблагоприятном завершении текущего трейда мы опустимся на одну ступеньку, уменьшая количество торгуемых контрактов на один.

Приведя рекуррентную формулу к явному виду через начальное значение капитала и количество итераций, получим (мы нашли эти выкладки в статье Дмитрия Толстоногова):

K(n+1) = K(1) + ((1+n)*n*D)/2

Точное аналитическое выражение для количества контрактов (n+1) будет иметь вид

(n+1) = -1/2 + Корень квадратный(1/4 + 2(K-K(1))/D)

или

n = 1/2 + Корень квадратный(1/4 + 2(K-K(1))/D).

Другой вариант записи

n = 1/2 + Корень квадратный(1/4 + 2S/D),

где S = K-K(1) представляет собой сумму накопленной на торговом счете прибыли.

Если перейти к целому количеству контрактов, обозначив его буквой N, то можно получить

N = [1/2 + Корень квадратный(1/4 + 2(K-K(1))/D)],

или

N = [1/2 + Корень квадратный(1/4 + 2S/D)],

где квадратные скобки обозначают целую часть от заключенного в них выражения.

Поведение N зависит от величины D и ее соотношения с начальным капиталом и изменяется аналогично функции квадратного корня. При малых D наращивание числа контрактов с ростом капитала на начальном этапе идет быстрее, чем при использовании метода дробной части, но впоследствии замедляется. Суть предлагаемого Джоунсом метода заключается в ускорении именно на этом начальном этапе, рискуя за счет приращения счета без увеличения риска для основного (начального) торгового капитала.

Отмеченное обстоятельство дает дополнительный фактор защиты при недостаточно достоверных статистических данных (обычное явление на практике), характеризующих торговую систему. Не исключая остальных аспектов, связанных с управлением капиталом, это позволяет более быстро наращивать объем торговли при начальном капитале меньшего размера и без увеличения кредитного плеча на начальных стадиях торговли.

При возрастании торгового капитала можно переходить к методу дробной части, определяя тем или иным способом величину f.

В заключение отметим, что часто используются модификации метода фиксированного отношения, основанный на использовании вместо D двух величин D1 > D2, из которых D1используется для оценки точек наращивания числа торгуемых контрактов, а D2 — для снижения объема торговли при просадках.

Мы пользуемся модификацией метода, в чем-то аналогичной использованию трейлинг-стопа: при закрытии очередной позиции с прибылью значение величины К(1) в формулах корректируется, увеличиваясь на 20-30% от максимума достигнутой зафиксированной прибыли. Возможны и другие варианты.

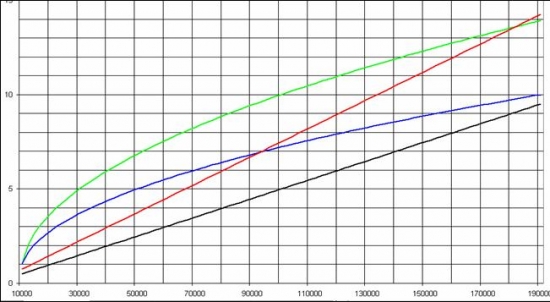

На рис 6.1 представлены зависимости количества торгуемых контрактов определяемых по методу фиксированного отношения (для D=2000 и D=4000) и формуле Л.Вильямса (для f = 0,1 и f = 0,15 при максимальном проигрыше на один контракт 2000). Начальное значение капитала 10000.

Применение метода Райана Джоунса и формулы Л.Вильямса к управлению торговым капиталом.

Приведенные графики показывают, что на начальном этапе торговли при заданных параметрах максимального проигрыша метод Райана Джоунса является более агрессивным в плане наращивания количества позиций. Но его применение оправдывает то, что дополнительный риск вводится за счет полученной прибыли. Точки пересечения кривых, иллюстрирующих метод Райана Джоунса, с линейными функциями, отображающими формулу Л.Вильямса, могут быть точками перехода к управлению капиталом по методу Л.Вильямса с ростом торгового капитала или точками обратного перехода при его уменьшении. В последнем случае переход к формуле Джоунса даст более быстрое снижение количества торгуемых контрактов, обеспечивая более надежную защиту торгового счета.

...

Не спорю метод действительно хорош и дает выигрыш по сравнению с с обычно используемым методом дробной части.

Но на самом деле метод прост, как грабли. Даже проще, потому что в граблях можно выделить три детали, а в методе Райана Джоунса новая деталь всего одна.

И суть его сводится к тому, что рост риска пропорционален не росту капитала, а корню квадратному от роста капитала, с округлением в меньшую сторону до минимального шага лота, разрешенного к торговле.

Вот собственно говоря и всё бля..., вокруг чего написаны целые книги.

Добавлю только, что уменьшение риска пропорционально корню квадратному из роста капитала только один из возможных методов такого типа. Можно менять и степень и функциональную зависимость и много чего другого. И при правильном подходе, руководствуясь примером незабвенных американских авторов, вокруг этой элементарной алгебры можно защитить кучу кандидатских и докторских диссертаций и нагрести еще большую кучу инвесторских бабок под волшебный научный подход, гарантирующий инвестором и автору кучу денег. Но бля..., надо же и совесть иметь, или это не про наше время.

Да, теперь о применении метода пропорциональности корню квадратному (язык не поворачивается назвать это методом Райана Джоунса) в борьбе с «Кочергой» на графиках эквити.

Материала куча, положительный эффект есть при любых вариантах настроек, но в данной публикации я приведу только две зависимости. Более обширные результаты исследований будут опубликованы позже, tесли позволит время и будет желание. А сейчас у меня признаки сильного переутомления из-за колоссального объема работы, проделанной за последние два месяца. Применяю тяжелую артиллерию для нормализации состояния организма.

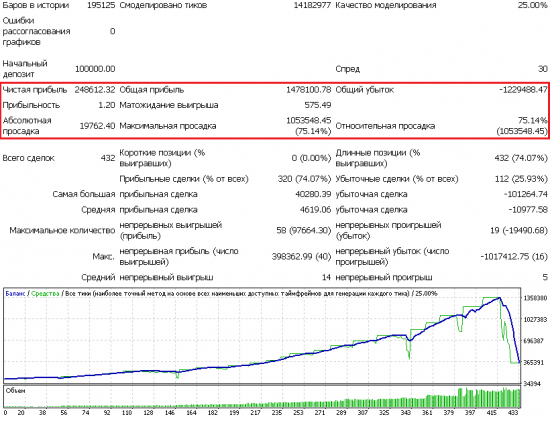

Метод дробной части

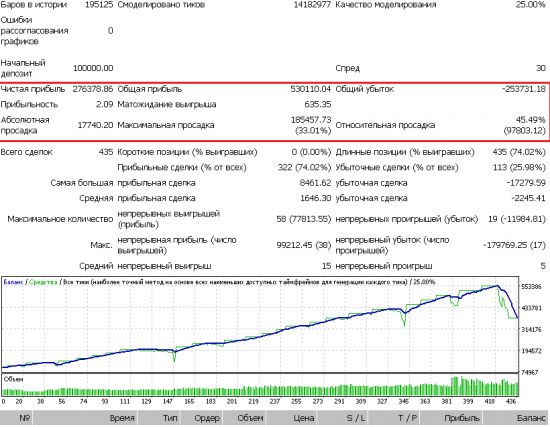

Модифицированный (до истинной сути) метод Райана Джоунса

Модифицированный (до истинной сути) метод Райана ДжоунсаПрибыль при использовании модифицированного ММ выросла незначительно, но зато размер просадки капитала уменьшился почти вдвое. За это пожалуй стоило побороться.

теги блога Николай Скриган

- AUDUSD

- bitcoin

- BRN

- DAX

- ES

- eurusd

- forex

- GBPUSD

- Gold

- MM

- nzdusd

- S&P500

- S&P500 фьючерс

- Silver

- SWT-Robot

- SWT-метод

- SWT-метод-Мастер-класс

- SWT-робот

- USDCAD

- USDJPY

- USDRUB

- usdrur

- WTI

- алгоритмическая торговля

- алготрейдинг

- Анализ трендов

- аналитика

- безбашенная торговля

- Беларусь

- бизнес

- биржа

- биткоин

- брент

- брокеры

- вопрос

- газ

- голодание

- доллар

- доллар - рубль

- Доллар рубль

- дурные деньги

- ДЦ

- Евро

- жизнь

- жизнь как она есть

- здоровье

- ЗОЖ

- золото

- Индикаторы SWT

- искусственный интеллект

- Казино в мире финансов

- коронавирус

- кредитное плечо

- криптовалюта

- Криптовалюты

- механические торговые системы

- мозг

- мониторинг

- нефть

- обучение

- общество

- околорынок

- опрос

- оффтоп

- позиционная торговля

- Полигон лудомана

- политика

- прогноз

- проект на миллион

- психология

- Разное

- риск менеджмент

- Риски

- Робот

- роботы

- роботы в биржевой торговле

- рубль

- рынки

- саморазвитие

- серебро

- смартлаб

- Тестируем "Грааль"

- технический анализ

- торговая тактика

- торговые роботы

- торговые сигналы

- торговые стратегии

- торговый робот SWT

- трейдерские байки

- трейдеры

- трейдинг

- ТС-100500

- убить лудоманию

- форекс

- ФРС

- фундаментальный анализ

- Фьючерсы

- экономика

- экстремальный трейдинг

- юмор

=((Q2881+T2901+S2880)/3-КОРЕНЬ(L2882)/10000)

Корешок-то тоже сидит в формуле. И во второй формуле тоже есть корешок.

Кому вершки, а кому — корешки.

Не кажется ли Вам, что Винса Вы зря мордой в говно макнули? :)

Не перегибаете палку свою, о Мэтр? :)

Может быть, Вы не совсем внимательно прочитали обе его книги? :)

Может быть, Вы не совсем адекватно впёрли в его рассуждения, особенно, про сценарный спектр?

Может быть? :)

Вот его переводные книги читал, всё перевёл в формулы и наборы цифр, именуемые в простонародье числами. А Вас, простите…

Кстати, Вы сами в реале торгуете, или только пи... (прости Госсподи) пишете теорию? :)

Московский Лоссбой, конечно только пи... пишу теорию.

А Винса макнул совершенно правильно. Обсуждать почему не буду. В тексте всё сказано. Насчет прочего не знаю, может потом доучился. А про f оптимальное откровенная чушь, после которой я даже смотреть в его сторону не буду...

Никто на практике его методами не занимается. если только не занимается самообманом и не пудрит мозги инвесторам. также как пудрил сам Винс.

У нас сейчас, а в штатах и в те годы книги не пишет только ленивый. Я ленивый.

Главное. чтобы была реклама, пипл схавает любую чушь. У Винса реклама была.

P.S. Нет, я конечно сильно уважал поначалу и того и другого. Джоунса и сечас уважаю за его метод.

Но Винс в ту пору, когда писал про свой f оптимальный, работал у Райана Джоунса и в самом деле был или студентом, или только что получил диплом. А путевку в жизнь ему и его методу дал тот самый Райан Джоунс, который даже в своей работе толком не разобрался.

Аргументы очень весомые. :)

P.P.S. Авторитеты для меня не существуют. Существуют факты.

В 70-х я послал в союзный академический журнал «Радиотехника и Электроника» статью, которая затрагивала специальную теорию относительности Эйнштейна. Получил разгромнейшую рецензию, не в последнюю очередь потому, что тогда я был никто и был никем. Но после аргументированного ответа на рецензию и незначительных косметических правок, которые сводились к добавлению одного абзаца, и не затрагивали ни одной формулы, статью приняли и опубликовали.

начиная с «вот эта ошибка имеет важность?»:

smart-lab.ru/blog/376168.php#comment8256041

smart-lab.ru/blog/376168.php#comment8256174

вышестоящую статью я не дочитал, я фанатею по Винсу, как и Вы, есть в ней что-то, на что я должен обратить внимание? (я далеко не риск менеджер.)

спсб

В минимуме — частые сливы.

В среднем чуть больше нуля из-за склонности к высокому риску…

В теории я знаю, какой риск разумный. Но на практике азарт побеждает рассудок. Если возвратиться к рисунку, то мой мозг с моими бицепсами справиться не может.

Наши трейдеры с точки зрения американских вообще склонны к безбашенному риску. В частности, не зря тот же Ларри Вильямс, которого трудно упрекнуть в консервативности, писал:

Я иногда иду на откровенный подлог и к последней цифре от себя добавляю слова до 15% «и более», искажая слова мэтра, чтобы было не так стыдно перед самим собой за необоснованно высокий риск. И даже почти поверил, что Л.Вильямс тоже говорил и более. :)

Chupcha 100 ik, во-первых, не Джонса, а Джоунса, если быть точным. Дэйви Джонс и билли Бонс были пиратами.

А во-вторых, где там у Джоунса 38%?

Насчет редактора сильно удивили. На ваше пишите, как обычного читателя, я наплевал и пропустил. Безграмотность уже настолько часто встречается. что реагировать на каждый чих нет желания.

Но когда РЕДАКТОРЫ, мля, не знают грамматики это уже беспредел. Тогда и появляется пират Дэви Джонс вместо финансиста Райана Джоунса.

Но, мля, английский хотя бы знать надо, если уж взялся редактировать. Транскрипцию и фонетику. Кроме спеллинга есть еще и произношение. Буква «о» в открытом слоге произносится как дифтонг «оу». Это если вы знаете, что такое открытый слог и что такое дифтонг.

Но о чем тут говорить, если у вас даже с русским проблемы. Грамотный человек физически не может делать ошибки. Даже специально ему очень трудно это делать, если только не пишет по олбански. Но это уже не модно, и по олбански у вас тоже не получается.

P.S. С виски у вас тоже проблемы. Виски мужского рода, а не среднего. Виски не какое, а какой.

Туземец, такие традиции были когда в СССР не знали языков.

В матанализе есть формула Валлиса, который на самом деле Уоллес и еще много чего. Но это дела давно минувших дней.

А в последние 30 лет делать такие ляпы уже не модно и не кошерно. Но один написал, а другие пошли повторять за ним.

Не знаю, байка или нет, но я слышал, что Аристотель тоже когда-то написал, что у мухи 8 ног. И несколько сотен лет никто не удосужился пересчитать, все верили Аристотелю.

Chupcha 100 ik, что поделать. Не люблю упертых в своей некомпетентности. Вы, наверное, привыкли. что вам не возражают. Но это интернет, здесь нет чинов и регалий, а только слова.

У вас есть выход, черный список. Я вас туда тоже отправлю.