Блог им. provalue

Что лучше: Поставить на Нефть или на Schlumberger NV (SLB)?

- 24 декабря 2014, 14:01

- |

После последнего заседания ОПЕК цены на нефть рухнули до 55 долларов за баррель. Хотя нефть и золото и стали политизированными продуктами на товарных биржах, сезонность никто не отменял. И как известно, январь чаще да чем нет являлся дном для нефти. Учитывая, что вместе с нефтью упали и акции нефтедобывающих компаний, сыграть на данном рынке будет лучше через них.

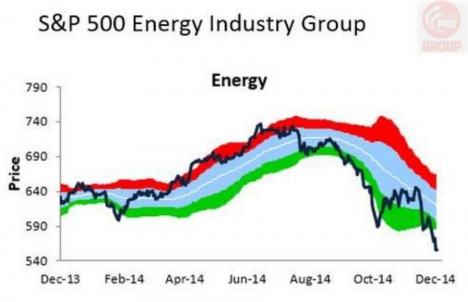

The S&P 500's Energy Industry Compsite упал на более чем три средних отклонения ниже 50 дневной скользящей средней. Такое значительное отклонения часто сменяется таким же сильным восстановлением цен.

На самом деле, очень легко поддаться панике, когда все кричат, что нефть будет стоить 47 или даже ниже 30 долларов за баррель. Но ведь если копнуть глубже, кто из ныне вещающих предвидел это падение, до падения?

История часто повторяется. Давайте освежим память. С 2007 до середины 2008 цены на нефть стремительно поднимались с $40 до $140. Весной 2008 нефть добавляла на крейсерской скорости по 1-3 доллара на несколько дней. Также как и сейчас, все говорили о том, что скоро будет достигнут 200 долларовый рубеж.

И вдруг, как гром среди ясного неба, она стала падать, пока не достигла 35 долларов. Но спустя год нефть удвоилась, а к марту 2011 — даже утроилась.

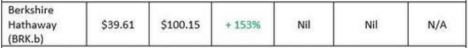

А теперь о самом интересном. Ведущие нефтедобывающие-перерабатывающие компании создавали высокую ценность для акционеров, увеличивая внутреннюю стоимость компания начиная с 2005 и не смотря на сильные колебания цен на нефть. Посмотрите как росла балансовая стоимость этих компаний:

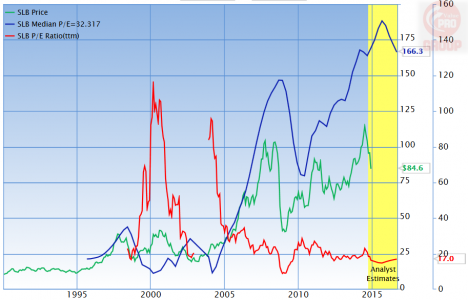

Доходность Schlumberger NV даже превысила доходность по самой нефти. По этому случаю трудно забыть слова Уоррена Баффета, что он предпочитает покупать доходный бизнес вместо голого товара (commodity). Если такой бизнес приносит прибыль, когда сам товар стоит безумно дешево — это хороший бизнес. Возможно, даже имеющий долгосрочное конкурентное преимущество.

Кстати, для сравнения компания Баффета сделала только 153% при том, что не выплачивала дивидендов. Нефтяные же компании, при том, что выплачивали постоянно все время растущие дивиденды, также увеличивали и внутреннюю стоимость.

Еще две недели назад, Schlumberger был любимчиком Barron, а сейчас его можно купить со значительной скидкой. Примерный целевой уровень на 2015 года находится выше 100 долларов за акцию.

На такие компании также очень хорошо продавать долгосрочные опционы Пут, иногда их называют LEAPs. Лучший сценарий в таком случае, если опцион истечет вне денег и мы получим всю премию. Продавать надо такое кол-во путов, сколько лотов данной акции мы готовы взять в портфель. Обычно я не беру более 5% одной акции.

Хорошая новость в том, что помимо покупки акции или продажи голых путов, можно использовать относительно мало рисковые опционные стратегии с большим кредитным плечом.

Например, купить 97,5 январский 2016 колл/продать 100 январский 2016 колл @ $75 за конструкцию.

У нас потенциал прибыли до 175 долларов и ограниченный риск в 75, а также целы год впереди.

Кол-во позиций: 0,3-0,5% от портфеля.

Регулирование позиции для многократного увеличения прибыли, страховочная комбинация на случай если мы окажемся не правы а также другие конструкции выложены в сообществе.

Новости Сообщества Provalue:

Мы выложили список из 20 тщательно отобранных и рекомендуемых компаний. В них можно прямо сейчас инвестировать 50-70% портфеля, оставив остальные деньги для умной спекуляции на опционах. Такой портфель позволяет пассивно управлять капиталом на срок от 3-5 и более лет. Хорошо держит кризис и коррекции, поскольку все компании в списке, имеют ДКП.

Выложены дополнительных 5 компаний, которые бы сейчас купил Питер Линч. В основном мы следуем только за двумя категориями из 6, в которые инвестировал этот великий инвестор. Это «крепкие орешки», хорошо держащие кризис и коррекции, и десятикратники.

теги блога Академия ProValue

- Abraxas

- AstraZeneca

- AZN

- etf

- etn

- IPO

- NASDAQ

- provalue

- Provalue Analytics

- S&P

- S&P500

- vix

- VXX

- Wall Street

- автомобили

- акции

- альманах

- анализ

- анализ акций

- анализ компании

- анализ компаний

- аналитика

- Андрей Макарский

- Анти-Вэлью

- Баффет

- бизнес

- брокер

- брокеры

- ВВП

- вебинар

- вероятность

- возможности

- возможность

- волатильность

- вэлью

- вэлью инвестирование

- газ

- Грэхем

- деньги

- дивиденды

- доллар

- ДУ

- золото

- идея

- инвестирование

- инвестиции

- инсайдерская информация

- кол

- колл

- колл спред

- компании

- компания

- конференция

- кофе

- кризис

- курс

- курсы

- ликвидационная стоимость

- Макарский

- нефть

- обучение

- опцион

- опционная стратегия

- опционные стратегии

- опционы

- отчеты

- оффтоп

- поглощение

- портфель

- прибыль

- природный газ

- психология

- психология инвестирования

- пут

- рекомендации

- рекомендация

- риск

- рынок

- сделки

- серебро

- Сканер

- спекуляция

- спред

- спреды

- стратегии

- стратегия

- сша

- торговля

- трейдинг

- умная спекуляция

- Финам

- финансы

- фондовый рынок

- форекс

- фрс

- фундаментал

- фундаментальный анализ

- фьючерсы

- черный лебедь

- экономика