Блог им. provalue |Options Opportunity Researcher - Инструмент поиска опционных Десятикратников (сделок с доходностью выше 1000%)

- 13 октября 2016, 14:30

- |

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 6 )

Блог им. provalue |Как участвовать в IPO и узнавать о предстоящих размещениях?

- 28 августа 2016, 14:14

- |

IPO компании Saudi Arabian Oil Co., которую обычно называют просто Aramco, обещает стать самым крупным в мире. Компания качает нефти больше, чем четыре самые крупные публично торгуемые нефтяные компании вместе взятые, по данным Bloomberg.

Сейчас частная компания Aramco принадлежит правительству такой страны, которая не особо стремится к прозрачности и открытости. Поэтому определить точную стоимость очень сложно. Некоторые аналитики оценивают компанию в 10 трлн долларов США.

Правительство Саудовской Аравии планирует продать на IPO до 5% акций компании уже в следующем году.

Предложение оценивается примерно в 100 млрд долларов США и, если так, оно станет самым крупным за всю историю IPO. Сейчас первенство принадлежит Alibaba Group Holding Ltd.

Участники сообщества ProValue могут не только быть в курсе предстоящих размещений IPO, но и принимать в них участие, через американских брокеров Empire и Interactive Brokers.

( Читать дальше )

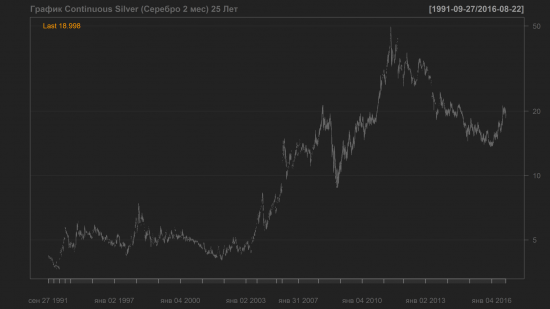

Блог им. provalue |Недооцененные Опционы, Колл и Пут Спреды на Серебро

- 25 августа 2016, 14:33

- |

Голые коллы 66 дневные. Ориентировочная доходность 749% с вероятностью от 15% до 19%

( Читать дальше )

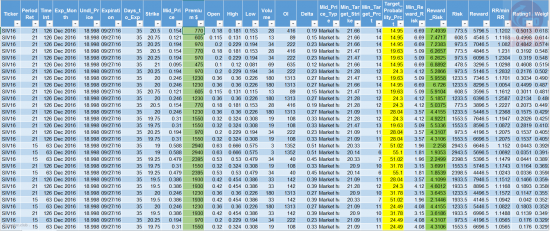

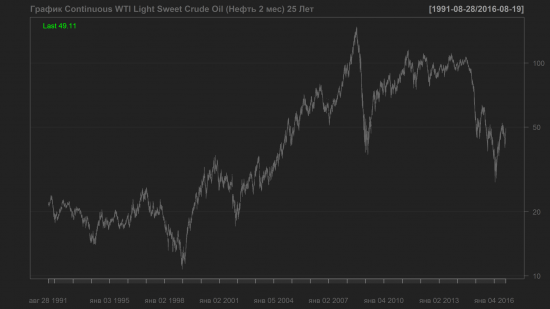

Блог им. provalue |Поиск лучшей стратегии Черного Лебедя и не только на понижении Нефти

- 23 августа 2016, 12:54

- |

Наконец то я доделал и убрал все известные баги из Options Opportunity Researcher (OOR) по опционам на фьючерсы и сделал поиск по всем основным периодам доходности.

В выложенный файлах под статьей не обязательно искать Черного Лебедя (супер доходную стратегию с малой вероятностью). Вы можете найти любую нужную вам комбинацию исходя из потребностей.

Смотрите на период PeriodRet как на кол-во дней втечение которого мы держим опцион или спред.

TimeInt это выборка на которой считалась вероятность получения прибыли. Обычно выборка в 5-10 раз больше PeriodRet и если мы спекулируем на тренде или уровнях поддержки — сопротивления это хорошо работает.

( Читать дальше )

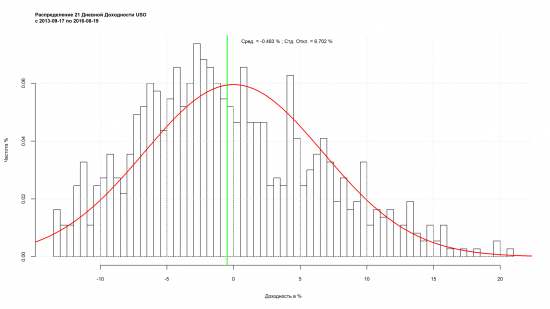

Блог им. provalue |Как историческое распределение доходности и Положительное Математическое Ожидание может ввести в заблуждение при наличии Обратного Сплита

- 21 августа 2016, 15:40

- |

Возьмем к примеру следующий актив United States Oil (USO), который часто думают покупать инвесторы в нефть. Покупать фьючерсы на нефть неудобно, т.к. они имеют ограниченный срок жизни, нужна крупная сумма, нужен специальный счет у брокера и самое неприятное — их надо роллировать в конце срока жизни, т.е. закрывать старый и покупать новый.

Поэтому многие останавливают свой выбор на USO.

Я прогнал данные за десять лет через наш инструмент Options Opportunity Researcher (OOR) и получил следующие распределения 21 дневной и 126 дневной доходности

За три года

( Читать дальше )

Блог им. provalue |Как находить хорошие компании? Подход Джоэла Гринблатта

- 19 августа 2016, 13:12

- |

В этом видео Андрей Макарский расскажет о том, как, используя подход Джоэла Гринблатта, находить акции хороших компаний.

В каждый момент времени на рынке есть разные возможности.

На падающем рынке надо искать переоцененные компании, на растущем – недооцененные.

Как находить кандидатов на рост? Можно использовать подход Джоэла Гринблатта.

( Читать дальше )

Блог им. provalue |Вы сделали правильный фундаментальный анализ, но все равно потеряли…

- 05 августа 2016, 11:06

- |

Почему иногда бывает так, что вы делаете все правильно, но все равно теряете деньги?

В видео Андрей Макарский рассказывает о двух курьезных случаях, в результате которых вы можете потерять деньги. И если в первый случай можно предвидеть и подстраховаться, то второй относится к категории форс-мажоров.

А вы попадали в ситуации, когда из-за внешних, и часто независящих от вас, обстоятельств, вы теряли свои деньги?

( Читать дальше )

Блог им. provalue |Фундаментальный анализ акций: различие фармацевтических и технических компаний?

- 03 августа 2016, 14:26

- |

В этом видео Андрей Макарский рассказывает о том, какие нюансы нужно знать инвестору при анализе технических и фармацевтических компаний.

По техническим и фармацевтическим компаниям не существует никакой защиты.

Пока технические компании делают прибыль, все хорошо. Как только они перестают делать прибыль, из компании надо либо выходить, либо понимать, надолго ли это. В случае банкротства такой компании инвесторы ничего не получат, в отличие от компаний, у которых есть существенные активы.

Нужно соотносить риск/прибыль и входить через опционы. Можно входить и напрямую, но надо оценивать риск, сумеет ли компания восстановиться после кризиса, есть ли у нее долгосрочное конкурентное преимущество (ДКП). Если ДКП есть, компания восстановится, но все равно ваш капитал в этих компания не защищен.

( Читать дальше )

Блог им. provalue |700%+ на вложенный капитал на панике Brexit

- 18 июля 2016, 11:31

- |

Не став ждать еще день и более вкусных показателей мы решили действовать сейчас. Опционный анализатор показал что на рынке почти все опционы колл дорогие на SPY. Но нашлась парочка 3 дневных 205/206 истекающих в эту пятницу.

Не сильно надеясь что ордер исполнится по 0,10 за штуку мы оставили их до конца дня. На момент размещения ордера 205/206 спред торговался по 0,13. Но все-таки он был исполнен, что позволило войти по оптимальной цене. Лишний раз наука для нетерпеливых. Лучше подождать.

Соотношение риск/прибыль в колл спреде было 1/9 — очень даже неплохо для 3 дней. Не став дожидаться завтрашней экспирации спред был закрыт сегодня с соотношением риск прибыль 1 к 7.

( Читать дальше )

Блог им. provalue |Задачка - кто решит?

- 07 марта 2016, 18:15

- |

Также с вероятностью 1.1 % он может потерять весь капитал и при этом уйти в минус на 100% (остаться должен брокеру). Распределение риска торговли.

Можно ли построить прибыльную стратегию долгосрочной торговли на 10 лет? После построения стратегии, рассчитать какой капитал трейдер заработает с вероятностью 10%, 90%?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс