Блог им. provalue |После жирной Китайской Утки - Попался небольшой китайский Черный Лебедь!

- 24 августа 2015, 18:19

- |

Сегодня после открытия с гэпом и на подъеме FXI, когда все пессимисты на понедельник уже вышли сразу после открытия рынка, мы решили закрыть часть позиций по 1,26 доллара за опцион.

В итоге мы получили худого, но все же Черного Лебедя из Китая с риск/прибыль равными 1 к 12 и получили прибыль равную 1200%!

Половину незакрытых позиций мы оставили для дальнейшей охоты на Черного Лебедя с риском/прибыль равными 1 к 50 и выше.

- комментировать

- ★1

- Комментарии ( 0 )

Блог им. provalue |Кодьер о предстоящем Ралли Природного Газа и Продаже Коллов на Кофе при Всплесках Цены

- 10 марта 2015, 19:57

- |

Рекомендации:

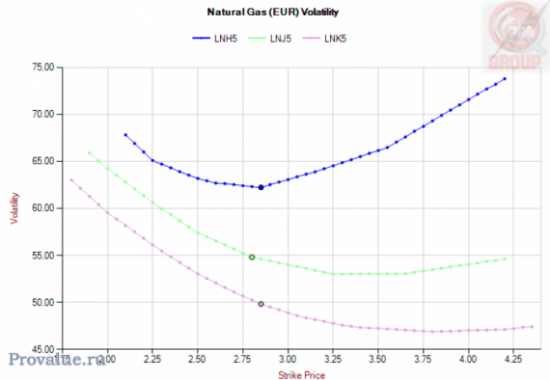

Продавать путы на природный газ. К лету начнется ралли. Премии путов раздуты.

Продавать коллы на кофе при ралли. Кофе в долгосроке будет падать

Блог им. provalue |Японский долговой кризис!

- 01 марта 2015, 17:31

- |

На конец 2012 г. долг Японии составлял 997 трл. йен. Это на 200% больше ее ВВП, и свыше 80 000$ на человека.

Практически нет никакой надежды, что долг будет когда-нибудь выплачен. Эта ситуация, к сожалению, ухудшается с каждым днем. Чтобы понять это, давайте в первую очередь рассмотрим, как правительство накапливает долги.

Блог им. provalue |Снежный Шторм и Рынок Газа

- 29 января 2015, 19:18

- |

На текущих курсах и в чате я рекомендовал покупать страйки 4,3-4,5 начиная с февраля по 10 долларов, которые вот-вот истекут и заканчивая апрелем.

Мартовские еще пару дней назад стоили по 20-30.

Задранная волатильность, как будто знала про надвигающийся снежный шторм в США. Сегодня в четырех штатах объявили о чрезвычайном положении.

( Читать дальше )

Блог им. provalue |Безопасный Портфель из Опционов Пут — Put Writing Portfolio

- 21 января 2015, 18:30

- |

С политической точки зрения американский рынок самый надежный. С точки же зрения Market Capitalization/American GDP рынок значительно переоценен на 127% и будущая доходность включая дивиденды находится на уровне 0,9% в год.

С политической точки зрения американский рынок самый надежный. С точки же зрения Market Capitalization/American GDP рынок значительно переоценен на 127% и будущая доходность включая дивиденды находится на уровне 0,9% в год.

Поэтому, чтобы снизить риск я предлагаю продавать (выписывать) опционы пут на надежные компании с долгосрочным преимуществом, такие как, например: IBM, Catepillar, Fluor, Bed Bath & Beyond (BBBY), Deere & Company (DE) и другие. Так чтобы в самом «плохом» сценарии мы могли взять акцию на 15-30% ниже текущего уровня, тем самым беря ее по справедливой или даже заниженной цене.

Продавая долгосрочный пут мы теоретически обязаны взять акцию если цена на нее упадет ниже страйка проданного пута на конец жизни опциона (момент экспирации).

Возможные сценарии:

- Акция идет вверх — мы выкупаем пут обратно, взяв 80% его премии и не дожидаемся экспирации. Мы получаем прибыль быстро и можем на коррекции продать еще раз такой же пут.

- Акция стоит на месте — мы медленно получаем распадающуюся премию от проданного пута и примерно за несколько месяцев до экспирации можем получить 80% от всей премии или же дождаться экспирации и получить все 100%

- Акция идет вниз, но на момент экспирации опциона находится выше его страйка. Мы получаем всю премию от проданного опциона на момент его экспирации и можем продать еще один пут, но еще ниже на 15-30% или же взять акцию, если считаем что ее ценовой уровень привлекателен.

( Читать дальше )

Блог им. provalue |Какие опционные стратегии применять для Мелкого Вэлью Инвестора?

- 17 января 2015, 12:52

- |

- Использовать умную спекуляцию с применением опционов можно со счетами от 500-1000 долларов на примере компании-десятикратника EBIX.

- Более менее удобный портфель — 10000-20000$

- Полная свобода — портфель свыше 300 000$.

Блог им. provalue |[Рекомендация] Антикризисная Стратегия для РТС

- 22 декабря 2014, 15:42

- |

Падение российского рынка было стремительными и глубоким. В любой момент может произойти откат или даже больше )

Есть ощущение что у ВВП есть козырь в рукаве, который может появиться на игральном столе после нового года.

Предлагаю опционную стратегию с хорошим соотношением риск прибыль и высокой вероятностью исполнения, то что мы называем Умной Спекуляцией.

Для этого мы будем использовать Market Vectors Russia ETF (RSX)

![[Рекомендация] Антикризисная Стратегия для РТС [Рекомендация] Антикризисная Стратегия для РТС](/uploads/images/02/57/41/2014/12/22/b5d853.png)

Опционная Стратегия:

Купить 20 колл на январь 2016/продать 23 колл на январь 2016 за $35

Регулирование и страхование позиции, если мы окажемся не правы, обсуждается в группе.

Там же выложена дополнительная конструкция для максимизации прибыли.

Блог им. provalue |Обзор компании GNTX за сентябрь. Что творится в автоиндустрии?

- 16 декабря 2014, 18:22

- |

Еще в сентябре мы в Сообществе ProValue Group обсуждали копанию Gentex и автомобильную индустрию. Полная статья из закрытой части.

Gentex Corp. (GNTX) – поставщик автоматизированных затемненных зеркал заднего вида и видеокамер в мировой автомобильной промышленности, а также светорегулирующих окон для самолетов в автомобильной промышленности и продуктов противопожарной защиты на рынке противопожарной защиты. Бизнес-сегмент компании включает: проектирование, разработку, производство и сбыт продуктов для промышленной, авиационной и противопожарной промышленности. Давайте разберем все детали, существенные для любого инвестора более подробно.

Драйверы роста

• Рост сектора автомобилестроения

Продажи автомобилей с учетом сезонных колебаний достигли отметки в 17,4 млн., самого высокого показателя с января 2006 года. Вероятнее всего, американцы будут стараться заменить старые транспортные средства, которые в среднем имеют возрастную категорию в 11.4 года, на новые автомобили. Эта тенденция будет сопровождаться повышенным спрос на продукцию GNTX.

( Читать дальше )

Блог им. provalue |Яндекс (Yandex) против Гугл (Google) — Впереди Тяжелые Времена.

- 14 декабря 2014, 14:50

- |

Ключевые моменты:

- Вместо концентрации на своей основной деятельности в СНГ — улучшению качества поиска, Яндекс расширяется географически распыляя усилия.

- Нельзя тупо копировать лидера Google — не стоило создавать Яндекс-браузер

- Рост мобильного трафика создает проблемы — поскольку компания не имеет своей собственной платформы

- Анализ политических рисков компании. Яндекс не СМИ, потому что у нее нет собственной редакции.

- Инсайдеры не стремятся держать акции, а тут же их продают, когда юридически возникает такая возможность

Блог им. provalue |[Рекомендация] Опционный Дуэт на Индекс Волатильности VXX

- 11 декабря 2014, 22:22

- |

Предлагаю спокойную долгосрочную опционную стратегию с очень высокой вероятностью получения прибыли на индексе Волатильности IPATH SP 500 VIX SHORT TERM FUT ETN (VXX). Неизвестно продлится ли текущая рыночная коррекция или уже закончится, нас на самом деле это не сильно волнует, поскольку мы знаем, что VXX это «мусорный» актив, который падает в среднем на 69% в год. Чем выше он взлетает, тем ниже он потом упадет.

Особенности поведения Индекса Волатильности VIX на S&P500 и других его производных хорошо раскрыты в соответствующей статье на блоге.

Медвежий колл спред: Продать 24 Июньский Колл/Купить 25 Июньский Колл за $45-50

Наша задача продать как можно более дорогой спред, как минимум за 50 долларов за контракт. Риск/прибыль = 1/1. Держать до экспирации опционов, либо до получения 90-95% прибыли.

Сумма инвестиций сейчас 1% от портфеля.

Регулирование позиции: (выложено в закрытой

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс