Блог им. imabrain

Первичные размещения облигаций: план на неделю с 12.08 по 18.08.24

- 12 августа 2024, 16:59

- |

🏢 Джи Групп: A-, флоатер ΣКС + 325, ежемес. купон, 3 года, 2 млрд.

Стартовый спред аналогичен их свежему июньскому выпуску RU000A108TU5 (финал КС+300, торгуется сейчас в районе номинала). Сам факт серийного размещения объясняют тем, что целевой объем как раз таки 5 млрд., его разбили на 2 транша и для начала хотели посмотреть на ход торгов по первому флоатеру

С точки зрения эмитента все логично, но по отношению к покупателям получилось очень некрасиво. С учетом «хода торгов», новый выпуск интересен только как +325, если опять укатают до 300 – смысла брать не вижу, как минимум на первичке

💰 Вэббанкир: BB, флоатер КС + 500, ежемес. купон, 1 год, 150 млн.

Здесь уже есть подробный разбор, мнение по эмитенту положительное, по выпуску – хотелось бы спред чуть выше, но в целом сойдет

📺 МВ Финанс: A, флоатер КС + 420, ежемес. купон, 2 года, 3 млрд.

Эмитент долго пребывал в статусе проблемного, в течение 2023 они сумели выровняться (по году чуть сократили долг, денежный поток положительный, а под конец даже квартальную прибыль получили). На февральском пересмотре прогноз по кредитному рейтингу был улучшен до «позитивного»

Но это было уже давно, и чтобы понять свежую динамику – очень нужен отчет за 1п’24. Которого нам, вероятно, до размещения не покажут. Также, большая часть долга на конец 2023 у них была короткая, в основном банковские кредиты, – рефинансировать думаю, что смогут без проблем, а вот стоимость явно вырастет

Хороший момент: выпуск RU000A103HT3 на 9 млрд. они погасили в начале августа, экстренно собирать новый для этого не понадобилось. При этом, стартовый объем нового выпуска – втрое меньше

Спред сильно выше свежих флоатеров А-грейда – там ориентиры задают Джи Групп RU000A108TU5 (A-, КС+300) и Самолет RU000A1095L7 (A+, КС+275), но для МВидео с ее сантиментом – выглядит нормой, без особых восторгов. Для тех, кто прям верит в компанию – стоит посмотреть на их короткий фикс RU000A106540, еще недавно он торговался ближе к 30%YTM, сейчас уже дорожает, но все еще выглядит лучше флоатера

⚡️ Мособлэнерго: AA+, флоатер ΣКС + 200, ежемес. купон, 3 года, 3,5 млрд.

Хороший старт для AA+, ориентир рядом – Ростелеком RU000A108GR8 (ΣКС+120, торгуется 100,3%). В норме должен быть доступен неквалам. Думаю, будут и снижать спред, и раздувать объем, запас для этого есть – в пределах 150 выглядит все еще приемлемо

🍷 НоваБев/Белуга: AA, флоатер КС + 165, ежемес. купон, 3 года, 4 млрд.

Здесь спред изначально низкий, рассчитывать можно только на статусность эмитента: их предыдущие фиксы торгуются с g-спредами ~150-200, а последний RU000A108CA3 и вовсе с доходностью ниже ОФЗ. Новый выпуск в сравнении с этим уже вроде и не выглядит слабо, тем более флоатеров от Белуги на рынке еще не было. Но такая идея – скорее на безрыбье, а новых размещений на этой неделе и без того предостаточно

Обилие свежих фиксов, да еще и дебютов, на этой неделе абсолютно не оставляет времени, чтобы поглубже покопать каждого и составить полноценное мнение:

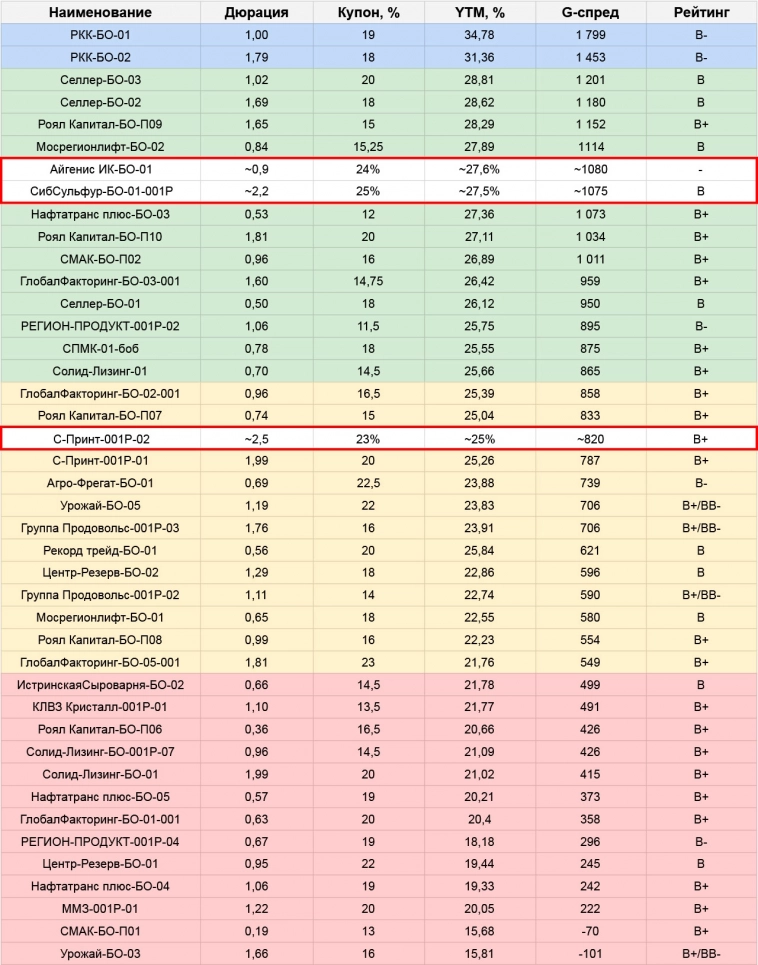

🖨 С-Принт: B+, купон 23% квартальн. (YTM~25%), 3 года, 150 млн.

🪨 Сибсульфур: B, купон 25% квартальн. (YTM до 27,5%), 3 года, 300 млн.

🧺 Бианка Премиум: BB, купон 23% ежемес. (YTM~25,5%), 1 год, 200 млн.

📈 Айгенис: без рейтинга, купон 24% квартальн. (YTM до 27,6%), 1 год, 200 млн.

Поэтому пока смотрю на все это разнообразие чисто спекулятивно. Потенциал есть, свежие ВДО с высоким купоном торгуются сейчас вполне хорошо: МГКЛ RU000A108ZU2 под 103%, ГФН RU000A108VZ0 105% и даже Бизнес-Лэнд RU000A108WJ2 ушел выше 101% (Байсэл RU000A1094U1 ждем там же после завершения размещения). Высокими, похоже, можно считать 23% для BB-грейда и 24% для всего, что ниже

👉Кто из новой пачки выстрелит, а кто нет – понятия не имею, поэтому планирую просто раскидать понемногу на всех

Кроме С-Принта, он нравится меньше прочих, для их рейтинга стоило зарядить купон повыше (разбор эмитента перед прошлым размещением – здесь, принципиально ничего не поменялось. И смущают «прочие расходы» на 180 млн. в свежем полугодовом отчете)

По Бианке беглым взглядом явного криминала не видно. Айгенис примечателен отсутствием рейтинга (предположительно, получат осенью), еще тем, что это 100% дочка белорусского брокера ЗАО «Айгенис» и специфическим коллом через 1 год – он заявлен по цене 101,5%.

По Сибсульфуру был подробный разбор, мнение по эмитенту неоднозначное, своему рейтингу – вполне соответствует. Итоговый купон оставили 25%

👉Ссылка на полную табличку с размещениями

✅Мой телеграм, где много интересного: https://t.me/mozginvest

(пишу про облигации и акции РФ, ЦФА)

теги блога imabrain

- fix price

- IPO

- IPO 2024

- LQDT

- OZON

- VK

- Whoosh

- X5

- X5 Retail Group

- АБЗ-1

- Авто финанс банк

- Акрон облигации

- акции

- АПРИ Флай Плэнинг облигации

- АРЕНЗА-ПРО

- АФК Система облигации

- Аэрофьюэлз

- Балтийский лизинг облигации

- Башкортостан

- Белуга Групп

- Биннофарм Групп

- Быстроденьги облигации

- ВДО

- ВК

- ВУШ

- Вуш Холдинг

- Газпром Капитал

- Газпромбанк

- Газпромнефть облигации

- Гарант-Инвест

- Гарант-Инвест облигации

- ГК Самолет

- Глобал Факторинг Нетворк Рус

- ГТЛК облигации

- Делимобиль

- Джи-групп

- дивиденды

- ДОМ.РФ облигации

- ЕвроТранс

- Завод КЭС облигации

- Инарктика

- интерлизинг

- КАМАЗ облигации

- Каршеринг Руссия

- Лизинг-Трейд облигации

- ЛСР облигации

- Магнит

- МГКЛ

- Миррико

- монополия

- Мосгорломбард облигации

- МТС облигации

- Новатэк

- Новосибирская область

- новые технологии

- Норильский Никель

- О'Кей

- обзор

- обзор компании

- обзор отчётности

- Облигации

- Облигации РФ

- озон

- операционные результаты

- отчетность МСФО

- отчеты МСФО

- отчёт

- первичное публичное предложение акций

- первичное размещение

- первичное размещение облигаций

- Полипласт облигации

- Полюс Золото

- портфель

- портфель инвестора

- ПР-Лизинг облигации

- прогноз по акциям

- РЖД облигации

- РКС-Сочи

- Роделен облигации

- РОЛЬФ облигации

- Россети

- Ростелеком облигации

- Русагро

- русал

- самолет

- Самолет облигации

- Сегежа групп

- селектел

- Селигдар

- сибавтотранс

- ТГК-14

- Томская область

- Уральская сталь

- флоатеры

- Фосагро

- Элемент лизинг

- Энергоника

- ЭР-Телеком Холдинг облигации

- Яндекс

- ЯТЭК