Блог им. M2econ

Биржевая сводка № 6 (2024)

- 05 июля 2024, 10:21

- |

В ней представлена динамика некоторых биржевых показателей по итогам месяца (золото, нефть, американские и российские фондовые индексы, курсы валют).

Ниже оглавление и краткий дайджест. Затем информация по каждому сюжету с иллюстрациями.

ДАЙДЖЕСТ

Мировая экономика

- Цены на нефть сорта Брент составили 83 доллара за баррель (+10%). С сентября 2022 года (более полутора лет) цены колеблются в диапазоне 75-93 доллара.

- Американский индекс S&P 500 в июне составил 5 406 пунктов (+24%). Это очередной исторический рекорд.

- Японский индекс Никкей в июне составил 39 107 пунктов (+20%). Это второй лучший результат за всю историю после марта 2024 года (39,9 тыс.)

- Цена золота в июне составила 2 349 долларов за унцию (+18%). Это второй лучший результат в истории после мая, когда был установлен исторический рекорд (2 363).

- Курсы валют стран с развивающимися рынками по отношению к доллару относительно устойчивы. Исключение аутсайдеры: Турция и Аргентина. Россия была в тройке аутсайдеров, но в июне из этой тройки вышла, «уступив» третье место ЮАР.

Экономика России

- Курс рубля: 86,8 рублей за доллар. Это минимум за последние 12 месяцев. Крепче рубль был только в июне прошлого года (86,4).

- Индекс Мосбиржи в июне составил 3 140 пунктов, (+14% годовых). Индекс растёт с апреля прошлого года (15 месяцев).

- Реальный индекс полной доходности вырос по отношению к июню прошлого года (+10% годовых). Он тоже растёт с апреля 2023 года (15 месяцев).

- Индекс РТС в июне составил 1 139 пунктов, (+13% годовых). Это седьмой месяц роста подряд.

* Все биржевые показатели (цены, индексы, курсы валют) за месяц посчитаны по формуле HLC/3 (среднее цен максимальных, минимальных и закрытия).

МИРОВАЯ ЭКОНОМИКА

Брент: 83 доллара за баррель (+10% годовых)

Средняя цена нефти Брент в июне составила 82,7 долларов за баррель. С сентября 2022 года (более полутора лет) цены колеблются в диапазоне 75-93 доллара.

Среднегодовые цены (84 доллара; синяя линия) начали расти. Низшей точкой для них стал февраль (81 доллар).

Цены июня (83 доллара) на 10% больше, чем в июне прошлого года (75).

Среднегодовые темпы движутся к зелёной зоне, но пока остаются отрицательными (-3%).

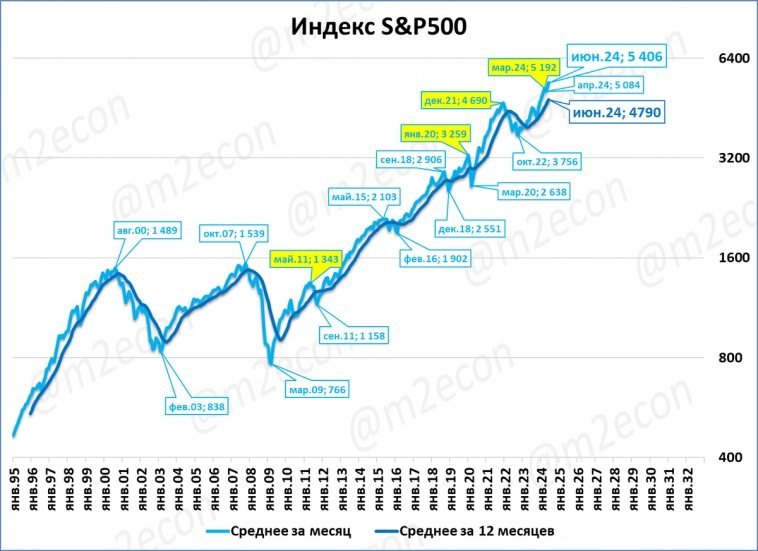

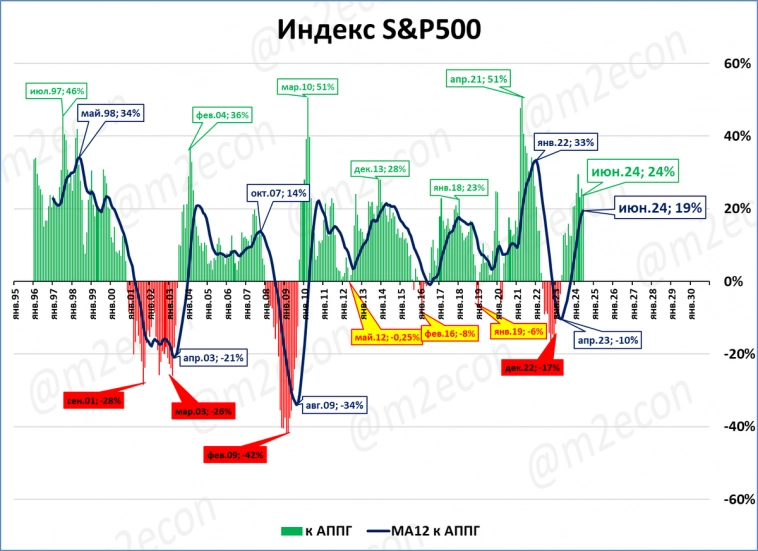

S&P500: 5 406 пунктов, (+24% годовых)

В июне американский фондовый индекс S&P 500 составил 5 406 пунктов. Это исторический рекорд.

При этом индекс на 24% выше, в июне прошлого года.

В годовом выражении рост наблюдается четырнадцатый месяц (с мая 2023 года).

Никкей: 39 тыс. пунктов (+20% годовых)

Японский фондовый индекс Никкей в июне составил 39 107 пунктов. Это второй лучший результат после марта (39,9 тыс.) и второй раз в истории, когда индекс выше 39 тыс.

Июньский результат на 20% больше, чем в июне прошлого года.

Рост индекса Никкей в годовом выражении продолжается уже 17-й месяц подряд.

Золото: 2 349 долларов за унцию (+18%)

Средняя цена унции золота в июне составила 2 349 долларов, второй лучший результат в истории.

Это на 21% выше, чем в июне прошлого года.

В годовом выражении рост цен продолжается 13-й месяц подряд (с июня 2023 года).

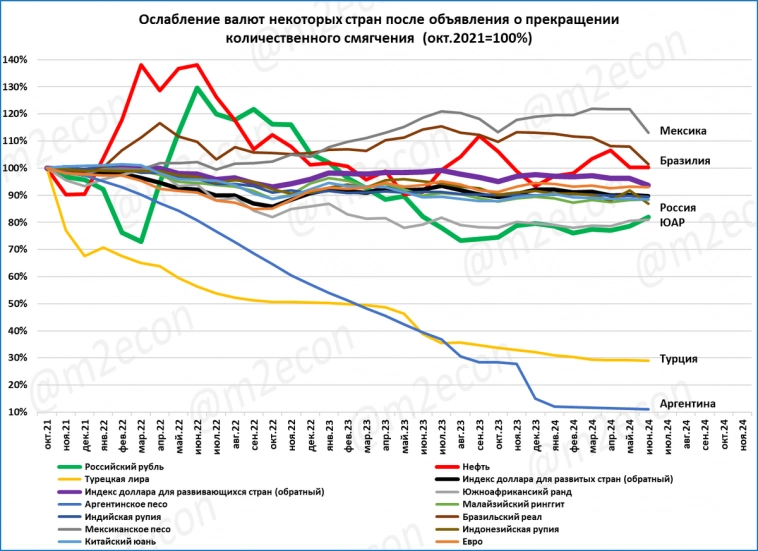

Валюты развивающихся рынков

Когда ФРС весной 2013 года объявила о предстоящем в 2014 году сворачивании количественного смягчения, валюты развивающихся стран отреагировали на это снижением.

После аналогичного объявления осенью 2021 года ситуация выглядит так:

Российский рубль входил в тройку аутсайдеров с аргентинским песо и турецкой лирой, хотя и с большим отрывом от них.

В июне рубль укрепился и уступил «почётное» третье место южноафриканскому ранду.

В целом валюты оказались более стабильны по отношению к доллару, чем после начала ужесточения 2013-14 годов. Одна из причин – рекордное со времён Второй мировой войны денежное смягчение в США, проведённое во время пандемии (2020-21 годы).

ЭКОНОМИКА РОССИИ

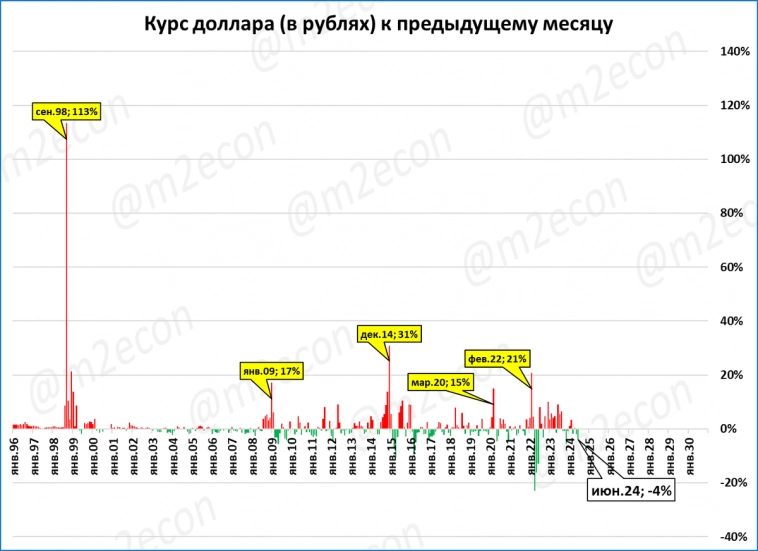

Курс рубля: 86,8 рублей за доллар

В июне средний курс составил 86,8 рублей за доллар. Это минимум за последние 12 месяцев. Крепче рубль был лишь в июне прошлого года (86,4).

По сравнению с курсом мая (90,5) доллар подешевел на 4%.

Резкие скачки курса (>15% к предыдущему месяцу) показаны жёлтыми выносками.

Индекс Мосбиржи: 3 140 пунктов в мае, +14%

В июне среднее значение индекса составило 3 140 пунктов.

Сейчас индекс на 14% выше, чем в июне прошлого года.

Годовой рост индекса наблюдается 15-й месяц подряд.

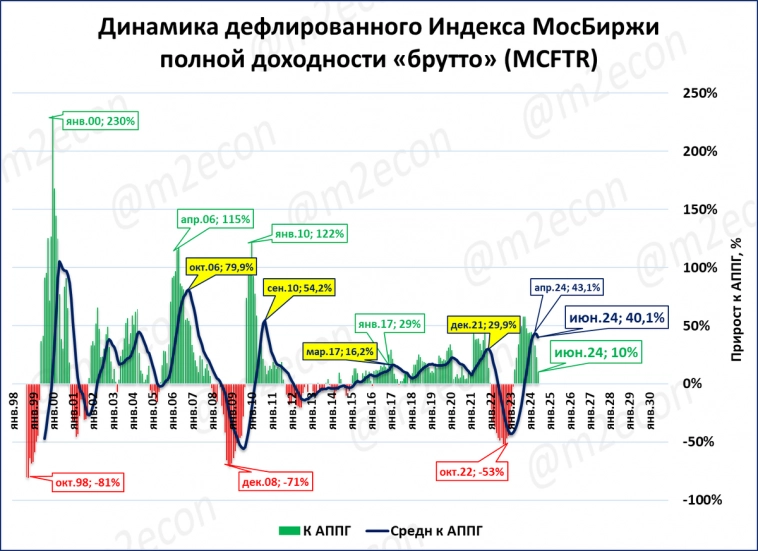

Реальный индекс полной доходности: +10% годовых

Индекс полной доходности учитывает выплаты дивидендов. По итогам июня 2024 года индекс полной доходности вырос в 72 раза с сентября 1997 года (со 100 до 7263 пункта; голубая линия на графике).

В реальном выражении (с корректировкой на инфляцию) рост индекса скромнее, в 3,06 раз.

Реальный индекс полной доходности показал локальный минимум в сентябре 2022 года (199 пунктов) и вырос с тех пор в полтора раза, до 306 пунктов.

Индекс на 10% выше, чем в июне прошлого года.

Реальный индекс полной доходности растёт в годовом выражении 15-й месяц подряд.

Индекс РТС: 1 139 пунктов, +13%

В июне среднее значение «долларового» индекса РТС составило 1 139 пунктов.

График с логарифмической шкалой лучше показывает взлёты и падения индекса.

По этому графику видно, что с 1998 по 2008 год рост был быстрым. С тех пор 15 лет индекс по большому счету не растёт и до сих пор на максимумы 2008 не вышел.

К июню прошлого года индекс вырос на 13%.

Годовой рост индекса наблюдается седьмой месяц подряд.

СЛЕДУЮЩАЯ БИРЖЕВАЯ СВОДКА

Следующая биржевая сводка за июнь — выйдет 1-2 августа.

P.S.

Ориентироваться в моих статьях, заметках и видео удобно через НАВИГАТОР

Более полный перечень статей с разбивкой по темам есть ЗДЕСЬ.

___

Раньше всего материалы публикуются в Дзен и Телеграм

Телеграм: https://t.me/m2econ

Дзен: https://zen.yandex.ru/m2econ

Подписывайтесь!

Буду благодарен вам за лайки и комментарии

- 05 июля 2024, 11:29

теги блога Сергей Блинов

- август 2023

- реальная денежная масса

- CNYRUB

- IMOEX

- M2

- PMI

- PMI России

- S&P500

- автоваз

- автомобили

- акции

- Андрей Белоусов

- Аргентина

- банки

- бизнес-климат

- Бразилия

- ВВП

- ВВП Германии

- ВВП Китая

- ВВП России

- ВВП США

- Владимир Путин

- грузовики

- грузовые автомобили

- грузоперевозки

- дайджест

- деловая активность

- денежная база

- денежная база России

- денежная масса

- денежная масса России

- денежная масса США

- денежно-кредитная политика

- денежный светофор

- доллар рубль

- золото

- Индекс МБ

- инфляция

- инфляция в России

- инфляция в США

- итоги года

- итоги месяца

- Казахстан

- календарь инвестора

- камаз

- Китай

- ключевая ставка цб

- ключевая ставка ЦБ РФ

- легковые автомобили

- М2

- М2 РФ

- м2 сша

- макрообзор

- макроэкономика

- макроэкономика России

- мвф

- Минфин

- мировая экономика

- Набиулина

- облигации

- обрабатывающая промышленность

- прибыль предприятий

- прогноз ВВП

- продажи автомобилей

- продажи автомобилей в россии

- продажи грузовиков

- производство электроэнергии

- промышленное производство

- ржд

- Россия

- Росстат

- рынок автомобилей

- рынок грузовиков

- Сергей Блинов

- соллерс

- статистика

- сша

- торговые сигналы

- Турция

- узкая денежная база

- форекс

- ФРС

- фьючерс mix

- ЦБ

- ЦБ РФ

- цены производителей

- экономика

- экономика Аргентины

- экономика Бразилии

- экономика ЕС

- Экономика Китая

- экономика России

- экономика США

- экономика Турции

- Экономика Японии

- экономический дайджест

- экономический обзор

- электроэнергетика

- Эльвира Набиуллина

- Япония