Блог им. Rich_and_Happy

"Премия за риск" в облигациях. Что это и как?

- 24 июня 2024, 19:19

- |

#вопросответ

Оценка риска тема бесконечная. Не будем углубляться что такое в принципе риск инвестора, в системные и несистемные тоже нет. Обсудим только «премию за риск» в контексте облигаций и посмотрим это на простых примерах.

• Какой самый безрисковый инструмент в облигациях?

Правильно ОФЗ (Облигации Федерального Займа). Чтобы не случилось государство деньги напечатает и вам номинал вернёт. Т.е. риск возврата денег тут минимальный (но не нулевой, в истории такие случаи были)

Кто-то сейчас подумает:

«Вернуть-то вернёт, но что на эти деньги можно будет купить? А?».

Это уже «Инфляционный» риск, который относится к Системным рискам, сюда мы не идём, иначе закопаемся в деталях и обилии разного рода рисков.

• Продолжаем.

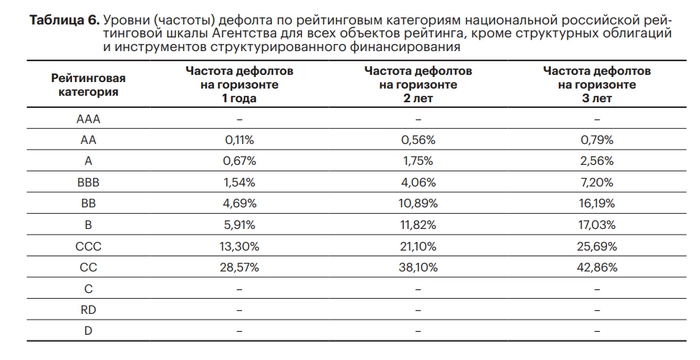

С одной стороны у нас есть ОФЗ, с другой ВДО с минимальный рейтингом. Если мы посмотрим на Национальную рейтинговую шкалу по надежности облигационных займов. И доходность обычно распределяется от ОФЗ (минимальный риск) до самой НЕнадёжной ВДОшки (максимальный риск).

Или от «ААА» (А++ ) для ОФЗ, потом пониже «АА» и «А» для нормальных компаний. Потом ВДО с рейтингом «ВВВ», «ВВ» и «В» (относительно нормальные), и заканчивая лютыми ВДО «ССС» и «СС».

Просто «С» — это уже дефолт. Кто и почему их покупает это отдельная и очень большая история.

• Возвращаемся к «премии за риск».

Если мы знаем, что вероятность потерять деньги больше чем в ОФЗ, то мы, как разумные инвесторы, будет требовать больше денег за это. Но сколько? Для этого можно оценить как часто облигации с разным рейтингом объявляют дефолт (рис 1)

• Цифры для примера.

К примеру если купить 100 разных выпусков ОФЗ, номинал у каждой 1000 руб, а доходность 10%, для простоты у них одинаковые параметры, то все 100 погасятся и государство нам вернёт деньги и ещё доходность 10%. Получается: 110.000 руб

Возьмём теперь среднего качества ВДО — рейтинг «ВВ». Такой к примеру у КарМани $CARM $RU000A103R98. У такого рейтинга облигаций вероятность дефолта на горизонте первого года ~5%. Т.е. средний результат будет при покупке 100 разных выпусков с таким рейтингом и номиналом по 1000 руб и доходностью 10% такой же как у ОФЗ, но за вычетом дефолтов. Получается 104.500 рублей.

Мы как инвесторы должны требовать премию выше чем у ОФЗ, чтобы доход был просто одинаков. Т.е. получается доходность таких облигаций должна быть 15,8%, Чтобы с учётом дефолтов дать такую же доходность. Получается 100 выпусков по 1000 руб = 100.000 руб, но вычитаем дефолты 5% = 95.000 руб, теперь добавляем доходность 15,79% = 110.000,5 руб

НО тут мы просто получаем тоже самое!

Большинство это не понимает и говорит что-то вроде:

«Офигеть, доходность 15,79%, а в несчастных ОФЗ всего 10%, Кому они нужны Ха-ха-ха!»

Потом в 1 из 20 случаев происходит Дефолт (это и есть 5%) и такие инвесторы винят во всём ЦБ, Минфин, Брокера и тех кто ещё попадается под руку в этот момент.

• А зачем нам это если мы можем просто купить ОФЗ без риска?

Ведь дела в экономике могут пойти хуже. Или компания может выпустить флоатер с привязкой к ключевой ставке осенью 2023 в надежде, что весной 2024 ставки уже снизят, а тут сюрприз, ставки повышать планирую уже летом 2024.

Про такой сценарий писал в Декабре прошлого года когда был бум размещения Флоатеров в посте: "Про веру бизнеса во всё хорошее, а также подводные камни и рекордные размещения флоатеров"

Процитирую часть:

«Если эмитенты правы [что ставку скоро будут снижать], то их расходы (и ваши доходы) в таких бумагах быстро уменьшатся <....> если эмитенты не правы [т.е. ставка не начнёт быстро снижаться], то, возможно, не все из них смогут долго выплачивать высокие купоны».

«Значит премия должна быть ещё чуть выше» скажете вы.

Вот это «Чуть выше» + «Чтоб доходность как у ОФЗ» и есть премия за риск.

---

Я частный инвестор, автор телеграмм канала «Ричард Хэппи», Бесплатного курса по облигациям и стратегии автоследования «Рынок РФ» (есть в Тинькофф и БКС). Написанное не является индивидуальной инвестиционной рекомендацией

теги блога Тимур Гайнетьянов

- IMOEX

- IPO

- IPO 2024

- IPO 2025

- RGBI

- SPO

- акции

- база

- банки

- Белуга Групп

- бюджет

- бюджет РФ 2024

- бюджет РФ 2025

- ВДО

- вклады

- Владимир Путин

- ВТБ

- Газпромнефть

- Группа Позитив

- девелоперы

- денежно-кредитная политика

- Депозиты

- дефицит бюджета

- дивиденды

- доллар рубль

- Дональд Трамп

- Европлан

- золото

- инвестирование

- инвестиции

- инвестиции в недвижимость

- инвестор

- Индекс МБ

- инфляционные ожидания

- инфляция

- инфляция в России

- иран

- итоги дня

- итоги месяца

- Итоги недели

- Китай

- Ключевая ставка ЦБ РФ

- курс

- ЛСР

- мать и дитя

- мем

- мемы

- Минфин

- мирные переговоры

- мобильный пост

- МосБиржа

- Московская Биржа

- мсфо

- недвижимость

- Нефть

- Новатэк

- обзор акций

- обзор рынка

- Облигации

- операционные результаты

- отчет цб

- отчеты МСФО

- отчёт

- офз

- ОФЗ с переменным купоном

- оффтоп

- Пик

- политсрач

- полюс

- полюс золото

- Портфель инвестора

- прогноз по акциям

- разбор

- Роснефть

- Россия

- рубль

- РФ

- рынок

- Рынок РФ

- самолет

- санкции

- санкции США

- сбер

- сбербанк

- СВО

- Северсталь

- Селигдар

- сша

- тинькофф банк

- трейдинг

- Украина

- форекс

- Фосагро

- ФРС

- фьючерс mix

- ЦБ

- ЦБ РФ

- экономика России

- Эталон

- юмор

Чётко и по делу.

Если б не реклама телеги то 5+