SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера nickson

Просто про опционы. Глава пятая.

- 28 октября 2013, 01:01

- |

Глава пятая, в которой Гном начинает раскрывать Вике секреты робота Седого

…

— Звонил Седой. Сказал, что раз за неделю робот на ресторан не заработал, то идти в него незачем.

Вика, казалось, расстроилась. Выходить по воскресениям в люди начинало входить в привычку и было видно, она готовилась к воскресению.

— Ну давай их сегодня к нам пригласим? Я ужин приготовлю. Алиса ведь приехала?

— Приехала и уехала. На самом деле Седой с ней удрал в Израиль до вторника. Поэтому и прикрылся результатом робота как поводом отменить встречу.

— Ммм… жаль.

— Ну ты не куксись. Сегодня все равно пойдем перекусим. Вдвоем. Покажу немного внутренностей лехиного киборга. — подмигнул ей я.

( Читать дальше )

…

— Звонил Седой. Сказал, что раз за неделю робот на ресторан не заработал, то идти в него незачем.

Вика, казалось, расстроилась. Выходить по воскресениям в люди начинало входить в привычку и было видно, она готовилась к воскресению.

— Ну давай их сегодня к нам пригласим? Я ужин приготовлю. Алиса ведь приехала?

— Приехала и уехала. На самом деле Седой с ней удрал в Израиль до вторника. Поэтому и прикрылся результатом робота как поводом отменить встречу.

— Ммм… жаль.

— Ну ты не куксись. Сегодня все равно пойдем перекусим. Вдвоем. Покажу немного внутренностей лехиного киборга. — подмигнул ей я.

( Читать дальше )

- комментировать

- ★90

- Комментарии ( 25 )

Почему я беру кредиты?

- 02 октября 2013, 10:29

- |

Оговорюсь сразу, с начала поста, что данные умозаключения не должны восприниматься ОСОБЕННО НАЧИНАЮЩИМ ТРЕЙДЕРАМ, как призыв или совет к действию!!!

Итак, если вспомнить много прочитанного в книгах по трейдингу, то можно вспомнить такие выражения: «Не торгуйте на заемные средства», «Не торгуйте на кредитные деньги» и т.п.

Одновременно многими людьми утверждается, что к трейдингу нужно относится как к бизнесу. А что бизнес? Торгует, производит, строит на свои?

Нет, нет и еще раз нет! Практически все компании для дальнейшего роста используют кредиты, выпуски облигаций и т.п. А сам рынок акций разве не способ закредитоваться компанией за счет желающих купить акции? Это и есть кредит, только в несколько ином виде!

Конечно, как я писал выше, если трейдер новичек, то ему нужно торговать на свои, чтобы набить шишек (научиться торговать), слить пару-тройку счетов, что конечно же не обошло и меня в свое время. Но совсем иное дело опытный трейдер, который уже на многолетнем опыте убедился в своей возможности зарабатывать.

( Читать дальше )

Итак, если вспомнить много прочитанного в книгах по трейдингу, то можно вспомнить такие выражения: «Не торгуйте на заемные средства», «Не торгуйте на кредитные деньги» и т.п.

Одновременно многими людьми утверждается, что к трейдингу нужно относится как к бизнесу. А что бизнес? Торгует, производит, строит на свои?

Нет, нет и еще раз нет! Практически все компании для дальнейшего роста используют кредиты, выпуски облигаций и т.п. А сам рынок акций разве не способ закредитоваться компанией за счет желающих купить акции? Это и есть кредит, только в несколько ином виде!

Конечно, как я писал выше, если трейдер новичек, то ему нужно торговать на свои, чтобы набить шишек (научиться торговать), слить пару-тройку счетов, что конечно же не обошло и меня в свое время. Но совсем иное дело опытный трейдер, который уже на многолетнем опыте убедился в своей возможности зарабатывать.

( Читать дальше )

Стратегии инвестора, продолжение.

- 29 сентября 2013, 04:08

- |

Продолжение топика http://smart-lab.ru/blog/142796.php.

Для начала лирическое отступление: Долгосрочные спекулянты или инвесторы — малочисленная группа на смарт-лабе И я думаю тут различия более глубокие. Инвесторы должны руководствоваться при принятии решения покупки/продажи точным расчетом и эмоции тут приводят только к убыткам. Краткосрочные спекулянты принимают решения на основе прошлого опыта и интуиции. Чем интереснее краткосрочная спекуляция?

— есть возможность развития опыта и надежда на крупный выигрыш. Им деньги нужны сейчас и много. Торгуют для получения основного заработка, или хотят стать профессиональными спекулянтами.

— Инвестор-спекулянт довольствуется не большими доходами и это не может быть источником основного заработка, скорее это способ сохранения и накопления сбережений. Опыт тут не играет основную роль, и поэтому разные инвесторы с одинаковой стратегией получат одинаковый доход. Основную роль играют математические расчеты и поэтому необходимо иметь представление о моделях рынка.

Сначала познакомимся с основными стратегиями рыночных спекуляций и их применениями для управления портфелем с кэшем.

Существуют две противоположные стратегии спекуляций, все остальное комбинации этих двух стратегий.

( Читать дальше )

Для начала лирическое отступление: Долгосрочные спекулянты или инвесторы — малочисленная группа на смарт-лабе И я думаю тут различия более глубокие. Инвесторы должны руководствоваться при принятии решения покупки/продажи точным расчетом и эмоции тут приводят только к убыткам. Краткосрочные спекулянты принимают решения на основе прошлого опыта и интуиции. Чем интереснее краткосрочная спекуляция?

— есть возможность развития опыта и надежда на крупный выигрыш. Им деньги нужны сейчас и много. Торгуют для получения основного заработка, или хотят стать профессиональными спекулянтами.

— Инвестор-спекулянт довольствуется не большими доходами и это не может быть источником основного заработка, скорее это способ сохранения и накопления сбережений. Опыт тут не играет основную роль, и поэтому разные инвесторы с одинаковой стратегией получат одинаковый доход. Основную роль играют математические расчеты и поэтому необходимо иметь представление о моделях рынка.

Сначала познакомимся с основными стратегиями рыночных спекуляций и их применениями для управления портфелем с кэшем.

Существуют две противоположные стратегии спекуляций, все остальное комбинации этих двух стратегий.

( Читать дальше )

Стратегии инвестора.

- 28 сентября 2013, 20:13

- |

Решил написать после обсуждения топика http://smart-lab.ru/blog/142767.php. Специально для мелких инвесторов смарт-лаба, УК сами пусть разбираются. Заодно свои мысли приведу в порядок.

В контексте посетителей смарт-лаба, инвестор — это долгосрочный спекулянт. Т.к. акции приобретаются не для управления компанией, а для получения дохода и сохранения накоплений.

Для повышения эффективности спекуляции надо создать стратегию, тут ни кто спорить не будет. Стратегия создается под психологический профиль инвестора, но есть общие принципы долгосрочной спекуляции. Рассмотрим их.

1. Определимся со своим отношением, что лучше фундаментальный или технический анализ. Мое мнение, ресурсов у частника для анализа фундаментала не достаточно и все что он может узнать про компанию уже заложено в ценах на акции УК и инсайдерами. Эти фундаментальные характеристики отражаются в ценах в виде среднего значения. Мой вывод — фундаментал заложен в скользящих средних. А так как, мы являемся долгосрочными спекулянтами, то средняя должна быть не менее 200.

( Читать дальше )

В контексте посетителей смарт-лаба, инвестор — это долгосрочный спекулянт. Т.к. акции приобретаются не для управления компанией, а для получения дохода и сохранения накоплений.

Для повышения эффективности спекуляции надо создать стратегию, тут ни кто спорить не будет. Стратегия создается под психологический профиль инвестора, но есть общие принципы долгосрочной спекуляции. Рассмотрим их.

1. Определимся со своим отношением, что лучше фундаментальный или технический анализ. Мое мнение, ресурсов у частника для анализа фундаментала не достаточно и все что он может узнать про компанию уже заложено в ценах на акции УК и инсайдерами. Эти фундаментальные характеристики отражаются в ценах в виде среднего значения. Мой вывод — фундаментал заложен в скользящих средних. А так как, мы являемся долгосрочными спекулянтами, то средняя должна быть не менее 200.

( Читать дальше )

Управление капиталом - торгуем без просадок.

- 07 сентября 2013, 19:25

- |

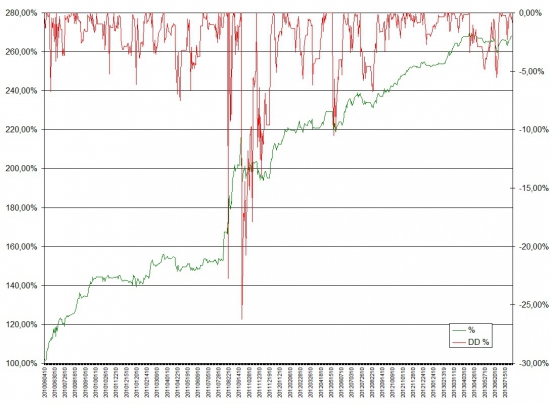

Дано: Торговая система вот с таким эквити и дродауном:

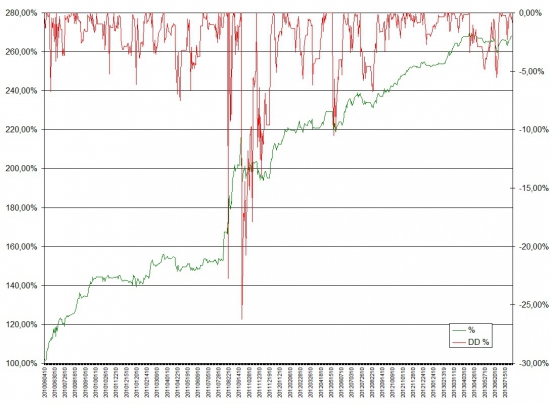

Требуется устранить просадку и получить вот такие параметры:

( Читать дальше )

Требуется устранить просадку и получить вот такие параметры:

( Читать дальше )

Как поступил бы Ливермор в текущей ситуации по РИ.

- 31 августа 2013, 01:46

- |

Ливермор говорил:

-Только лента говорит правду

Дневной график и старшие фреймы говорят о том, что РИ находится в понижательном тренде.

Ливермор следил за отраслевыми группами

Самые слабые группы электроэнергетика, металурги начали понижательное движение. Сбербанк, как сильная акция в банковском секторе тоже пошла вниз. Нефтегазовый сектор пока держится, но не растет.

Покупать в данной ситуации РИ нельзя. Большая вероятность похода вниз.

Ливермор всегда искал аберрации. Аберрации для него – это любое сильное отклонение от нормального поведения рынка.

На рынке ничего необычного не происходит. Лучше оставаться в кэше.

Ливермор искал реверсивные базисные точки (РБТ). РБТ почти всегда сопровождается увеличенным объемом.

Когда на смартлабе начнут плакаться о том, что их отмаржитколили и они прекращают торговлю до лучших времен, значит близка РБТ. Я думаю это будет в районе (118-120)К по РИ.

( Читать дальше )

-Только лента говорит правду

Дневной график и старшие фреймы говорят о том, что РИ находится в понижательном тренде.

Ливермор следил за отраслевыми группами

Самые слабые группы электроэнергетика, металурги начали понижательное движение. Сбербанк, как сильная акция в банковском секторе тоже пошла вниз. Нефтегазовый сектор пока держится, но не растет.

Покупать в данной ситуации РИ нельзя. Большая вероятность похода вниз.

Ливермор всегда искал аберрации. Аберрации для него – это любое сильное отклонение от нормального поведения рынка.

На рынке ничего необычного не происходит. Лучше оставаться в кэше.

Ливермор искал реверсивные базисные точки (РБТ). РБТ почти всегда сопровождается увеличенным объемом.

Когда на смартлабе начнут плакаться о том, что их отмаржитколили и они прекращают торговлю до лучших времен, значит близка РБТ. Я думаю это будет в районе (118-120)К по РИ.

( Читать дальше )

Брокер выбран! (Часть 3)

- 30 августа 2013, 17:40

- |

В продолжение — http://smart-lab.ru/blog/137076.php и http://smart-lab.ru/blog/132693.php

Завершу тему выбора оптимального брокера по цене и удобству работы для себя. Сразу оговорюсь, что брокер выбирался для осуществления инвестиций в российские акции через ММВБ, т.е. это не спекуляции, не ФОРТС, не фьючерсы и опционы. Для регулярных покупок в 30-50 тысяч рублей и с возможностью перерывов в работе, вводе/выводе любых сумм. Искал брокера, который не берет минимальных плат за месяц, можно вводить и выводить быстро и удобно денежные средства и желательно с низкой комиссией…

( Читать дальше )

Брокерская комиссия. Мелочи, на которые стоит обратить внимание.

- 28 июля 2013, 21:31

- |

Сейчас вновь вернулся к теме брокерских комиссий. С 2007 года работаю с ООО «Компания БКС», всё в принципе устраивает. Я даже счет открыл в Новосибирске — ни разу не появляясь в офисе БКС – по электронной почте сканы и оригиналы по обычной почте (тогда я жил в небольшом сибирском городке в 300 км восточнее Новосибирска, где не было никаких брокеров, три банка и один интернет-провайдер Сибирьтелеком, с которым были проблемы, что проще было интернет сделать через спутниковую тарелку, да уж ну и времена), деньги через банк перевел.

С начала этого года все деньги вывел на личные нужды – осталось лишь 4 копейки на счете…) А сейчас буду опять заводить, и далее планирую при возможности для покупок регулярно пополнять счет по 30-50 тысяч рублей в месяц.

( Читать дальше )

Иллюзии российского рынка или почему к нам не скоро не придут нерезиденты - Виктор Царев (видео от 20.06.13)

- 20 июня 2013, 15:28

- |

окончание

Beta vs Delta

- 24 мая 2013, 09:50

- |

На прошедшей 18 мая конференции НОК-6 я сделал доклад, часть которого была посвящена способам вычисления дельты. Ссылка на презентацию есть в моем предыдущем посте: http://quant-lab.com/events/poc-6.html

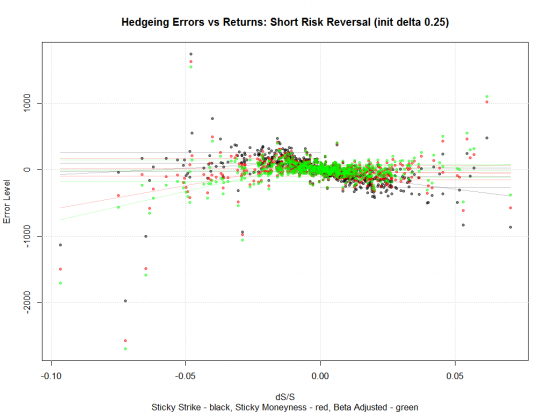

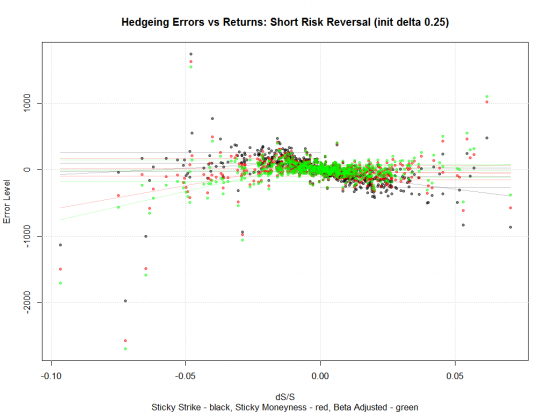

Сейчас я хочу рассказать о методе расчета дельты (я его назвал Beta Adjusted). Повторюсь, что в своем докладе я рассмотрел два метода для вычисления дельты опциона — Sticky Strike и Sticky Moneyness. Третий метод Beta Adjusted — это модифицированный мной Sticky Moneyness. Но обо всем по порядку.

Hedge setup

Для оценки точности вычисления дельты тем или иным способом я использовал анализ ошибок хеджирования. Хеджировались следующие портфели: короткий пут, короткий колл, короткий стрэнгл, риск-реверсал (дельты опционов, составляющих портфели, были по модулю равны 0.5, 0.25, 0.1 и 0.05). Портфель открывается по теоретическим ценам на конец рассматриваемого торгового дня. Далее вычисляется дельта одним из указанных способов, и в портфель добавляется позиция по базовому активу, нейтрализующая дельту, по расчетной цене на момент закрытия торгов. На следующий торговый день позиция закрывается также по теоретическим ценам. Ошибка хеджирования определяется как финансовый результат, к которому приводят данные операции, за вычетом однодневной теты портфеля (если тета отрицательная, то фактически ее модуль добавляется к результату). Были рассчитаны ошибки хеджирования за период с 2010-03-01 по 2013-04-30 для опционов, до экспирации которых оставалось от 30 до 5 календарных дней включительно.

( Читать дальше )

Сейчас я хочу рассказать о методе расчета дельты (я его назвал Beta Adjusted). Повторюсь, что в своем докладе я рассмотрел два метода для вычисления дельты опциона — Sticky Strike и Sticky Moneyness. Третий метод Beta Adjusted — это модифицированный мной Sticky Moneyness. Но обо всем по порядку.

Hedge setup

Для оценки точности вычисления дельты тем или иным способом я использовал анализ ошибок хеджирования. Хеджировались следующие портфели: короткий пут, короткий колл, короткий стрэнгл, риск-реверсал (дельты опционов, составляющих портфели, были по модулю равны 0.5, 0.25, 0.1 и 0.05). Портфель открывается по теоретическим ценам на конец рассматриваемого торгового дня. Далее вычисляется дельта одним из указанных способов, и в портфель добавляется позиция по базовому активу, нейтрализующая дельту, по расчетной цене на момент закрытия торгов. На следующий торговый день позиция закрывается также по теоретическим ценам. Ошибка хеджирования определяется как финансовый результат, к которому приводят данные операции, за вычетом однодневной теты портфеля (если тета отрицательная, то фактически ее модуль добавляется к результату). Были рассчитаны ошибки хеджирования за период с 2010-03-01 по 2013-04-30 для опционов, до экспирации которых оставалось от 30 до 5 календарных дней включительно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал