прогноз по акциям

Ожидания дивидендов поддерживают префы Сургутнефтегаза - Промсвязьбанк

- 27 апреля 2024, 13:44

- |

Привилегированные бумаги «Сургутнефтегаза» на ожиданиях дивидендов за последний месяц подросли на ~10%. Но небольшой апсайд еще есть, поскольку и за этот год дивиденд может быть высоким, так как «кубышка» компании остается преимущественно в валюте (доход по «префам» зависит от переоценки, по «обычке» же платится стандарт — 0,8 руб./акцию), а мы ожидаем дальнейшего ослабления курса рубля к концу года. Наш таргет по «префам» — 71,5 руб.«Промсвязьбанк»

- комментировать

- Комментарии ( 0 )

Прогноз по росту выручки MD Medical Group на 2024 год может повыситься - Альфа-Банк

- 27 апреля 2024, 13:36

- |

( Читать дальше )

АСТРА (ASTR). Отчет за 2023г. Акция роста. Дивиденды. Перспективы.

- 27 апреля 2024, 13:31

- |

Приветствую на канале, посвященном инвестициям! 02.02.24 вышел отчёт за 2023 г. компании АСТРА (ASTR). Этот обзор посвящён разбору компании и этого отчёта.

Для данной статьи доступна видео версия на Youtube.

Больше информации и свои сделки публикую в Телеграм.

О компании.

Группа «Астра» — лидирующий российский разработчик защищенного инфраструктурного ПО (программного обеспечения). Залог успеха компании – импортонезависимая экосистема продуктов и сервисов, которая превосходит предложение российских конкурентов и соответствует уровню глобальных разработчиков аналогичного сегмента.

( Читать дальше )

Самолёт - фаворит в строительном секторе - Промсвязьбанк

- 27 апреля 2024, 13:16

- |

Ключевые финансовые показатели за 2023 г.

Выручка: 256,1 млрд руб., +48,7% г/г

EBITDA: 72,1 млрд руб., +76,3% г/г

( Читать дальше )

Рост LfL- продаж Ленты ускорился до 18,2% г/г - самый высокий показатель в отрасли среди отчитавшихся публичных компаний - Атон

- 27 апреля 2024, 12:20

- |

Продажи «Ленты» в 1-м квартале 2024 подскочили на 62,1% г/г до 202,0 млрд рублей. Сопоставимые (LfL) продажи выросли на 18,2% г/г, в том числе на 10,6% вырос средний чек и на 6,9% — посещаемость магазинов. Общая торговая площадь группы увеличилась на 29,2%, что по большей части обусловлено покупкой сети «Монетка». В течение квартала «Лента» открыла 141 магазин формата «у дома» и закрыла 3 супермаркета на нетто-основе. Онлайн-продажи выросли на 52,8% в годовом сравнении и составили 16,7 млрд рублей. Показатель EBITDA по МСБУ 17 взлетел почти в пять раз до 13 млрд рублей, а рентабельность укрепилась до 6,4% по сравнению с 2,1% в 1‑м квартале 2023. Это стало следствием роста валовой рентабельности (21,2%, +1,9 п.п. г/г), в основном благодаря консолидации «Монетки», а также сокращения SG &A-расходов без учета амортизации (16,0%, -2,1 п.п.). Чистая прибыль составила 3,5 млрд рублей против убытка 2,5 млрд рублей в 1-м квартале 2023 на фоне улучшения операционной рентабельности.

( Читать дальше )

Завершение редомициляции и объявление дивидендов станет катализатор роста акций ГК Мать и Дитя - Атон

- 27 апреля 2024, 11:51

- |

Совокупная выручка группы увеличилась в годовом сравнении на 23,2% и составила порядка 7,7 млрд рублей. Крупнейший сегмент (Госпитали в Москве) продемонстрировал прирост на 25,0% г/г до 3,9 млрд рублей. Выручка от региональных госпиталей выросла на 21,3% г/г до 2,0 млрд рублей, от клиник в Москве и Московской области — на 10% г/г до 0,7 млрд рублей, от клиник в регионах — на 29,2% до 1,1 млрд рублей. Рост показателей в натуральном выражении был зафиксирован по всем ключевым направлениям. В частности, количество принятых родов выросло на 18,1% до 2,6 тыс., количество пункций ЭКО увеличилось на 7,1% г/г до 4,4 тыс., число койко-дней составило 38,7 тыс. (+9,2 г/г), число амбулаторных посещений — 567,3 тыс. (+16,7% г/г). Росту выручки также способствовало увеличение среднего чека. Объем капзатрат увеличился в 3 раза г/г до 0,5 млрд рублей, что в основном (72%) связано с развитием госпитального сегмента. Чистая денежная позиция группы составила 10,9 млрд рублей на 31 марта 2024 года по сравнению с 9,0 млрд рублей на 31 декабря 2023 года.

( Читать дальше )

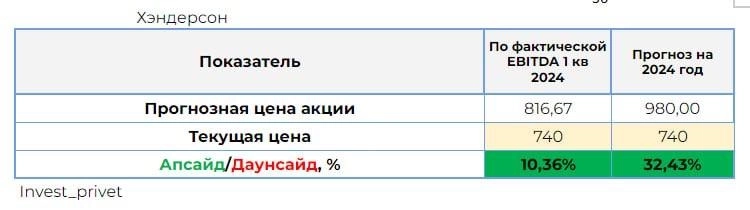

Цель по акциям Хэндерсон

- 27 апреля 2024, 11:42

- |

Хэндерсон — операционный отчет

Вчера компания выпустила операционный отчет за 1 кв. 2024 года:

- выручка +35% кв/кв 4,5 млрд. руб., LTM +36%

- продажи офлайн 80%, онлайн 20%

- LFL +24%, за счет трафика 2,3%, остальное за счет роста среднего чека, сюда же включается инфляция. Результат один из лучших в отрасли ретейла. Рядом Винлаб 19,2%.

- чистый долг/EBITDA (без учета аренды) — 0.

- рентабельность EBITDA 39%

Текущий EV/EBITDA = 4,3. С учетом перспектив роста EBITDA в 2024 году на 20%, форвардный EV/EBITDA 24 может составить 3,5. Это недорого для компании.

Мне нравится, что компания подходит под мою логику отбора идей в настоящий момент:

— растущий бизнес

— низкая долговая нагрузка

— бизнес находится внутри страны и является бенефициаром текущей ситуации (уход конкурентов, рост заработных плат)

Целевая цена на 2024 год (пессимистичный расчет): 980 руб. +32% потенциал роста. При этом даже по текущим результатам компания выглядит недооцененной.

НЕ ИИР

Мой телеграм канал: https://t.me/invest_privet

( Читать дальше )

Бумага с потенциалом, которую никто не видит...

- 27 апреля 2024, 11:22

- |

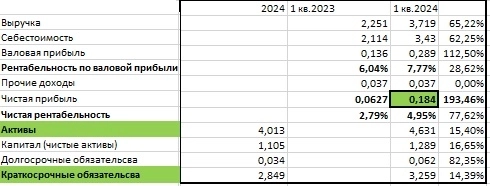

ТЗА Опубликовал отчет за 1 кв 2024.

Оценка чистой прибыли в 2024 — 750 млн — 1 млрд. руб.

Оценка чистой прибыли в 2025 — 1,5 млрд — 2 млрд руб.

Оценка капитализации

10 P/E 2024 — 7,5 млрд руб.

10 P/E 2025 — 16,5 млрд руб.

1 акция прогноз 2024 — 900 руб.

1 акция прогноз 2025-2026 — 2000 руб.

P/E текущий 3,3

Прибыль Сбера может увеличиться за 2024 год примерно на 6-10% - Атон

- 27 апреля 2024, 11:05

- |

В 1-м квартале 2024 чистый процентный доход банка составил 700 млрд рублей (+10,2% по сравнению с аналогичным периодом прошлого года), чистый комиссионный доход составил 184 млрд рублей (+7,6% к прошлогоднему показателю). Операционные расходы составили 228 млрд рублей (+25% г/г), чистая прибыль достигла 397,4 млрд рублей (+11,2% г/г), а RoE — 24,2%. Розничные кредиты выросли на 2,5% с начала года, корпоративные — на 0,2%. Стоимость риска снизилась до 0,5% (-60 б.п. относительно конца 1-го квартала 2023). Доля неработающих кредитов составила 3,5%, что на 10 б.п. выше, чем на конец 4-го квартала 2023. Коэффициент достаточности капитала Н20.0 группы достиг 14,2% (+50 б.п. кв/кв), что выше целевого значения 13,3%, представленного в стратегии группы. Тем не менее мы ожидаем, что показатель снизится после выплаты дивиденда.

Ключевые итоги конференц-звонка: 1) «Сбер» повысил свой прогноз по темпам роста ВВП России на 2024 год до 2,8% с 1,7% ранее, прогноз по инфляции был снижен до 4-5% (с 5-7%). 2) Прогнозы по собственным результатам «Сбера» пока остаются без изменений: RoE — 22% или выше, чистая процентная маржа — 5,7% или выше. Возможно, банк скорректирует их после 2-го квартала 2024.

( Читать дальше )

Positive Technologies: финрезультаты и долгосрочные драйверы роста

- 27 апреля 2024, 10:49

- |

Не так давно, в первой половине апреля, компания представила результаты за 4 кв. 2023 г. и провела день инвестора, а вчера опубликовала результаты за 1 кв. 2024 г.

Ранее мы публиковали наши прогнозы по фин. результатам за 2023 год, и фактические результаты полностью оправдали наши ожидания. Подробнее об итогах за 2023 год и 1 кв. 2024 года читайте далее в посте.

Финансовые результаты компании

— Отгрузки по итогам 2023 г. выросли на 76% г/г, до 25,5 млрд руб. Объем отгрузок по шести продуктам компании преодолел отметку в 1 млрд руб. (в предыдущем году таких продуктов было пять). Суммарно клиентам компании доступно более 20 продуктов (в 2023 г. было представлено пять новых продуктов, и еще несколько продуктов и решений находятся в стадии разработки).

Гайденс компании по отгрузкам по-прежнему актуален: 40-50 млрд руб. в 2024 г. и 70-100 млрд руб. в 2025 г.

В 1 кв. 2024 г. отгрузки выросли на 49% г/г, до 1,8 млрд руб. Пока что динамика идет ближе к нижней границе прогноза на 2024 г. При этом напомню, что 60-65% отгрузок исторически приходятся на 4-й квартал.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал