банки

Сокращение разницы между ставкой и полной стоимостью кредита достигло минимума с начала 2020 г. - Ъ

- 27 апреля 2024, 09:16

- |

Разница между средневзвешенной ставкой и полной стоимостью кредита (ПСК) по кредитам наличными в марте 2024 года достигла минимума с начала 2020 года. Это следует из данных Объединенного кредитного бюро (ОКБ), с которыми ознакомился «Ъ». В то время как большую часть 2023 года показатель составлял 7–9 п. п., а в марте 2022 года превышал 30 п. п.

Текущий минимум спреда достигнут при средневзвешенной ставке по кредитам в размере 27,2% годовых. Это немногим меньше максимума, достигнутого в январе этого года (29,7% годовых), но значительно выше значений в предшествующие полтора года. Даже в марте 2022 года, по оценке ОКБ, средневзвешенная ставка составляла лишь немногим больше — 27,3% годовых.

Высокая ПСК невыгодна банкам, отмечают эксперты. Увеличивается нагрузка на капитал, из-за необходимости формировать повышенные макропруденциальные надбавки по кредитам с высокой ПСК. Изменения в законодательстве также могли привести к сокращению разницы между средневзвешенной ставкой и значением ПСК.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Высокая ключевая ставка. Куда выгодно вложиться?

- 27 апреля 2024, 08:23

- |

ЦБ оставил ключевую ставку на прежнем высоком уровне — 16%. Куда выгодно пристроить деньги?

Почему ставка все еще высокая?

Решение о ключе напрямую влияет на реальный сектор. Все ради цели обуздать рост инфляции.

Последствия высокой ключевой ставки:

высокие ставки по кредитам;

высокие ставки по банковским депозитам;

замедление экономики и производства;

снижение покупательной способности;

снижение инфляции.

Высокая ставка делает кредиты более дорогими. Бизнес и люди менее охотно берут займы, из-за чего падает потребление. В то же время растут ставки по депозитам и доходность по облигациям, люди начинают больше сберегать, а не тратить. Таким образом, в теории, замедлится инфляция. Когда это произойдет, ставку начнут снижать.

Мера серьезная, действовать вечно не будет, поэтому много внимания уделяю мониторингу финансовых активов, которые дают повышенную доходность на фоне высокой ключевой ставки. Давайте их разберем.

Вклады

Продолжают действовать высокие ставки по депозитам и накопительным счетам. Есть возможности открывать вклады даже до 21% годовых на Финуслугах

( Читать дальше )

Результаты Сбера сильные, но ожидаемые - Финам

- 26 апреля 2024, 18:31

- |

( Читать дальше )

Акции Сбера к концу года могут вырасти до 320 рублей - Freedom Finance Global

- 26 апреля 2024, 16:04

- |

Сбербанк, согласно опубликованной сегодня утром финансовой отчётности по МСФО в 1 квартале 2024 года увеличил чистую прибыль в годовом выражении на 11,3% до 397,4 млрд руб. Этот показатель, хотя немного, но превысил прогноз консенсуса аналитиков, ожидавших чистую прибыль банка не выше 397 млрд руб. Причиной роста чистой прибыли банка в 1 квартале 2024 года стал рост процентных и комиссионных доходов банка, а также умеренные темпы роста операционных расходов.

( Читать дальше )

Заявление Председателя Банка России Эльвиры Набиуллиной - конспект

- 26 апреля 2024, 15:54

- |

+ Рост спроса по-прежнему опережает возможности предложения.

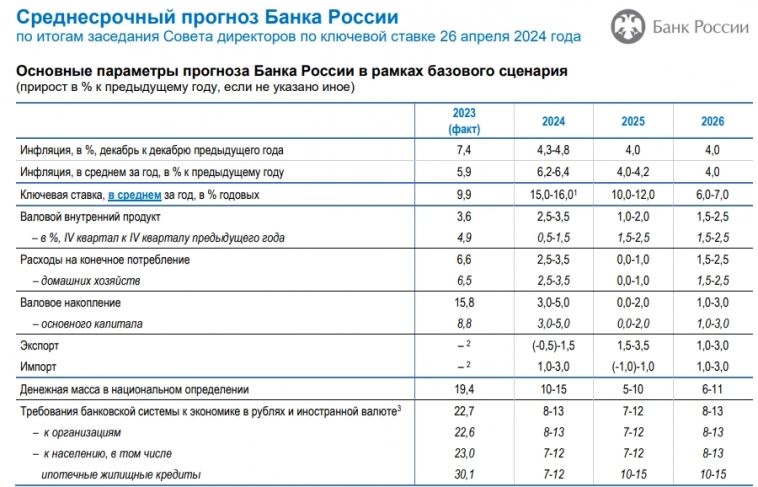

+ В текущем году цены вырастут на 4,3–4,8%.

Экономика.

+ повысили оценку роста ВВП до 2,5–3,5% на текущий год

+ Спрос со стороны государства продолжает оказывать большое влияние на экономическую активность. Госспрос менее чувствителен к ставке - это значит, что ключевая ставка влияет на часть спроса в экономике лишь опосредованно — для обеспечения ценовой стабильности могут быть необходимы более высокие ставки в экономике.

+ Кредит продолжает расти быстрыми темпами.

+ Сберегательная активность населения остается высокой. Рост доходов, в том числе зарплат, позволяет гражданам одновременно больше сберегать и больше тратить.

( Читать дальше )

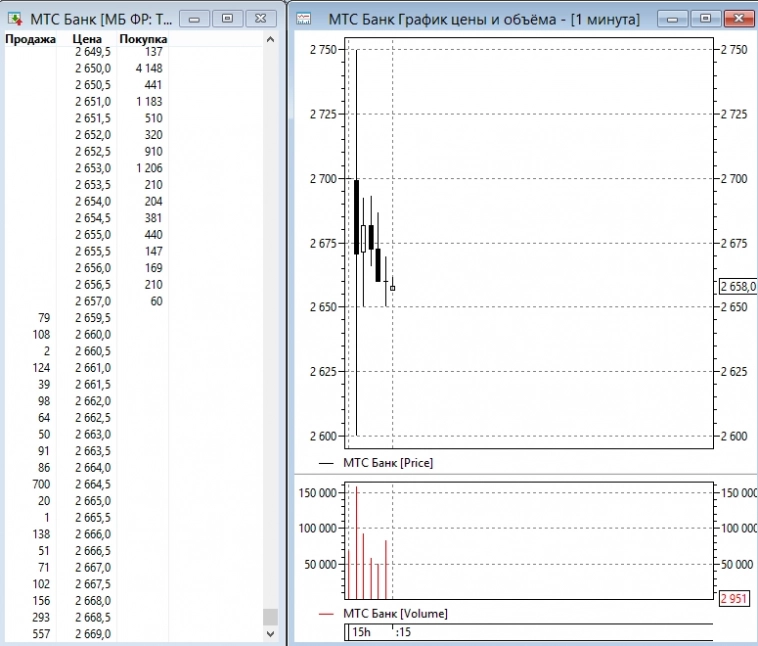

📈Акции МТС-банка в первую минуту торгов выстрелили на 10% от цены размещения (2500 руб). "Хотим планку", - кричат держатели 1 акции

- 26 апреля 2024, 15:17

- |

Набиуллина: ЦБ РФ не исключает сохранение ставки до конца года, но базовый сценарий - снижение во 2 полугодии

- 26 апреля 2024, 15:07

- |

Сбербанк – Прибыль рсбу 1 кв 2024г: 363,985 млрд руб/ Прибыль мсфо 1 кв 2024г: 397,4 млрд руб

- 26 апреля 2024, 14:46

- |

Сбербанк – рсбу / мсфо

21 586 948 000 обыкновенных акций = 6,659.14 трлн руб

1 000 000 000 привилегированных акций = 309,100 млрд руб

www.sberbank.com/ru/investor-relations/share-profile

Капитализация на 26.04.2024г: 6,968.24 трлн руб = P/BV 1,12 (мсфо 2023)

Капитал 1 уровня — мсфо 2023г: 6,247.8 трлн руб (13,5%)

Капитал 1-го уровня — мсфо 1 кв 2024г: 6,557.0 трлн руб (13,8%)

www.sberbank.com/common/img/uploaded/files/info/2024_q1_xevivhwo_.pdf стр.6

Общий долг на 31.12.2020г: 28,255.02 трлн руб/ мсфо 30,969.5 трлн руб

Общий долг на 31.12.2021г: 32,450.55 трлн руб/ мсфо 35,581.7 трлн руб

Общий долг на 31.12.2022г: 34,763.45 трлн руб/ мсфо 36,085.6 трлн руб

Общий долг на 31.12.2023г: 43,976.39 трлн руб/ мсфо 45,722.8 трлн руб

Общий долг на 31.03.2024г: _________ трлн руб/ мсфо 46,200.9 трлн руб

Процентные доходы 2022г: 3,388 33 трлн руб/ мсфо 3,304.5 трлн руб

Процентные доходы 1 кв 2023г: 869,217 млрд руб/ мсфо 859,7 млрд руб

Процентные доходы 2023г: 4,292.97 трлн руб/ мсфо 4,217.5 трлн руб

( Читать дальше )

Банк России с 1 июля ужесточает регулирование потребкредитов и автокредитов

- 26 апреля 2024, 14:13

- |

Ускоряется рост задолженности по необеспеченным потребительским кредитам (в марте задолженность увеличилась на 1,8%, в феврале и январе — на 0,9%). По кредитам наличными задолженность в I квартале 2024 года снизилась на 1,5%, по кредитным картам выросла на 11%. В кредитных картах большая часть задолженности (74%) приходится на карты, выданные заемщикам до введения макропруденциальных лимитов.

Действие макропруденциальных лимитов (МПЛ) постепенно улучшает структуру кредитования. Доля кредитов, которые банки предоставляют заемщикам с повышенной долговой нагрузкой (ПДН4 более 50%), снизилась с момента введения МПЛ с 64% в IV квартале 2022 года до 34% в I квартале 2024 года.

( Читать дальше )

Банк России повысил прогноз по средней ключевой ставке в 2024г до 15-16% с 13,5-15,5%, прогноз по росту ВВП в 2024г повышен до 2,5–3,5% — Банк России

- 26 апреля 2024, 13:36

- |

Оперативные индикаторы указывают на то, что в I квартале 2024 года российская экономика продолжает расти заметно быстрее, чем прогнозировалось. Потребительская активность остается высокой на фоне существенного роста доходов населения и уверенных потребительских настроений. Данные опросов предприятий свидетельствуют о сохранении высокого инвестиционного спроса. Отклонение российской экономики вверх от траектории сбалансированного роста остается значительным. Прогноз по росту ВВП в 2024 году повышен до 2,5–3,5%.

cbr.ru/press/pr/?file=26042024_133000key.htm

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал