SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. gnom

Просто про опционы. Глава пятая.

- 28 октября 2013, 01:01

- |

Глава пятая, в которой Гном начинает раскрывать Вике секреты робота Седого

…

— Звонил Седой. Сказал, что раз за неделю робот на ресторан не заработал, то идти в него незачем.

Вика, казалось, расстроилась. Выходить по воскресениям в люди начинало входить в привычку и было видно, она готовилась к воскресению.

— Ну давай их сегодня к нам пригласим? Я ужин приготовлю. Алиса ведь приехала?

— Приехала и уехала. На самом деле Седой с ней удрал в Израиль до вторника. Поэтому и прикрылся результатом робота как поводом отменить встречу.

— Ммм… жаль.

— Ну ты не куксись. Сегодня все равно пойдем перекусим. Вдвоем. Покажу немного внутренностей лехиного киборга. — подмигнул ей я.

….

Мне не очень нравилась привычка рассказывать во время еды. Не получается ни вкус ощутить ни рассказать толком. Поэтому к своей лекции я перешел только во время десерта. Хорошо, что никуда не спешили.

— Вот смотри, — начал я, — если волатильность не меняется и рынок никуда не движется, то опционы каждый день теряют временную стоимость. И размер этой потери, то есть тэта, считается по формуле BS. Допустим, некий опцион стоит 50 пунктов и теряет два пункта каждый день. Точнее каждые сутки.

— Ну, допустим. — Согласилась Вика.

— И теряет он временную стоимость потому, что экспирация становится ближе, и риск того, что рынок уйдет сильно в сторону с каждым днем все меньше. Так?

— Да, мы же в прошлый раз это обсуждали.

— Так вот. Представь, рынок никуда не ушел, все осталось как было, и опцион немножко растаял. Но ведь рынок мог «уйти» или «не уйти» только в торговую сессию? Значит растаять опцион должен был на эти два пункта не за 24 часа, а за время торгов?

— Ну, получается что так, — неуверенно сказала Вика.

— А вот так, да не совсем! Ведь ночью может случиться что-то в Китае или Японии, и утром рынок уйдет в сторону гэпом. То есть рынок может как бы двигаться ночью, сразу придя в нужную точку при открытии торгов. И тэта должна покрывать этот риск.

— Ты меня совсем запутал! Значит, что опцион все-таки таять должен не только во время сессии, но и ночью? Все 24 часа?

— В этом то и заключается подвох. С точки зрения большой картинки, опцион каждые сутки должен таять на тэту, но как он это делает в течение этих суток — это вопрос. Формула BS этим разделением как бы не занимается. Как и большинство торговцев опционов.

— А Седой занимается?

— Седой — конечно. Погоди, я тебе еще не все рассказал. Мало того, что тэта неравномерно тает в течение дня, из-за того что есть более спокойная ночь, когда торгуют только азиаты. Так еще и есть «большая недельная ночь», то есть выходные.

— В смысле что в выходные тоже никто не торгует?

— Ну да. Выходные — это своеобразная ночь для всей недели. В них два календарных дня, но за два торговых дня рынок, в среднем, уходит куда больше, чем за два выходных.

— А почему это важно?

— А потому, что формула BS считает календарные дни до экспирации. Вот сказано ей — до экспирации 3 дня. И она дает тебе волатильность и цену опциона. А ведь есть большая разница — находишься ты в понедельнике, и экспирация в четверг, или ты в пятнице, и экспирация в понедельник. В первом случае — впереди три полноценных сессии. Во втором — только одна.

— А формула BS это не учитывает?

— Если ты забьешь значение «3», в ячейку «дней до экспирации», то не учитывает. И именно поэтому, например, индекс волатильности РТС припадает в пятницу и вырастает в понедельник.

— Почему? Потому что он думает, что рынок будет торговаться в выходные?

— Ну как бы да. Ему, индексу, все равно, выходной впереди или рабочий. Ему важно число дней. А если до экспирации неделя и трейдеры в пятницу понимают, что дней до экпирации осталось грубо не 7, а 5, так как выходные за полноценные сутки считать нельзя. То и оценивают все опцион исходя из 5 дней до экспирации, или около того. Это дает значение цены ниже, поэтому опционы дешевле, и индекс волатильности «думает», что это волатильность упала. Хотя она никуда не девается, как правило. На этом, кстати, по началу, торговцы фьючерсом на волатильность налетали.

— Брр, вроде понятно, но я все равно не уверена что до конца поняла.

— Вот гляди, — я взял смешную салфетку, — получается, что волатильность складывается из сэссий и гэпов между ними. Давай нарисуем некий индекс, как ходит рынок в течение дня.

— Судя по рисунку, наиболее активные часы примерно в 11 по Москве и вечером после обеда. Ночью — самая тишина. То есть если бы наши два пункта тэты таяли — они должны были бы растаять в среднем в такой пропорции, как площадь участков. — я начал рисовать участки.

— вот просто для примера. Берем самые активные на графике 4 часа, и в них площадь всей это фигуры около 40%. Это несмотря на то, что 4 часа — это 1/6 суток (~16%), волатильности в них аж 40%! И значит теты должно быть 40%. Понимаешь?

— Ну, вроде бы более менее понятно.

— Теперь смотри на неделю. В ней семь дней. Но опять же, волатильность распределена неравномерно. В будни — она явно выше, чем вы выходные.

— А почему в выходные вообще может быть какая-то волатильность? Никто же не торгует?

— А как же. Какая-то встреча в правительстве, или землетрясение в Японии. Риск, что какая-то гадость или радость произойдет всегда есть. Поэтому выходные это хоть и не полноценные дни, но убирать с них волатильность полностью нельзя.

Я попросил принести еще чайничек чая и продолжил.

— Так, с неравномерным течением волатильность разобрались, да?

— Да, все понятно.

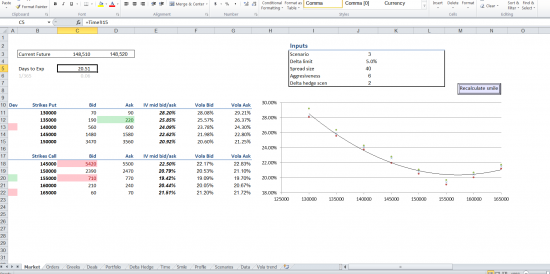

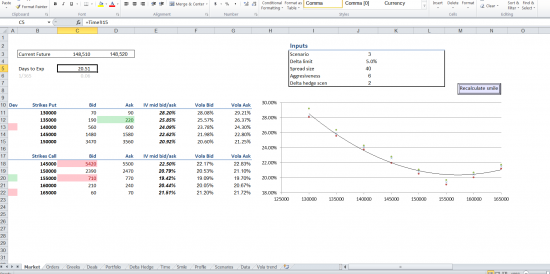

— Теперь давай поймем, что Седой забивает в ячейку «дней до экспирации». — я открыл ноутбук. — Вот смотри, как у него все устроено.

— Подход у него такой. Рынок торгуется только в сессии, значит и количество дней до экспирации должно быть равно количеству торговых сессий.

— Ты же сам говорил, что есть гэпы и выходные, которые нельзя списывать со счетов.

— Правильно. Есть риск ночного гэпа и ночного+выходного гэпа для пятницы. Надо их оценить, иначе сессии к дням приравнивать нельзя. Вообще, разбивка между сессиями и гэпами может быть любая. Например представь, что есть рынок, который работает одну минуту в день, остальное время выключается. За день что-то происходит, но люди на этом рынке торговать не могут. Потом рынок открывается, цена сразу передвигается туда, где по мнению участников находится равновесие, и через минуту рынок снова закрывается. Как думаешь, когда уходит в сторону рынок сильнее, за сессию или в гэп?

— Очевидно в гэп. Сессии то почти нет..

— Именно. Значит чтобы понять, на какую часть суток, сессия или гэп, как приходится все суточное движение надо их померить и сравнить. Рассказываю, как это сделал Леха.

Я отхлебнул чаю, столько говорить без умолку было не просто.

— Он взял статистику, вроде года за три. Измерил гэпы в терминах дневной волатильности, где 1% гэпа равен 15.87% волы. (http://ru.wikipedia.org/wiki/%C2%EE%EB%E0%F2%E8%EB%FC%ED%EE%F1%F2%FC ) Затем сравнил, сколько получается волатильности которая идет от гэпа в сравнении со средней дневной волатильностью, и получил понимание, как распределять сутки между сессией и ночью.

— Ты сейчас со мной разговаривал?

— Прости, если не очень понятно вышло. Если в двух словах — то он померил средний размер гэпа относительно среднего размера движения за сессию. Так ясно?

— Ну да, так понятнее.

— Вообще скажу сразу, любое исследование должно производиться самостоятельно, иначе, во-первых не поймешь механику процесса, а потом — доверия к цифрам со стороны гораздо меньше. Но для общего понимания картины возьмем исследование Седого. У него вышло, что для обычного дня — гэп в среднем составляет 15% от сессии. То есть сутки, на самом деле, равны 115% сессии. Ты скажи, когда перестанет быть понятно.

Вика кивнула.

— Получается, что на сессию приходится 21 условный час (24ч/115*100), а так как реально в сессии всего около 14 часов (10:00-23:50), то получается час в течение дня в среднем течет в 1.5 раза быстрее из-за неравномерного распределения волатильности.

В глазах Вики начинало появляться недопонимание, но вроде бы она следила за мыслью.

— А на ночь приходится только 3 условных часа (24/115*15), — продолжал я, — хотя на самом деле в ночи их 10. То есть ночью время течет в 3.5 раза медленнее

— А что значит течет быстрее? Вот тут поподробнее можно?

— Можно. Половина тэты в теории — это половина суток. Так? Значит половина тэты должна списаться за 12 часов.

— Угу.

— Так вот, если это измерение придется на торговую сессию, то половина тэты растает за 12/1.5 = 8 часов сессии. Теперь ясно?

— Кажется да.

— Ну и отлично. С ночными гэпами разобрались. Теперь надо добавить выходные. Стратегия расчета ровно та же самая. Седой посчитал все понедельничные гэпы за последние годы и получил удивительный результат.

— Какой?

— Оказывается, гэп в понедельник не такой страшный, как многие себе представляют и в среднем составляет около 40% от дневной сессии. То есть если мы считаем дневную сессию как 21 час, то все выходные должны составлять около восьми часов (=21*0.4), а явно не полные двое суток, как нам говорит классический Блэк-Шоулс.

— И как мы это знание должны применить на практике?

— Теперь выходные надо равномерно размазать по всем недельным сессиям. У нас не должно быть эффекта, что в пятницу все резко вспомнили: «ой! Завтра два дня выходных! Продадим-ка опционов, получим 2 дня теты и еще одну ночную.»

— То есть наличие двух выходных должно учитываться и в понедельник?

— Точно. Так же, как и наличие ночи начинает учитываться с первых минут торговой сессии.

— Я с ума сойду от ваших замороков...

— Да ладно. Пока все просто. Смотрим, что получается на практике. Есть торговых 14*5=70 часов. Есть фактических 24*7=168 часов. Есть пропорции распределения по дням в процентах или условных единицах: 100(день)+15(ночь)+100+15+100+15+100+15+100+40(выходные) = 600. Вот эти 600% и есть все время в неделю или наши 168 часов. То есть 1% = 168/600=0.28, а 100% (то есть дневная сессия) = 28 часов. А не 14! Время должно течь ровно в два раза быстрее!

— Да уж, — пробормотала Вика, — Эйнштейн был бы доволен.

— Перейдем к практическому примеру. Прикинем, что экспирация через неделю. По формуле Блэка-Шоулса за неделю должно пройти 7 дней, но как они проходят — тут и кроется основной секрет.

Я перешел на вкладку расчета времени, куда вела ссылка ячейки «дней до экспирации»

— Как мы выяснили, торговая сессия идет «час за два». То есть в 14:00 уже прошло не 4, а 8 часов, или 0.33 от суток. А когда закончился торговый день и прошло всего 14 часов — в ячейке «дней до экспирации», подставляемой в формулу BS, стоит не 6.3 дня, и даже не 6, а 7-28/24 = 5.83. Одна только торговая сессия в 14 часов «съела» 1.17 суток по формуле BS!

— А по классическому расчету она бы «съела» чуть больше половины суток?

— Да. Если быть точным, то 14/24 = 0.58. То есть те, кто использую формулу BS в лоб, ошибаются примерно в два раза.

— Я вообще-то не очень поняла вот что. Мы сейчас выяснили, как правильно определять дни до экспирации, но ты мне так и не рассказал что такое волатильность и как ей торговать.

Я задумался. Все-таки тяжело быть учителем в такой разветвленной теме.

— Вообще ты права, мы, конечно, забежали куда-то. Надо вернуться на шаг назад. В следующий раз обсудим тот лагерь, который торгует волатильностью, а то мы его незаслуженно забыли.

— Да, а то я сегодня почувствовала себя пятиклассницей, которая по ошибке зашла на урок алгебры в шестой класс. Вроде предмет более менее тот же, а понимания всего процентов тридцать.

— Ну ничего. Разберемся. Ты же не глупый карапуз какой-нибудь, а большая умница. Пойдем домой?

…

— Звонил Седой. Сказал, что раз за неделю робот на ресторан не заработал, то идти в него незачем.

Вика, казалось, расстроилась. Выходить по воскресениям в люди начинало входить в привычку и было видно, она готовилась к воскресению.

— Ну давай их сегодня к нам пригласим? Я ужин приготовлю. Алиса ведь приехала?

— Приехала и уехала. На самом деле Седой с ней удрал в Израиль до вторника. Поэтому и прикрылся результатом робота как поводом отменить встречу.

— Ммм… жаль.

— Ну ты не куксись. Сегодня все равно пойдем перекусим. Вдвоем. Покажу немного внутренностей лехиного киборга. — подмигнул ей я.

….

Мне не очень нравилась привычка рассказывать во время еды. Не получается ни вкус ощутить ни рассказать толком. Поэтому к своей лекции я перешел только во время десерта. Хорошо, что никуда не спешили.

— Вот смотри, — начал я, — если волатильность не меняется и рынок никуда не движется, то опционы каждый день теряют временную стоимость. И размер этой потери, то есть тэта, считается по формуле BS. Допустим, некий опцион стоит 50 пунктов и теряет два пункта каждый день. Точнее каждые сутки.

— Ну, допустим. — Согласилась Вика.

— И теряет он временную стоимость потому, что экспирация становится ближе, и риск того, что рынок уйдет сильно в сторону с каждым днем все меньше. Так?

— Да, мы же в прошлый раз это обсуждали.

— Так вот. Представь, рынок никуда не ушел, все осталось как было, и опцион немножко растаял. Но ведь рынок мог «уйти» или «не уйти» только в торговую сессию? Значит растаять опцион должен был на эти два пункта не за 24 часа, а за время торгов?

— Ну, получается что так, — неуверенно сказала Вика.

— А вот так, да не совсем! Ведь ночью может случиться что-то в Китае или Японии, и утром рынок уйдет в сторону гэпом. То есть рынок может как бы двигаться ночью, сразу придя в нужную точку при открытии торгов. И тэта должна покрывать этот риск.

— Ты меня совсем запутал! Значит, что опцион все-таки таять должен не только во время сессии, но и ночью? Все 24 часа?

— В этом то и заключается подвох. С точки зрения большой картинки, опцион каждые сутки должен таять на тэту, но как он это делает в течение этих суток — это вопрос. Формула BS этим разделением как бы не занимается. Как и большинство торговцев опционов.

— А Седой занимается?

— Седой — конечно. Погоди, я тебе еще не все рассказал. Мало того, что тэта неравномерно тает в течение дня, из-за того что есть более спокойная ночь, когда торгуют только азиаты. Так еще и есть «большая недельная ночь», то есть выходные.

— В смысле что в выходные тоже никто не торгует?

— Ну да. Выходные — это своеобразная ночь для всей недели. В них два календарных дня, но за два торговых дня рынок, в среднем, уходит куда больше, чем за два выходных.

— А почему это важно?

— А потому, что формула BS считает календарные дни до экспирации. Вот сказано ей — до экспирации 3 дня. И она дает тебе волатильность и цену опциона. А ведь есть большая разница — находишься ты в понедельнике, и экспирация в четверг, или ты в пятнице, и экспирация в понедельник. В первом случае — впереди три полноценных сессии. Во втором — только одна.

— А формула BS это не учитывает?

— Если ты забьешь значение «3», в ячейку «дней до экспирации», то не учитывает. И именно поэтому, например, индекс волатильности РТС припадает в пятницу и вырастает в понедельник.

— Почему? Потому что он думает, что рынок будет торговаться в выходные?

— Ну как бы да. Ему, индексу, все равно, выходной впереди или рабочий. Ему важно число дней. А если до экспирации неделя и трейдеры в пятницу понимают, что дней до экпирации осталось грубо не 7, а 5, так как выходные за полноценные сутки считать нельзя. То и оценивают все опцион исходя из 5 дней до экспирации, или около того. Это дает значение цены ниже, поэтому опционы дешевле, и индекс волатильности «думает», что это волатильность упала. Хотя она никуда не девается, как правило. На этом, кстати, по началу, торговцы фьючерсом на волатильность налетали.

— Брр, вроде понятно, но я все равно не уверена что до конца поняла.

— Вот гляди, — я взял смешную салфетку, — получается, что волатильность складывается из сэссий и гэпов между ними. Давай нарисуем некий индекс, как ходит рынок в течение дня.

— Судя по рисунку, наиболее активные часы примерно в 11 по Москве и вечером после обеда. Ночью — самая тишина. То есть если бы наши два пункта тэты таяли — они должны были бы растаять в среднем в такой пропорции, как площадь участков. — я начал рисовать участки.

— вот просто для примера. Берем самые активные на графике 4 часа, и в них площадь всей это фигуры около 40%. Это несмотря на то, что 4 часа — это 1/6 суток (~16%), волатильности в них аж 40%! И значит теты должно быть 40%. Понимаешь?

— Ну, вроде бы более менее понятно.

— Теперь смотри на неделю. В ней семь дней. Но опять же, волатильность распределена неравномерно. В будни — она явно выше, чем вы выходные.

— А почему в выходные вообще может быть какая-то волатильность? Никто же не торгует?

— А как же. Какая-то встреча в правительстве, или землетрясение в Японии. Риск, что какая-то гадость или радость произойдет всегда есть. Поэтому выходные это хоть и не полноценные дни, но убирать с них волатильность полностью нельзя.

Я попросил принести еще чайничек чая и продолжил.

— Так, с неравномерным течением волатильность разобрались, да?

— Да, все понятно.

— Теперь давай поймем, что Седой забивает в ячейку «дней до экспирации». — я открыл ноутбук. — Вот смотри, как у него все устроено.

— Подход у него такой. Рынок торгуется только в сессии, значит и количество дней до экспирации должно быть равно количеству торговых сессий.

— Ты же сам говорил, что есть гэпы и выходные, которые нельзя списывать со счетов.

— Правильно. Есть риск ночного гэпа и ночного+выходного гэпа для пятницы. Надо их оценить, иначе сессии к дням приравнивать нельзя. Вообще, разбивка между сессиями и гэпами может быть любая. Например представь, что есть рынок, который работает одну минуту в день, остальное время выключается. За день что-то происходит, но люди на этом рынке торговать не могут. Потом рынок открывается, цена сразу передвигается туда, где по мнению участников находится равновесие, и через минуту рынок снова закрывается. Как думаешь, когда уходит в сторону рынок сильнее, за сессию или в гэп?

— Очевидно в гэп. Сессии то почти нет..

— Именно. Значит чтобы понять, на какую часть суток, сессия или гэп, как приходится все суточное движение надо их померить и сравнить. Рассказываю, как это сделал Леха.

Я отхлебнул чаю, столько говорить без умолку было не просто.

— Он взял статистику, вроде года за три. Измерил гэпы в терминах дневной волатильности, где 1% гэпа равен 15.87% волы. (http://ru.wikipedia.org/wiki/%C2%EE%EB%E0%F2%E8%EB%FC%ED%EE%F1%F2%FC ) Затем сравнил, сколько получается волатильности которая идет от гэпа в сравнении со средней дневной волатильностью, и получил понимание, как распределять сутки между сессией и ночью.

— Ты сейчас со мной разговаривал?

— Прости, если не очень понятно вышло. Если в двух словах — то он померил средний размер гэпа относительно среднего размера движения за сессию. Так ясно?

— Ну да, так понятнее.

— Вообще скажу сразу, любое исследование должно производиться самостоятельно, иначе, во-первых не поймешь механику процесса, а потом — доверия к цифрам со стороны гораздо меньше. Но для общего понимания картины возьмем исследование Седого. У него вышло, что для обычного дня — гэп в среднем составляет 15% от сессии. То есть сутки, на самом деле, равны 115% сессии. Ты скажи, когда перестанет быть понятно.

Вика кивнула.

— Получается, что на сессию приходится 21 условный час (24ч/115*100), а так как реально в сессии всего около 14 часов (10:00-23:50), то получается час в течение дня в среднем течет в 1.5 раза быстрее из-за неравномерного распределения волатильности.

В глазах Вики начинало появляться недопонимание, но вроде бы она следила за мыслью.

— А на ночь приходится только 3 условных часа (24/115*15), — продолжал я, — хотя на самом деле в ночи их 10. То есть ночью время течет в 3.5 раза медленнее

— А что значит течет быстрее? Вот тут поподробнее можно?

— Можно. Половина тэты в теории — это половина суток. Так? Значит половина тэты должна списаться за 12 часов.

— Угу.

— Так вот, если это измерение придется на торговую сессию, то половина тэты растает за 12/1.5 = 8 часов сессии. Теперь ясно?

— Кажется да.

— Ну и отлично. С ночными гэпами разобрались. Теперь надо добавить выходные. Стратегия расчета ровно та же самая. Седой посчитал все понедельничные гэпы за последние годы и получил удивительный результат.

— Какой?

— Оказывается, гэп в понедельник не такой страшный, как многие себе представляют и в среднем составляет около 40% от дневной сессии. То есть если мы считаем дневную сессию как 21 час, то все выходные должны составлять около восьми часов (=21*0.4), а явно не полные двое суток, как нам говорит классический Блэк-Шоулс.

— И как мы это знание должны применить на практике?

— Теперь выходные надо равномерно размазать по всем недельным сессиям. У нас не должно быть эффекта, что в пятницу все резко вспомнили: «ой! Завтра два дня выходных! Продадим-ка опционов, получим 2 дня теты и еще одну ночную.»

— То есть наличие двух выходных должно учитываться и в понедельник?

— Точно. Так же, как и наличие ночи начинает учитываться с первых минут торговой сессии.

— Я с ума сойду от ваших замороков...

— Да ладно. Пока все просто. Смотрим, что получается на практике. Есть торговых 14*5=70 часов. Есть фактических 24*7=168 часов. Есть пропорции распределения по дням в процентах или условных единицах: 100(день)+15(ночь)+100+15+100+15+100+15+100+40(выходные) = 600. Вот эти 600% и есть все время в неделю или наши 168 часов. То есть 1% = 168/600=0.28, а 100% (то есть дневная сессия) = 28 часов. А не 14! Время должно течь ровно в два раза быстрее!

— Да уж, — пробормотала Вика, — Эйнштейн был бы доволен.

— Перейдем к практическому примеру. Прикинем, что экспирация через неделю. По формуле Блэка-Шоулса за неделю должно пройти 7 дней, но как они проходят — тут и кроется основной секрет.

Я перешел на вкладку расчета времени, куда вела ссылка ячейки «дней до экспирации»

— Как мы выяснили, торговая сессия идет «час за два». То есть в 14:00 уже прошло не 4, а 8 часов, или 0.33 от суток. А когда закончился торговый день и прошло всего 14 часов — в ячейке «дней до экспирации», подставляемой в формулу BS, стоит не 6.3 дня, и даже не 6, а 7-28/24 = 5.83. Одна только торговая сессия в 14 часов «съела» 1.17 суток по формуле BS!

— А по классическому расчету она бы «съела» чуть больше половины суток?

— Да. Если быть точным, то 14/24 = 0.58. То есть те, кто использую формулу BS в лоб, ошибаются примерно в два раза.

— Я вообще-то не очень поняла вот что. Мы сейчас выяснили, как правильно определять дни до экспирации, но ты мне так и не рассказал что такое волатильность и как ей торговать.

Я задумался. Все-таки тяжело быть учителем в такой разветвленной теме.

— Вообще ты права, мы, конечно, забежали куда-то. Надо вернуться на шаг назад. В следующий раз обсудим тот лагерь, который торгует волатильностью, а то мы его незаслуженно забыли.

— Да, а то я сегодня почувствовала себя пятиклассницей, которая по ошибке зашла на урок алгебры в шестой класс. Вроде предмет более менее тот же, а понимания всего процентов тридцать.

— Ну ничего. Разберемся. Ты же не глупый карапуз какой-нибудь, а большая умница. Пойдем домой?

теги блога Гном

- GME

- Gnom

- gnom story

- X5 Retail Group

- акции

- Алексей Каленкович

- Арбитаж

- арбитраж

- брокеры

- вакансия

- Вирус

- волатильность

- выборы

- гном

- делистинг

- доллар рубль

- изи мани

- инвестиции

- кино

- книга

- коронавирус

- кризис

- кризис 2008

- криптовалюта

- крутихин

- ЛЧИ

- ЛЧИ 2013

- лчи 2013 смартлаб

- Магнит

- новый год

- о жизни

- обвал

- облигации

- опрос

- опцины

- опционы

- оффтоп

- паника

- Пенсия

- поиск работы

- просто про опционы

- пузыри

- Ри

- россия

- рпс

- рубль

- седой

- собеседование

- Спред на РИ

- трейдинг

- философия

- форекс

- фьючерс ртс

- Х5

- цивилизаtion

- юмор

- 50000

Вменяемые мужики уже б с «Викой» раз 20 поделали приятное и не заморочились бы на писанину.

Всех благ.

тогда и объём будет побоку.

Я как-то упустил этот момент: Вика с Гномом уже живут?

З.ы. не считаю Карапуза глупым, но троллинг тонкий))

распад дело тонкое…