warwisdom

Лучшую доходность в 2024 году принесли ЗПИФы с заблокированными иностранными активами.

- 14 октября 2024, 10:45

- |

Источником роста стоимости стали выплаты в рамках президентского указа №665 (НРД перечисляет российским инвесторам задолженность западных депозитариев по дивидендам, купонам и погашениям иностранных ценных бумаг), и обмен с нерезидентами, проводимый Инвестиционной палатой.

В случае с нашими фондами получение выплат от НРД привело к росту стоимости паев:

⚡️ ЗПИФ «Заблокированные активы паевого инвестиционного фонда «Чистые деньги» на +167% с 214 до 573,48 руб.

⚡️ЗПИФ «Заблокированные активы паевого инвестиционного фонда «Глобальные инвестиции» на +170% с 150 до 406 руб.

Что дальше?

Пайщики фондов с заблокированными активами получат средства в виде частичного погашения паев в течение 5 рабочих дней, начиная с 14.10.2024.

В фондах остаются заблокированные иностранные облигации и дебиторская задолженность по купонным выплатам и погашениям облигаций в период с сентября 2023 года по текущий момент.

( Читать дальше )

- комментировать

- 2.8К

- Комментарии ( 0 )

Провал или не провал - презентация Илона Маска «We, Robot»?

- 12 октября 2024, 17:00

- |

Акции Tesla в пятницу упали на 9% после презентации, в ходе которой Илон Маск представил новые разработки:

⚡️ Cybercab — двухместное роботакси без педаль и рулевого колеса;

⚡️Robovan — автономный минивэн, способный перевозить грузы и до 20 человек.

Инвесторов расстроило то, что Маск пообещал начать производство только в 2026 году. При том, что всем известно насколько предприниматель слабо выдерживает намеченные им сроки.

Запуск в ближайшей перспективе роботакси, пожалуй, единственное, что может оправдать сверхвысокую оценку акций Tesla.

💡 Машина, способная вместо простоя в гараже, заработать деньги для владельца — гениальная идея!

Как с точки зрения, сокращения общего количества автомобилей, так и благодаря сокращению стоимости поездок на такси.

Идея в конечном счете идея станет реальностью, по крайней мере, в крупных городах.

Однако, задержка на несколько лет может оказаться роковой, поскольку главное конкурентное преимущество — огромная база данных совершенных поездок на Tesla, в ближайший год-два станет неактуальным на фоне быстрого роста накатанных километрочасов на китайских электромобилях.

( Читать дальше )

Рынок акций - стабильный отток продолжается

- 10 октября 2024, 10:59

- |

Собственный анализ ежедневной статистики крупнейших ПИФов акций показывает, что пайщики вывели:

📎 с 1 по 15 сентября 1,4%,

📎 с 16 по 30 сентября 0,6%,

📎 с 1 по 8 октября еще 0,5% от общих вложенных средств.

Сильное падение индекса Мосбиржи (-28% от максимума 17 мая до минимума 3 сентября) не привлекло розничных инвесторов на рынок акций, а лишь заставило часть из них отложить продажи.

Банк России отмечал в обзорах, что и в августе, и в сентябре продажи розничных инвесторов выкупали НФО за счет собственных средств и средств доверительного управления.

Складывается парадоксальная ситуация — пока частные инвесторы продают акции, их доверительные управляющие — покупают :)

( Читать дальше )

Розничные трейдеры начали интересоваться торговлей нефтью

- 07 октября 2024, 10:45

- |

Ралли нефти из-за ужесточения конфликта на Ближнем Востоке начало привлекать ритейловых трейдеров, которые обычно торгуют акциями на очень коротком интервале (например, внутри дня). Bloomberg рассказал о том, как сильный рост нефти заинтересовал тех, кто торгует на основе тренда, и привел к резкому увеличению объема торгов розничных инструментов на нефть (таких как USO ETF или micro futures на CME).

“Ever since we reached $67, it’s been going up quite steadily and orderly,” said Dilmaghani, a Phoenix-based day trader who’s been trying to capitalize on the market’s short-term direction. “When it’s orderly, it’s great” …

Volumes in the United States Oil Fund — the largest exchange-traded product tracking the price of oil — surged this week to the highest levels since Russia invaded Ukraine in 2022. Similarly, CME Group’s Micro WTI futures — which trade on retail investment sites — posted the biggest daily volume since January this week. The company’s weekly options, which traders use to hedge short-term risk in prices, saw open interest jump to a record of almost 80,000 contracts this week.

( Читать дальше )

Ситибанк ждет стабилизацию цен на нефть в 4 квартале, новый спад в 2025 году.

- 25 сентября 2024, 16:52

- |

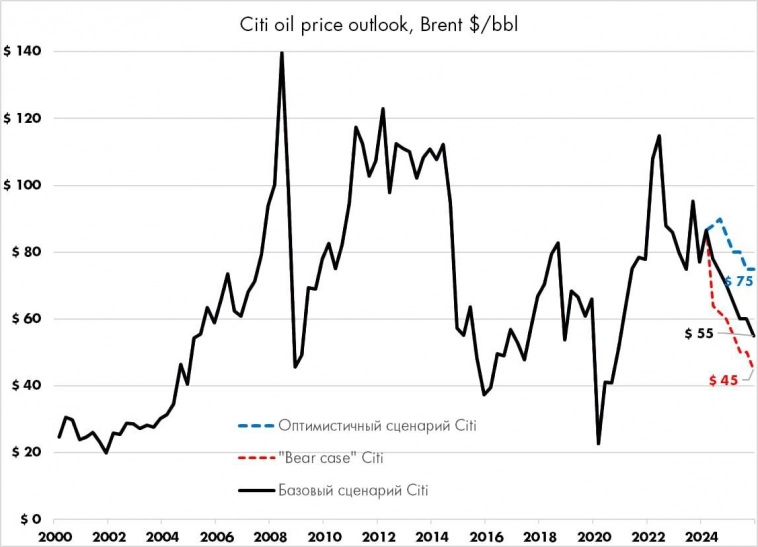

Ситибанк в начале года был единственным крупным банком, правильно спрогнозировавшим падение цен на нефть, о чем мы писали в марте.

Недавно банк обновил взгляд на рынок сырья и прогноз на 2025 год.

Хорошая новость – до конца 2024 года цены останутся стабильными: $74 за баррель Brent, $70 – WTI.

Благодаря перебоям с поставками из Ливии и при условии сохранения действующих ограничений ОПЕК+ на рынке будет небольшой дефицит нефти.

Аналитики отмечают негативный настрой портфельных инвесторов. В случае, если сезон ураганов или геополитические события приведут к новым перебоям с поставками, возможны краткосрочные ралли, вынуждающие спекулянтов закрывать коротких позиций.

Плохая новость – в 2025 году нефть все-таки упадет до $55 в базовом сценарии, и до $45 в пессимистичном сценарии.

В условиях небольшого роста мирового спроса на нефть (на 900 тыс. с 103 до 103,9 млн. баррелей в сутки), производство вырастет значительно сильнее – на 2,3 млн. баррелей в сутки, что приведет к навесу предложения.

( Читать дальше )

Доходности ОФЗ достигли нового максимума. Пора покупать?

- 22 сентября 2024, 17:34

- |

В пятницу цены на новые выпуски долгосрочных ОФЗ опустились до исторических минимумов, доходности выросли до максимумов, превысив 16,4% годовых.

Рынок закладывает в цены сценарий повышения ставки в октябре до 20%?

Похоже, участники рынка не только согласны с этим, но и теряют надежду на смягчение в обозримом будущем.

Реальная доходность инфляционного выпуска 52002 в пятницу достигла 11% годовых. Такая оценка соответствует сценарию сохранения инфляции на текущем уровне 9% вплоть до 2028 года при ставке ЦБ = 20%.

Ещё одно объяснение столь высокой реальной доходности ОФЗ-линкера — чтобы привести инфляцию к таргету (и тогда регулятор явно должен снизить реальную ставку существенно ниже 11%), сначала он повысит выше 11%, т. е. в следующем году ставка может превысить 20%.

В оба сценария верится с трудом. Скорее всего, в условиях капитуляции на рынке просто отсутствуют покупатели, а цены ОФЗ перестают быть хорошими прогнозистами.

Что делать инвесторам?

Ситуация крайнего пессимизма может оказаться хорошим моментом для покупки. Как недавно обсуждали на вебинаре, мы считаем переход к смягчению монетарной политики произойдет в первом полугодии 2025 года по 3 причинам:

( Читать дальше )

Что не так с отчетами компаний?

- 02 сентября 2024, 09:14

- |

Мы не разделяем оптимизма отдельных аналитиков. В целом отчетность показывает, что российским компаниям трудно в текущих условиях наращивать прибыль. А дальше будет ещё труднее.

Разберём на примере Лукойла, крупнейшего компонента индекса Мосбиржи:

«Отчет Лукойла за 1 полугодие 2024 года: выручка и прибыль уверенно растут! Ждем дивиденды.»

✔️ В 1 квартале 2024 чистая прибыль Лукойла выросла на 19% с 261,6 до 310,6 млрд. рублей. Это сопоставимо с ростом средней рублевой стоимости нефти на 23% с 6030 руб. до 7440 руб. за баррель Brent. В целом ок, но помогла валютная переоценка.

✔️ Во 2 квартале 2024 чистая прибыль Лукойла сократилась на 7,5% с 302,6 до 279,9 млрд. рублей вопреки дальнейшему росту рублевой цены нефти на 22% до 7724 руб. за баррель Brent.

Даже если скорректировать прибыль на результат от валютной переоценки (во 2 квартале 2024 убыток 50 млрд. против прибыли 30 млрд. в 2023), то рост прибыли всего на 14%.

( Читать дальше )

Распродажа в замещающих облигациях. Насколько привлекательны валютные облигации в нынешних условиях?

- 29 августа 2024, 09:16

- |

Перспективы валютного курса

Многих ставит в недоумение расхождение между курсом юаня к доллару на российском и глобальном рынке, доходящее в последнее время до 10%. Например, ориентируясь на курсы ЦБ РФ на 27.08.2024 долл. США = 91,77, юань = 11,6863, получается, что в России юань к доллару котируется по курсу = 7,85 в то время, как глобальный курс USD/CNH = 7,13.

🤔 Какой курс ЦБ «правильный» — высокий долларовый или низкий юаневый?

На наш взгляд, оценки доллара и евро Банком России в данный момент более адекватны, учитывая то, что основной оборот валютой переместился с Московской биржи на внебиржевой рынок.

Последний раз Банк России приводил показатели торгов валютой за июнь, тогда месячный объем биржевых торгов составил 6,3 трлн. руб., внебиржевых — 13 трлн. руб. Учитывая то, что в июле-августе оборот на биржевых валютных торгах сократился до ~2 трлн. руб. в месяц, можно оценить долю внебиржевого рынка на уровне 80-90%.

( Читать дальше )

В августе отток средств из ПИФов акций может достичь исторического максимума

- 28 августа 2024, 10:57

- |

❗️При сохранении тенденции август 2024 может оказаться месяцем рекордных оттоков за всю историю российского рынка коллективных инвестиций.

Для сравнения, по данным Investfunds.ru, предыдущие максимальные оттоки средств были:

⚡️-7,5 млрд. руб. в январе 2024 года;

⚡️-5,7 млрд. руб. в декабре 2007 года;

⚡️-3,3 млрд. руб. в апреле 2022 года.

Причины – понятны. В целом население активно инвестирует на фондовый рынок, но акции в настоящий момент проигрывают по привлекательности инструментам денежного рынка. Например, в июле в ПИФы акций приток составил 2,9 млрд. руб., а в фонды денежного рынка – 62,7 млрд. руб.

На фоне повышения ставки ЦБ до 18% перекладка из акций в депозиты и облигации с плавающей ставкой только усилилась.

( Читать дальше )

теги блога warwisdom

- apple

- berkshire hathaway

- bitcoin

- BYD

- CNYRUB

- COVID

- EURUSD

- exxon mobil

- Hertz

- IMOEX

- intel

- microsoft

- nasdaq

- nikkei индекс

- p/e

- pfizer

- rus еврооблигации рф

- S&P500

- SQM

- tesla

- treasuries

- VIX

- vix индекс

- автомобили

- акции

- банк санкт-петербург

- бюджет РФ 2025

- Великобритания

- Венесуэла

- Владимир Зеленский

- втб

- Газпром

- деприватизация

- дефляция в США

- дефолты 2024

- дефолты облигаций

- Джером Пауэлл

- дивиденды

- Дмитрий Балясный

- доллар рубль

- Дональд Трамп

- замещающие облигации

- золото

- зпиф

- инвестиции в недвижимость

- Индекс МБ

- инфляционные ожидания

- инфляция

- инфляция в Бразилии

- инфляция в России

- инфляция в США

- искусственный интеллект

- Итоги месяца

- Китай

- китайский фондовый рынок

- Ключевая ставка ЦБ РФ

- криптовалюта

- лукойл

- Магнит

- медь

- мировая экономика

- МТС-Банк

- нефть

- облигации

- ОПЕК+

- операционные результаты

- опционы

- ОФЗ

- оффтоп

- пифы

- Покушение на Дональда Трампа

- Портфель инвестора

- пошлины США

- прогноз 2024

- прогноз 2025

- прогноз по акциям

- сбербанк

- Скотт Бессант

- сливочное масло

- Совкомбанк

- ставка

- ставка ФРС США

- ставка ЦБ Китая

- суборды ВТБ

- США

- тинькофф банк

- торговые войны

- трейдинг

- Украина

- Уоррен Баффетт

- форекс

- ФРС США

- фундаментальный анализ

- фьючерс mix

- ЦБ Китая

- ЦБ РФ

- экономика Великобритании

- экономика США

- электромобили

- Эльвира Набиуллина