Воронов Дмитрий

🔔 Финансовый отчёт Артген биотех

- 26 апреля 2024, 19:57

- |

Добрый день, друзья!

Сегодня были опубликованы финансовые результаты за 2023 г. российской биотехнологической компании Артген биотех (ABIO, ранее – ИСКЧ).

Я давно присматривался к этой компании, однако меня всегда смущала её низкая операционная эффективность: рентабельность продаж в последние годы была близка к нулю.

Из опубликованного отчёта следует, что прирост выручки за 2 п/г 2023 г. составил 21% г/г, коэффициент текущей ликвидности вырос до 2,0х, а рентабельность продаж возросла с 6 до 21% (!!!).

👉 Ещё одна российская компания роста набирает обороты.

Добавляю её в свой инвестиционный портфель.

- комментировать

- 3.2К | ★2

- Комментарии ( 16 )

⚡ Причины вчерашнего падения индекса: всё элементарно

- 24 апреля 2024, 07:29

- |

Добрый день, друзья!

Если Вы считаете, что во вчерашней коррекции российского фондового рынка виноват СБЕР, разочаровавший инвесторов недостаточно высокими дивидендами, то прошу минуточку внимания.

Как Вы думаете, что объединяет все коррекции индекса МосБиржи за последние 9 месяцев (см. график)?

👉 Все эти коррекции проходили на фоне заседаний ЦБ, вечно угрожающего поднять ключевую ставку.

( Читать дальше )

❓ Совместима ли биржа и мораль?

- 11 апреля 2024, 16:04

- |

Добрый день, друзья!

Завтра стартуют торги акциями Займера. Примечательно то, что многие аналитики в своих обзорах оценивают ростовщический бизнес как «сомнительный» с этической точки зрения, на основании чего отказываются от участия в этом IPO.

Я с уважением отношусь к такой позиции. В то же время, не припомню, чтобы под сомнение ставилась этичность бизнеса Кристалла «спаивающего» российский народ.

Если продолжать тему морали, то можно вспомнить о том, что «легче верблюду пройти сквозь игольное ушко, чем богатому войти в царство небесное».

👉 Тогда и вовсе можно сделать вывод о том, что биржевая торговля порочна в принципе, а успешные инвестиции ведут нас прямиком в геенну огненную.

Друзья, как Вы считаете, следует ли учитывать этические нормы при совершении биржевых сделок или это всё разговоры в пользу бедных?

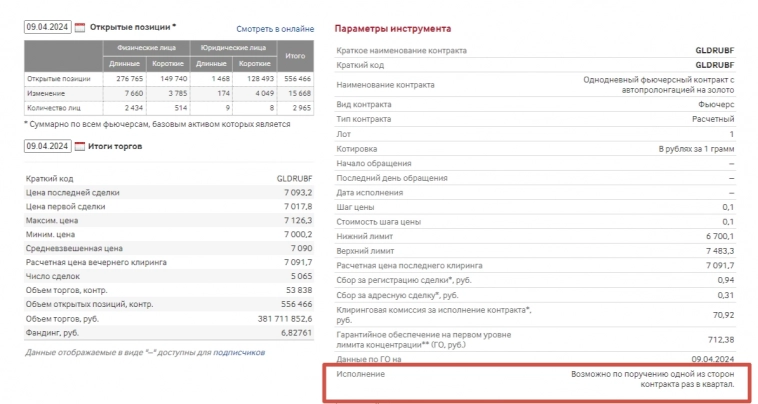

Что означает условие условие спецификации вечного фьючерса на золото (https://www.moex.com/ru/contract.aspx?code=GLDRUBF) "Исполнение возможно по поручению одной из сторон контракта раз в квартал"?

- 10 апреля 2024, 12:03

- |

⭐️ IPO Займер: купить до получки

- 07 апреля 2024, 17:58

- |

Добрый день, друзья!

В ближайшие дни на Московской бирже пройдёт IPO микрофинансовой организации Займер. Давайте подумаем, как на этом можно заработать.

Спойлер: обещаю, что не буду мучить Вас картинками из презентации Займера и лозунгами о том, какая это замечательная компания.

На Смарт-Лабе за последние дни опубликовано уже несколько десятков статей про Займер и его замечательный бизнес (https://smart-lab.ru/forum/ZAYM). Поэтому не буду повторять уже набившие оскомину формулировки.

Ограничусь тем, что Займер зарабатывает на том, что вгоняет в долги тех россиян, которых не удалось вогнать в долги банкам.

👉 Очевидно, что искать бедолаг, вынужденных в тяжелой жизненной ситуации брать займы под грабительские проценты, значительно легче, если получать информацию о клиентах, которым в силу регуляторных ограничений был вынужден отказать в кредитовании банк.

Поэтому вполне закономерно, что председателем Совета директоров Займера является Михаил Сергеевич Повалий, который ранее входил в состав правления Альфа-Банка.

( Читать дальше )

⭐️ IPO: совсем не дешевое удовольствие

- 02 апреля 2024, 15:40

- |

Добрый день, друзья!

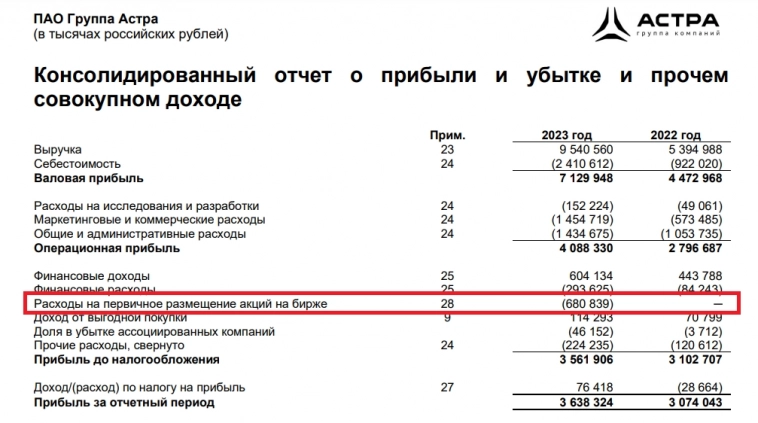

Сегодня, анализируя причины низкой прибыли Астры за 4 кв. 2024 г., я обратил внимание на весьма любопытную информацию.

В годовом отчете компании появилась статья «Расходы на первичное размещение акций на бирже», которой не было в отчёте за 9 месяцев 2023 г. (см. картинку).

Очевидно, эти 681 млн руб. – затраты на IPO, которое Астра успешно провела в октябре 2023 г. При этом мы знаем, что объем первичного размещения был 3,5 млрд руб.

👉 Таким образом, затраты не проведение IPO Астры составили почти 20% от суммы привлеченных средств.

Надо сказать, что я был немного удивлён столь высоким издержкам на проведение IPO. По тем оценкам, которые я встречал, расходы на организацию первичного размещения составляют от 5 до 10% суммы размещения. Но 20% – это слишком много!

Теперь понятно, почему брокеры и Московская Биржа разгоняют такой ажиотаж вокруг каждого нового IPO.

💥 Фьючерсная инвестиционная система

- 31 марта 2024, 15:13

- |

Добрый день, друзья!

Вероятно, название торговой системы, вынесенное в заголовок статьи, кому-то покажется оксюмороном. Ведь принято считать, что фьючерсы – сугубо спекулятивный, краткосрочный инструмент, который в принципе не совместим с долгосрочным инвестированием.

👉 В то же время, чем больше я изучаю фондовый рынок, тем очевиднее становится, что научный подход к инвестициям может даже невозможное сделать возможным.

____________

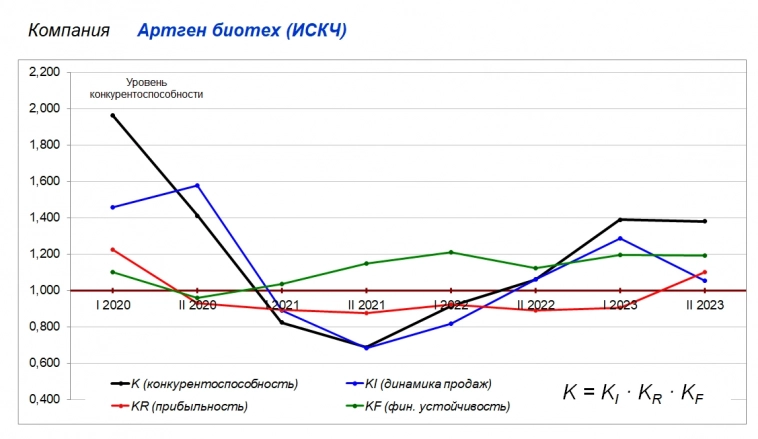

Выбор эмитентов для покупки акций я осуществляю при помощи динамического метода оценки конкурентного потенциала, который позволяет идентифицировать самые эффективные компании роста.

Ключевыми индикаторами конкурентоспособности компании являются: динамика выручки, рентабельность продаж, а также уровень финансовой устойчивости.

Каждый из перечисленных ключевых индикаторов можно охарактеризовать отдельным коэффициентом. Перемножив их, мы получаем интегральный коэффициент конкурентоспособности.

Очевидно, что исчерпывающее представление об уровне конкурентоспособности компании может быть получено только с учетом его изменения во времени. Поэтому важно построить график коэффициента конкурентоспособности за несколько периодов.

( Читать дальше )

💥 Облигации: бойтесь своих желаний

- 24 марта 2024, 16:12

- |

Добрый день, друзья!

Вы хотите, чтобы доходность Ваших активов выросла в два раза?

Не спешите отвечать на этот вопрос утвердительно.

Дело в том, что доходность может расти не только от роста дохода актива (числителя), но и в результате уменьшения стоимости актива (знаменателя).

Например, Вы сдаёте в аренду квартиру и доходность аренды составляет 5% от рыночной стоимости квартиры в год.

Предположим, Вы получаете иск от банка о конфискации Вашей квартиры поскольку она является предметом залога по кредиту одного из предыдущих её собственников (о чём Ваш риелтор забыл Вам сообщить при покупке).

Информация о возможном изъятии квартиры становится публичной, и её рыночная стоимость падает в два раза.

Арендатора юридические проблемы с квартирой не интересуют, и он продолжает платить ту же сумму аренды. При этом доходность аренды вырастает до 10%.

Вы довольны? По-прежнему хотите, чтобы доходность аренды росла?

С облигациями та же самая история.

_______________

В любом учебнике по финансам написано, что государственные облигации являются безрисковым активом.

( Читать дальше )

✅ Стоит ли участвовать в IPO Европлана?

- 22 марта 2024, 10:41

- |

Добрый день, друзья!

В конце марта на Московской бирже будет проведено IPO компании Европлан, которая является одним из крупнейших российских частных лизинговых операторов.

👉 Даже беглая оценка ключевых финансовых индикаторов компании позволяет сделать вывод об их великолепной динамике.

Выручка Европлана и в спокойные времена поступательно росла на 20-25% в год. А после ухода из РФ недружественных конкурентов в 2022-2023 гг. прирост выручки ускорился до 30-40% г/г.

При этом компания показывает потрясающе высокую операционную эффективность: рентабельность собственного капитала составляет 38-40%.

Словом, отличное финансовое положение и перспективы дальнейшего роста Европлана не вызывают сомнений (более подробную информацию о финансовых результатах компании можно найти здесь: https://europlan.ru/investor/reports).

👉 Тогда ответ на вопрос о целесообразности участия в IPO Европлана зависит от того, насколько адекватные цены на акции предложат инвесторам в ходе первичного размещения. Для ответа на него необходимо рассчитать биржевые мультипликаторы компании.

( Читать дальше )

теги блога Воронов Дмитрий

- FORTS

- ABIOMED

- Activision Blizzard

- Applied Materials

- Arista Networks

- Aнтoн Cилуaнoв

- Celgene

- Crocs

- Electronic Arts

- GameStop

- General Electric

- General Electric Company

- Google Alphabet

- HeadHunter

- IMOEX

- Incyte

- Intel

- Intuit

- IPO

- IPO 2024

- KLA

- Mail.ru Group

- MSCI Inc.

- Ozon

- Robinhood

- S&P500

- S&P500 фьючерс

- treasuries

- Ubiquiti

- Visa

- VK

- Xilinx

- акции

- акции США

- американские акции

- американские эмитенты

- американский рынок

- анализ акций

- Астра

- банки

- Белорусия

- Белуга Групп

- брокеры

- ВВП

- вклады

- вопрос

- Депозиты

- дивиденды

- Доллар рубль

- европа

- Екатеринбург

- золото

- игры

- Индекс МБ

- интел

- инфляция

- инфляция в России

- Китай

- китайский фондовый рынок

- Ключевая ставка ЦБ РФ

- Комон

- коронавирус

- Коэффициент Грэма

- ММВБ

- МосБиржа

- нефть

- Облигации

- обнуление

- опционы

- отчеты МСФО

- ОФЗ

- падение

- ПИФ

- прогноз по акциям

- прогнозы

- рецессия

- Русская Аквакультура

- Сбербанк

- Сбербанк брокер

- СВО

- Северо-Западное Пароходство

- смартлаб

- срочный рынок

- ставка дисконтирования

- Сургутнефтегаз

- США

- торговые сигналы

- трейдинг

- Украина

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- фьючерс ртс

- фьючерсы

- ЦБ РФ

- экономика России

- Яндекс