igotosochi

Свежие облигации: Новые Технологии на размещении

- 05 августа 2023, 07:49

- |

Считается, что всё, что связано с нефтью в России — это беспроигрышный вариант. Компания Новые Технологии тесно связана с оборудованием для добычи нефти, хотя сама никакую нефть, собственно, не добывает и не перерабатывает. В прошлом году компания вышла на рынок облигаций с дебютным выпуском, который инвесторы приняли позитивно, на очереди — второй.

Август начал радовать новыми выпусками. Вслед за ВСК (12,25%) и ФЭС-Агро (до 15%) пришли Новые Технологии, и также в ближайшее время будет Селектел (про него напишу позже, не пропустите, но там доходность сильно ниже будет). Было небольшое затишье в июле, но очевидно, что очередь за займами полностью никуда не исчезнет. Вновь посмотрим на НТ. С прошлого выпуска прошло уже 8 месяцев, что-то могло измениться. Купон был 13,5%, разместили тогда на 800 млн.

Объём выпуска — 1 млрд, доходность ожидается 13–13,5%, срок 5 лет, с офертой через 3 года, без амортизации. Купоны дважды в год. Рейтинг A- от АКРА (июнь 2023) и BBB+ от Эксперт РА (декабрь 2022).

Объём выпуска — 1 млрд, доходность ожидается 13–13,5%, срок 5 лет, с офертой через 3 года, без амортизации. Купоны дважды в год. Рейтинг A- от АКРА (июнь 2023) и BBB+ от Эксперт РА (декабрь 2022).( Читать дальше )

- комментировать

- ★2

- Комментарии ( 2 )

Дивидендные акции нефтяников РФ

- 04 августа 2023, 09:06

- |

Приветствую всех котлетеров, туземунщиков и успешно богатеющих на дивидендах российских компаний.

Рассмотрим сегодня нефтяников, которые стабильно платят дивиденды в последние 10 лет и с высокой вероятностью будут платить дальше.

Выводы вы можете сделать самостоятельно, достаточно просто изучить имеющуюся информацию. Прогнозный показатель по дивидендам в 2024 году — от УК ДЪ, не факт, что столько будет. Не факт, что вообще заплатят! Прошлая доходность не гарантирует доходность в будущем!

Также напоминаю, что ещё больше полезной информации у меня в телеграм-канале. Только там самая подробная информация про облигации, недвижимость и дивидендные акции, обязательно подписывайтесь!

Башнефть-апБашнефть стабильно (кроме одного года) выплачивал дивиденды, даже если отбросить бездивидендный 2021 год, то средняя дивидендная доходность на приличном уровне.

График выплат за 10 лет:

Таблица выплат по годам:

( Читать дальше )

Свежие облигации: ФЭС-Агро на размещении

- 03 августа 2023, 07:32

- |

Всё наконец-то встало на свои места. Много новых выпусков облигаций, индекс Мосбиржи летит в космос, ФЭС-Агро надеется, что его перепутают с ФосАгро и закупятся надёжными облигациями.

Любой выпуск ВДО в 2023 году: выходит

Инвесторы: загоняют ценник на 103–113% верх

После ТГК-14 и Глобал Факторинг Нетворк доходность до 15% — просто глоток свежего воздуха для любителей облигаций с низким рейтингом. Низкий рейтинг = высокая доходность и высокие риски, никогда про это не забываем, как и про диверсификацию. С высоким рейтингом я буквально недавно писал про ВСК — очень надёжную компанию, входящую в группу Global Ports.

Скоро ждём также новые выпуски Селектел и Новые технологии, а также Совкомлизинг, не пропустите. А теперь к ФЭС-Агро. Что там, надёжность, апсайд или лучше держаться от него подальше?

Объём выпуска — 1 млрд, доходность ожидается 14,4–15%, срок 3 года, без оферты, без амортизации. Купоны четырежды в год. Рейтинг BB+ от Эксперт РА (март 2023).

Объём выпуска — 1 млрд, доходность ожидается 14,4–15%, срок 3 года, без оферты, без амортизации. Купоны четырежды в год. Рейтинг BB+ от Эксперт РА (март 2023).( Читать дальше )

Свежие облигации: ВСК (Восточная Стивидорная Компания, Global Ports) на размещении

- 02 августа 2023, 07:38

- |

Вот и первые ростки новой ключевой ставки ЦБ всходят, а именно новые выпуски облигаций. ВСК — крайне серьёзный эмитент, входящий в группу Global Ports, с высоким рейтингом и отличной для эмитентов с таким рейтингом доходностью. Вот и посмотрим, что там внутри ВСК и всей Группы компаний.

Только что разместились облигации от ТГК-14 и Глобал Факторинг Нетворк (мои обзоры на них по ссылкам), рисков в которых значительно больше. ВСК со своим рейтингом Группы Global Ports AA ожидаемо уступает около 2% по доходности. Впрочем, 12% у AA — это не то же самое, что 14% у B+.

Кроме того, скоро ждём: ФЭС Агро (просто зверюга с 15%+), Лизинг Трейд, Селектел и Новые технологии. О них тоже обязательно напишу (не пропустите). Про Совкомлизинг с 10% писать скорее всего не буду, но если кому-то такая доходность ок, вариант шикарный.

Объём выпуска — 10 млрд, доходность ожидается 12–12,4%, срок 5 лет, без оферты (?), без амортизации. Купоны дважды в год. Рейтинг AA от Эксперт РА (май 2023) от референта Global Ports.

( Читать дальше )

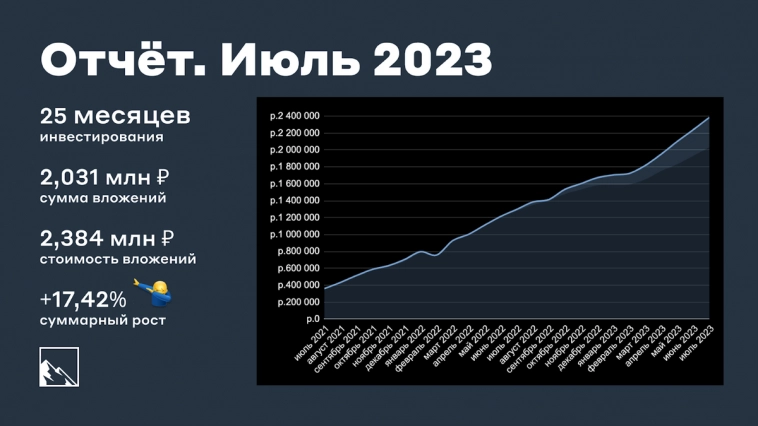

Итоги 25 месяцев инвестиций. 2,38 млн рублей

- 01 августа 2023, 07:32

- |

1 августа, значит пора доедать последнюю черешню и подводить итоги июля! Ежемесячно я пишу отчет о том, что произошло по финансам и другим моментам. Напоминаю: я начал копить на квартиру в Сочи в июле 2021. 25 месяцев позади. Погнали!

Инвестиции

ИнвестицииИтак, главная часть отчета. У меня 3 брокера (Альфа — красный, Тинькофф — желтый, ВТБ — синий), 1 депозит и 1 краудлендинг. Депозит на 3 года, без пополнений, ставка 12% с учетом капитализации. ИИС (индивидуальный инвестиционный счет — что это) в этом году пополнил на 400 000 у «основного» красного брокера, там же есть самый большой мой БС (брокерский счет). Решил пополнять только БС, дропнув крауд (что это) в связи с низкой доходностью и непрозрачностью статистики (они её рисуют левую). Вот такие показатели зафиксированы 1 месяц назад:

Было на 1 июля 2 239 327 ₽:

- Депозит: 977 332 ₽

- БС + ИИС (красный): 1 116 337 ₽

- БС (желтый): 73 929 ₽

- БС (синий): 32 662 ₽

- Краудлендинг: 39 067 ₽

( Читать дальше )

Дивиденды, новые облигации, фонды недвижимости, кэшбэк и другие новости. Воскресный инвестиционный дайджест

- 30 июля 2023, 07:42

- |

Получил дивиденды от Роснефти, Татнефти, РусГидро и Фосагро, пополнил портфель новыми облигациями и рассказал в традиционном инвестдайджесте о самом важном, что, на мой взгляд, произошло за неделю.

Дивиденды

ДивидендыПоследние летние пташки прилетели, а именно дивиденды от Роснефти, Татнефти, РусГидро и Фосагро. Как говорится, ну вот, опять богатеть. Смотрю теперь на свой пустой календарь, скоро переворачивать его буду, всё равно дивиденды только от АФК должны прийти и всё. Но ничего, позже снова начнут заваливать деньгами.

IMOEX 10 раз по 300Индекс Мосбиржи пробил 3 000. Это 10 тракторов. Круто? Круто. Дорого? Дорого. Кто скажет, по сценарию какой страны движемся, котаны?

Новые облигацииРазместился Глобал Факторинг Нетворк. Моя заявка удовлетворена была не полностью, выпуск маленький был. Купон 14,75% доходность к погашению 15,8%.

Также прошло размещение у ТГК-14 (облигации должны появиться 1 августа). Кажется, что с купоном они всех, как бы выразиться помягче, расстроили. Около 12,85% купон (доходность около 13,5%) — это плевок в котлетеров, туземунщиков и всех богатейших инвесторов. ЪУЪ!

( Читать дальше )

10 тракторов или иранский сценарий на Мосбирже. Эффективный рынок по-русски

- 29 июля 2023, 10:12

- |

Индекс Мосбиржи сделал ожидаемое упражнение — перешагнул планку в 3 000 пунктов. Наши любимые 10 раз по 300 или 10 тракторов. Спасибо всем причастным, конечно, но насколько вообще велика причастность инвесторов к этому? Вдруг рынок сам по себе эффективный и показывает ровно столько, сколько должен, а не потому что инвесторы толкают его вверх?

Эффективный рынокСуществует идея, концепция или теория эффективности финансового рынка. Она основывается на оценке справедливой стоимости ценных бумаг, которая складывается из текущей оценки и оценки ожидаемых доходов в краткосрочной перспективе (3–12 месяцев), то есть инвестиционной стоимости.

Эффективный рынок — это такой рынок, на котором цена каждой ценной бумаги всегда совпадает с её инвестиционной стоимостью. Возможно ли это в принципе? Сторонники концепции считают, что да, но есть нюансы, которые означают, что нет.

На идеальном рынке бумага всегда стоит ровно столько, сколько у неё справедливая стоимость, а это невозможно, потому что информация не может моментально отражаться на цене, поскольку её дистрибуция всегда уникальна.

( Читать дальше )

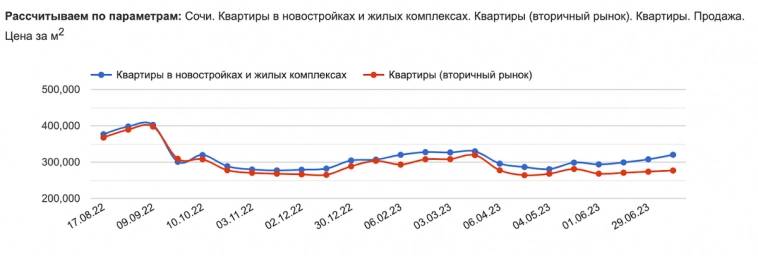

Рост в Москве замедлился, в Сочи не случился летний туземун. Что произошло с ценами на недвижимость в этих городах за месяц?

- 27 июля 2023, 07:02

- |

Продолжаю следить за тем, что происходит с ценами на недвижимость в Москве и в Сочи. Города интересны тем, что недвижимость там себя ведет вообще по-разному. В прошлый раз я смотрел май-июнь. Смотрим, что произошло на месяц, думаем, что будет дальше.

Сочи (объявления)Что тут в горах и на пляжах? Цены считаются из объявлений о продаже, а не по фактическим сделкам (это важно).

Данные отсюда: sochi.restate.ru/graph/ceny-prodazhi-kvartir/

Данные отсюда: sochi.restate.ru/graph/ceny-prodazhi-kvartir/Сразу же отмечу, что статистика была пересчитана, возможно, были вычищены какие-то левые объявления. Вышло так, что цены снизились за все месяцы. Будем верить, что эти данные ближе к правде.

Первичка сильно подорожала с 299к до 320к (+21к), а вот вторичка — не так сильно, с 270к до 276к. Это намного дешевле, чем год назад (376к и 367к соответственно). Летнего туземуна, как в прошлом году, не произошло. Инвесторы не хотят продавать дёшево, покупатели не хотят покупать дорого. Такие дела.

Сочи: июнь → июль

( Читать дальше )

Инвестиции в недвижимость: ЗПИФ Альфа Арендный поток 1 & 2. Обзор, сравнение с конкурентами от Сбера и ВТБ

- 26 июля 2023, 07:46

- |

Продолжаю смотреть на инвестиции в бумажную недвижимость, а именно ЗПИФ, торгуемые на Московской бирже. После того, как ПНК продали свои склады Сберу (пруф), инвесторы лишились одного из самых выгодных и доступных инструментов, но альтернативы есть, правда они уступают в доходности.

Недавно я уже смотрел на фонды от Сбера и ВТБ: Арендный Бизнес 7 (АБ7) и Рентный Доход (РД). По второму кварталу 2023 года доходность составила 9% у АБ7 и 9,3% у РД. Последние сравнение доходности этих двух фондов я писал здесь, ниже ещё к ним вернёмся.

У Альфа-Банка, а точнее у УК Альфа-Капитал есть 2 похожих на конкурентов фонда: Арендный поток 1 и Арендный поток 2 (АП1 и АП2). Они дороже, чем АБ7 и РД, которые торгуются около 100 000 рублей за пай. АП1 и АП2 стоят по СЧА около 300 000, но на бирже торгуются с приличным дисконтом в связи с низкой доходностью.

В чём идея вообще?Идея простая — возможность заработать на получении дохода от ренты + на росте стоимости объектов.

( Читать дальше )

теги блога igotosochi

- ETF

- IPO

- IPO 2024

- OZON

- акции

- акции Китая

- Акции РФ

- банки

- Белуга Групп

- биткоин

- брокеры

- ВДО

- вклады

- Газпром

- Гарант-Инвест

- дайджест

- Делимобиль

- Депозиты

- дивиденды

- доллар

- доллар рубль

- доход

- европлан

- жилая недвижимость

- замещающие облигации

- зпиф

- ЗПИФН

- Инвестдайджест

- инвестиции

- инвестиции в недвижимость

- инвесторы в России

- интерлизинг

- инфляция

- инфляция в России

- ипотека

- исследование

- итоги

- итоги года

- итоги месяца

- Итоги недели

- календарь инвестора

- квалифицированный инвестор

- ключевая ставка цб

- ключевая ставка ЦБ РФ

- Книги

- коммерческая недвижимость

- криптовалюта

- лизинг

- лукойл

- мемы

- МосБиржа

- Москва

- Московская Биржа

- накопления

- недвижимость

- недвижимость в РФ

- недвижимость Москвы

- недельный обзор

- нефтгеазовый сектор

- обзор рынка

- Облигации

- Облигации РФ

- отчёт

- офз

- пассивный доход

- ПИК СЗ

- пифы

- ПНК Рентал ЗПИФ

- покупки

- портфель инвестора

- прогноз по акциям

- психология

- рандом

- роснефть

- рубль

- русал

- рынок Китая

- Самолет

- санкции

- сбербанк

- селектел

- скидки

- совкомбанк

- Сочи

- СПб Биржа

- статистика

- сэтл-групп

- трейдинг

- флоатеры

- форекс

- фосагро

- ЦБ

- ЦБ РФ

- экономика России

- экономический дайджест

- эксперимент

- элемент лизинг

- эр-телеком холдинг

- юаневые облигации

- юмор