Рынки начинают корректироваться, что делать в такой ситуации и чего лучше не делать.

Небольшая нарезка из субботнего вебинара уже доступна для всех:

Авто-репост. Читать в блоге >>>

Рынки начинают корректироваться, что делать в такой ситуации и чего лучше не делать.

Небольшая нарезка из субботнего вебинара уже доступна для всех:

Рынки начинают корректироваться, что делать в такой ситуации и чего лучше не делать.

Небольшая нарезка из субботнего вебинара уже доступна для всех:

Стоит ли еще рассматривать данную акцию, как высокодивидендную или уже поздно? Попробуем разобраться в статье.

Цены пробили достаточно сильный уровень поддержки 0,67 руб, есть ли еще шанс на восстановление? Для того, чтобы попытаться ответить на этот вопрос давайте заглянем в последний отчет за 9 месяцев.

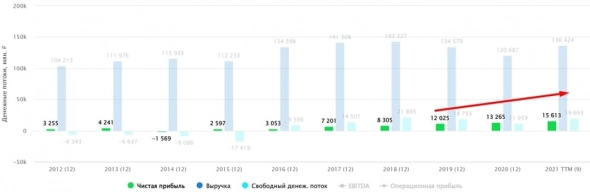

Динамика выработки электроэнергии в этом году поддерживалась более высоким спросом на фоне восстановления экономики. Позитивный эффект оказали и рыночные цены, на этом фоне выручка прибавила 17,7% г/г, а EBITDA 12,9% г/г. Но если смотреть более длинный горизонт (5 лет), то производство электроэнергии падает из-за высокой доли предложения на рынке.

В такие компании обычно инвестируют с целью получения дивидендов и нам важен здесь показатель чистой прибыли. Она за 9 месяцев выросла на 19,5% относительно аналогичного периода прошлого года. Если взять прибыль за последние 12 месяцев, то получим, что на дивиденды уже заработали 0,07 рубля на акцию, что к текущей цене дает 10,8% годовых.

В 3 квартале цены на основную продукцию, которую реализует компания, затормозили рост.

🌽Сельскохозяйственный сегмент

Рыночные цены на пшеницу и сою вошли во флэт, однако, за счет роста объемов реализации пшеницы удалось вытянуть выручку сегмента и EBITDA. рентабельность EBITDA выросла до 53% (43% годом ранее). Положительная динамика связана в том числе с сокращением издержек.

К сожалению, по итогам 3 квартала это единственный сегмент, где был рост EBITDA год к году.

🧈Масложировой сегмент

Очень наглядная картина того, как влияет сдерживание отпускных цен при росте сырья. Выручка за 3 кв. выросла на 82% г/г, а EBITDA сократилась на (12%) г/г. Рентабельность EBITDA опустилась до 8% (17% годом ранее). Рост себестоимости произошел из-за увеличения цен на подсолнечник, подсолнечное и пальмовое масло, отпускные цены были под давлением из-за ограничений внутренних цен на бутилированное масло и экспортных пошлин.

Начнем с того, что компания на 100% принадлежит государству. Соответственно, если возникают проблемы у нее с обслуживанием долга, то это негативно влияет на весь инвест. климат в стране.

Я решил посмотреть отчет МСФО за 1 полугодие (последний из доступных), сам облигации Роснано не держу, поэтому детально ранее не изучал. И что мы видим… В самом начале, где аудиторское заключение (аудитор — KPMG) написано жирным шрифтом «Существенная неопределенность в отношении непрерывности деятельности» со ссылкой на примечание 3. Это уже настораживает.

Опускаемся в примечание 3 и в конце находим интересующую для нас информацию:

«В настоящее время Группа находится в процессе обсуждения с акционером возможности дополнительного финансирования. В то же время нет уверенности, что такое финансирование может быть получено в необходимом объеме. Если Группа не сможет получить финансирование от акционера или из иных источников, она может быть не в состоянии непрерывно продолжать свою деятельность.»

С начала 2021 года цена акции выросла почти на 90%. Это не удивительно, цены на удобрения продолжают расти сопоставимыми темпами. По структуре объема производства на первом месте фосфорные удобрения с долей около 60%. Азотные удобрения, которые сейчас являются бенефициарами роста, занимают лишь 15% в общей структуре производства.

Более подробно бизнес компании мы разбирали в прошлом посте.

Благодаря вертикальной интеграции, себестоимость производства выросла не так сильно по сравнению с аналогичными зарубежными компаниями. Это дает определенное преимущество бизнесу в РФ, что положительно влияет на маржинальность. Рентабельность EBITDA в 3 кв. выросла до 49% (39% годом ранее).

Помимо высокой маржинальности, продукция компании соответствуют самым высоким требованиям с точки зрения экологичности и безопасности.

Провели большую встречу с разбором IT сектора США и обзором отдельных компаний.

Решил немного раскидать своих сырьевиков, подбираю актуальные идеи. куда можно будет переложиться в перспективе.

Провели большую встречу с разбором IT сектора США и обзором отдельных компаний.

Решил немного раскидать своих сырьевиков, подбираю актуальные идеи. куда можно будет переложиться в перспективе.

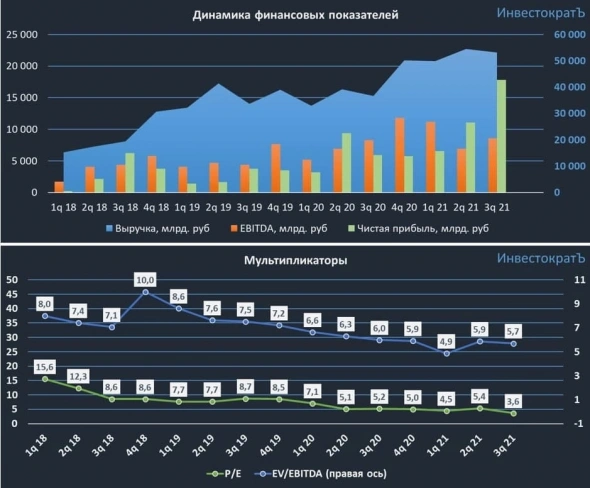

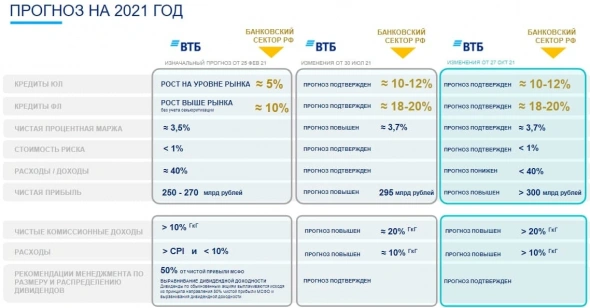

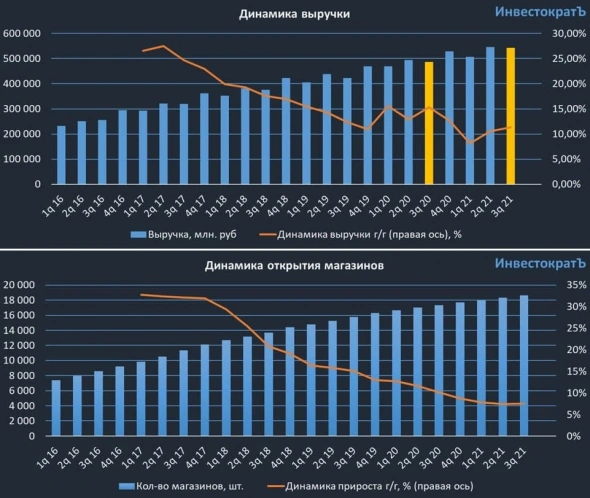

Компания выпустила отчет за 9 месяцев. Попробуем оценить, как идут дела у бизнеса и на какие дивиденды мы можем рассчитывать.

Объем выданных кредитов за период вырос на 8,9% г/г, высокий спрос был по стороны физических лиц, где рост г/г составил 15,9%.

А вот по вкладам ситуация обратная, от юридических лиц был более значительный приток (+29,1% г/г), в то время, как физики принесли средств на вклады всего на 4% больше г/г.

Мы видим, что физические лица больше средств берут в долг, чем несут на вклады, это статистика первых 9 месяцев. С ростом ключевой ставки мы можем увидеть обратную ситуацию. Спрос на кредиты будет падать, а вот вклады станут уже более привлекательными.

В этом году ВТБ показывает хорошую динамику прироста по всем направлениям:

📈Чистые процентные доходы выросла на 22,8% г/г до 475,7 млрд. руб.

📈Чистые комиссионные доходы выросли на 28,8% г/г до 123,5 млрд. руб.

📈Чистая прибыль выросла более, чем в 4 раза до 257,6 млрд. руб.

Ленэнерго славится своей высокой див. доходностью. Сетевые компании это достаточно консервативный сектор, который можно отнести к защитным. От бриллиантов в тяжелой ситуации мы откажемся не раздумывая, от дорогих гаджетов тоже, да и рацион питания можно незначительно изменить, а вот сильно снизить зависимость от электроэнергии достаточно сложно.

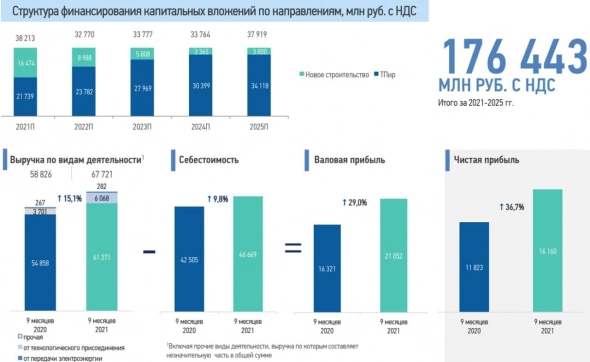

Сегодня разберем итоги 9 месяцев и прикинем, какие нас ждут дивиденды.

📈Отпуск электроэнергии вырос на 8,4% г/г до 23,5 млрд. кВт*ч.

📈Выручка выросла на 15,1% г/г до 67,7 млрд. руб.

📈EBITDA выросла на 28,8% г/г до 33,3 млрд. руб.

📈Чистая прибыль выросла на 36,7% г/г до 16,2 млрд. руб.

Этот год был удачным для всех энергетических компаний, от генерации до сбытов. Спрос на электроэнергию вырос, благодаря восстановлению экономики. Отсюда и таких выдающиеся результаты, в том числе финансовые.

Компания отчиталась за 9 месяцев текущего года, давайте оценим, насколько бизнес интересный и что сейчас делать с акциями.

Энел является хорошим примером того, как можно за пару лет трансформироваться из угольного генератора в относительно зеленого игрока с небольшой долей ВИЭ в структуре установленной мощности и к чему приводит такая трансформация.

Сейчас для многих теплогенерирующих компаний начался переходный период, времена высоких тарифов ДПМ подходят к концу, что оказывает значительное давление на доходы от реализации мощности. У Энел за год доходы от реализации мощности упали более, чем на (45%). Но давайте обо всем по порядку.

📊Финансовые результаты за 9 месяцев:

📈Выручка выросла на 10% г/г до 35,1 млрд. руб. Такой результат стал следствием роста полезного отпуска электроэнергии на 20% г/г и роста тарифов на электроэнергию. На первый взгляд все неплохо.

📉EBITDA снизилась на (23,2%) г/г до 5,6 млрд. руб. Здесь уже все не так радужно, окончание программы ДПМ по тепловым блокам (Невинномысской и Среднеуральской ГРЭС) снизило маржинальность бизнеса, а новые проекты по ВИЭ (Азовская ВЭС) пока не могут скомпенсировать выпавшие доходы.

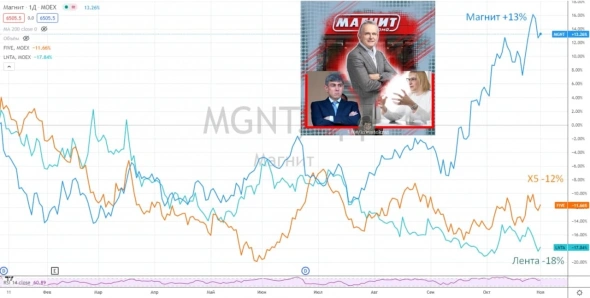

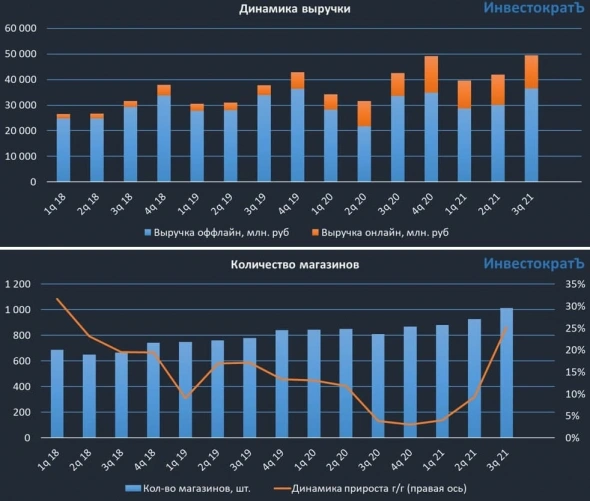

Пока весь ритейл находится под давлением, Магнит умудряется расти, с начала года котировки прибавили +13% в то время, как акции Х5 упали на 12%, а акции Ленты упали на 18%. Давайте заглянем в отчет по итогам 3 кв. и 9 месяцев и попробуем разобраться в причинах.

Ключевым событием стало относительно недавнее поглощение Дикси, но в презентации видно, что интеграция нового бизнеса в уже существующий не быстрая задача и полноценно завершится не раньше 2023 года.

🏪Продолжает расти количество новых магазинов, 2477 было приобретено (Дикси) и еще 2000 планируется открыть за весь 2021 год. Таким образом на конец года общее количество магазинов составит 26041 шт. (для сравнения, у Х5 — 18648 шт.).

📲 Онлайн доставка пока сильно отстает от основного конкурента — Х5, а этот сегмент по прогнозам аналитиков будет самым быстрорастущим в ближайшие годы, традиционный ритейл будет расти на уровне инфляции или даже ниже нее.

Вообще Дюнинг молодец, надо отдать должное, трансформация сети видна по отчетам в динамике. Мы помним, как ему хорошо удалось разогнать Ленту, откуда он и пришел в Магнит, сейчас мы видим аналогичную ситуацию уже в новой компании.

В условиях растущей инфляции и ставок пора еще раз взглянуть на компании, которые мы покупаем в первую очередь ради дивидендов. К таким идеям относятся практически все представители сектора генерации.

В этом году ТГК-1 столкнулась с окончанием программы ДПМ, о чем мы говорили в прошлых наших разборах, но восстановление экономики в начале года поддержало высокий спрос на э/э. Это позитивно отражается на доходности компании, также, как и рост тарифов КОМ.

Данная компания имеет около 40% установленной мощности в виде ГЭС, что экологично, эффективно и позволит компании иметь более устойчивое положение на фоне повестки ESG и зеленых сертификатов. ТГК-1, как и Интер РАО, экспортирует часть своей электроэнергии на северо-запад, где цены э/э иногда в разы превышают цены на внутреннем рынке.

📈Вышел операционный отчет по итогам 9 месяцев, выработка э/э выросла на 8,5% г/г, выработка тепловой энергии выросла на 12,8% г/г. Это приведет к росту доходов по итогам года и неплохим дивидендам. ТГК-1 является ключевым генератором для Санкт-Петербурга и области, в случае активного развития электромобилей, она станет бенефициаром этого процесса. Подробнее идею мы разбирали в видео.

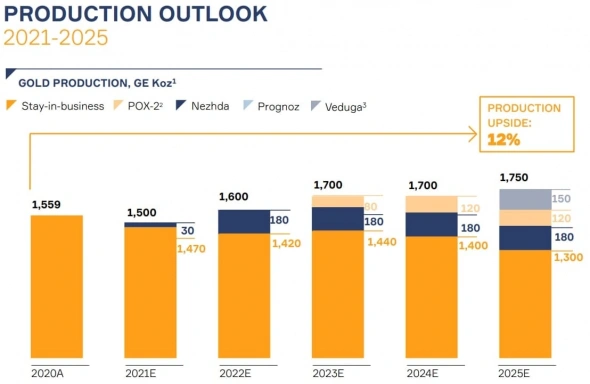

🥇Данная компания мне нравится по двум причинам, во-первых в их корзине не только золото, но и серебро, в перспективе может появиться медь. Во-вторых, в руде достаточно высокий процент содержания золота в сравнении с конкурентами — 3,8 г/т.

Вышел операционный отчет за 3 квартал, давайте с ним ознакомимся и примерно прикинем, чего можно ожидать по итогам года и в каком состоянии сейчас бизнес.

Главной новостью стал успешный запуск производства на Нежданинском месторождении и 16 октября был получен первый концентрат. Это достаточно крупный проект, на котором добыча будет осуществляться до 2045 года. Среднее содержание золота в тонне руды составляет 3,6 грамма, добыча планируется на уровне 155-180 тыс. унций в год, это более 10% от общей добычи группы. Совокупные денежные затраты (AISC) на добычу 1 унции составят $850-900, что ниже среднего значения по сектору и по компании — позитивно.

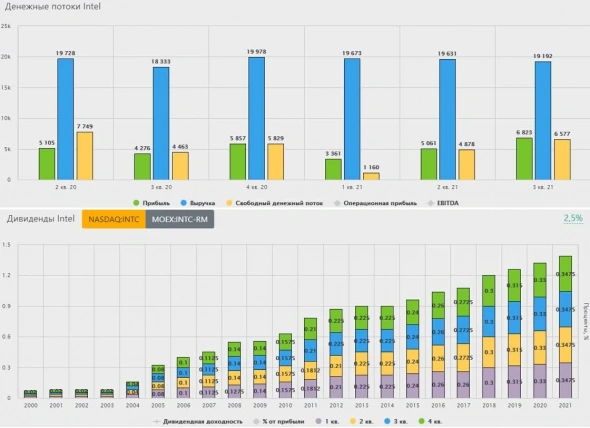

В прошлом году многие списали компанию из-за того, что она стала сдавать позиции главным конкурентам, AMD и NVidia. Но менеджмент быстро подтянул штаны и побежал догонять, начали они с решений для настольных ПК в виде процессоров 12-го поколения Alder Lake с техпроцессом 10 нм.

Я сам недавно собирал себе новый ПК, посоветовался с разными людьми, кто в теме, и все единогласно посоветовали купить именно Intel. Правда мой камень 10-го поколения, но по характеристикам не сильно уступает 11-му. Да и вообще прирост производительности в последние годы от процессора к процессору меняется слабо, в основном за счет многоядерности и многопоточности.

Также компания строит два своих крупных завода на территории США, причем запуск строительства начали на 3 месяца раньше срока. О них более подробно мы говорили в прошлом посте.

Вообще сдвигов произошло много, как в технологиях обычных процессоров, так и в графике. Новая мощная графическая архитектура Ponte Vecchio позволит ускорить работу искусственного интеллекта, высокопроизводительных вычислений и аналитики. Параллельно с этим в 1 квартале появится в продаже Intel ARC — дискретная видеокарта для игровых ПК.

На данный момент на ТОП-5 ритейлеров в РФ приходится всего 32% рынка, в то время, как в других странах эта доля составляет 50-60%. Это намек на то, что очередные сделки M&A неизбежны в ближайшем будущем.

X5 пока не ответила на слияния Магнит+Дикси, Лента+Билла, но я думаю, что это просто вопрос времени. Естественный прирост не позволит поддерживать свое лидерское положение в отрасли, слияния станут неотъемлемой его частью, как это было и ранее.

📊Отчет по итогам 3 кв. вышел неплохой.

📈Выручка выросла на 11,6% г/г до 542 млрд. руб.

В том числе онлайн продажи выросли на 156,9% г/г до 10,66 млрд. руб. Пока их доля относительно небольшая и составляет около 2% от общей выручки, но темпы роста впечатляют.

Х5 добавила 353 новых магазина, 133 «магазина у дома» и 10 супермаркетов были

реконструированы в соответствии с новыми концепциями, которые продолжают

демонстрировать положительный отклик покупателей. Продолжается сокращение гипермаркетов (Карусель), что ожидаемо негативно отражается на доходах от этого направления.

Несмотря на наличие серьезных конкурентов в лице OZON и Wildberries, Детский мир продолжает наращивать свое присутствие в онлайн сегменте.

📈 Объем продаж вырос на 16,4% г/г до 49,5 млрд. руб.

📈 Объем онлайн продаж вырос на 43,7% г/г до 12,7 млрд. руб.

📈 Чистая выручка выросла на 14% г/г до 43,9 млрд. руб.

В 3 квартале было открыто 85 новых магазинов, общее их количество выросло до 1014 шт. Также был открыт третий региональный распределительный центр в Новосибирской области, что ускорит обработку и время получения онлайн заказов.

Сопоставимые продажи продолжили расти и темп составил 6,3% г/г, благодаря нормализации трафика из-за ослабления COVID-19 ограничений в сравнении с прошлым годом.

Пока ДМ удается сохранять свою долю рынка в онлайн сегменте, эффект от цифровых сервисов, в виде приложения для онлайн покупок, и карт лояльности поддерживают прирост новых клиентов. Количество цифровых активных держателей карт лояльности выросло на 45% г/г до 4,1 млн. человек. Количество онлайн посещений и онлайн заказов выросло на 58,5% и 46% г/г соответственно.

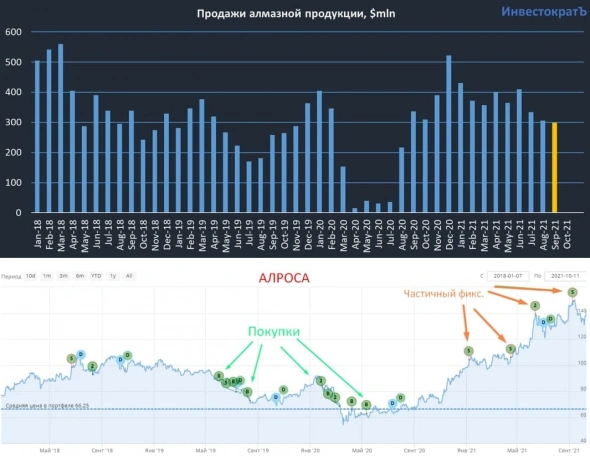

Вышли данные по продажам алмазов за сентябрь и 9 месяцев 2021г.

В сентябре компания продала алмазов, включая бриллианты на $298 млн. Основная их часть реализуется на экспорт, поэтому, текущее снижение курса доллара не очень позитивно отразится на выручке.

Тем не менее, результаты в этом году будут выдающимися, Алросе удалось реализовать практически все запасы, на следующий год с высокой долей вероятности ничего не останется. Но конъюнктура рынка была позитивной, спрос на продукцию резко вырос, чем компания и воспользовалась.

📈Всего за 9 месяцев текущего года удалось реализовать алмазов на $3,27 млрд., для сравнения, за тот же период 2020г — $1,58 млрд., 2019 г. — $2,42 млрд.). Мы видим абсолютный рекорд за последние годы, но до уровня 2018 года не дотянули, тогда продажи за 9 месяцев составили $3,66 млрд., высокий спрос и высокие цены сделали свое дело.

📝Комментарий зам. ген. директора Алроса Евгения Агуреева: