редактор Лиза

📈Фьючерс MIX открылся ростом на 0,5% в районе 9:01мск

- 22 мая 2023, 09:04

- |

Фьючерсы на доллар и юань находятся примерно на уровне пятницы.

📉нефть снижается на 1,3% до $74,84

- комментировать

- 116

- Комментарии ( 0 )

📈Фьючерс MIX растет на 0,5% утром в четверг

- 18 мая 2023, 09:49

- |

Доллар к рублю незначительно прирастает, +0,5% (80,25 руб).

Нефть флэт, $76,73.

Московская Биржа: анализ отчета

- 03 марта 2018, 21:02

- |

Выходные — повод прочитать обзор по интересной компании! Отчиталась за 2017 год Московская биржа! По качеству корпоративного управления и отношению к миноритариям это, пожалуй, лучшая компания на нашем рынке (в принципе логично. Они подают пример и тем самым привлекают инвесторов). Чем же так хороша эта компания? Тем, что она так называемый «платный мост». Абсолютный монополист услугами которого ты будешь пользоваться если хочешь работать на бирже.(как будешь пользоваться услугами РЖД если добываешь уголь) Все мы понимаем, что монопольному положению Мосбиржы в России в ближайшие годы ничего не угрожает. Основные фонды в компании построены. Созданы идеальные условия для максимальной отдачи прибыли акционерам, чем компания и занимается! Нам остается только купить

( Читать дальше )

Сергей Григорян: коррекции по S&P500 придется ждать до следующего года

- 01 декабря 2017, 14:12

- |

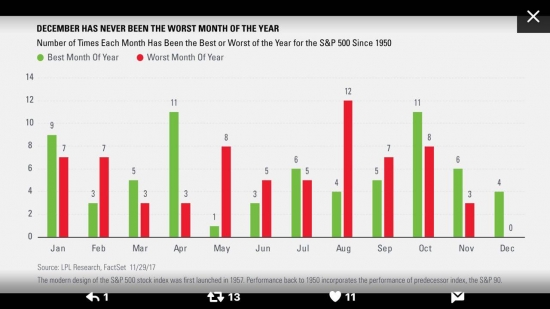

Немного сезонности в ленту. На картинке выше видно, сколько раз, начиная с 1950 года, тот или иной месяц был лучшим или худшим в году для индекса S&P-500.

Например, январь за прошедшие 67 лет 9 раз был лучшим месяцем в году и 7 раз худшим

В этой связи интересен декабрь. За все время наблюдений это единственный месяц, который ни разу не оказался худшим в году.

Я нахожу это любопытным по той причине, что на сегодня худшим месяцем 2017 года является март с результатом -0,04% (то есть, фактически, ноль). Если декабрь продолжит тенденцию и сможет остаться «не худшим» месяцем в 2017 году, значит, нам придётся отложить ожидания коррекции до следующего года.

Источник: https://t.me/sgcapital

Список системно значимых банков (18.09.2017)

- 19 сентября 2017, 12:49

- |

Сбербанк, ВТБ, АЛЬФА-БАНК, Райффайзенбанк, Россельхозбанк, Промсвязьбанк, Росбанк, ФК Открытие, ЮниКредит Банк, Газпромбанк, Московский кредитный банк.

Ну из БОМП тут по меньшей мере как мы видим два присутствуют, если что.

Кит-Финанс брокер:

Список расширился в этом году и теперь состоит из 11 банков, на которые приходится более 60% совокупных активов российского банковского сектора. Новым участником «клуба» стал Московский кредитный банк (МКБ). Отметим, что статус системно значимого банка подразумевает более жесткое регулирование, взамен банки в случае возникновения финансовых трудностей могут рассчитывать на безотзывные кредитные линии ЦБ и поддержку со стороны государства.

Санкт-Петербург может разместить облигации на 40-45 млрд руб - впервые с 2012

- 06 сентября 2017, 11:11

- |

Объем: 40-45 млрд руб

Площадка: Московская биржа

Доходы СПб 2017: 502,8 млрд руб

Расходы СПб 2017: 322,6 млрд руб

Дефицит = 56,8 млрд

Последнее размещение СПб = 2012, 4,5 года, 7,94% годовых.

Доходность текущего выпуска может быть ниже 9% годовых, ближе к 8%.

Бонды Москвы сейчас дают 8-8,1%

Суд запретил распространять информацию о биткоинах. Спекулятора посадят?

- 27 июля 2017, 12:43

- |

Иск о закрытии 40 сайтов подала прокуратура Петербурга.

Свободное распространение информации обуславливает активное использование криптовалюты в торговле наркотиками, оружием, поддельными документами и иной преступной деятельности. Возможность бесконтрольного перевода денежных средств и их последующего обналичивания служат предпосылками высокого риска потенциального вовлечения криптовалюты в схемы, направленные на легализацию (отмывание) доходов, полученных преступным путем, финансирование терроризма.http://www.fontanka.ru/2017/07/26/119/

Ведомости пишут, что Югру "крышевал" Борис Грызлов, но перестал

- 13 июля 2017, 10:31

- |

Финансовое положение «Югры», несмотря на приемлемую отчетность, ни для кого не было секретом – секрет скорее в том, как банк с такой бизнес-моделью продержался так долго.Цитирую газету Ведомости:

И собеседники, близкие к ЦБ, и знакомые Хотиных, и контрагенты банка в связке с «Югрой» всегда называли имя Бориса Грызлова. В 2016 г. у банка была даже идея пригласить его в совет директоров, рассказывали люди, близкие к надзорному блоку, но этого не произошло. А в последнее время имя Грызлова в связи с банком почти перестали упоминать: знакомый Хотина говорит, что Грызлов отпустил ситуацию. Других заступников не нашлось.Деньги похоже из Югры выводили как могли:

Человек, знакомый с актом проверки банка, говорит, что ЦБ находил около 80 млрд руб. схемных операций с вкладами, включая списание средств со счетов физических лиц на счета компаний, выдачу вкладчикам акций банка в придачу к вкладу и др. Другой собеседник «Ведомостей», знающий это от временной администрации банка, говорит, что речь идет о 70–75 млрд руб. и в основном использовалась схема списания средств вкладчиков на счета юрлиц.

c 7 июля минфин сократит покупку валюты в 600 раз

- 06 июля 2017, 09:29

- |

В наступающем будет всего 74,3 млн руб.

Покупка валюты привязана к ценам на нефть.

По итогам июня нефть упала, поэтому уменьшаешься и покупка.

Вот сообщение Минфина:

Отклонение нефтегазовых доходов федерального бюджета от месячной оценки, соответствующей Федеральному закону о федеральном бюджете на 2017-2019 годы, в июле 2017 года прогнозируется в размере +11,7 млрд руб.

Относительно низкий объем дополнительных нефтегазовых доходов преимущественно обусловлен снижением цен на нефть в июне на фоне сравнительно стабильного курса рубля.

Отклонение фактически полученных нефтегазовых доходов по итогам июня 2017 года от оценки, осуществленной месяцем ранее, составило -11,6 млрд руб. Отрицательная величина отклонения в основном обусловлена тем, что фактический объем экспорта нефти и нефтепродуктов в июне оказался существенно ниже прогнозных оценок, рассчитанных исходя из базового сценария социально-экономического развития России, положенного в основу составления Федерального закона о федеральном бюджете на 2017-2019 годы.

Таким образом, совокупный объем средств, направляемых на покупку иностранной валюты на внутреннем валютном рынке в период с 7 июля по 4 августа 2017 года, составляет 74,3 млн руб. Соответственно, ежедневный объем покупки иностранной валюты составит в эквиваленте 3,5 млн руб.

Информация официального сайта Министерства финансов Российской Федерации: https://www.minfin.ru/ru/#ixzz4m1wa2UKu

Что Московская биржа сделала для алготрейдеров в 2016 году?

- 06 апреля 2017, 12:08

- |

- DataSpace1 стал основным дата-центром Биржи.

- Биржа предоставила участникам торгов на срочном рынке доступ к новому высокоскоростному торговому прото- колу TWIME

Модернизация торгово-клирингового комплекса

Продолжается проект по разделению торгово-клиринговых систем Биржи на отдельные модули, призванный существенно повысить надежность и производительность биржевых систем. На первом этапе данного проекта проведено разделение торгового и риск-модуля системы срочного рынка (ТКС SPECTRA). Внедрена в промышленную эксплуатацию новая торгово-клиринговая система валютного рынка ASTS+ c разделенными торговым и клиринговым компонентами. В результате после ввода в эксплуатацию производительность по обработке транзакций на срочном и валютном рынках возросла в три раза. Конечной целью модернизации торгово-клирингового комплекса Биржи является продление срока эксплуатации на 10 лет. Реализация проекта будет продолжена в 2017 году.

Разработан и введен в эксплуатацию новый протокол доступа к срочному рынку TWIME, существенно сокративший среднее время отклика и выставления заявок. В отличие от протоколов Биржи предыдущего поколения TWIME расширяет возможности участников торгов и в сочетании с протоколом получения биржевой информации FAST формирует оптимальное решение для автоматизированной торговли. Протокол TWIME не требует установки специализированного биржевого программного обеспечения на стороне клиента, позволяет использовать любую операционную систему для торговли и любой язык программирования. Протокол оптимизирован для минимизации временных затрат на кодирование и декодирование передаваемых данных как на стороне Биржи, так и на стороне клиента, и в силу стандартизации не требует больших ресурсов на разработку. В конце 2016 года более 40 % сделок срочного рынка совершались через протокол TWIME.

( Читать дальше )

теги блога редактор Лиза

- buyback

- EPFR

- Goldman Sachs

- grexit

- IPO

- S&P500

- автоваз

- акции

- Алроса

- антикризис

- Антон Силуанов

- АСВ

- Аэрофлот

- Банк России

- банки

- банкротство

- Башнефть

- бизнес

- брокеры

- бюджет

- бюджет России

- бюджет РФ

- Война

- воровство

- ВТБ

- Вымпелком

- ВЭБ

- газ

- Газпром

- Герман Греф

- ГМК НорНикель

- Греция

- дефолт

- дефолт Греции

- дивиденды

- дивиденды 2014

- дивиденды 2015

- Дмитрий Медведев

- инвестиции

- инфляция

- Китай

- коррупция

- кризис

- кризис в России

- Крым

- Лукойл

- Магнит

- Максим Орешкин

- Мегафон

- металлургия

- Мечел

- ММВБ

- ММК

- Московская биржа

- МСФО

- МТС

- недвижимость

- недвижимость Москвы

- нефть

- НЛМК

- Новатэк

- Новости

- Норникель

- облигации

- отчетность

- ОФЗ

- ПМЭФ

- ПМЭФ 2015

- Полюс Золото

- приватизация

- приватизация 2016

- прогноз

- прогноз 2016

- прогноз компании

- Путин

- Роснефть

- Россия

- Ростелеком

- Рубль

- Русагро

- Русгидро

- санкции

- Саудовская Аравия

- Сбербанк

- Северсталь

- статистика

- сургутнефтегаз

- США

- сырье

- твари

- Трансаэро

- Транснефть

- Турция

- Украина

- Уралкалий

- Фосагро

- ЦБ РФ

- экономика

- экономика России

- Яндекс