bondsreview

Чистая прибыль финтех-сервиса CarMoney в 2022 году выросла на 66%

- 02 марта 2023, 15:44

- |

Лидер в сегменте обеспеченных займов финтех-сервис CarMoney подвел итоги 2022 года.

Ключевые показатели 12 месяцев 2022 года:

· Чистая прибыль составила 403 млн рублей, показав рекордный рост на 66% год к году.

· Средний чек автозайма вырос на 15% год к году до 277 тысяч рублей.

· Общая сумма выданных займов превысила 3 млрд рублей.

· Выручка компании составила 2,7 млрд рублей.

· Коэффициент залогового покрытия достиг 2,1.

· Портфель займов увеличился на 9,7% год к году до 4,4 млрд рублей.

· Число активных займов превысило 22 тысячи.

· Собственный капитал за 2022 год вырос на 19% и составил 2,1 млрд рублей.

· Инвестиционный портфель CarMoney на 31.12.2022 достиг 2,8 млрд рублей.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Почему облигации лучше акций на текущий момент?

- 13 февраля 2023, 13:42

- |

2022 год для инвесторов на фондовом рынке был периодом высокой неопределенности, 2023 год — не исключение.

Индекс Мосбиржи по итогам года упал на 43,1%, но ведь акции (долевые инструменты) не единственные инструменты на фондовом рынке? Есть еще облигации, большая часть которых принесла прибыль их владельцам.

Почему облигации до сих пор интереснее акций?

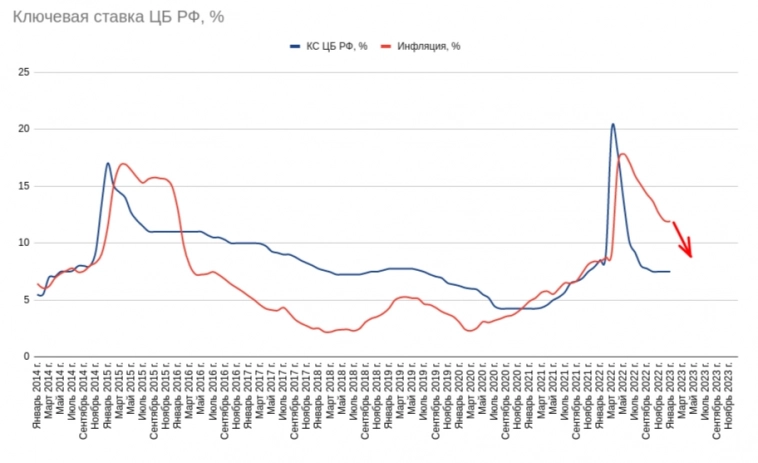

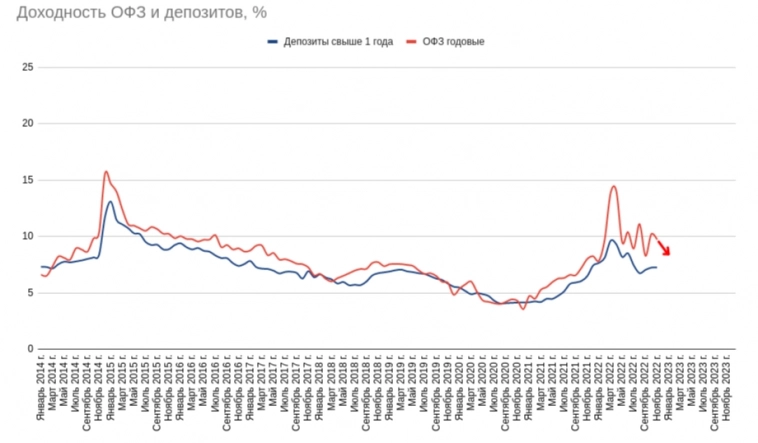

👉 Текущий уровень процентных ставок от ЦБ (7,5%) и низких ставок по депозитам не отыгрывает текущую и форвардную инфляцию — деньги в этих инструментах теряют покупательскую способность

👉 При этом доходность в облигациях (даже ОФЗ) — выше инфляции и депозитов, тем более если брать корпоративный сектор (надежных заемщиков, а не ВДО)

( Читать дальше )

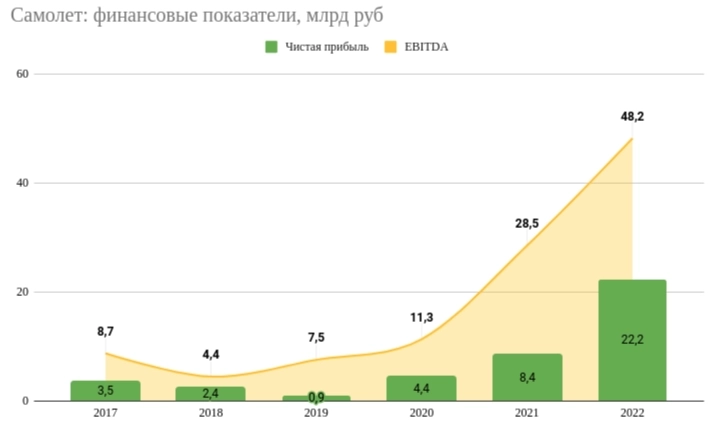

Самолет. Ключевые результаты за 2022 год: все планы перевыполнены

- 10 февраля 2023, 11:20

- |

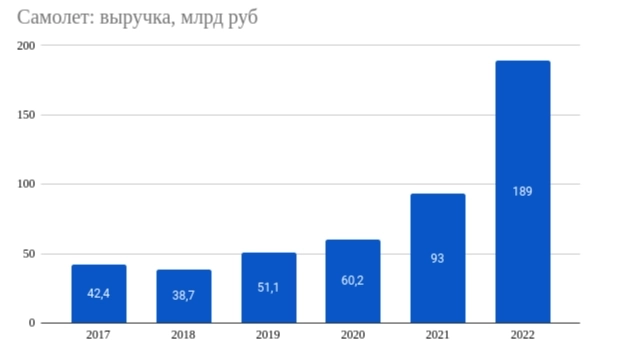

Сегодня Самолет раскрыл ключевые итоги операционной и финансовой деятельности (пока по управленке) за 2022 год.Планы относительно предварительного прогноза перевыполнены!

Ключевые показатели из пресс-релиза, важные для акционеров:

👉 Выручка выросла на 49% г/г и составила 194,9 млрд рублей (при предварительном результате от 19 декабря в 189 млрд рублей)

👉 EBITDA выросла на 68% г/г и составила 48,2 млрд рублей

( Читать дальше )

Материнская компания финтех-сервиса CarMoney АО «СТГ» привлекла 225 млн рублей в акционерный капитал

- 26 января 2023, 16:50

- |

АО «СТГ», материнская компания сервиса CarMoney, привлекла 225 млн рублей в рамках частного инвестиционного раунда, прошедшего путём размещения акций по закрытой подписке на инвестиционной платформе Rounds (входит в реестр Банка России). Размещение прошло в период с 18 по 25 января 2023 года. Средства будут направлены в капитал CarMoney для реализации стратегии, направленной на рост капитализации и увеличение доли рынка.

Источник:

carmoney.ru/o-kompanii/nashi-novosti/materinskaya-kompaniya-fintekh-servisa-carmoney-ao-stg-privlekla-225-mln-rubley-v-aktsionernyy-kapital

Евротранс: на Мосбиржу вышел новый эмитент

- 28 декабря 2022, 17:01

- |

Вчера, 27 декабря, на Московской бирже начали торговаться облигации компании ЕвроТранс — топливного оператора, работающего в московском регионе под брендом “Трасса”.

АО «ЕвроТранс» входит в перечень системообразующих предприятий российской экономики. Активы компании включают 54 автозаправочных комплекса, 7 быстрых (150 кВт) электро-зарядных станций, 4 ресторана при АЗК, нефтебазу, фабрику-кухню, завод по производству незамерзающей стеклоомывающей жидкости и другую сопутствующую инфраструктуру.

Компания планирует провести IPO в 2023 году, и первым шагом к публичному статусу стало дебютное размещение облигаций на бирже.

Несмотря на сильные финансовые результаты и стабильное финансовое положение, эмитент не стал “жадничать” в ставке, установив купон 13,5% (YTM доходность 14,37%).

Хорошая доходность при сбалансированном риске привлекла в бумагу большое количество розничных инвесторов: на первичное размещение были поданы преимущественно – почти 3.000 – заявки объёмом до 1 млн рублей. Пожалуй, это одно из рекордных розничных

( Читать дальше )

Число акционеров Positive Technologies превысило 100.000 всего за 1 год !

- 27 декабря 2022, 18:20

- |

Positive Technologies (эмитент ПАО «Группа Позитив», MOEX: POSI) отмечает год с момента листинга акций компании на Московской бирже. За этот период котировки акций выросли более чем на 60%, в результате чего Positive Technologies стала единственным новым эмитентом 2021–2022 годов, чьи котировки акций существенно превосходят цену размещения. В декабре количество акционеров компании превысило 100 тысяч.

17 декабря 2021 года Positive Technologies вышла на Московскую биржу путем «прямого листинга». На тот момент акционерами компании являлись ее основатели и около 1400 действующих и бывших сотрудников, получивших ценные бумаги в качестве вознаграждения за свой вклад в развитие компании и ее продуктов. Инновационный формат выхода на биржу полностью соответствовал фокусу на привлечение розничных инвесторов, а также позволил избежать существенной коррекции в цене после размещения, что характерно для традиционных IPO последних лет. Сейчас акции Positive Technologies торгуются на 62% выше цены на старте торгов, а капитализация компании превышает 82 млрд рублей.

( Читать дальше )

«ЕвроТранс» успешно провел первый этап размещения дебютного выпуска биржевых облигаций

- 27 декабря 2022, 18:02

- |

АО «ЕвроТранс» (далее – «ЕвроТранс» или «Компания»), один из крупнейших независимых топливных операторов России, сегодня сообщает об успешном проведении первого этапа размещения биржевых облигаций серии 001Р-01 на Московской бирже.

Размещение облигаций проводилось по открытой подписке в рамках программы биржевых облигаций с регистрационным номером 4-80110-Н-001P-02E, зарегистрированной ПАО Московская Биржа 06 декабря 2022 года.

Номинальная стоимость одной облигации – 1 000 рублей. Срок обращения облигаций – 3 года. Продолжительность купонного периода – 30 дней. Ставка 1-го купона была установлена на уровне 13,5% годовых.

Подробнее узнать об инвестиционных возможностях АО «ЕвроТранс» можно на сайте Компании www.evrotrans-ao.ru.

О Компании

АО «ЕвроТранс» – один из крупнейших независимых топливных операторов России, управляет сетью современных автозаправочных комплексов в Москве и Московской области под брендом ТРАССА, осуществляя розничную продажу высококачественного топлива всех марок и более 10 000 наименований товаров на современных автозаправочных комплексах (АЗК); оптовую продажу с собственной нефтебазы, продажу незамерзающей стеклоомывающей жидкости собственного производства, перевозку топлива бензовозами, а также услуги по проектированию и строительству АЗК.

( Читать дальше )

ВДО МФО: неочевидные возможности диверсификации рисков

- 27 декабря 2022, 13:47

- |

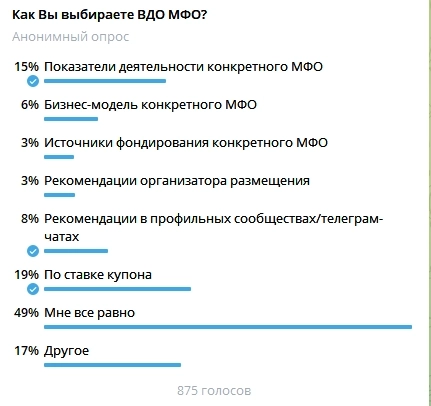

Вчера в телеграм-канале Смартлаба был проведён опрос по высокодоходным облигациям сектора МФО.

В продолжение него суммировали некоторые наблюдения по этому сектору.

2022 год не отразился негативно на МФО

Как мы видим в обзоре ЦБ по итогу 3 квартала, по отчетностям самих компаний и по другим оценкам, третий квартал 2022 года оказался достаточно спокойным для микрофинансовой отрасли. Выдачи продолжили восстанавливаться, что положительно сказалось на рентабельности компаний. Есть прогнозы по тому, что этот тренд продолжится.

В конце сентября начало мобилизации и связанные с ней регуляторные изменения активно обсуждались в контексте влияния на отрасль. Насколько это все повлияет на бизнес МФО, мы узнаем по итогам четвёртого квартала 2022 года, когда они будут подведены, но предварительные оценки экспертов и комментарии самих компаний не оценивают влияние как критическое.

( Читать дальше )

CarMoney погасила третий облигационный выпуск на 250 млн рублей

- 26 декабря 2022, 16:24

- |

Финтех-сервис CarMoney в полном объеме выполнил свои обязательства перед инвесторами по третьему выпуску корпоративных облигаций, которые были размещены в ноябре 2019 года. Всего в четвертом квартале 2022 года компания погасила два выпуска облигаций на общую сумму 550 млн рублей.

Облигации с амортизацией серии БО-001-03 объемом 250 млн рублей и сроком обращения 3 года размещались на Московской бирже среди всех категорий инвесторов, включая неквалифицированных. Ставка ежемесячного купона была установлена на уровне 15%. Размещение выпуска проводилось в рамках программы биржевых облигаций общим объемом 10 млрд рублей.

Всего компания разместила пять выпусков облигаций на общую сумму 1,5 млрд рублей. Дебютный выпуск, погашенный в ноябре текущего года, был размещен на Московской бирже в 2017 году на этапе формирования самого сегмента ВДО в России и вызвал высокий интерес кредиторов.

Общий инвестиционный портфель CarMoney на 1 октября составляет 3 млрд рублей, собственный капитал компании – 2 млрд рублей. Совокупный выплаченный купонный доход по текущим выпускам на 1 октября 2022 года достиг почти 600 млн рублей. Всего инвесторам CarMoney выплачено более 2 млрд рублей дохода.

( Читать дальше )

ЕвроТранс: интересное размещение облигаций близко

- 22 декабря 2022, 10:39

- |

Сегодня ЕвроТранс, ведущий топливный оператор в Москве и Московской области, открывает книгу заявок на бонды объемом в 3 млрд рублей. Основные параметры размещения:

👉 Предполагаемая доходность 14% годовых, премия 500 б.п. к 3-х летним ОФЗ

👉 Купоны ежемесячные, срок займа — 3 года

👉 Размещение будет через 4 дня — 27 декабря, аккурат под Новый Год. Книга заявок уже открыта.

Почему это может быть интересно для диверсифицированного портфеля?

👉 Выпуск дебютный, хорошая премия к ОФЗ/банковским вкладам

👉 Заемщик надежный. рейтинг АКРА А-: прогноз стабильный

👉 Мультипликатор ND/EBITDA составляет 1,2, компания генерирует положительный FCF — к тому же долг сократили за этот год на 14,7 млрд руб

Есть ощущение, что выпуск бондов — это предтеча к IPO (через это проходил Позитив, Whoosh и другие новые эмитенты), т.е. эмитент крепкий и хочет подружиться с публичным рынком.

Что думаете про выпуск ЕвроТранс? 14% доходность с ежемесячными выплатами в эпоху низких ставок на дороге не валяется, 3-х летние ОФЗ дают всего 9% доходности, а вклад в банке 6,8%.

теги блога bondsreview

- bitcoin

- buyback

- CarMoney

- Freedom Holding

- globaltrans

- Glorax

- IBO

- IDF Eurasia

- IPO

- IPO 2023

- IPO 2024

- ipo2024

- Mercury Retail Group

- or group (обувь россии)

- OZON

- Segezha Group

- selectel

- smartlabonline

- softline

- SPO

- tesla

- VK

- Whoosh

- АйДи Коллект

- акции

- Астра

- афк система

- Аэрофьюэлз

- банки

- Биннофарм Групп

- биткоин

- бонды

- ВДО

- вис финанс

- вклады

- гарант-инвест

- гк «сегежа»

- Группа ВИС

- Группа ЛСР

- Группа Позитив

- гтлк

- день инвестора

- дефолт

- Джетленд (JetLend)

- дивиденды

- европлан

- ЕвроТранс

- займер

- зеленые облигации

- инсайдерская торговля

- кармани

- краудлендинг

- краудлендинговая платформа

- криптовалюта

- м.видео

- МВ ФИНАНС

- металлоинвест

- минфин ульяновской области

- мосгорломбард

- Мосгорломбард (МГКЛ)

- москвская область

- мсб-лизинг

- МТС-Банк

- облигации

- обувьрус

- ОЗОН Фармацевтика

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- оферта по облигациям

- офз

- оффтоп

- первичное размещение облигаций

- Первое коллекторское бюро

- первый ювелирный (пюдм)

- привилегированные акции

- прогноз компании

- прогноз по акциям

- размещение облигаций

- редомициляция

- Рентал ПРО

- реструктуризация

- роснано

- самолет

- светофор групп

- сделки M&A

- Сегежа групп

- селектел

- Селигдар

- совкомфлот

- СПб Биржа

- талан-финанс

- тгк-14

- технический дефолт

- эбис

- Элемент

- эр-телеком холдинг

- эталон

- Ювелит