QIWI: отличные финансовые результаты, несмотря на убытки от «Совести» и «Рокетбанка»

за 9 месяцев 2019 года:

Выручка +34,3% до 28,6 млрд рублей

Операционная прибыль: +65% до 5,5 млрд рублей

Чистая прибыль: +54% до 4,2 млрд рублей

Отчетность —

позитивная

Основным драйвером роста результатов остаются платежные сервисы. Выручка от сегмента в 3 квартале +29% в годовом выражении, прибыль +31%. Остальные проекты QIWI остаются убыточными: карты рассрочки «Совесть» принесли убыток в 0,4 млрд рублей, Рокетбанк — убыток в 0,6 млрд рублей.

Дивиденды

Дивиденды

В марте компания объявила, что будет направлять на дивиденды 65-85% от скорректированной чистой прибыли, начиная с первого квартала 2019 года. За 3 квартал рекомендовали дивиденды в размере $0,28 на акцию, доходность к текущим ценам — 1,4%, закрытие реестра — 2 декабря. В ближайшие 12 месяцев див доходность должна составить 5,6%, что является средним уровнем для компаний российского рынка акций.

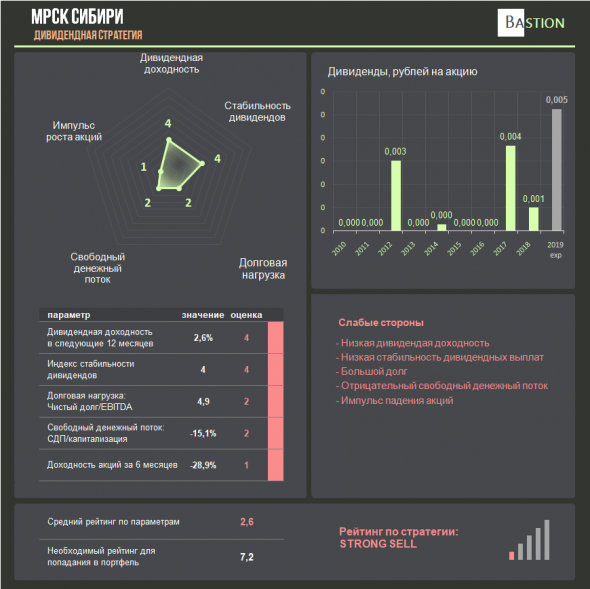

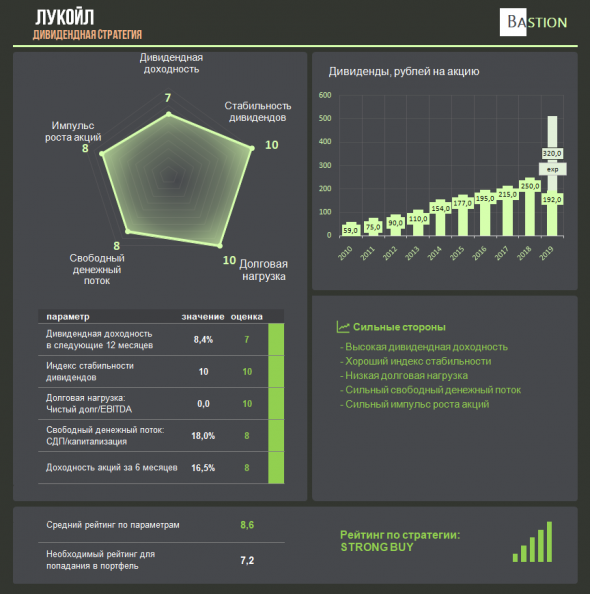

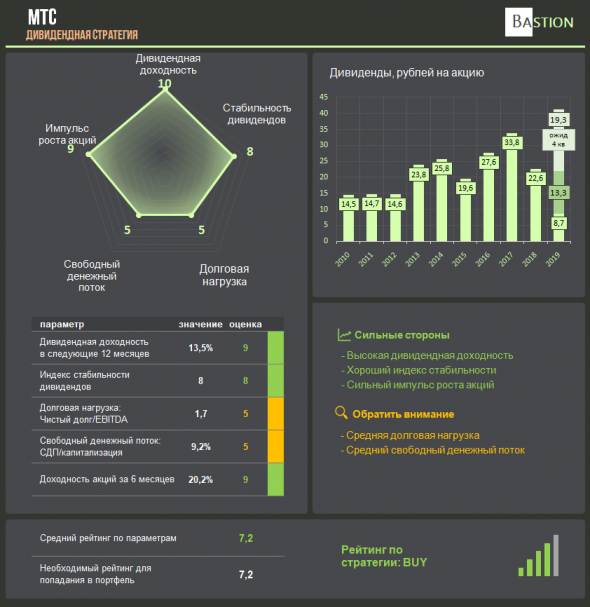

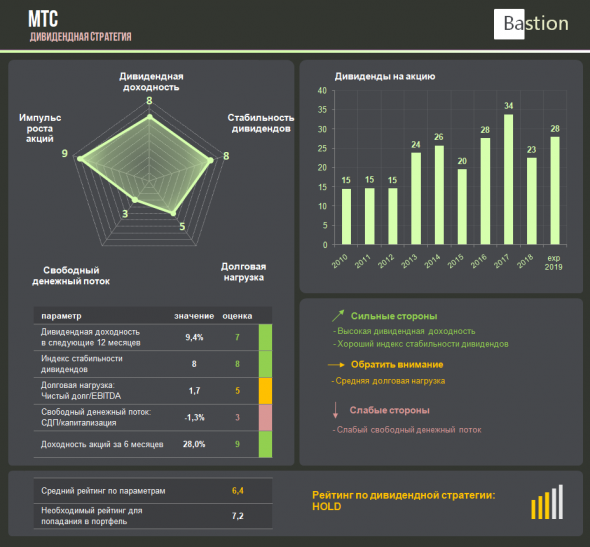

Дивидендная стратегия

В 2017 году QIWI отказалась от выплаты дивидендов из-за инвестиций в проект «Совесть», что негативно сказалось на индексе стабильности выплат. За исключением импульса роста акций, компания имеет средние оценки по параметрам дивидендного портфеля.

Авто-репост. Читать в блоге

>>>