SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

30-летний пенсионер

Новости.

- 18 мая 2024, 13:59

- |

💡 В России могут ввести штраф для родителей, если их ребенок младше 16 лет курит — до 7 тыс. рублей.

Помимо этого, предлагается ввести штраф за курение в неположенном месте и на детских площадках — 15 и 30 тыс. рублей соответственно, следует из пакета антитабачных законов, которые предложили в Госдуме, пишет ТАСС.

💡Группа «Элемент» проведет IPO на СПБ Бирже не позже июня. #ipo

Лидер российского рынка производителей микрочипов официально объявил об IPO, пишет РБК, ссылаясь на пресс-релиз компании. Листинг и начало торгов акциями «Элемента» ожидаются во второй половине мая — начале июня 2024 года, на СПБ Бирже. Инвесторам будут предложены исключительно акции дополнительного выпуска. Основные акционеры компании не планируют продавать принадлежащие им бумаги.

💡 ВВП России в I квартале вырос на 5,4%, — предварительная оценка Росстата.

Годовая инфляция в апреле ускорилась до 7,84%. На 13 мая она ускорилась до 7,91%.

💡Прибыль «МТС-банка» в первом квартале выросла более чем на 30%

Чистая прибыль по РСБУ за 3 месяца 2024 года составила ₽3,674 млрд, увеличившись на 31,5% по сравнению с ₽2,794 млрд в предыдущем году.

( Читать дальше )

Помимо этого, предлагается ввести штраф за курение в неположенном месте и на детских площадках — 15 и 30 тыс. рублей соответственно, следует из пакета антитабачных законов, которые предложили в Госдуме, пишет ТАСС.

💡Группа «Элемент» проведет IPO на СПБ Бирже не позже июня. #ipo

Лидер российского рынка производителей микрочипов официально объявил об IPO, пишет РБК, ссылаясь на пресс-релиз компании. Листинг и начало торгов акциями «Элемента» ожидаются во второй половине мая — начале июня 2024 года, на СПБ Бирже. Инвесторам будут предложены исключительно акции дополнительного выпуска. Основные акционеры компании не планируют продавать принадлежащие им бумаги.

💡 ВВП России в I квартале вырос на 5,4%, — предварительная оценка Росстата.

Годовая инфляция в апреле ускорилась до 7,84%. На 13 мая она ускорилась до 7,91%.

💡Прибыль «МТС-банка» в первом квартале выросла более чем на 30%

Чистая прибыль по РСБУ за 3 месяца 2024 года составила ₽3,674 млрд, увеличившись на 31,5% по сравнению с ₽2,794 млрд в предыдущем году.

( Читать дальше )

- комментировать

- 355

- Комментарии ( 0 )

Новости. Отчеты.

- 17 мая 2024, 09:52

- |

💡 ФАС требует уточнить порядок образования цен и обеспечить доступность рейсов по России для всех россиян.

По словам главы ФАС, авиакомпании вынуждено повышают цены из-за роста расходов на техобслуживание, ремонт и т. д.

РИА сообщает, что в пятницу ведомство проведет переговоры с руководством Аэрофлота по данному вопросу.

💡Вчера совет директоров «Русала» рекомендовал не выплачивать дивиденды по итогам 2023 года, — компания.

💡 «Россия и Китай планируют скоро подписать контракт по началу строительства газопровода через Монголию», — Новак.

💡Вчера неплохо ( или даже хорошо) отчитались банки: ТКС и Совком.

Но не Росбанк.

Чистая прибыль «Росбанк» по МСФО за 3 месяца 2024 года составила ₽7,2 млрд, что на 17,2% ниже по сравнению с ₽8,7 млрд в предыдущем году.

Чистый операционный доход увеличился на 6,4% до ₽19,9 млрд против ₽18,7 млрд годом ранее.

💡Посетил мероприятие Софтлайна в Сколково.

Компания хорошо отчиталась за 1 кв 24 года.

t.me/pensioner30/6570

— Судьба еврооблигаций Беларуси (инвест портфель компании). 1,5 млрд уже погасили. Во 2 кв остальные облигации будут погашены.

( Читать дальше )

По словам главы ФАС, авиакомпании вынуждено повышают цены из-за роста расходов на техобслуживание, ремонт и т. д.

РИА сообщает, что в пятницу ведомство проведет переговоры с руководством Аэрофлота по данному вопросу.

💡Вчера совет директоров «Русала» рекомендовал не выплачивать дивиденды по итогам 2023 года, — компания.

💡 «Россия и Китай планируют скоро подписать контракт по началу строительства газопровода через Монголию», — Новак.

💡Вчера неплохо ( или даже хорошо) отчитались банки: ТКС и Совком.

Но не Росбанк.

Чистая прибыль «Росбанк» по МСФО за 3 месяца 2024 года составила ₽7,2 млрд, что на 17,2% ниже по сравнению с ₽8,7 млрд в предыдущем году.

Чистый операционный доход увеличился на 6,4% до ₽19,9 млрд против ₽18,7 млрд годом ранее.

💡Посетил мероприятие Софтлайна в Сколково.

Компания хорошо отчиталась за 1 кв 24 года.

t.me/pensioner30/6570

— Судьба еврооблигаций Беларуси (инвест портфель компании). 1,5 млрд уже погасили. Во 2 кв остальные облигации будут погашены.

( Читать дальше )

Софтлайн. Отчет за 1 кв 2024.

- 16 мая 2024, 22:23

- |

Из интересного:

— Создали хаб в Алматы.

— Обменяли 600 тыс ГДР.

— Новые М&А сделки.

— Внедрили своё ПО для Детского мира. На 15 тыс сотрудников.

Стратегии развития:

— Цифровая трансформация. Замещение иностранных решений.

— Развивают свой портфель. ПО и т.д.

— ИИ. Интернет вещей.

— Слияние и поглощение. Ну это база.

Капитализация может вырасти в 5 раз за 5 лет! Мощное заявление.

Слияния и поглощения:

— Создают стоимость для акционеров.

— Быстрый способ трансформации.

— Замещение ушедших игроков.

— Международная экспансия.

Сейчас около 15 компаний в разработке на поглощение.

💡Финансовые результаты за 1 кв:

— Оборот Софтлайн достиг 21,5 млрд рублей (+52 г/г). Практически треть оборота — от продажи собственных решений

— Валовая прибыль увеличилась до 7,8 млрд рублей (рост более чем в 3 раза г/г). Более 57% валовой прибыли — от продажи собственных решений.

— Валовая рентабельность Софтлайн вновь достигла исторически рекордного значения — 36,4% (в 1 квартале прошлого года — 17,3%, а за весь 2023 год — 25,8%)

( Читать дальше )

— Создали хаб в Алматы.

— Обменяли 600 тыс ГДР.

— Новые М&А сделки.

— Внедрили своё ПО для Детского мира. На 15 тыс сотрудников.

Стратегии развития:

— Цифровая трансформация. Замещение иностранных решений.

— Развивают свой портфель. ПО и т.д.

— ИИ. Интернет вещей.

— Слияние и поглощение. Ну это база.

Капитализация может вырасти в 5 раз за 5 лет! Мощное заявление.

Слияния и поглощения:

— Создают стоимость для акционеров.

— Быстрый способ трансформации.

— Замещение ушедших игроков.

— Международная экспансия.

Сейчас около 15 компаний в разработке на поглощение.

💡Финансовые результаты за 1 кв:

— Оборот Софтлайн достиг 21,5 млрд рублей (+52 г/г). Практически треть оборота — от продажи собственных решений

— Валовая прибыль увеличилась до 7,8 млрд рублей (рост более чем в 3 раза г/г). Более 57% валовой прибыли — от продажи собственных решений.

— Валовая рентабельность Софтлайн вновь достигла исторически рекордного значения — 36,4% (в 1 квартале прошлого года — 17,3%, а за весь 2023 год — 25,8%)

( Читать дальше )

Отчет Магнита.

- 15 мая 2024, 22:19

- |

🍎«Магнит» отчитался за 2023 год.

Прибыль удвоилась, выручка выросла на 8%.

Выручка — 2,5 трлн рублей.

Чистая прибыль — 66 млрд рублей.

Чистый долг/EBITDA — 1х.

Рентабельность по чистой прибыли выросла до 2,6%, валовая — 23%.

Ритейлер открыл почти 2 тыс. магазинов и обновил дизайн 1 тыс. Сопоставимые продажи выросли. Открыты первые сто ПВЗ «Магнит Маркет».

$MGNT #отчет

💡Мосбиржа в мае ограничит торги бумагами «Мать и дитя» в связи с редомициляцией и конвертацией расписок в акции.

— С 16 по 23 мая 2024 года допустимыми являются коды расчетов, предусматривающие исполнение сделок не позднее 23 мая 2024 год.

— Последний торговый день в «стакане Т+1» (в этом режиме сделки совершают частные инвесторы) — 22 мая 2024 года.

— 24 мая 2024 года допустимыми кодами расчетов являются Т0 и Z0 (используют профучастники).

— С 25 мая 2024 года нет допустимых кодов расчетов. $MDMG

💡Совет директоров «Россети Центр» рекомендовал выплатить по результатам 2023 года дивиденды в размере ₽0,06621 на обыкновенную акцию. Такая выплата дает дивдоходность в 10,7%.

( Читать дальше )

Прибыль удвоилась, выручка выросла на 8%.

Выручка — 2,5 трлн рублей.

Чистая прибыль — 66 млрд рублей.

Чистый долг/EBITDA — 1х.

Рентабельность по чистой прибыли выросла до 2,6%, валовая — 23%.

Ритейлер открыл почти 2 тыс. магазинов и обновил дизайн 1 тыс. Сопоставимые продажи выросли. Открыты первые сто ПВЗ «Магнит Маркет».

$MGNT #отчет

💡Мосбиржа в мае ограничит торги бумагами «Мать и дитя» в связи с редомициляцией и конвертацией расписок в акции.

— С 16 по 23 мая 2024 года допустимыми являются коды расчетов, предусматривающие исполнение сделок не позднее 23 мая 2024 год.

— Последний торговый день в «стакане Т+1» (в этом режиме сделки совершают частные инвесторы) — 22 мая 2024 года.

— 24 мая 2024 года допустимыми кодами расчетов являются Т0 и Z0 (используют профучастники).

— С 25 мая 2024 года нет допустимых кодов расчетов. $MDMG

💡Совет директоров «Россети Центр» рекомендовал выплатить по результатам 2023 года дивиденды в размере ₽0,06621 на обыкновенную акцию. Такая выплата дает дивдоходность в 10,7%.

( Читать дальше )

Новости.

- 15 мая 2024, 08:52

- |

Вчера индекс МосБиржи прибавил 0,2%. Баррель Брент подешевел до $82,3, доллар — 91,4 р.

💡Совет директоров МКПАО «Юнайтед Медикал Груп» рекомендовал годовому собранию акционеров принять решение не выплачивать дивиденды за 2023 год. Негатив: акции компании подешевели на 8,3%. Некоторые инвесторы ждали дивидендов. $GEMC

🍏 Аэрофлот опубликовал операционные результаты группы за апрель.

Пассажиропоток группы в апреле вырос на 21,7% год к году до 4,1 млн человек. На внутренних рейсах перевезено 3,1 млн пассажиров (плюс 13,7%), на международных — 992,4 тыс. (плюс 56,4%). Котировки Аэрофлота выросли на 3,9%.

Стала ли компания от этого интересной? Сомневаюсь. $AFLT

🍏 Сбер как всегда лучше всех. По РПБУ чистая прибыль за январь-апрель повысилась на 5% г/г до 495 млрд рублей. Розничное и корпоративное кредитование с начала года выросло соответственно на 3,4% г/г до 16,1 трлн рублей и 2% г/г до 23,8 трлн рублей. Акции подорожали на 1 %. $SBER

🍏 Акционеры НЛМК одобрили дивидендную выплату за 2023 год в размере 25,43 рубля на акцию. Див доходность — 10%. $NLMK

( Читать дальше )

💡Совет директоров МКПАО «Юнайтед Медикал Груп» рекомендовал годовому собранию акционеров принять решение не выплачивать дивиденды за 2023 год. Негатив: акции компании подешевели на 8,3%. Некоторые инвесторы ждали дивидендов. $GEMC

🍏 Аэрофлот опубликовал операционные результаты группы за апрель.

Пассажиропоток группы в апреле вырос на 21,7% год к году до 4,1 млн человек. На внутренних рейсах перевезено 3,1 млн пассажиров (плюс 13,7%), на международных — 992,4 тыс. (плюс 56,4%). Котировки Аэрофлота выросли на 3,9%.

Стала ли компания от этого интересной? Сомневаюсь. $AFLT

🍏 Сбер как всегда лучше всех. По РПБУ чистая прибыль за январь-апрель повысилась на 5% г/г до 495 млрд рублей. Розничное и корпоративное кредитование с начала года выросло соответственно на 3,4% г/г до 16,1 трлн рублей и 2% г/г до 23,8 трлн рублей. Акции подорожали на 1 %. $SBER

🍏 Акционеры НЛМК одобрили дивидендную выплату за 2023 год в размере 25,43 рубля на акцию. Див доходность — 10%. $NLMK

( Читать дальше )

Новости.

- 14 мая 2024, 08:25

- |

💡30% потребления газа в Евросоюзе покрывает норвежская компания Equinor. «Газпром» раньше имел долю в 35%.

В 2022 году Норвегия экспортировала газ в ЕС на $130 млрд.

Сейчас энергетика Евросоюза сдвинулась к ископаемому топливу, ведь зеленые источники слишком дорогие, а инфраструктура для разворачивается в течение длительного времени.

$GAZP

💡 Байден подписал закон о запрете на импорт урана из России в США, — Белый дом.

💡Новак планирует перестроить Россию на новый экономический лад. Чтобы войти в 4-ку крупнейших экономик нужно менять модель — планируется развивать «экономику предложения» и приток инвестиций в страну. Требования к бизнесу хотят ослабить, а административные барьеры уменьшить.

💡 «Яндекс» объявил параметры сделки по обмену акциями российской компании и нидерландского холдинга.

Формула обмена — 1 к 1 или же 1251,8 рублей. В зависимости от того, когда и где эти бумаги были куплены.

Опцией выкупа акций Yandex N.V. смогут воспользоваться инвесторы, которые перевели бумаги в депозитарий РФ до 30 ноября 2023г. $YNDX

( Читать дальше )

В 2022 году Норвегия экспортировала газ в ЕС на $130 млрд.

Сейчас энергетика Евросоюза сдвинулась к ископаемому топливу, ведь зеленые источники слишком дорогие, а инфраструктура для разворачивается в течение длительного времени.

$GAZP

💡 Байден подписал закон о запрете на импорт урана из России в США, — Белый дом.

💡Новак планирует перестроить Россию на новый экономический лад. Чтобы войти в 4-ку крупнейших экономик нужно менять модель — планируется развивать «экономику предложения» и приток инвестиций в страну. Требования к бизнесу хотят ослабить, а административные барьеры уменьшить.

💡 «Яндекс» объявил параметры сделки по обмену акциями российской компании и нидерландского холдинга.

Формула обмена — 1 к 1 или же 1251,8 рублей. В зависимости от того, когда и где эти бумаги были куплены.

Опцией выкупа акций Yandex N.V. смогут воспользоваться инвесторы, которые перевели бумаги в депозитарий РФ до 30 ноября 2023г. $YNDX

( Читать дальше )

Итоги недели.

- 12 мая 2024, 15:13

- |

💡Торговля идет вяло, индекс МосБиржи почти без изменений. Да и расти при такой высокой ставке сложно.

Высокие процентные ставки по банковским вкладам продолжают поддерживать приток сбережений домашних хозяйств на срочные рублевые депозиты. Годовой темп их прироста в апреле 2024 года достиг рекордного уровня в 43,0% (в марте — 41,3%).

Инвесторы продолжают активно пользоваться банковскими депозитами.

t.me/pensioner30/6545

Дивидендный сезон — основной фактор роста. Правда он только начался.

И благодаря див гэпу ЛУКОЙЛа индекс Мосбиржи даже немного просел). Аналитики ожидают быстрого закрытия гэпа. Докупаю.

t.me/pensioner30/6538

Рубль к доллару ( или доллар у рублю) держится в районе 91-92. Одна из причин — дивиденды экспортеров, продающих валюту под выплаты.

Путин потребовал обеспечить рост капитализации фондового рынка до 66% ВВП к 2030 г. и до 75% ВВП к 2036 г.

Другие «громкие заявления»:

t.me/pensioner30/6540

Глава Транснефти пообещал дивиденды выше прошлогодних. Сколько? Пока не ясно.

( Читать дальше )

Высокие процентные ставки по банковским вкладам продолжают поддерживать приток сбережений домашних хозяйств на срочные рублевые депозиты. Годовой темп их прироста в апреле 2024 года достиг рекордного уровня в 43,0% (в марте — 41,3%).

Инвесторы продолжают активно пользоваться банковскими депозитами.

t.me/pensioner30/6545

Дивидендный сезон — основной фактор роста. Правда он только начался.

И благодаря див гэпу ЛУКОЙЛа индекс Мосбиржи даже немного просел). Аналитики ожидают быстрого закрытия гэпа. Докупаю.

t.me/pensioner30/6538

Рубль к доллару ( или доллар у рублю) держится в районе 91-92. Одна из причин — дивиденды экспортеров, продающих валюту под выплаты.

Путин потребовал обеспечить рост капитализации фондового рынка до 66% ВВП к 2030 г. и до 75% ВВП к 2036 г.

Другие «громкие заявления»:

t.me/pensioner30/6540

Глава Транснефти пообещал дивиденды выше прошлогодних. Сколько? Пока не ясно.

( Читать дальше )

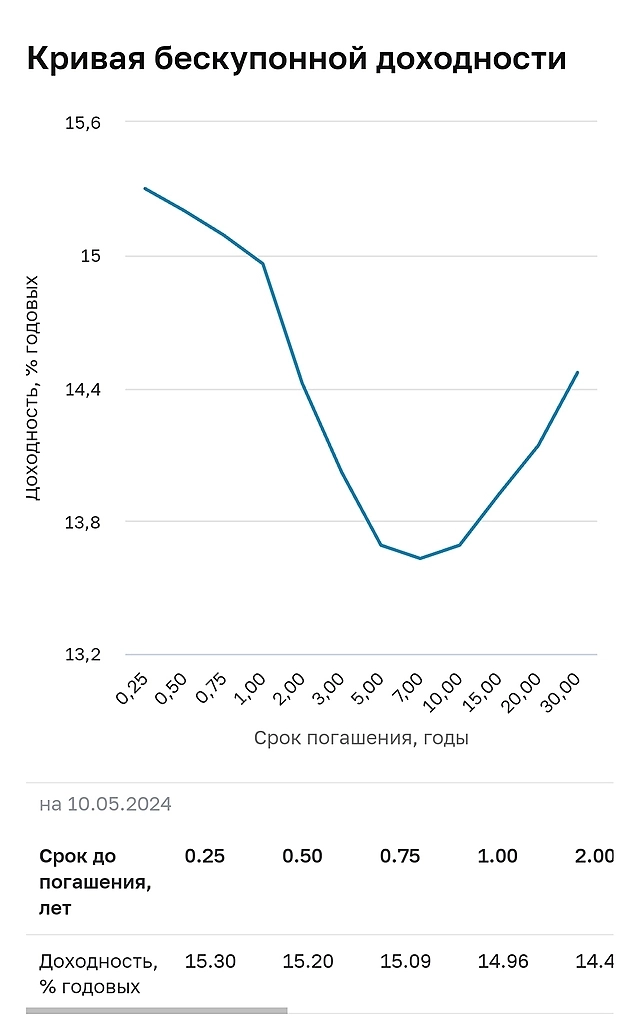

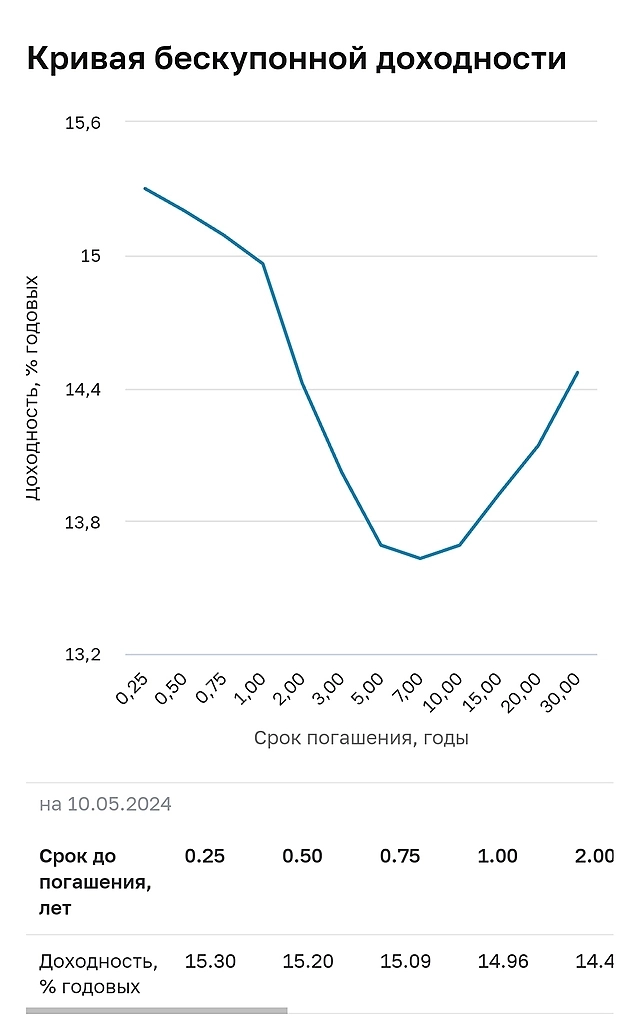

Кривая бескупонной доходности.

- 11 мая 2024, 17:49

- |

💡КБД — кривая бескупонной доходности.

Она показывает, как меняется доходность облигации в зависимости от ее срока погашения.

Что кривая доходности ОФЗ говорит нам о текущей ситуации в экономике?

Текущая КБД — это разновидность инвертированной кривой, с ожиданиями высокой ключевой ставки на коротком горизонте, но снижением инфляции и ключевой ставки в долгосрочной перспективе.

Наибольшим спросом пользуются сейчас среднесрочные облигации.

Пока нет сигнала от ЦБ по снижению ставки. Инвесторы выбирают средние ОФЗ ( на 5-7 лет). Если ( когда!) ставка начнет снижаться, длинные облигации будут активнее выкупать. Кривая будет больше похожа на прямую горизонтальную линию, а затем перейдёт в нормальную форму.

Это когда доходность длинных выпусков больше, чем доходность коротких.

Кривая доходности ОФЗ это инструмент, который помогает отслеживать динамику ожиданий инвесторов.

Где можно посмотреть кривую?

На сайте ЦБ или МосБиржи.

Если было полезно, то ставьте 👍.

#офз #облигации

( Читать дальше )

Она показывает, как меняется доходность облигации в зависимости от ее срока погашения.

Что кривая доходности ОФЗ говорит нам о текущей ситуации в экономике?

Текущая КБД — это разновидность инвертированной кривой, с ожиданиями высокой ключевой ставки на коротком горизонте, но снижением инфляции и ключевой ставки в долгосрочной перспективе.

Наибольшим спросом пользуются сейчас среднесрочные облигации.

Пока нет сигнала от ЦБ по снижению ставки. Инвесторы выбирают средние ОФЗ ( на 5-7 лет). Если ( когда!) ставка начнет снижаться, длинные облигации будут активнее выкупать. Кривая будет больше похожа на прямую горизонтальную линию, а затем перейдёт в нормальную форму.

Это когда доходность длинных выпусков больше, чем доходность коротких.

Кривая доходности ОФЗ это инструмент, который помогает отслеживать динамику ожиданий инвесторов.

Где можно посмотреть кривую?

На сайте ЦБ или МосБиржи.

Если было полезно, то ставьте 👍.

#офз #облигации

( Читать дальше )

Новости. Засуха.

- 10 мая 2024, 16:56

- |

💡 Засуха может привести к резкому росту цен на пшеницу и продовольствие в мире, — Bloomberg.

Фьючерсы на пшеницу выросли до максимума с августа прошлого года на фоне засухи в Западной Европе и Австралии. Хороший урожай в Причерноморье долгое время сдерживал цены на пшеницу, но участники рынка бьют тревогу: запасы пшеницы могут упасть до минимума за 10 лет.

Ключевое место на рынке у России. На юге страны несколько недель стояла засушливая погода, что привело к снижению прогнозов сбора урожая. Почти ⅔ озимой пшеницы остаются без необходимого количества влаги. Рост цен на пшеницу в России приведет к скачку цен на международных рынках. 🤷♂️

$AGRO

💡 По поручению Президента программа выдачи семейной ипотеки будет продлена на 6 лет, — Мишустин.

$SMLT $PIKK

💡Работа цифровых маркетплейсов требует дополнительного регулирования, — Мишустин обещает ужесточение контроля за маркетплейсами. $OZON

Мишустин заявил о планах снизить аварийность в ЖКХ на 18,4% благодаря соответствующей программе до 2030 г.

( Читать дальше )

Фьючерсы на пшеницу выросли до максимума с августа прошлого года на фоне засухи в Западной Европе и Австралии. Хороший урожай в Причерноморье долгое время сдерживал цены на пшеницу, но участники рынка бьют тревогу: запасы пшеницы могут упасть до минимума за 10 лет.

Ключевое место на рынке у России. На юге страны несколько недель стояла засушливая погода, что привело к снижению прогнозов сбора урожая. Почти ⅔ озимой пшеницы остаются без необходимого количества влаги. Рост цен на пшеницу в России приведет к скачку цен на международных рынках. 🤷♂️

$AGRO

💡 По поручению Президента программа выдачи семейной ипотеки будет продлена на 6 лет, — Мишустин.

$SMLT $PIKK

💡Работа цифровых маркетплейсов требует дополнительного регулирования, — Мишустин обещает ужесточение контроля за маркетплейсами. $OZON

Мишустин заявил о планах снизить аварийность в ЖКХ на 18,4% благодаря соответствующей программе до 2030 г.

( Читать дальше )

Денежная масса растёт.

- 09 мая 2024, 18:07

- |

💡Данные ЦБ РФ:

Согласно предварительной оценке, в апреле 2024 года рублевая денежная масса (М2) увеличилась на 3,8%, до 103,3 трлн рублей на 1 мая 2024 года. Годовой темп прироста денежного агрегата M2 в апреле 2024 года составил 22,1% (в марте — 17,4%).

🍏Денежная масса М2 — это сумма наличных денег в обращении и безналичных средств. В показатель денежной массы в национальном определении включаются все средства нефинансовых и финансовых (кроме кредитных) организаций и физических лиц, являющихся резидентами Российской Федерации, в наличной и безналичной форме в рублях.

На прирост денежных агрегатов в апреле сильно повлиял сдвиг исполнения апрельских налоговых платежей, срок уплаты которых пришелся на воскресенье, 28.04.2024, по факту на 02.05.2024.

💡Высокие процентные ставки по банковским вкладам продолжили поддерживать приток сбережений домашних хозяйств на срочные рублевые депозиты, в результате чего годовой темп их прироста в апреле 2024 года достиг рекордного уровня в 43,0% (в марте — 41,3%).

( Читать дальше )

Согласно предварительной оценке, в апреле 2024 года рублевая денежная масса (М2) увеличилась на 3,8%, до 103,3 трлн рублей на 1 мая 2024 года. Годовой темп прироста денежного агрегата M2 в апреле 2024 года составил 22,1% (в марте — 17,4%).

🍏Денежная масса М2 — это сумма наличных денег в обращении и безналичных средств. В показатель денежной массы в национальном определении включаются все средства нефинансовых и финансовых (кроме кредитных) организаций и физических лиц, являющихся резидентами Российской Федерации, в наличной и безналичной форме в рублях.

На прирост денежных агрегатов в апреле сильно повлиял сдвиг исполнения апрельских налоговых платежей, срок уплаты которых пришелся на воскресенье, 28.04.2024, по факту на 02.05.2024.

💡Высокие процентные ставки по банковским вкладам продолжили поддерживать приток сбережений домашних хозяйств на срочные рублевые депозиты, в результате чего годовой темп их прироста в апреле 2024 года достиг рекордного уровня в 43,0% (в марте — 41,3%).

( Читать дальше )

теги блога 30-летний пенсионер

- итоги дня

- пенсия

- США

- IMOEX

- IPO

- IPO 2024

- OZON

- Softline

- SPO

- Whoosh

- X5

- акрон

- акции

- алроса

- банк санкт-петербург

- банки

- Белуга Групп

- брокеры

- ВИМ Ликвидность

- вклады

- ВТБ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа Позитив

- Депозиты

- диверсификация

- дивиденды

- доллар рубль

- Дональд Трамп

- заблокированные активы

- инвестиции

- Индекс МБ

- инфляция

- инфляция в России

- Итоги года

- итоги месяца

- Итоги недели

- КарМани

- Ключевая ставка ЦБ РФ

- конкурс

- Лукойл

- м.видео

- Магнит

- Мать и Дитя

- мирные переговоры

- ММК

- мобильный пост

- Московская Биржа

- МТС

- налогообложение на рынке ценных бумаг

- национализация активов

- НДФЛ

- нлмк

- Новатэк

- Новости

- обзор рынка

- облигации

- обмен заблокированными активами

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- офз

- ПИК СЗ

- Полюс Золото

- портфель инвестора

- прогноз 2024

- прогноз 2025

- прогноз по акциям

- рецензия на книгу

- роснефть

- Россети Центр

- русагро

- Русгидро

- Самолет

- санкции

- санкции США

- сбербанк

- СВО

- Северсталь

- Сегежа групп

- смартлаб конкурс

- Совкомбанк

- СПб Биржа

- сургутнефтегаз

- Т-Банк инвестиции

- татнефть

- тинькофф банк

- тмк

- Транснефть

- трейдинг

- Украина

- форекс

- Фосагро

- ФСК Россети

- фьючерс mix

- ЦБ РФ

- экономика России

- Элемент

- Яндекс