Truevalue

Вклады пополняются только процентами. Какие инструменты могут принести инвесторам больший доход?

- 14 августа 2025, 19:22

- |

Ставка, которую таргетирует ЦБ, у нас выше инфляции как минимум на 4% (8% при цели по инфляции 4%), а сейчас – более чем на 10% (18% против инфляции 4-8% по разным оценкам).

Поэтому ставки по депозитам вряд ли потеряют свою привлекательность с точки зрения сбережений. Но всегда есть альтернативные инструменты, которые могут принести более высокую доходность.

По динамике депозитов с начала года видно, что прирост средств физлиц снизился по сравнению с уровнем прошлого года, когда ставки были ниже (16%). Сбережения уже не превышают начисленных процентов по вкладам.

То есть, крупные владельцы депозитов уже ищут и находят более доходные инвестиции. В этом году много средств физлиц приходит на рынок облигаций.

Доходность по ним с начала года превышает 20% за 7 месяцев, если смотреть по основным индексам ОФЗ и корпоративных облигаций с фиксированным купоном.

Пока идет цикл снижения ставок такие облигации будут давать повышенную доходность, но в перспективе на год можно уже смотреть на акции.

( Читать дальше )

- комментировать

- 5.8К

- Комментарии ( 5 )

Экономика растет на 1% медленнее, если исключить "дутый" из-за ключевой ставки рост в финансовом секторе на 17% г/г

- 05 августа 2025, 09:57

- |

Повышение КС до 21% в 2024 технически завысило ВВП. В реальности средний рост экономики после 1 кв. 2024 не превышает 0,6%.

Уже писал о странностях в расчете ВВП и «разрыва выпуска» из-за финансового (банковского) сектора. Теперь можно рассказать правду.

Тогда Твердые цифры ответили и предложили свою версию: мол, финансовый сектор с ростом ставки «отъедает» добавленную стоимость у других отраслей.

Это, конечно, не так. Хотя бы с точки зрения деления на финансовые и реальные ресурсы. «Вытеснить» (crowding out) можно реальные ресурсы (товары, ископаемые, рабочую силу), а не финансовые. Суть финансовых ресурсов — они одновременно чьи-то активы и обязательства. Долг одних = активы других. Реальные ресурсы переходят без следов, а финансовые оставляют след в виде чьего-то долга.

Настоящий эффект crowding out раскрывает одна теория — Modern Monetary Theory (MMT). В других местах вам будут рассказывать «сказки», как бюджет забирает у кого-то ресурсы своим дефицитом (на самом деле — ВЛИВАЕТ!). Забирать можно реальные ресурсы ростом расходов на реальные товары и услуги, а дефицит — сугубо финансовый элемент. Аналогично финансовый сектор ВЛИВАЕТ финансовые ресурсы в реальную экономику при росте активов.

( Читать дальше )

Ключевая ставка 18% (-200 бп), но прогноз 12-13% (-100 бп) на 2026 удивил.

- 28 июля 2025, 10:09

- |

Дал комментарии #сми Эксперт и Ведомости:

💬 Решение ЦБ соответствует консенсусу — 18%. Я ждал снижения до 17%, но для меня важнее был прогноз на будущее. Средняя ставка на 2026 была снижена с 13-14% до 12-13%, что скорее всего стало сюрпризом для многих, даже для меня. Это гораздо важнее с точки зрения будущей динамики ставки. Прогноз на конец 2025 может быть 14-16% при инфляции 6-7%. Теоретически из прогноза ЦБ на оставшуюся часть 2025 ставка может остаться на текущем уровне 18%, но тогда прогноз на 2026 12-13% в среднем по году выглядит недостижимым. Пока реальная ставка остается выше 10% о реальном смягчении ДКП не идет речи.

💬 Консервативный прогноз неизменности ставки на уровне 18% оставлен технически, чтобы сигнал не был слишком мягким, либо на случай слабости рубля.

Реверанс ЦБ в сторону Правительства со снижением прогноза средней ставки на 2026 — самый важный результат. Бюджет следующего года будет строиться из КС 12-13%. Меньше потратит неэффективных, но обязательных расходов на проценты по госдолгу и компенсации банкам по льготным кредитам. И чуть больше средств останется на что-то более полезное.

( Читать дальше )

Снижение ключевой ставки в июле быстрее отражается на ценах облигаций, но дальше очередь за акциями.

- 19 июля 2025, 22:10

- |

- комментировать

- 12.1К |

- Комментарии ( 13 )

Акции ВТБ: фантастический сценарий или что нужно, чтобы я поверил в инвестидею.

- 11 июля 2025, 09:19

- |

Обыкновенные акции ВТБ в этом году одни из лучших на рынке — рост в 1,5 раза до 94 руб. с минимумов в декабре. Всё благодаря выплате внушительных дивидендов 276 млрд руб. — 25,58 руб. на обыкновенную акцию (ао) или 25% чистой прибыли, и ещё 25% прибыли будет выплачено на префы (ап) в пользу государства.

Префов сейчас 66% в уставном капитале, но получают они относительно меньше дивидендов из принципа равной доходности ао и ап. В этом году получилось так, что и принцип соблюден (26,5% от цены на ао и 26,5% от номинала на ап всех типов), и одинаковая сумма распределена на ао и ап. В будущем совместить два принципа будет сложно.

⁉️ Остается ряд вопросов, без ответа на которые идея в акциях слишком спекулятивна:

▪️Какой размер и цена допэмиссии обыкновенных акций в 3 квартале 2025? (предположу, что ~80 млрд и 70-75 руб. за акцию)

▪️В какой темп роста активов и рентабельность капитала целится банк среднесрочно?

▪️За счет чего будет обеспечена достаточность капитала при росте активов и увеличении антициклических надбавок? (высокие доходы от ценных бумаг в 2024 и 2025 не могут быть устойчивыми)

( Читать дальше )

Итоги конференции SmartLab:

- 01 июля 2025, 11:34

- |

▪️Думал, что буду главным оптимистом, озвучивая снижение ключевой ставки на 300 б.п. в июле, но такую же цифру назвал Андрей Оснос из Совкомбанка. А накануне появились сигналы из ЦБ, что может рассматриваться снижение больше чем на 100 б.п. в июле 2025.

▪️Сигналом, что ставку могут снижать быстрее, становятся риски финансовой стабильности. Точнее факт того, что их начинают скрывать. В мае ЦБ разослал банкам письмо, в котором рекомендовал реструктуризировать долги без создания резервов компаниям с Net Debt / EBITDA до 7. При условии предоставления плана снижения долговой нагрузки в соответствии с прогнозом ЦБ/МЭР. То есть вместо снижения ставки, мы «зомбифицируем» отдельные отрасли, компании и банки. Как будто это сделано специально для застройщиков.

▪️Моя презентация за пару торговых дней немного устарела. Сильно выросли цены акций и облигаций застройщиков. Продолжился рост ОФЗ. Но потенциал 30+% за год сохраняется и в длинных ОФЗ, и в отдельных облигациях застройщиков. При условии снижения ставок и рисков (КС 13% через год и 8% в перспективе).

( Читать дальше )

Рубль – работяга силен, но не переоценен!

- 18 июня 2025, 21:10

- |

Многие считают курс ниже 80 руб. за USD переоцененным. Хотелось бы услышать аргументы помимо набивших оскомину «в бюджете заложен курс 94-100», «экспортерам, металлургам… ещё кому-то… нужен более слабый курс», «курс слишком сильно укрепился»...

Я приводил расчеты, согласно которым текущий курс существенно слабее, чем в сопоставимых странах по уровню ВВП на душу населения. При ВВП России 216 трлн руб. и курсе 80 руб. на душу получится $19 тыс. в 2025 году, или только 40% от $49 тыс. ВВП на душу по паритету покупательной способности (ППС) – в 2,5 раза дешевле чем доллар в США.

В Малайзии, Греции, Португалии, Израиле, Японии… ВВП на душу по ППС также порядка $50 тыс., но относительный курс валют в этих странах в 1,5 раза крепче рубля – в среднем отношение ВВП в текущих USD к ВВП по ППС до 60% – на 40% дешевле чем доллар в США (чтобы добежать до этого уровня, либо рубль должен укрепиться ниже 60, либо уровень цен в РФ повыситься в 1,5 раза).

( Читать дальше )

Когда понизить означает повысить.

- 09 июня 2025, 09:07

- |

Снижение ключевой ставки на 1 п.п. до 20% сделано по самому жесткому из возможных сценариев. В результате реальная ставка* повысится с 13-14% в марте-апреле и обновит мировой рекорд в мае-июне 2025 на ~15%

Консенсус ждал сохранения ставки со смягчением сигнала. Этот вариант оказался бы мягче, чем решение сохранить нейтрально-жесткий сигнал и снизить ставку по минимуму. Чего стоит упоминание символического варианта -50 б.п. (такой шаг раньше применяли при ставке ниже 13%).

Реакция в виде падения рынка акций и длинных ОФЗ это подтверждает. Здесь уверенность рынка в изменении цикла и более значимом снижении номинальной ставки должна прийти после опорного заседания в июле.

Можно понять консерватизм регулятора после неудачного опыта прошлого года, если не брать в расчет проинфляционные эффекты сверхвысокой ставок.

💡Тем не менее, начало цикла снижения ставок положено. Дальше посчитают, что инфляция складывается ниже прогноза ЦБ 7-8% в 2025, будет снижен прогноз по инфляции и нижняя граница средней ставки в 2025 (19,5%). Сейчас она означает 16% на конец 2025 — я жду 15% или ниже.

( Читать дальше )

Как ключевая ставка влияет на сбережения и нефинансовые расходы физлиц

- 05 июня 2025, 17:51

- |

Как ключевая ставка влияет на сбережения и нефинансовые расходы физлиц - то, что может подсказать ответ на вопрос «пора снижать» или «подождать».

Мои расчёты показывают, что общие сбережения растут вслед за доходами за счет процентных доходов, но сбережения из нефинансовых доходов сокращаются. Такие сбережения являются оттоками из реальных (нефинансовых) расходов физлиц и напрямую влияют на потребительский спрос и инфляцию.

Кредитный импульс показывает только часть правды применительно к физлицам, хотя в целом для экономики, с учётом бюджета и рынка облигаций, имеет значение.

Общие доходы физлиц выросли с 2021 на 62% до 115 трлн руб. LTM. Доходы в 1кв. 2025 +87% к 2021 до 27,1 (в т.ч. от собственности с % 4х до 2,6 трлн).

Общие сбережения стабильны при любой ставке ~20% доходов. В 2021 были заметно ниже (16%), когда физлица дополнительно потратили 1,8 из 4,6 трлн финансовых доходов (3,6 от ипотеки на вторичку)

Сбережения из нефинансовых доходов достигли максимума в 2023 (16% от доходов). И дальше стагнируют, несмотря на рост ставки с 7,5% до 21%. В сумме 14-16 трлн держится два года при росте доходов.

( Читать дальше )

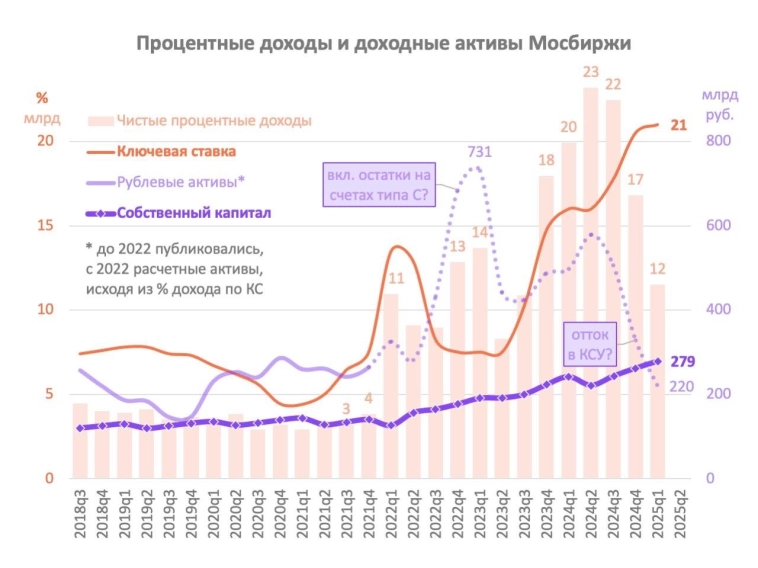

Мосбиржа потеряла избыточные процентные доходы.

- 03 июня 2025, 13:43

- |

Возможно, из-за санкций, высокой ключевой ставки и рынка КСУ. Неожиданное продолжение истории о разных 300 млрд руб.

До 2022 года Московская биржа зарабатывала примерно ключевую ставку (КС) на рублевую часть инвестиционного портфеля около 3-4 млрд руб. чистых процентных доходов в квартал. Структура портфеля исправно публиковалась. В нем были в основном валютные активы (~600 млрд руб.) и более 200 млрд рублевых активов (до 100 млрд собственных).

После 2021 года структуру портфеля раскрывать перестали. Но из чистых процентных доходов и КС можно оценить доходные рублевые активы (пунктирная линия). Они достигали более 700 млрд в начале 2023 — тогда у биржи накапливались остатки на счетах типа С нерезидентов. Потом счета перевели в АСВ. Биржа лишилась ~300 млрд доходных активов.

В 1 квартале 2025 года чистые процентные доходы биржи упали почти в ~2 раза от максимума (с 23 млрд во 2 кв. 2024 до 12 млрд), несмотря на рост КС с 16 до 21%. Оценка портфеля, на котором биржа могла зарабатывать рублевую ставку, опустилась за год ещё на ~300 млрд и впервые стала ниже собственного капитала ~220 vs. 290 млрд руб. Биржа перестала получать избыточные доходы от размещения клиентских средств.

( Читать дальше )

теги блога Truevalue

- CNYRUB

- eurrub

- M2

- акции

- Астра

- Банк России

- банки

- брокеры

- бюджет

- бюджет 2024

- бюджет РФ

- бюджет РФ 2024

- бюджет РФ 2025

- бюджет РФ 2026

- Бюджетное правило

- ВВП России

- вклады

- внешняя торговля

- втб

- Газпром

- Госдолг России

- Госдолг РФ

- денежная масса

- денежная масса России

- денежно-кредитная политика

- депозиты

- дефицит бюджета

- дивиденды

- Долг США

- долл-рубль

- доллар

- доллар рубль

- доходы бюджета

- золото

- инвестиции в недвижимость

- инвестиционная идея

- инфляция

- инфляция в России

- Китай

- ключевая ставка ЦБ РФ

- конференция смартлаба

- криптовалюта

- КСУ

- М2

- м2 денежный агрегат

- М2 РФ

- макроэкономика

- макроэкономика России

- Минфин

- ММТ

- Московская Биржа

- НДПИ на газ

- НДС

- нефть

- облигации

- отток капитала из России

- отчеты МСФО

- офз

- Платежный баланс РФ

- ПМЭФ-2024

- прогноз по акциям

- рост ставок

- рубль

- сальдо счета текущих операций

- Самолет

- сбербанк

- Сбережения

- СПб Биржа

- ставка ЦБ

- статистика

- сургутнефтегаз

- торговые роботы

- торговый баланс России

- трейдинг

- ФНБ

- форекс

- ЦБ

- ЦБ РФ

- Центральный банк

- экономика

- экономика России

- эмбарго

- Яндекс